Investing.com - Das erste Halbjahr nähert sich dem Ende, und die Performance der US-Aktienmärkte fällt bislang sehr enttäuschend aus. Der Dow Jones ist um mehr als 12 Prozent gefallen, der S&P 500 um 17,3 Prozent und der Nasdaq 100 sogar um 28 Prozent. Beim Russell 2000 steht ein Minus von 21,40 Prozent zu Buche.

Galt in den letzten Jahren stets das Credo "buy the dip", so halten sich die Marktteilnehmer derzeit noch zurück und das, obwohl die US-Börsen (ETR:SXR4) mit ihren Schwergewichten wie Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) und Alphabet (NASDAQ:GOOGL) bereits stark von ihren Höchstständen zurückgekommen sind.

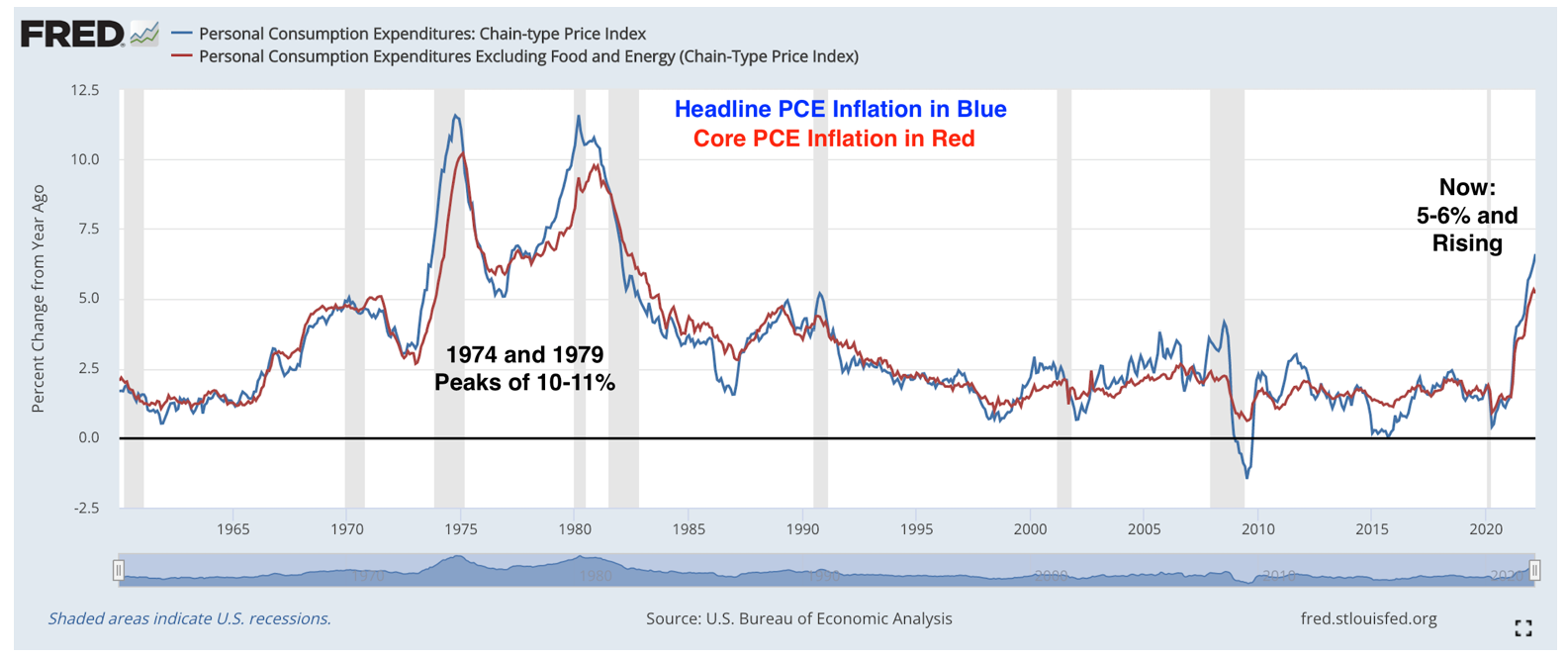

Sorgen bereitet den Märkten vor allem die Inflation, die in den USA auf dem höchsten Stand seit 40 Jahren angelangt ist und Ängste vor einem "Volcker-Moment" schürt, jenem US-amerikanischen Notenbanker, der 1979/80 zu drastischen Maßnahmen gegen die Inflation griff und die amerikanische Wirtschaft in einen Schockzustand versetzte. Aber: Die Inflation ging zurück.

Ähnlich stellt sich die Situation heute dar: Während der Aktienmarkt voller Zuversicht in das Jahr startete, trübte sich das Bild Anfang Februar aufgrund der sich abzeichnenden Zinswende in den USA deutlich ein. Inzwischen hat die Fed die Leitzinsen in zwei Schritten um insgesamt 75 Basispunkte angehoben - weitere aggressive Erhöhungen sollen folgen.

Die Frage lautet nun: wann und warum bilden die US-Aktienmärkte einen Boden? Eine Antwort darauf geben die Analysten von DataTrek.

"Wenn die Federal Reserve signalisiert, dass sie glaubt, dass ihrer Meinung nach der Inflationsdruck beginnt nachzulassen", schrieben Nicholas Colas und Jessica Rabe, Mitgründer des Analysehauses Datatrek, in ihrem Morning Briefing am Mittwoch.

Dabei gilt es speziell auf den von der Fed bevorzugten Verbraucherpreisindex PCE Core zu achten, der nach Auffassung von DataTrek "derzeit der wichtigste Indikator an den Kapitalmärkten" ist.

Der PCE Core hatte in den 1970er Jahren mit einer Jahresteuerung von 10 bis 11 % seinen Höhepunkt erreicht. Heute liegt die PCE-Inflation bei 5 bis 6 %, und bislang gibt es noch keine Anzeichen für eine Verlangsamung. Und selbst wenn sich die Inflation verlangsamt, muss die Fed davon überzeugt sein, dass die Teuerung auf dem Weg nach unten ist, ehe sie ihren geldpolitischen Kurs ändert. Wie die Erfahrung aus den 1970er Jahren zeigt, zieht die Inflation sofort wieder an, wenn man ihr nur die geringste Chance dazu gibt. Nicht zuletzt zeigt sich, dass die Inflation über sämtliche Zeiträume hinweg nur während einer Rezession drastisch zurückgeht", so die beiden Experten.

In ihrer Schlussfolgerung zitieren die Analysten den berühmten Investor Lee Cooperman, der einmal sagte: "Niemand möchte in einer Welt leben, wo die Fed nicht das von ihr gewünschte Ergebnis herbeiführen kann." Daher stellt sich im Moment die Frage: "Was will die Fed erreichen?" Laut DataTrek ist die Antwort eigentlich recht simpel, auch wenn sie angesichts der aktuellen Umstände etwas paradox anmutet: dauerhaft niedrige Zinsen. Schließlich ist die öffentliche und private Verschuldung zu hoch, als dass die US-Wirtschaft bei dauerhaft höheren Zinssätzen richtig funktionieren könnte.

Niedrigere Aktienkurse und eine leichte Rezession heute, ausgelöst durch höhere Leitzinsen hier und jetzt, werden so zu Vorboten größerer Zinssenkungen in der Zukunft, die im Idealfall, sobald die Inflation unter Kontrolle gebracht ist, wieder zu steigenden Kursen an den Aktienmärkten führen sollten.

"Nach allem, was wir heute wissen, gehen wir im besten Fall davon aus, dass die Inflation im dritten bis vierten Quartal nachlässt, und das wäre dann auch der Zeitpunkt, an dem der Aktienmarkt seinen Tiefpunkt erreicht", resümierten die DataTrek-Analysten.

Die wichtigere Frage aber ist: "Wie weit müssen die Aktien noch sinken, damit das passiert?"

Während vieles von der Inflation und der Fed-Geldpolitik abhängt, lässt sich ein möglicher Boden für den S&P 500 auch anhand der Entwicklung der Wirtschaft und der Unternehmensgewinne bestimmen.

Zwei Marken haben die Aktienspezialisten von DataTrek ausgemacht, auf denen das US-Börsenbarometer einen Boden bilden könnte.

Zum einen wäre dies das Niveau um 3.400 Punkte, was etwa 14 Prozent unter dem aktuellen Stand des S&P 500 läge. In diesem Szenario würden die Bewertungen der Aktienmärkte wieder die Höchststände vor der Pandemie erreichen. Fast jeder der großen Aktienmärkte der Welt hätte diesen Prozess bereits durchlaufen, so die Experten.

Ein anderes Niveau, das DataTrek fest im Blick hat, liegt bei 3.022 Punkten, etwa 23 Prozent unterhalb des aktuellen Kursniveaus. Zu diesem Wert gelangen sie, indem sie die Verluste des S&P 500 während des Platzens der Dot-Com-Blase von 2000 bis 2002 und der großen Finanzkrise von 2008 auf den aktuellen Stand des Index projizieren. Auf den ersten Blick mögen diese Verluste gigantisch erscheinen, aber das würde den S&P 500 lediglich auf das Niveau zurückbringen, auf dem er bereits Mitte 2020 gehandelt wurde, fügen sie hinzu.

Unter Berücksichtigung aller Faktoren und unter der Annahme, dass sich die derzeitige Situation nicht weiter verschlimmert, sieht DataTrek die Talsohle für den S&P 500 im Bereich um 3.500. Darin eingeschlossen wäre auch ein Rückgang der Unternehmensgewinne um 9 Prozent von derzeit 220 Dollar pro Aktie auf 200 Dollar.

"Die Märkte können nicht für etwas bezahlen, was sie noch nicht sehen können, und im Moment herrscht auf der Ebene der Unternehmensgewinne ein dichter Nebel. Das einzig potenziell Positive ist, dass sich die Renditen langfristiger Staatsanleihen stabilisieren. Das könnte die Reise in Richtung 3.500 etwas weniger dramatisch machen, aber ehrlich gesagt wäre es uns lieber, wenn diese Reise eher früher als später zu Ende ginge", lautete das abschließende Urteil der DataTrek-Spezialisten.

von Robert Zach