Investing.com - Das Schreckgespenst Zinserhöhung hat der Wall Street einen schlechten Jahresstart eingebrockt und die wichtigsten US-Börsenbarometer unter ihre relevanten 200-Tages-Linien rutschen lassen. Wie geht es nun weiter an den Börsen?

Am Montag sackte der S&P 500 zwischenzeitlich auf den tiefsten Stand seit Juni 2021, bevor er sich kräftig erholte und am Ende sogar im Plus schloss.

Den in der Corona-Pandemie hervorragend gelaufenen Technologiesektor hatte es zum Wochenauftakt besonders schlimm erwischt. Der technologielastige Nasdaq 100 fiel im Verlauf der Sitzung zwischenzeitlich um mehr als 4 Prozent, drehte dann aber kurz vor Handelsschluss auf und beendete den Tag doch noch im Plus. Der Dow Jones Industrial ging mit einem Zuwachs von 99 Punkten aus dem Handel, nachdem er zuvor bis zu 1.115 Punkte verloren hatte. Es war die größte Intraday-Rallye seit März 2020.

"Der jüngste Abverkauf bei Aktien ist übertrieben und steht nicht im Einklang mit der Konjunkturdynamik, den sich auflösenden Engpässen und der von uns erwarteten starken Gewinnsaison", sagte der Chef-Marktstratege der US-Bank JPMorgan (NYSE:JPM), Marko Kolanovic, in einer Kundenmitteilung.

Und auch die Analysten von Capital Economics erwarten trotz des schwachen Jahresauftakts aufgrund der Rotation weg von Wachstumswerten kein katastrophales Jahr für den S&P 500.

"Der sehr viel steilere Rückgang des NASDAQ spiegelt die Schwäche 'wachstumsorientierter' Sektoren (NYSE:VUG) wie der Informationstechnologie (DE:QDVE) wider, die sich schlechter entwickelt haben als 'wertorientierte' Sektoren (NYSE:VTV) wie der Finanzbereich (NYSE:XLF). Das erklärt auch, warum der eher technologielastige US-Aktienmarkt schlechter performt als die meisten anderen großen Aktienindizes", so die Experten des in London ansässigen Forschungsunternehmens.

Der Ausverkauf an der Wall Street könnte eine Folge der nachlassenden Auswirkungen der Omikron-Variante auf die Wirtschaft sein und ein Grund dafür sein, dass die Marktteilnehmer die Aussichten für Unternehmen, die während der Pandemie einen Nachfrageboom erlebten, neu bewerten, so die Fachleute.

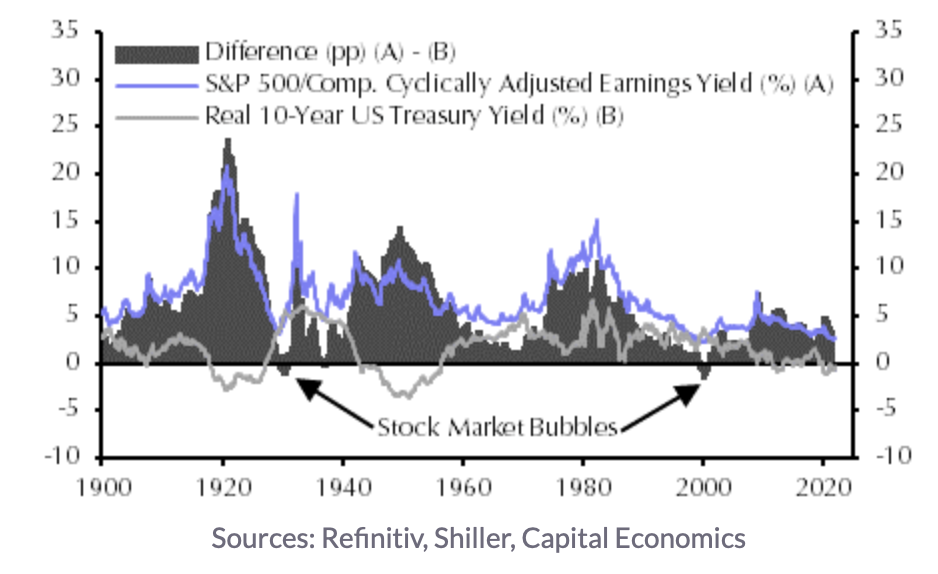

Als weitere Belastung kommt laut Capital Economics hinzu, dass der Realzins, d.h. der Nominalzins abzüglich der Inflationserwartungen, seit dem Jahreswechsel um mehr als 50 Basispunkte zugelegt hat. Das habe wiederum die Frage aufgeworfen, ob die hohen Bewertungen vieler "langfristiger" Wachstumswerte nachhaltig sein können.

Einen weiteren Rückgang der US-Börsenbarometer schließen die Analysten von Capital Economics nicht aus, schließlich steht die US-Notenbank Fed wegen der galoppierenden Inflation von sieben Prozent kurz vor dem Beginn ihres Straffungszyklus.

Die nächste Fed-Entscheidung findet am Mittwoch statt. Hier hoffen die Marktteilnehmer auf Hinweise über Tempo und Umfang der Zinsanhebungen in diesem Jahr. Während die US-Notenbank für 2022 drei Zinserhöhungen in Aussicht gestellt haben, rechnet der Markt mit vier Zinsschritten. Spätestens im März soll die erste Anhebung um mindestens 25 Basispunkte erfolgen.

Zweifel hegt Capital Economics daran, ob die Fed im Falle eines weiteren großen Aktien-Ausverkaufs so wie üblich zur Rettung kommt. Ausschließen könne man dies zwar nicht, schließlich sei die Fed auch während der Korrektur Ende 2018 und während des Corona-Crashs 2020 als Retterin in der Not eingeschritten. Doch diesmal sollte man sich besser nicht auf den so genannten Fed-Put verlassen, denn die US-Notenbank hat ihren Straffungszyklus ja noch gar nicht begonnen, während die Stärke der US-Wirtschaft eine straffere Gangart durchaus rechtfertigt.

Außerdem befänden sich die US-Aktienmärkte immer noch auf hohem Niveau, stellte Capital Economics fest. Die jüngste Korrektur habe nur einen Teil der kräftigen Kursgewinne aus der Pandemie-Zeit wieder aufgezehrt.

Der S&P 500 steht nach wie vor mehr als 40 Prozent über seinem Niveau von vor Ende 2019, der Nasdaq Composite hält an Gewinnen von über 60 Prozent fest.

Zwar gebe es nach Ansicht von Capital Economics nach wie vor Abwärtsrisiken; sie halten aber an ihrem Jahresendziel für den S&P 500 von 4.900 Punkten fest und prognostizieren für die nächsten Jahre moderate Zuwächse.

"Trotz der hohen Bewertungen in einigen Teilen des US-Aktienmarktes sind wir nach wie vor der Meinung, dass die Bewertung des S&P 500 insgesamt nicht alarmierend hoch ist, verglichen mit den sehr niedrigen ex- post Realrenditen von US-Staatsanleihen", meinten sie in einer Notiz.

Auch der US-Vermögensverwalter BlackRock bleibt für die Aktienmärkte auf Sicht der nächsten sechs bis zwölf Monate optimistisch.

"Wir bleiben strategisch übergewichtet in Aktien. Wir sehen die Kombination aus niedrigen Realzinsen, starkem Wachstum und angemessenen Bewertungen als förderlich für die Anlageklasse."

Die BlackRock-Fachleute übergewichten sowohl US- als auch EU-Aktien. In den USA sehen sie in der allmählichen Normalisierung der Geldpolitik keinen signifikanten Gegenwind für die Börse, zumal auch die Gewinndynamik der Unternehmen hoch bleibt. In Europa verwiesen sie auf attraktive Bewertungen. Die steigenden Corona-Infektionszahlen dürften ihrer Ansicht nach die Wiedereröffnung nicht bremsen.

Lesen Sie auch: