Investing.com - Der April liegt hinter uns. Nach dem schlechtesten Monat seit September 2023, in dem der S&P 500 den ersten Rückgang seit Oktober verzeichnete, fiel der Nasdaq um mehr als 4% und unterbrach damit seine fünfmonatige Gewinnserie. Die Wahrscheinlichkeit, dass es bis 2024 keine Zinssenkungen geben wird, liegt bei 42%.

Ausblick

Die erste Maiwoche endete für die meisten Aktienmärkte positiv, nachdem der Arbeitsmarktbericht schwächer als erwartet ausgefallen war. Aber nicht nur das, sondern auch nach den Worten des Fed-Vorsitzenden Powell: „Es ist unwahrscheinlich, dass der nächste geldpolitische Schritt eine Zinserhöhung sein wird“.

Wann also kommt die Zinssenkung? 6-Monats-Renditen vs. Fed Funds Rate

Werfen wir einen Blick auf die 6-Monats-Renditen. Demnach erwartet der Rentenmarkt die Zinssenkung in 6 Monaten. Würde der Rentenmarkt stattdessen Zinssenkungen in den nächsten 6 Monaten erwarten, läge die Rendite der 6-Monats-Treasuries mindestens 0,25% unter dem Leitzins.

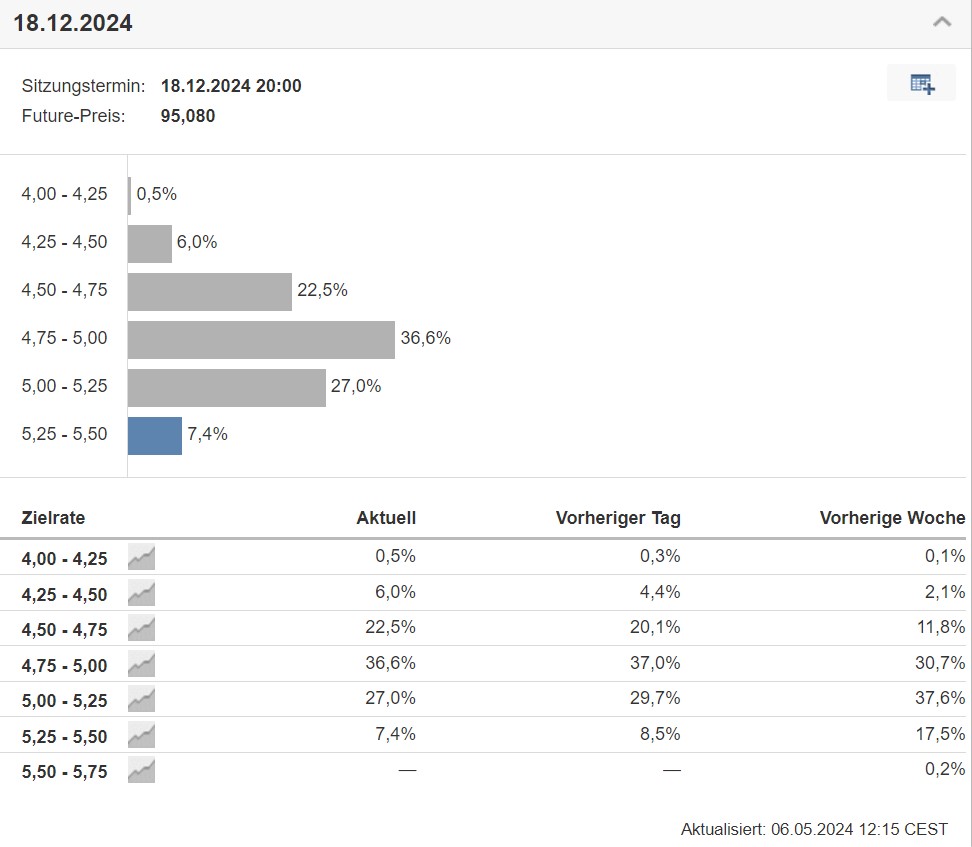

Aber das ist nicht der Fall. Das bedeutet, dass die FOMC-Sitzung im Dezember die erste sein wird, bei der wir Zinssenkungen sehen könnten. Im Moment rechne ich nur mit einer Zinssenkung um 0,25% im Jahr 2024, wahrscheinlich im Dezember.

Der Indikator von Investing.com für die Zinserwartungen und die Geldpolitik der Fed zeigt für Dezember einen höheren Prozentsatz an Zinssenkungen als in den Vormonaten.

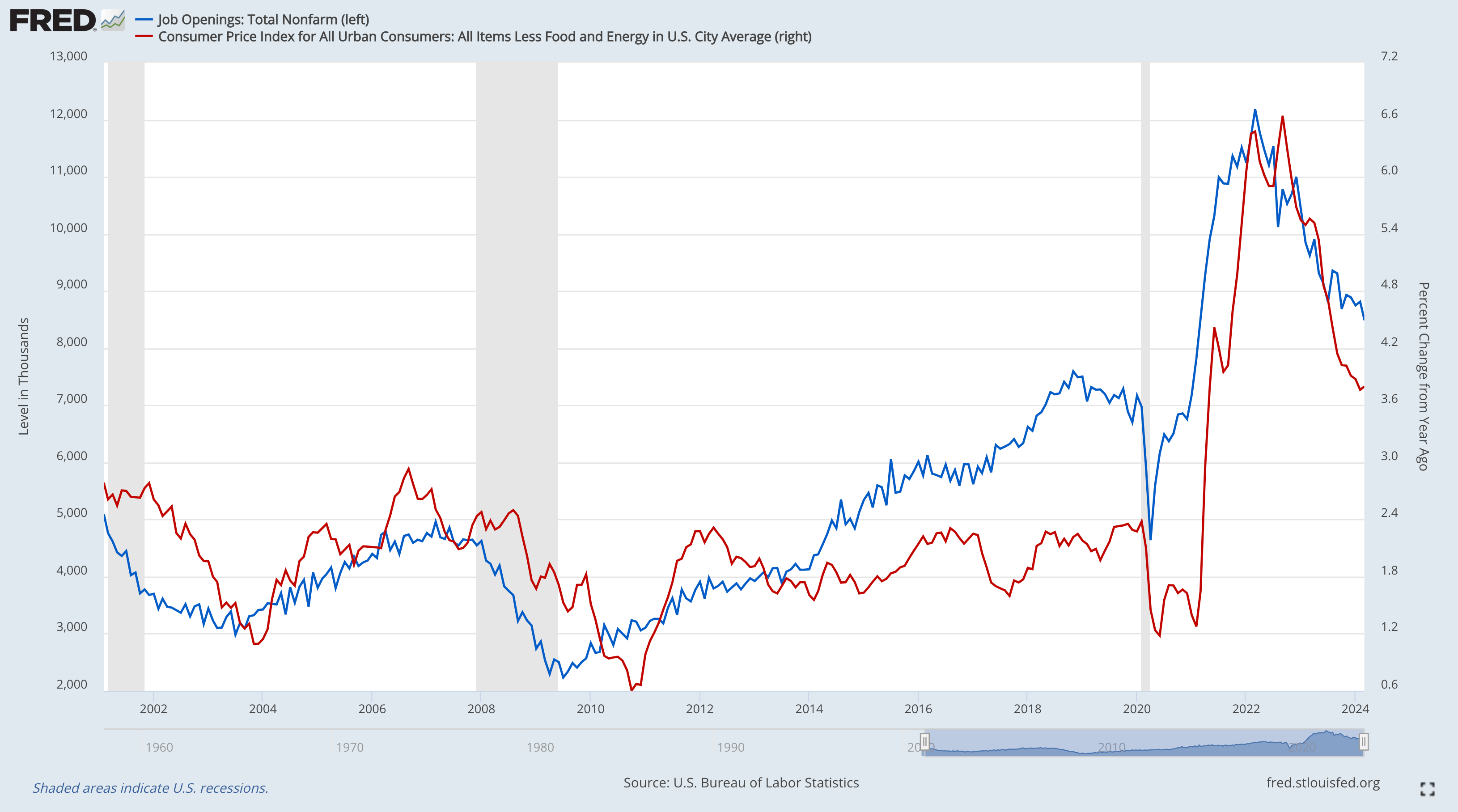

Darüber hinaus konzentriert sich die Fed zunehmend auf Preisstabilität und maximale Beschäftigung (Arbeitsmarkt).

Zu letzterem Punkt ist anzumerken, dass der anhaltende Rückgang der Stellenangebote außerhalb der Landwirtschaft auf 8,488 Millionen, den niedrigsten Stand seit Februar 2021, eindeutig mit der Inflationsdynamik korreliert. Es besteht ein Zusammenhang zwischen der Kerninflation des PCE und den Beschäftigungsmöglichkeiten außerhalb der Landwirtschaft im Vergleich zum Vorjahr.

Diese beiden Parameter deuten darauf hin, dass sich der Arbeitsmarkt abschwächt (die Arbeitslosenquote ist auf 3,9 % gestiegen), während die Erwartungen für das Gesamteinkommenswachstum nachlassen (das Lohnwachstum ist mit +3,9 % im Jahresvergleich rückläufig).

Finden Sie die nächsten heißen Aktien mit dem InvestingPro Fair Value oder verlassen Sie sich auf unsere ProPicks (und genießen Sie viele weitere Vorteile) mit InvestingPro!

⚠️Erstellen Sie sich mit InvestingPro ein renditestarkes Portfolio für nur 8,1 EUR pro Monat! ⚠️

Noch interessanter wird es, wenn der US-Dollar dem Rückgang von Rohöl und dem Bruch der Trendlinie folgt.

Rohöl und US-Dollar haben sich in den letzten Jahren parallel entwickelt, was vor allem auf die positive Korrelation zwischen dem US-Dollar und den Zinsen zurückzuführen ist. Ein allgemeiner Rückgang dieser beiden Vermögenswerte könnte daher ein weiteres Anzeichen für eine nachlassende Inflation sein.

Dies könnte der Outperformance von Technologieaktien gegenüber Energieaktien (NYSE:XLE) neuen Auftrieb geben.

Der Technologiesektor findet im Vergleich zum Energiesektor auf einem früheren Widerstandsniveau Unterstützung. Wir sehen dies als eine Reaktion, bei der die Nachfrage das Angebot übersteigt (Polarität). Da der Kaufdruck den Verkaufsdruck überschreitet, führt dies zu einer Unterbrechung der Abwärtsbewegung und einer möglichen Wiederaufnahme des Aufwärtstrends.

Bis zum nächsten Mal!

„Dieser Artikel dient nur zu Informationszwecken und stellt weder eine Aufforderung, ein Angebot, eine Beratung oder eine Anlageempfehlung dar, noch soll er in irgendeiner Weise zum Kauf von Anlageinstrumenten anregen. Ich möchte Sie daran erinnern, dass jede Art von Vermögenswert unter verschiedenen Gesichtspunkten bewertet wird und mit einem hohen Risiko behaftet ist, so dass jede Anlageentscheidung und das damit verbundene Risiko beim Anleger verbleibt.“