Alle sind sich darüber einig, dass die Investoren dem Verbraucherpreisindex per Berichtsmonat März, den das US-Arbeitsministerium heute Nachmittag veröffentlicht, große Aufmerksamkeit schenken werden. Worüber sich die Analysten nicht einig sind - weil sie es einfach nicht wissen - ist, wie die Anleger nach der Veröffentlichung reagieren werden.

Die Konsensprognose geht von einem Anstieg der Gesamtinflation auf 2,5% gegenüber dem Vorjahr aus (einschließlich Nahrungsmittel- und Energiepreise) und eine Steigerung von 0,5% auf Monatssicht.

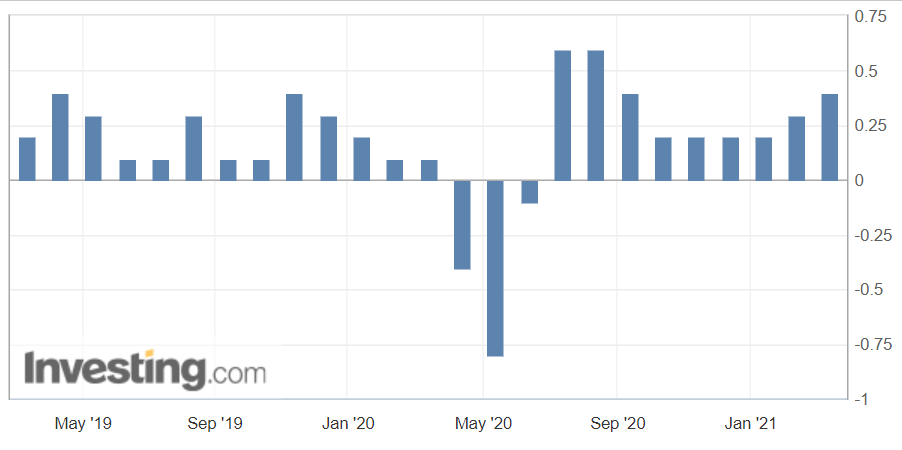

Ein Monat macht noch keinen Trend, und der so genannte Basiseffekt macht sich in den Zahlen sicherlich bemerkbar, da die Preisentwicklung im Jahresvergleich die niedrigen Preise zu Beginn der COVID-19-Pandemie widerspiegelt.

Die US-Notenbanker haben wiederholt betont, dass sie einen Anstieg der Inflation erwarten, dieser aber nur vorübergehender Natur ist und sie nicht zum Handeln bewegen wird. In jedem Fall bevorzugt die Fed den Personal Consumption Expenditures Price Index für die Messung der Inflation, und dieser liegt deutlich niedriger als der VPI.

Skeptische Anleger könnten jedoch überreagieren, wenn die VPI-Daten deutlich höher ausfallen als prognostiziert. Ihre Antwort wäre wohl das Abstoßen von US-Treasuries, was die Renditen in Erwartung eines steigenden Inflationstrends und einer früher als erwarteten Zinserhöhung der Fed in die Höhe treiben würde.

Einige Analysten glauben, dass ein Anstieg des Verbraucherpreisindex bereits im Markt eingepreist ist, schließlich haben sich die Renditen der zehnjährigen US-Staatsanleihen gegenüber dem Jahresanfang fast verdoppelt.

Die US-amerikanischen Erzeugerpreise erhöhten sich im März stärker als erwartet, wie die Daten des Arbeitsministeriums zeigten. Statt der prognostizierten 3,8% und 2,8% im Vergleich zum Februar stieg der Index im Jahresvergleich um 4,2%. Im Monatsvergleich war ein Preisanstieg um volle 1% statt der prognostizierten 0,5% zu beobachten. Daraufhin zogen die Renditen der Staatsanleihen kurzzeitig an, fielen dann aber wieder zurück.

Diejenigen Analysten, die einen Anstieg der Inflation voraussehen, meinen, dass sich dieser möglicherweise erst im nächsten Monat bei der Veröffentlichung der April-Daten erkennbar macht. Denn wenn zwei Monate lang ein starker Anstieg zu verzeichnen ist, würde sich ein Trend abzeichnen. Dies könnte insbesondere dann der Fall sein, wenn die monatlichen Steigerungen höher ausfallen als prognostiziert.

Das Finanzministerium hat für diese Woche Auktionen im Umfang von 271 Mrd. Dollar angesetzt, nachdem es die Emission von Anleihen für einige Wochen pausiert hatte, darunter 120 Mrd. Dollar an Kuponanleihen. Die Auktionen von 58 Mrd. Dollar an dreijährigen Anleihen und 38 Mrd. Dollar an 10-jährigen Anleihen am Montag verliefen reibungslos. Heute werden 24 Mrd. Dollar an 30-jährigen Anleihen verkauft.

Die Fed-Politiker machen den fiskalischen Stimulus und die zusätzliche Emission von Anleihen für das verantwortlich, was sie als steigende Laufzeitprämien bezeichnen, und diese sind es, die die Renditen in die Höhe treiben - und nicht etwa eine grundlegende Veränderung der Inflationserwartungen oder die Erwartung einer Straffung durch die Fed. Dies war eine der Erkenntnisse aus dem Protokoll der Sitzung des Offenmarktausschusses der US-Notenbank Mitte März, das letzte Woche veröffentlicht wurde.

Die New Yorker Fed, die die Marktoperationen für die Zentralbank abwickelt, hat angedeutet, dass sie einige "kleinere technische Anpassungen" in ihren Kaufbereichen vornehmen wird, was bei einigen Analysten die Erwartung auslöst, dass die Fed ihren Anteil an sieben bis 20-jährigen Anleihen erhöhen wird. Dies würde durch eine Verringerung des Anteils der Kurzläufer ausgeglichen werden.

Investoren werden die für diese Woche anstehende Veröffentlichung des Zeitplans der Fed für die Anleihekäufe genau beobachten.