Die Renditen von Staatsanleihen sind hauptsächlich eine Funktion der Inflation. Kurzfristig kann jedoch eine Vielzahl von Einflüssen zu Diskrepanzen zwischen Renditen und Inflation führen. Diese Faktoren, die wir als "Rauschen" bezeichnen, sind für kurzfristig agierende Händler wichtig, können aber für langfristig orientierte Investoren große Chancen verschleiern.

Wie wir gesehen haben, kann das Rauschen am Anleihemarkt ohrenbetäubend sein. Die Horrorgeschichten, mit denen der plötzliche Renditeanstieg erklärt wird, sind durchaus überzeugend. Sie können selbst den besten Händler von einer einmaligen Chance ablenken.

Für diejenigen, die auf eine positive Entwicklung der Rentenmärkte setzen, ist es schwierig, das Rauschen vom eigentlichen Signal zu trennen. Nur so lässt sich aber der kurzfristige Stress mildern, wenn sich die Anleihekurse negativ entwickeln. Diese Differenzierung trägt auch dazu bei, das Vertrauen in langfristige Fundamentalprognosen zu erhalten.

In diesem Artikel stellen wir eines unserer bevorzugten Modelle für den fairen Wert von Anleihen vor, das Ihnen das wahre Renditesignal für den Anleihemarkt zeigt.

Das Signal ist die wichtige Information, die Sie sehen und verstehen wollen. Das Rauschen ist die zufällige, unerwünschte Variation oder Fluktuation, die dieses Signal stört.

Was ist Rauschen?

Das Marktrauschen ist der wichtigste Faktor für die stündlichen und täglichen Preisänderungen. Obwohl es für die kurzfristige Orientierung sehr wichtig ist, lässt sein Einfluss oft schnell nach.

Es gibt heute unzählige Erklärungsversuche, warum die Bondrenditen steigen. Auf den ersten Blick mögen sie logisch erscheinen und uns beunruhigen. Wer sich jedoch die Zeit nimmt, die Dinge genauer unter die Lupe zu nehmen, wird feststellen, dass es sich bei vielen der jüngsten Meldungen über den Anleihemarkt um unbedeutendes, vorübergehendes Rauschen handelt.

Rauschen lässt sich in echtes Rauschen und falsche Narrative unterteilen.

Echtes Rauschen

Echtes Rauschen sind Einflüsse, die die Nachfrage und/oder das Angebot von Anleihen verändern.

Die Risikoprämie beschreibt beispielsweise die Präferenz der Anleger für Bonds mit längerer Laufzeit gegenüber einer Reihe von Kurzläufern. Diese Präferenzen spielen eine Rolle, aber die Entwicklung der Risikoprämie korreliert stark mit der Inflation und den Inflationserwartungen. Unser Signal, die Inflation, fängt also dieses Rauschen auf.

Ein anderes Beispiel ist die Fed. Durch die Steuerung der Fed Funds Rate und Maßnahmen wie QE oder QT beeinflusst sie das Angebot und/oder die Nachfrage nach Anleihen. Die Auswirkungen der Geldpolitik spiegeln sich jedoch auch in unserem Inflationssignal wider.

Ein Beispiel aus jüngster Zeit ist die Flucht in US-Staatsanleihen aufgrund des Krieges zwischen Israel und der Hamas. Der Nachfrageschub dürfte nur von kurzer Dauer sein, da sich die Marktteilnehmer an die Situation gewöhnen werden.

Sollte sich der Krieg jedoch auf den Iran oder andere ölproduzierende Länder ausweiten, könnte es zu einer ölbedingten Inflation kommen. Auch dies wird sich in unserem Inflationssignal niederschlagen.

Falsche Narrative

Falsche Narrative sind bedeutungsloses Rauschen. Es sind Geschichten, die von selbsternannten Marktkennern erzählt werden, um das Marktgeschehen irgendwie zu rechtfertigen. Falsche Narrative können den Rentenmarkt zwar kurzfristig bewegen, ihre Nachhaltigkeit ist aber oft gering.

In unserem aktuellen Tageskommentar entlarven wir ein aktuelles Fake-Narrativ. Lesen Sie selbst:

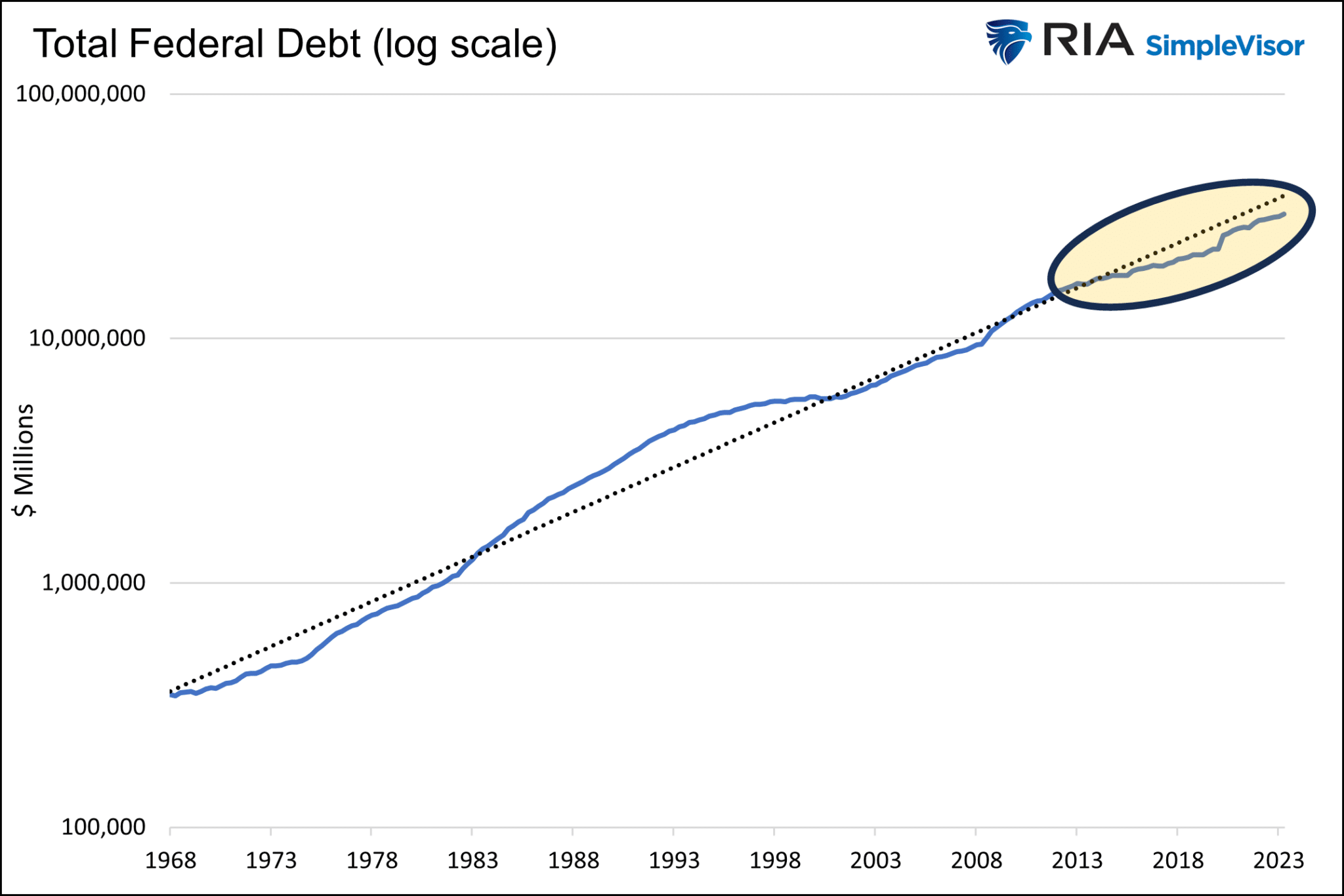

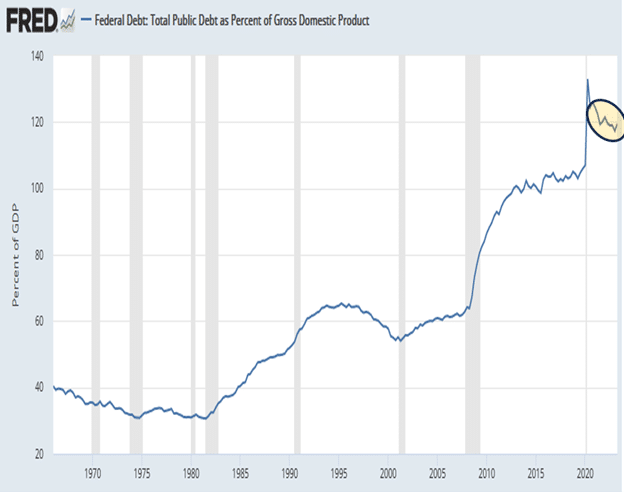

Hört man sich in den Medien oder auf Twitter um, könnte man meinen, die Emission von Staatsanleihen sei in den letzten sechs Monaten explodiert. Solche Meldungen sind weit von der Wahrheit entfernt, wenn man sie aus der richtigen Perspektive betrachtet. Schauen Sie sich die folgenden Grafiken an. Die Grafik oben links zeigt, dass die Staatsverschuldung etwas schneller wächst als in den Jahren vor der Pandemie, aber deutlich langsamer als in den Jahren davor.

Die rechte Abbildung stellt das Schuldenwachstum auf einer logarithmischen Skala dar, um zu zeigen, dass die derzeitige Wachstumsrate sogar leicht unter dem Trend der letzten fünfzig Jahre liegt. Die Abbildung unten zeigt schließlich den starken Schuldenanstieg im Verhältnis zum BIP während der Pandemie. Seitdem ist sie jedoch wieder zurückgegangen. Ein hoher Schuldenstand im Verhältnis zum BIP, wie wir ihn haben, ist sehr problematisch. Das Narrativ, die jüngsten Emissionen lägen weit über dem Durchschnitt, ist jedoch schlichtweg falsch.

Der jüngste Abverkauf bei Anleihen und der daraus resulierende Renditeanstieg sind nicht auf eine "massive" Bondemissionen zurückzuführen. Es liegt auch nicht daran, dass China, Japan oder andere Länder unsere Anleihen verkaufen. Der Grund ist schlicht und einfach Rauschen.

Das Signal: Inflation beeinflusst die Renditen

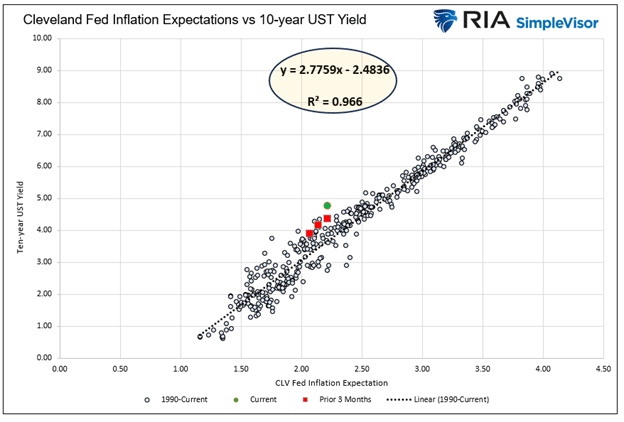

Das eigentliche Signal für die Anleiherenditen ist die Inflation. In Verbindung mit den aktuellen Renditeniveaus haben wir festgestellt, dass eine Kombination aus tatsächlichen Inflationsdaten, vom Markt geschätzten Breakeven-Inflationsraten und Umfragen zu den Inflationserwartungen extrem gut mit den Renditen korreliert.

Nach dem Vergleich der Konjunktur- und Inflationsdaten mit den Anleiherenditen haben wir festgestellt, dass der Inflationserwartungsindex der Cleveland Fed bei weitem der beste Prognosewert für die Renditen ist. Das sagt die Cleveland Fed:

Wie wir zu unseren Schätzungen kommen: Unsere Schätzungen werden mit einem Modell berechnet, das Renditen von Staatsanleihen, Inflationsdaten, Inflationsswaps und umfragebasierte Maße für Inflationserwartungen verwendet.

Unser Modell für den fairen Wert

Das folgende monatliche Streudiagramm zeigt, dass seit 1990 die zehnjährigen Renditen und der ebenfalls zehnjährige Cleveland Fed Inflation Expectations Index ein R-Quadrat von 0,966 aufweisen. Einfach ausgedrückt: 97 % der Renditen von Staatsanleihen können durch den Index erklärt werden. Wie man sieht, liegt die aktuelle Rendite (grün) etwa 1 % über der Trendlinie. Die aktuellen Renditen liegen also etwa 1 % über dem fairen Wert.

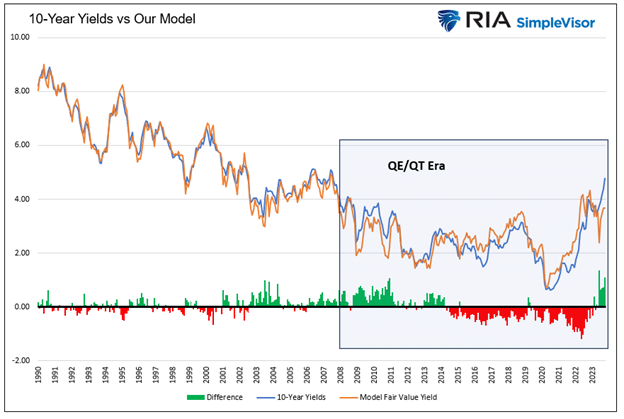

Das folgende Bild vergleicht unser Regressionsmodell (gestrichelte Linie oben) mit den tatsächlichen Renditen anhand eines Liniendiagramms. Wie man sieht, ist das Tracking sehr genau. Die grünen und roten Differenzbalken zeigen jedoch, dass die Bondrenditen von der Zeitwertberechnung des Modells abweichen können. Wie wir sehen, hat die Zunahme der Differenz, also des Rauschens, seit 2008 zugenommen. Der Grund hierfür dürfte in den Anleihekäufen der Fed liegen.

Die aktuelle Abweichung ist die größte seit mindestens 1990!

Prognosen des Fair-Value-Modells

Unser Fair-Value-Modell sagt uns nicht nur, wie viel Rauschen der Anleihemarkt einpreist, sondern erlaubt uns auch, den zukünftigen Fair Value der Renditen auf Basis unserer eigenen Inflationserwartungen zu prognostizieren.

Die Regressionstrendlinie im Streudiagramm (schwarz gestrichelte Linie) wird durch die eingekreiste Formel definiert. Sie berechnet, wo die Renditen auf Basis des Cleveland Fed Index liegen sollten.

Die Regressionsgerade hat eine Steigung von 2,77x. Jede Änderung der Inflationserwartungen um 1 % sollte zu einer Renditeänderung von 2,77 % in die dieselbe Richtung führen.

Die aktuelle Inflationserwartung beträgt 2,21 %. Geht man davon aus, dass die Inflationserwartungen letztlich wieder auf das durchschnittliche Niveau vor der Pandemie (1,65 % - 2017-2019) zurückkehren, sinkt der faire Wert der 10-jährigen Rendite auf 2,09 %.

Bei aktuellen Renditen um 4,60 % würde eine Rückkehr zum fairen Wert eine Rendite von über 20 % für eine 10-jährige US-Staatsanleihe plus fast 5 % Kuponzahlungen pro Jahr bedeuten.

Was passiert, wenn die Inflationserwartungen steigen?

Bisher haben wir uns für Bonds ausgesprochen, unter der Voraussetzung, dass der Cleveland Fed Inflation Expectations Index auf dem aktuellen Niveau bleibt oder sinkt.

Unsere Analyse wäre unsorgfältig, wenn wir nicht darauf eingehen würden, was passiert, wenn die Inflationserwartungen steigen.

Wenn die Inflationserwartungen um etwa ein halbes Prozent steigen, entsprechen die aktuellen Renditen dem fairen Wert. Für jedes Prozent, um das die Erwartungen danach steigen, ist mit einem Renditeanstieg von 2,77 % zu rechnen.

Lassen Sie uns das in den richtigen Kontext setzen. Die Inflationserwartungen lagen auf ihrem jüngsten Höchststand bei 2,45 %, also etwa 0,25 % über dem aktuellen Niveau.

Ein Anstieg um ein Prozent ist also sehr unwahrscheinlich, zumal viele der Ungleichgewichte zwischen Angebot und Nachfrage, die zu einer höheren Inflation geführt haben, weitgehend abgebaut sind.

Und wenn die Inflationserwartungen stetig steigen, wird die Fed die Zinsen erhöhen, was eine Rezession und Disinflation oder Deflation fast schon vorprogrammiert.

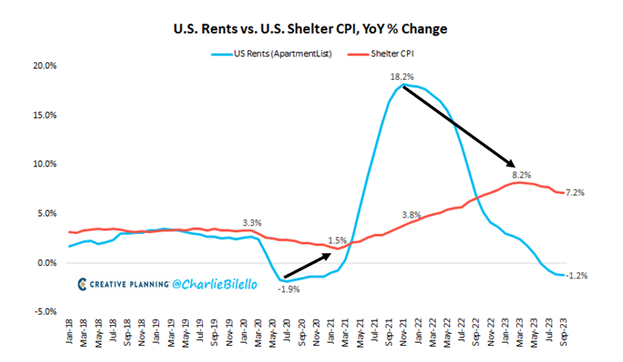

Es ist auch erwähnenswert, dass die steigenden Miet- und Hauspreise (in den USA der Wert "shelter") den CPI weit über dem Niveau halten, auf dem er eigentlich sein sollte. Wir sagen "sollte", weil die Preise für Wohnimmobilien auf dem Echtzeitmarkt fallen.

Wie die Pfeile in der nachstehenden Abbildung verdeutlichen, dürften die Kosten für Wohnen weiter sinken und sich den tatsächlichen Preisen angleichen. Damit werden etwa 40 % des VPI nach unten gezogen.

Fazit

Das Rauschen am Anleihemarkt ist in diesen Tagen sehr laut, zumal die Inflation noch immer deutlich über den Zielwerten liegt, die Defizite hoch bleiben und die Fed noch für längere Zeit höhere Zinsen verspricht. Das Rauschen führt zu Differenzen zwischen den Renditen von Anleihen und ihrem tatsächlichen Marktwert.

Man kann das Rauschen kaum ignorieren, aber es kann uns enorme Chancen eröffnen!