Makro-Investments ohne tiefes Verständnis der Anleihemärkte sind wie Suppe mit einer Gabel essen.

Man schafft es zwar irgendwie, aber es ist mühsam und unproduktiv.

Wir befinden uns in einer entscheidenden Phase der Makro- und Geldpolitik, was bedeutet, dass es umso wichtiger ist, die Bondmärkte zu verstehen.

Dieser Beitrag wird Ihnen dabei helfen und vor allem den richtigen Kontext dafür liefern.

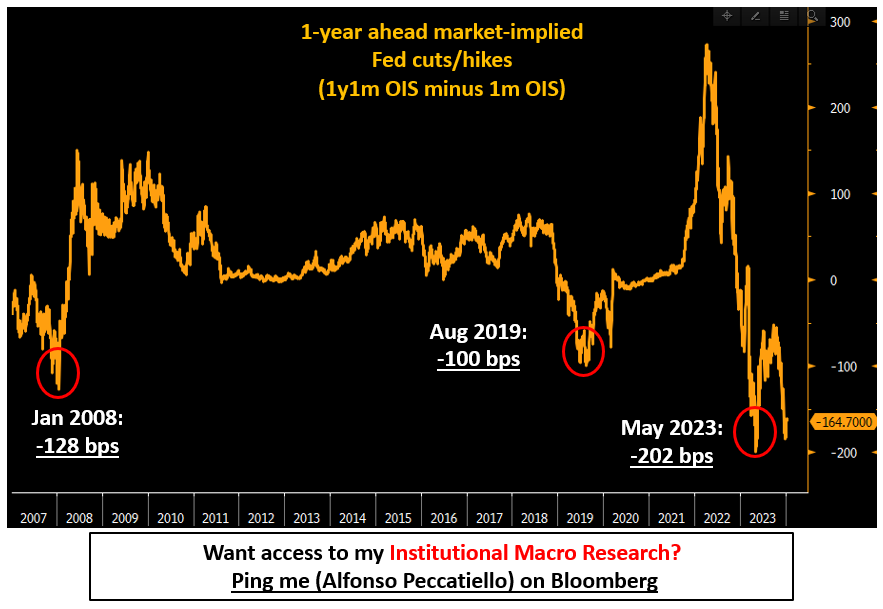

Diese Grafik kennt inzwischen jeder:

Sie zeigt die vom Markt erwarteten Zinssenkungen der Fed (in Basispunkten) für die nächsten 12 Monate. Derzeit rechnen die Märkte mit Zinssenkungen in Höhe von 165 Basispunkten.

Eine Senkung um 165 Basispunkte in 12 Monaten ist im historischen Vergleich recht aggressiv.

Selbst Anfang 2008, als die Leitzinsen bei 4,50 % lagen und die US-Wirtschaft am Abgrund einer großen Rezession stand, rechneten die Märkte mit nur 128 Basispunkten an Zinssenkungen für die darauf folgenden 12 Monate.

Warum preisen die Anleihemärkte jetzt so aggressiv Zinssenkungen ein?

Es gibt dafür zwei Hauptgründe:

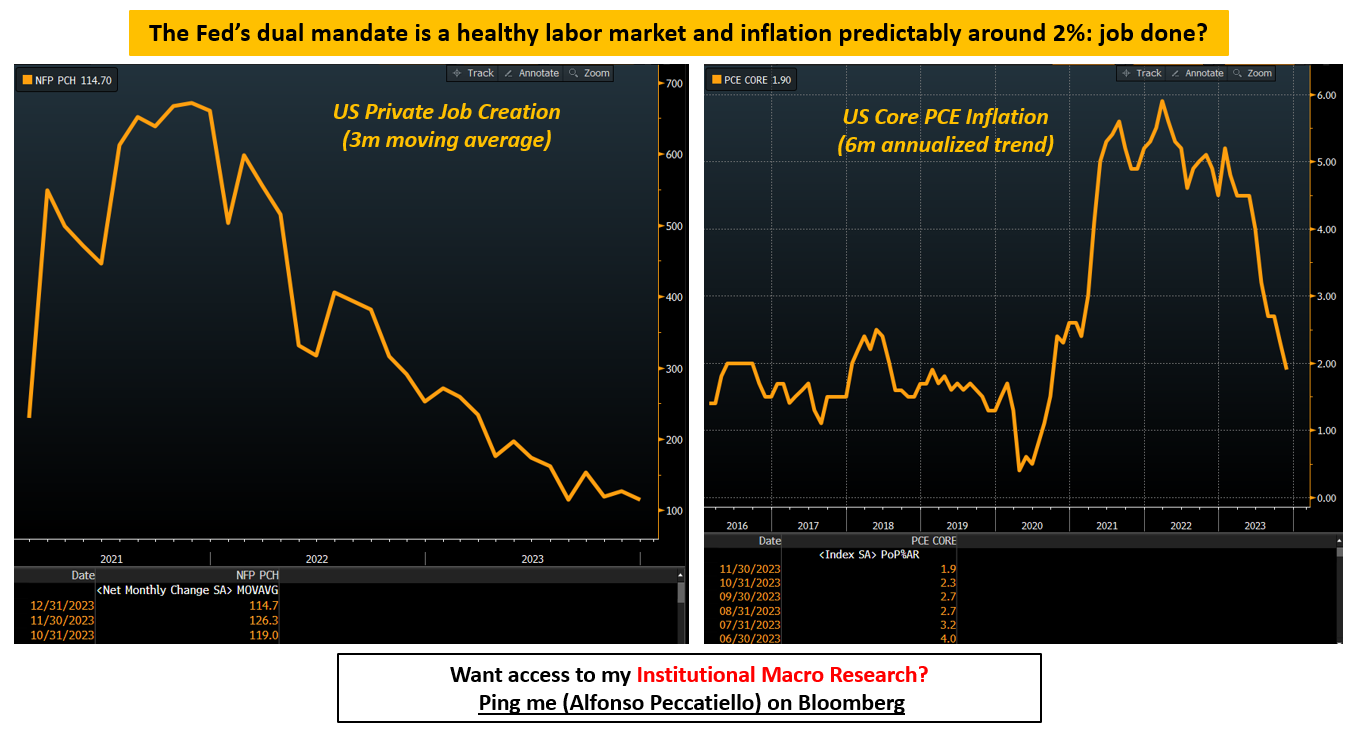

Der erste Grund betrifft das Mandat der Fed - hier könnte man argumentieren, dass sie ihre Aufgabe erfüllt hat.

Der Arbeitsmarkt ist wieder im Gleichgewicht (ein halbvolles Glas), und wenn man sich den Trend der privaten neugeschaffenen Stellen mit nur 115.000/Monat und weiter fallender Tendenz ansieht, könnte man argumentieren, dass die Gefahr besteht, dass er sich zu sehr abschwächt (ein halbleeres Glas).

Der Arbeitsmarkt ist also nicht mehr so heiß: Mission erfüllt?

Die Kerninflation (das bevorzugte Inflationsmaß der Fed) liegt mit einer Jahresrate von 1,9 % bereits unter der Zielmarke der Fed.

Weitere Unterstützung für einen Inflationsrückgang durch ein verzögertes Durchschlagen der schwächeren Mietinflation und einen schwächeren Arbeitsmarkt dürften diesen Trend in der ersten Jahreshälfte 2024 bestätigen.

Der zugrunde liegende Trend der Kerninflation ist bereits mit dem 2 %-Ziel vereinbar: Mission erfüllt?

Das zweite Argument für so viele eingepreiste Zinssenkungen hängt eng mit dem ersten zusammen.

Wenn die Aufgabe der Fed erfüllt ist - wo sollten die Fed Funds dann hingehen?

Zurück zur Neutralität in den nächsten 12 bis 18 Monaten. Die neutrale Rate liegt laut Fed bei rund 2,5 %.

Haftungsausschluss: Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.