- Home Depot hat von einigen Aspekten der Covid-19-Pandemie profitiert, nicht zuletzt vom starken Anstieg der Immobilienpreise der letzten zwei Jahre

- Mit einem Rückgang von 22 % seit Jahresbeginn ist die Bewertung der HD-Aktie angemessener, aber immer noch zweifelhaft

- Home Depot ist möglicherweise einfach ein so dominantes Unternehmen, dass diese Risiken nicht zum Tragen kommen, dennoch sollten die Anleger auf der Hut sein

Im Geschäftsjahr 2022 (das im Januar nächsten Jahres endet) wird Home Depot (NYSE:HD) voraussichtlich einen Umsatz von rund 156 Mrd. USD erzielen. Dies ergibt sich aus der durchschnittlichen Wall-Street-Schätzung, die wiederum auf der Prognose von Home Depot von etwa 3 % Umsatzwachstum in diesem Jahr beruht.

Im Geschäftsjahr 2019 belief sich der Umsatz von Home Depot auf 110 Mrd. USD, was bedeutet, dass das Unternehmen innerhalb von drei Jahren rund 46 Mrd. USD mehr Umsatz erzielt hat.

Das ist eine erstaunlich große Zahl. Zum Vergleich: In den letzten vier Quartalen erwirtschaftete Starbucks (NASDAQ:SBUX) gerade einmal 32 Mrd. USD Umsatz. Der Hauptkonkurrent von Home Depot, Lowe's Companies Inc. (NYSE:LOW), verzeichnete im gleichen Zeitraum einen Umsatz von 96 Mrd. USD - knapp das Doppelte des Dollarwachstums, das Home Depot in nur drei Jahren erzielt hat.

Selbst im Kontext der eigenen Geschichte von Home Depot sind 46 Mrd. USD hervorragend. Im Jahrzehnt zwischen dem Geschäftsjahr 2009 und dem Geschäftsjahr 2019 (ein Jahrzehnt, das mitten in der Finanzkrise begann) hat Home Depot nur 44 Mrd. USD mehr Umsatz gemacht. In diesen zehn Jahren stiegen die Einnahmen mit einer jährlichen Rate von 5,2 %. In den darauffolgenden drei Jahren beschleunigte sich das Wachstum dramatisch auf mehr als 12 % pro Jahr.

Ist Home Depot ein Pandemie-Gewinner?

Dieser Wachstumssprung wirft die Frage auf: Warum wird Home Depot nicht als Pandemie-Gewinner betrachtet?

Schließlich ist der massive Wachstumsanstieg weitgehend auf Faktoren zurückzuführen, die außerhalb der Kontrolle von Home Depot liegen. In der Tat setzt das Unternehmen seine Geschäftsstrategie weiterhin gut um. Es hat massiv und erfolgreich in digitale Maßnahmen investiert, und seine Dominanz im Pro-Segment hat Lowe's dauerhaft auf den zweiten Platz befördert.

Aber auch das zweitplatzierte Unternehmen Lowe's hat in den letzten drei Jahren ein jährliches Umsatzwachstum von mehr als 10 % verzeichnet (vorausgesetzt, die Konsensschätzungen für den Umsatz im Geschäftsjahr 2022 sind in etwa korrekt).

Die Dynamik eines starken Immobilienmarktes und die guten Finanzen der Verbraucher sind für einen Großteil des Wachstums der beiden Unternehmen verantwortlich.

Die hohe Inflation wirkt sich bis zu einem gewissen Grad positiv auf die Umsatzentwicklung im Jahr 2022 aus, aber selbst, wenn man dies berücksichtigt, hat sich der Umsatz von Home Depot im Vergleich zur Zeit vor der Pandemie deutlich beschleunigt.

Diese Art von Wachstum ist nicht dauerhaft haltbar. Die Jahresprognose von Home Depot signalisiert sogar, dass sich die Umsätze abschwächen werden. Angesichts der Tatsache, dass der Umsatz im ersten Halbjahr um mehr als 5 % gestiegen ist, wird für das zweite Halbjahr ein Wachstum von weniger als 2 % erwartet.

Wie sieht die Zukunft aus?

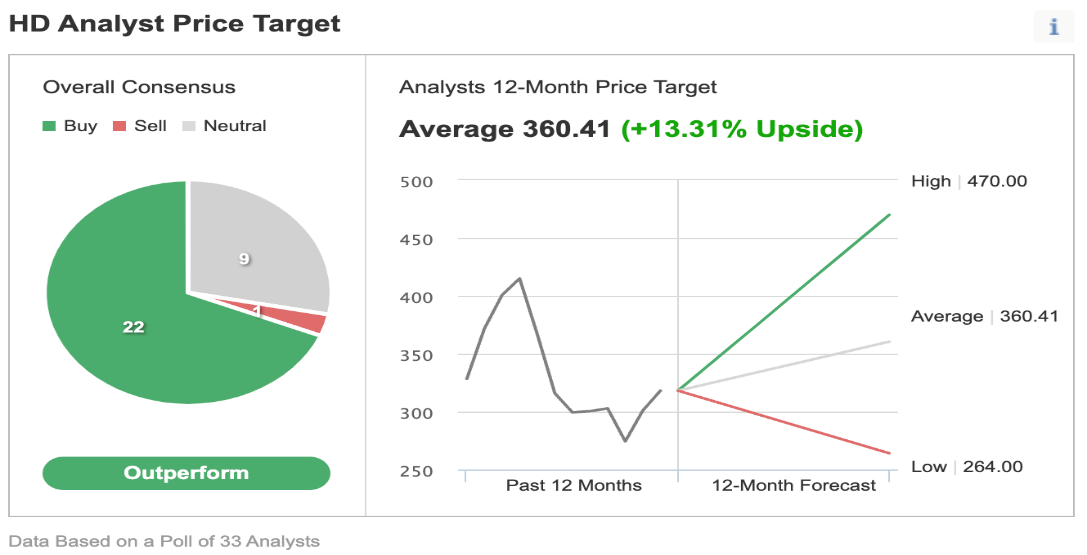

Bei einem Kurs von mehr als dem 19-fachen des diesjährigen Gewinns scheint die Home Depot-Aktie kaum auf eine Verlangsamung vorbereitet zu sein. Investoren und Analysten, deren durchschnittliches Kursziel 13,3 % über dem aktuellen Kurs liegt, erwarten ein anhaltendes Wachstum.

Es gibt zwei Hauptgründe, die dafür sprechen, dass Home Depot sein Wachstum auch in Zukunft fortsetzen kann, wenn auch nicht in demselben Tempo wie in den letzten zwei Jahren.

Der erste ist, wie es ein Analyst in der Telefonkonferenz zum zweiten Quartal formulierte, dass sich das Home Depot-Geschäft "neu ausgerichtet" hat. Der Schub durch die Pandemie scheint der Vergangenheit anzugehören. Von hier aus kann die Einzelhandelskette zu ihrem bereits vor der Pandemie bestehenden Muster eines beständigen, wenn auch etwas moderaten Umsatzwachstums und einer Ausweitung der Gewinnspanne zurückkehren.

Der zweite Grund ist, dass der Boom bei den Ausgaben für bauliche Verbesserungen nicht unbedingt zu Ende geht. Dies war im Wesentlichen die Interpretation der Geschäftsleitung von Home Depot während der Telefonkonferenz. Der CFO Richard McPhail stellte fest, dass "die Verbraucher und Kunden selbst in Zeiten der Inflation widerstandsfähig sind". Der CEO Ted Decker zitierte eine interne Schätzung, wonach die Kunden von Home Depot in den letzten Jahren einen "Vermögenszuwachs" in Höhe von 8 bis 9 Bio. USD durch die Wertsteigerung ihrer Eigenheime erfahren haben.

Selbst hohe Hypothekenzinsen könnten Home Depot helfen. Wie McPhail feststellte, bedeuten höhere Hypothekenzinsen, dass die Kunden mit größerer Wahrscheinlichkeit nicht umziehen werden. Angesichts des hohen Eigenkapitals führt dies wiederum zu einer stetigen Nachfrage nach Renovierungsarbeiten.

Mit anderen Worten: Home Depot ist kein Einzelhändler wie Walmart (NYSE:WMT) oder Target (NYSE:TGT), die beide einen enormen Nachfragerückgang und einen enormen Anstieg der Lagerbestände hinnehmen mussten, als die Normalität zurückkehrte. Es handelt sich sicherlich nicht um Peloton (NASDAQ:PTON) oder andere Pandemie-Gewinner, deren Verkäufe im Vergleich zu den Spitzenwerten in den Jahren 2020-2021 stark eingebrochen sind.

Das Bullenargument ist, dass auch Home Depot zur Normalität zurückkehrt. Und das in einer Zeit, in der es den Kunden des Unternehmens hervorragend geht. Diese Kombination sollte ausreichen, um das in der HD-Aktie eingepreiste Wachstum voranzutreiben.

Es ist Vorsicht geboten

Das Bullenargument steht jedoch auf tönernen Füßen. Und das Risiko wird in einem Widerspruch in McPhails Argument für die Kombination aus höheren Aktienwerten und höheren Hypothekenzinsen deutlich.

Es sind genau diese höheren Hypothekenzinsen, die die Immobilienpreise bedrohen. Es scheint etwas zu einfach zu sein, zu sagen, dass höhere Zinssätze bedeuten, dass bestehende Hausbesitzer nicht umziehen werden, weil sie das gleiche Haus nicht für die gleiche monatliche Zahlung bekommen können, und dass diese Hausbesitzer ihr aktuelles Eigenkapital beibehalten werden.

Das Bullenargument für HD-Aktien hängt davon ab, dass der Immobilienmarkt trotz höherer Zinsen zumindest einigermaßen stabil bleibt. Das mag so eintreffen.

Die HD-Aktie ist allerdings eine Wette auf eine so genannte weiche Landung bei höheren Zinssätzen, einer turmhohen Inflation und Rezessionssorgen. Falls diese weiche Landung ausbleibt, wird die HD-Aktie höchstwahrscheinlich eine weitere Talfahrt erleben.

Offenlegung: Vince Martin ist in keinem der hier erwähnten Wertpapiere investiert.