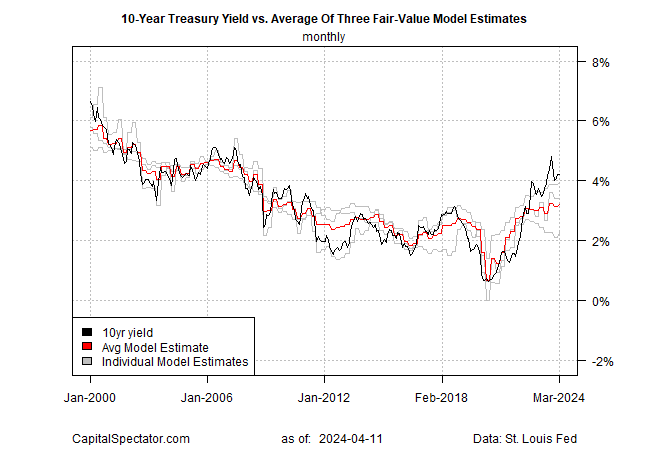

Der Markt bewertet die Rendite 10-jähriger US-Staatsanleihen deutlich über ihrem geschätzten "fairen Wert“, wie aus dem Durchschnitt von drei Modellen von CapitalSpectator.com hervorgeht.

Der jüngste Bericht zur unerwartet hohen Verbraucherpreisinflation deutet darauf hin, dass die hohe Marktprämie anhalten und in naher Zukunft sogar noch weiter ansteigen könnte - bis es klarere Anzeichen dafür gibt, dass die US-Notenbank ihr 2 %-Ziel erreicht.

Im Moment ist das Vertrauen in dieser Hinsicht jedoch geschwächt. Infolgedessen stieg die 10-Jahres-Rendite am Mittwoch (10. April) kräftig an, als der Markt geringere Erwartungen einpreiste, dass die Fed die Zinsen in naher Zukunft senken würde.

"Alle wollen, dass die Preise für Wohnraum sinken, aber das passiert nicht. Wir haben eine starke Wirtschaft mit knappen Lagerbeständen und großen Preisgestaltungsmöglichkeiten für Unternehmen", sagt David Russell, Global Head of Market Strategy bei TradeStation. "Das wird jetzt zu einem zweischneidigen Schwert, das die Inflationsbekämpfung schwieriger macht, als wir gehofft hatten. Zinssenkungen könnten weiter entfernt sein als gedacht".

Der ehemalige Finanzminister Larry Summers meint: "Man muss die Möglichkeit ernsthaft in Betracht ziehen, dass der nächste Zinsschritt eher nach oben als nach unten gehen wird".

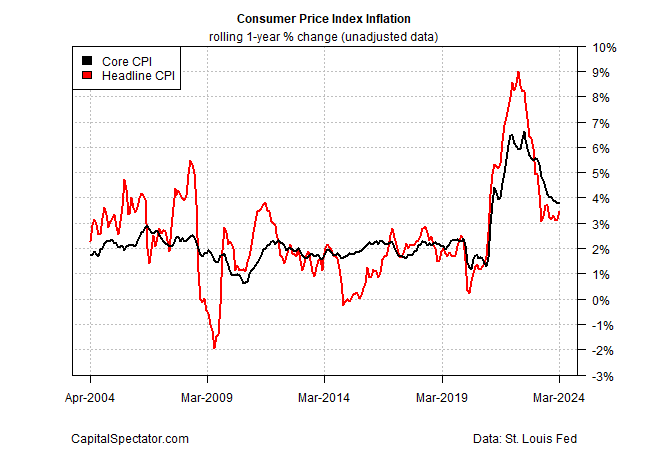

Dennoch ist anzumerken, dass die Kernrate trotz des Anstiegs der Gesamtinflation im Jahresvergleich im März im Wesentlichen unverändert blieb. Wenn die Kerninflation ein zuverlässigeres Maß für den Trend ist, wie viele Ökonomen behaupten, ist es verfrüht, die Möglichkeit auszuschließen, dass das Nachlassen der Inflation am Ende einer Sackgasse angelangt ist.

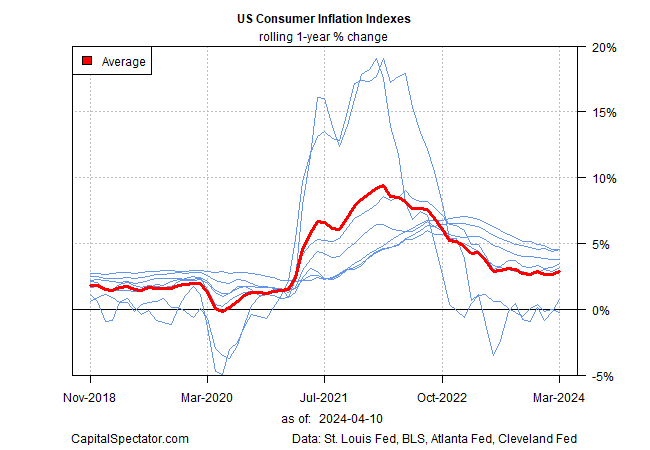

Die schlechte Nachricht ist, dass das Gesamtbild nicht ganz eindeutig ist. Ein Blick auf ein breiteres Spektrum von Inflationsindikatoren deutet darauf hin, dass sich der Preisdruck im Jahresdurchschnitt von sechs VPI-Metriken nach oben bewegt.

Die folgende Abbildung zeigt neben den standardmäßigen Kerndaten des VPI fünf alternative VPI-Metriken, die von den Federal Reserve Banken in Atlanta und Cleveland veröffentlicht werden: Rigider Kern-VPI, Rigider Kern-VPI ohne Wohnen, Median-VPI, Flexibler VPI und Flexibler Kern-VPI.

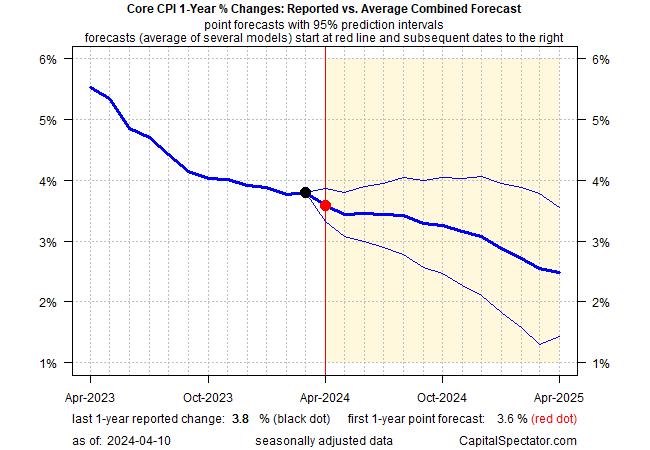

Ein Problem besteht darin, dass das Ensemble-Modell von CapitalSpectator.com für den standardisierten Kernverbraucherpreisindex weiterhin einen Rückgang im Jahresvergleich anzeigt. Obwohl diese Projektion mit den üblichen Vorbehalten behaftet ist, stimmt es doch zuversichtlich, dass diese Modellierung in der jüngsten Vergangenheit im Allgemeinen richtig lag.

Ob das so bleibt, ist unklar, aber zum jetzigen Zeitpunkt spricht vieles dafür, die Frage offen zu lassen, ob die jüngste hartnäckige Inflation nur ein vorübergehender Rückschlag auf dem Weg nach unten ist oder ob es sich um ein frühes Warnsignal für ein beginnendes Wideraufflackern der Inflation handelt.

Unterdessen liegt die aktuelle revidierte Fair-Value-Schätzung für die 10-Jahres-Rendite bis März weiterhin deutlich unter dem Marktwert des Referenzzinssatzes, der auf dem Durchschnitt von drei Modellen basiert.

Betrachtet man die Differenz zwischen dem durchschnittlichen Marktwert und dem Marktzins, so ergibt sich nach wie vor ein erheblicher Aufschlag zugunsten der Schätzung der breiten Masse. Die aktuelle Differenz beträgt 100 Basispunkte. Das ist ein erheblicher Marktaufschlag, selbst wenn man berücksichtigt, dass er gegenüber dem zyklischen Hoch Ende 2023 gesunken ist.

Die Frage ist, ob dieser Marktaufschlag erneut ansteigen und vielleicht den Höchststand des letzten Jahres erreichen oder sogar übertreffen könnte. Solange es keine eindeutigen Anzeichen dafür gibt, dass die Inflation wieder anzieht, ist das eher unwahrscheinlich. Im Moment ist das nur eine Prognose, verglichen mit der überzeugenderen Ansicht, dass die Inflation auf dem aktuellen Niveau verharren wird.

Sollten sich die belastbaren Daten ändern - nach oben oder nach unten - wird sich die Schätzung des fairen Wertes entsprechend ändern, ebenso wie der Marktpreis. Auf der Grundlage der aktuellen Daten bleibt die Ansicht, dass sich die Inflation wieder beschleunigt, jedoch schwach, wenn auch etwas weniger schwach als im Vormonat.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!