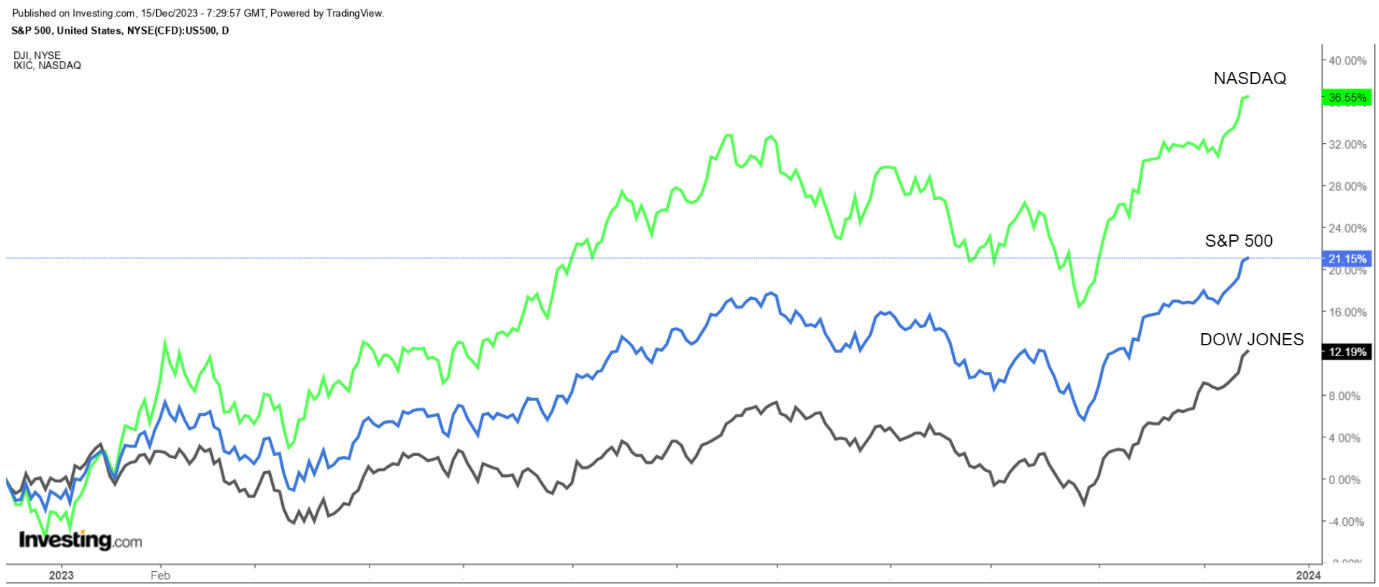

Die US-Aktienmärkte werden das Jahr 2023 auf hohem Niveau abschließen, schließlich sind die Marktteilnehmer sehr optimistisch, dass die historische Straffung der Geldpolitik wahrscheinlich abgeschlossen ist und die Zinsen im nächsten Jahr nach einem „dovish pivot“ der Fed sinken werden.

Niemand war überrascht, als der Leitzins der US-Notenbank Anfang letzter Woche unverändert in einer Spanne von 5,25% bis 5,50% blieb. Neue Prognosen des Offenmarktausschusses gehen von drei Zinssenkungen im Jahr 2024 aus, da die Inflation schneller als erwartet zurückgegangen ist.

Auf der Pressekonferenz nach der Sitzung räumte Fed-Chef Jerome Powell ein, dass weitere Zinserhöhungen unwahrscheinlich seien und der Zeitpunkt für Zinssenkungen näher rücke.

Die geldpolitische Kehrtwende löste eine massive Rallye an der Wall Street aus. Der Blue-Chip-Index Dow Jones Industrial erreichte sein erstes Rekordhoch seit Januar 2022 und kletterte erstmals in seiner Geschichte über die Marke von 37.000 Punkten.

Der S&P 500 könnte sich dem Dow bald anschließen, immerhin ist der Leitindex weniger als 2 % von seinem Allzeithoch vom Januar 2022 entfernt. Der technologielastige Nasdaq Composite liegt derzeit rund 8 % von seinem Rekordstand entfernt.

Vor diesem Hintergrund gibt es fünf interessante Titel, die Anleger in Betracht ziehen sollten, wenn sie auf der Suche nach unterbewerteten Aktien sind, die von einer geldpolitischen Lockerung der Fed im Jahr 2024 profitieren könnten.

1. Las Vegas Sands

- Kursentwicklung im laufenden Jahr: +1,2 %

- Marktkapitalisierung: 36,5 Mrd. USD

Las Vegas Sands (NYSE:LVS) ist einer der größten multifunktionalen Resortbetreiber der Welt und unterhält Kultobjekte wie "The Marina Bay Sands" in Singapur sowie "The Venetian" und "The Parisian" in Macau. Nach dem Verkauf der Immobilien in Las Vegas Anfang des Jahres konzentriert sich der Tourismus- und Hotelgigant nun auf Asien.

Das Unternehmen Las Vegas Sands, zu dessen Geschäftsfeldern Casinospiele, Hotelunterkünfte, Unterhaltung und Kongresseinrichtungen gehören, ist im Freizeit- und Unterhaltungssektor erstklassig positioniert und wird angesichts sinkender Zinsen und nachlassender Inflationsängste von steigenden Konsumausgaben profitieren.

Nach einem erfreulichen Jahresauftakt geriet der Weltmarktführer für Casinos und Resorts in den letzten Wochen unter starken Verkaufsdruck, der fast den gesamten Jahresgewinn zunichte machte. Weniger als zwei Wochen vor dem Jahresultimo hat die Aktie seit Jahresbeginn nur um 1,2 % zugelegt und notiert rund 25 % unter ihrem jüngsten Höchststand von 65,78 USD (September).

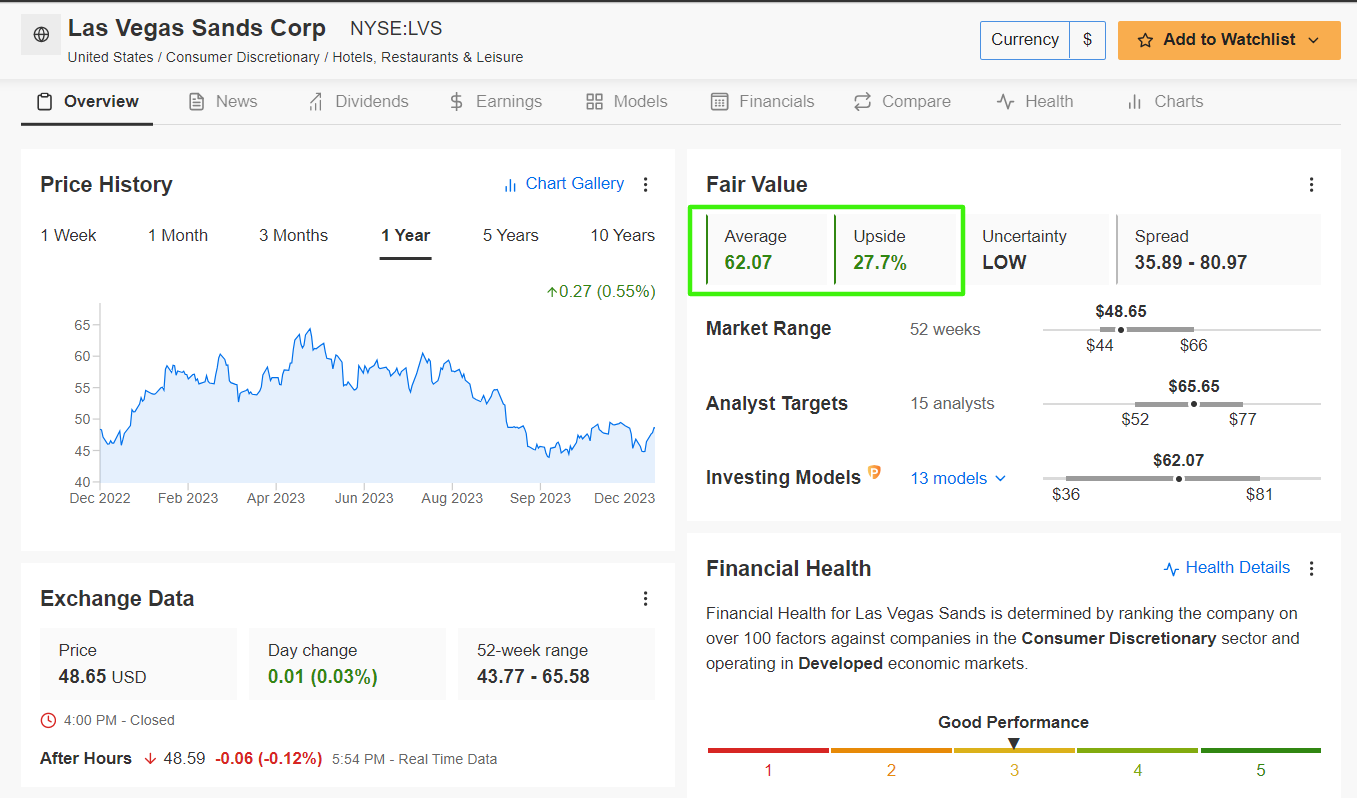

Quelle: InvestingPro

Die LVS-Aktie schloss am Donnerstag bei 48,65 USD, nachdem sie Anfang Oktober mit 43,77 USD ihren Tiefststand für 2023 erreicht hatte. Mit einer Marktkapitalisierung von 36,5 Mrd. USD ist Las Vegas Sands das größte Resort- und Kasinounternehmen der Welt, noch vor MGM Resorts (NYSE:MGM), Caesars (NASDAQ:CZR) Entertainment und Wynn Resorts (NASDAQ:WYNN).

Die aktuelle Bewertung von LVS deutet darauf hin, dass es sich nach dem InvestingPro-Modell um ein Schnäppchen handelt. Es besteht ein Kurspotenzial von 27,7 % gegenüber dem Schlusskurs. Damit würde sich LVS dem fairen Wert von 62,07 USD annähern.

Zudem ist die Wall Street weiterhin optimistisch für das Unternehmen, wie eine Erhebung von Investing.com zeigt: 14 Analysten raten zum Kauf der Aktie, zwei zum Halten. Keiner der Befragten gab eine "Sell"-Empfehlung ab.

2. Interaktive Makler

- Kursentwicklung im laufenden Jahr: +12,4 %

- Marktkapitalisierung: 34,2 Mrd. Dollar

Interactive Brokers (NASDAQ:IBKR) ist ein technologieorientiertes Brokerhaus, das eine breite Palette von Handels- und Investitionsdienstleistungen anbietet. Die Plattform richtet sich an private und institutionelle Kunden und bietet Zugang zu globalen Märkten, verschiedenen Anlageklassen und innovativen Handelsinstrumenten.

Da die US-Notenbank auf eine Zinssenkung im Jahr 2024 zusteuert, könnte das Potenzial für anhaltende Marktvolatilität die Stärken der Plattform von Interactive Brokers zum Tragen bringen und weitere Anleger anziehen, die nach aktiven Handelsideen suchen. Das Unternehmen betreibt die größte elektronische Handelsplattform in den Vereinigten Staaten, gemessen am durchschnittlichen täglichen Handelsvolumen.

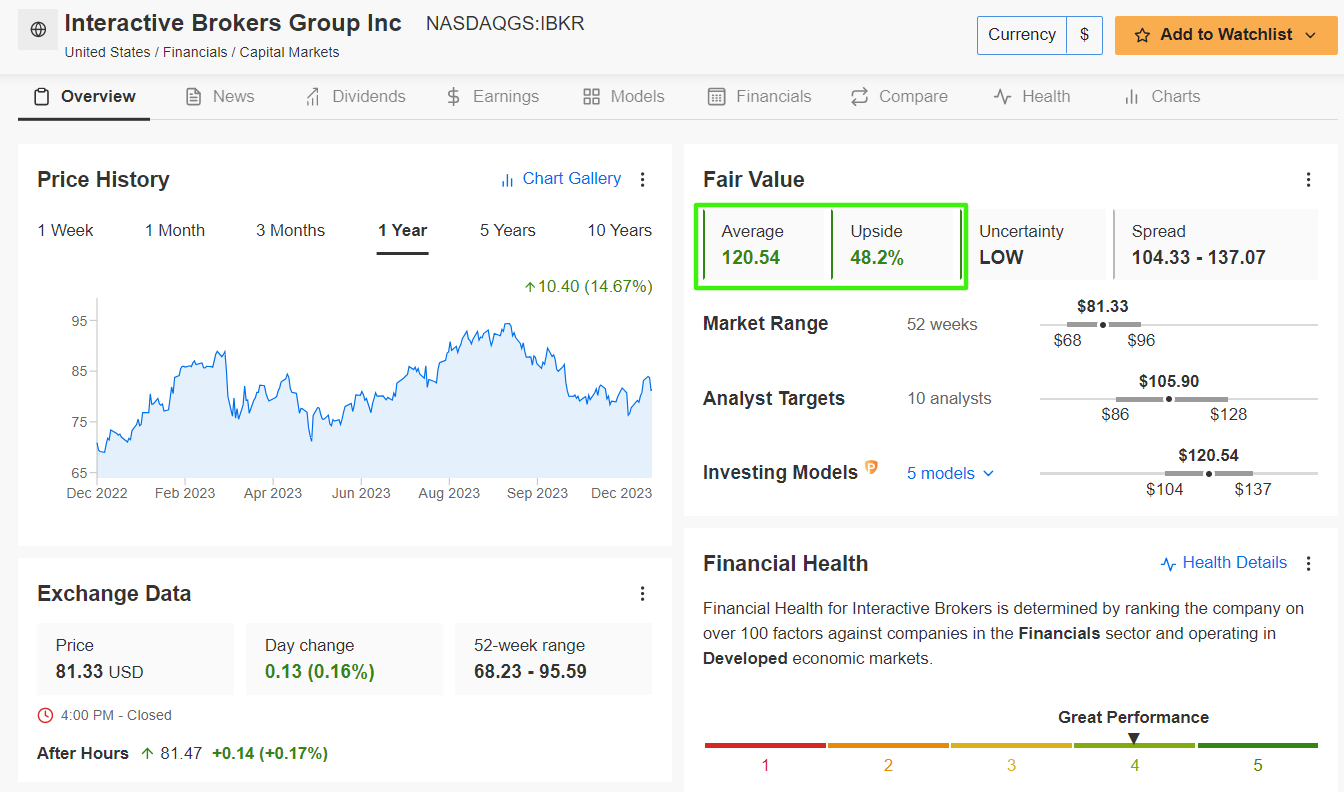

Wie Sie bei InvestingPro sehen, genießt Interactive Brokers dank starker Ertragsaussichten und einer gesunden Rentabilitätsprognose derzeit eine Bewertung der finanziellen Gesundheit von 4/5. Das in Greenwich, Connecticut, ansässige Finanzdienstleistungsunternehmen wird jetzt, da die US-Notenbank einen dovishen Ausblick signalisiert, von den lebhafteren Marktaktivitäten und Handelsvolumina in einem Umfeld niedrigerer Zinssätze profitieren.

Quelle: InvestingPro

Seit Jahresbeginn ist die IBKR-Aktie um 12,4 % gestiegen und schloss am Donnerstag bei 81,33 USD. Auf Basis der aktuellen Bewertungen kommt Interactive Brokers auf eine Marktkapitalisierung von 34,2 Mrd. USD.

Die Bewertung der Aktie ist ausgesprochen günstig, wie das InvestingPro-Modell zeigt. Es besteht ein Renditepotenzial von 48,2 %, was die Aktie näher an ihren "fairen Wert" von 120,54 USD pro Aktie bringen würde.

Darüber hinaus stufen neun von zehn von Investing.com befragten Analysten die Aktie von Interactive Broker mit 'Buy' ein.

3. Open Text

- Kursentwicklung im laufenden Jahr: +40,2 %

- Marktkapitalisierung: 11,1 Mrd. Dollar

Open Text (NASDAQ:OTEX) ist auf das Informationsmanagement in Unternehmen spezialisiert und bietet innovative Software und Dienstleistungen an, die das Dokumentenmanagement, die Zusammenarbeit und die Optimierung von Arbeitsabläufen erleichtern. Ziel des in Ontario, Kanada, ansässigen Unternehmens ist es, Unternehmen bei der effektiven Nutzung ihrer riesigen Datenbestände zu unterstützen.

Open Text richtet sich an Unternehmen, die kosteneffiziente Lösungen für das Datenmanagement suchen, und wird von der steigenden Nachfrage der Unternehmen in einem günstigeren wirtschaftlichen Umfeld profitieren.

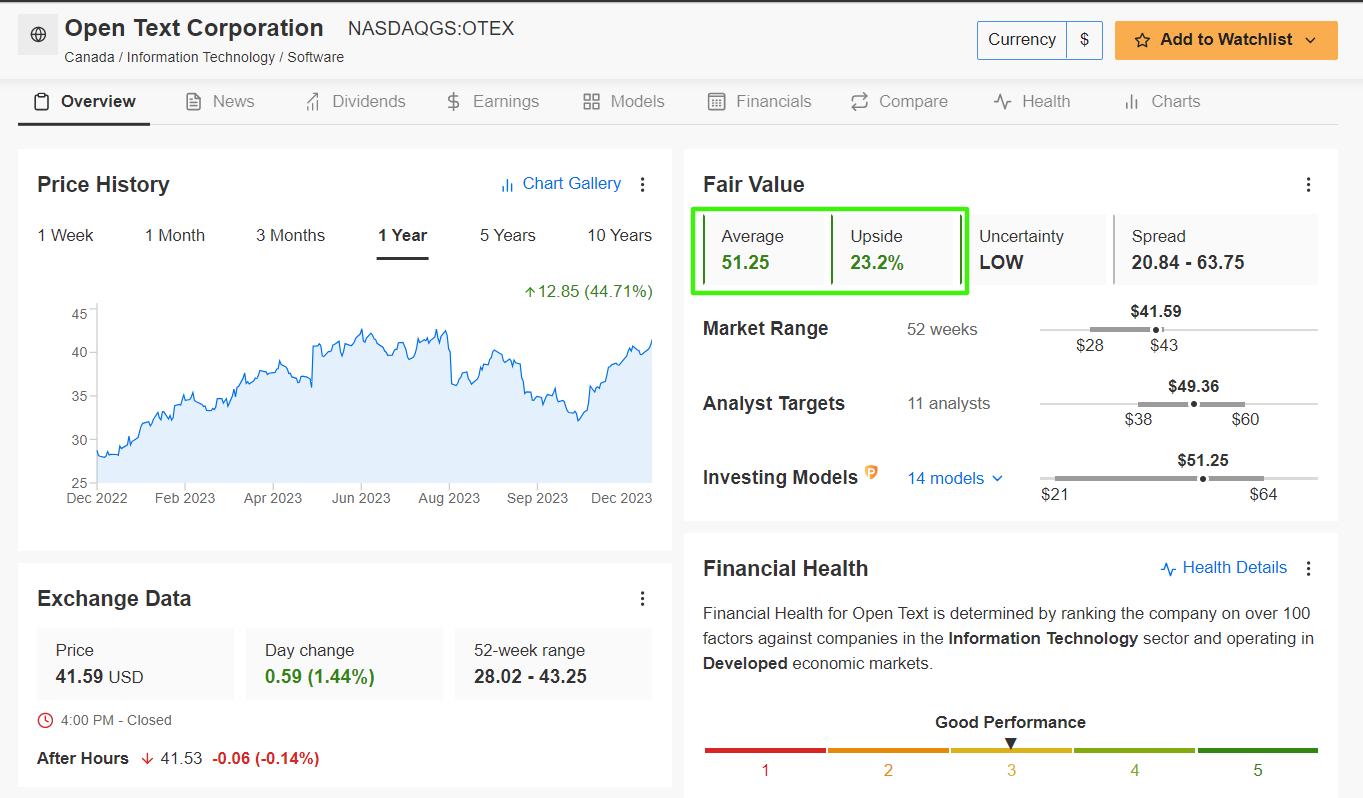

Laut InvestingPro befindet sich Open Text in einer ausgezeichneten finanziellen Verfassung, die sich durch starke Gewinn- und Umsatzwachstumsaussichten in Verbindung mit einer attraktiven Bewertung auszeichnet. Darüber hinaus hat das Unternehmen seit zehn Jahren in Folge seine Dividende erhöht.

Quelle: InvestingPro

Fast das ganze Jahr über befand sich Open Text in einem starken Aufwärtstrend. So stieg die Aktie allein im Jahr 2023 um rund 40 %. Sie notierte am 3. Januar bei 29,85 USD und schloss am Donnerstag bei 41,59 USD und damit auf dem höchsten Schlusskurs seit dem 1. August.

Trotz der jüngsten Rallye gilt OTEX weiterhin als unterbewertet und hat laut InvestingPro ein Aufwärtspotenzial von 23,2 %, was die Aktie näher an ihren "fairen Wert" von 51,25 USD bringen würde.

Darüber hinaus ist die Wall Street langfristig optimistisch für das Unternehmen, alle 12 von Investing.com befragten Analysten stufen OTEX entweder als "Buy" oder als "Hold" ein.

4. Endeavor Group

- Kursentwicklung im laufenden Jahr: +3,4 %

- Marktkapitalisierung: 10,9 Mrd. USD

Endeavor Group (NYSE:EDR) ist als diversifizierte Unterhaltungs- und Talentagentur tätig. Das Portfolio von EDR umfasst Vermögenswerte in den Bereichen Sport, Unterhaltungsveranstaltungen, Medienproduktion und Vertretung von Talenten. Das in Beverly Hills ansässige Unternehmen ist über die TKO Group (NYSE:TKO) Mehrheitseigentümer von World Wrestling Entertainment (WWE) und Ultimate Fighting Championship (UFC).

Endeavor ist gut positioniert, um von einer Wiederbelebung von Live-Events, Medienaktivitäten und talentorientierter Inhaltserstellung zu profitieren, wenn die Wirtschaft möglicherweise durch eine lockere Geldpolitik angekurbelt wird.

Mit mehreren Assets aus den Bereichen Unterhaltung, Sport und die Vertretung von Talenten ist Endeavor in der Lage, Wachstumschancen zu nutzen, die sich aus den steigenden Ausgaben von Verbrauchern und Werbetreibenden ergeben.

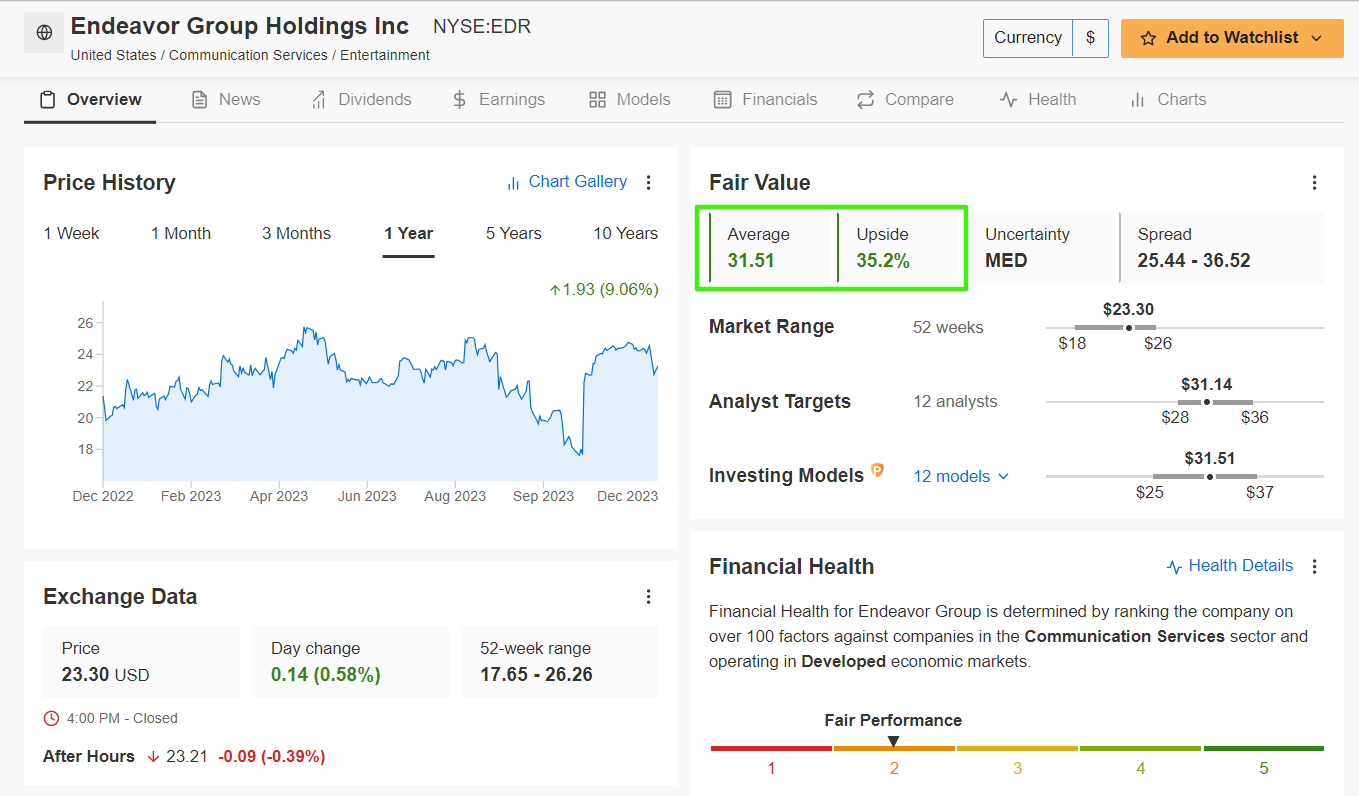

Quelle: InvestingPro

Die Aktie hat sich seit ihrem Tiefststand von 17,65 USD Mitte Oktober kräftig erholt und ist in den letzten sechs Wochen um rund 32 % gestiegen. Trotz der jüngsten Erholung liegt die EDR-Aktie mit einem Schlusskurs von 23,30 USD immer noch rund 34 % unter ihrem Allzeithoch von 35,28 USD, das im Januar 2022 erreicht wurde.

Nach dem InvestingPro-Modell wird EDR derzeit mit einem erheblichen Bewertungsabschlag gehandelt. Gegenüber dem Schlusskurs vom Donnerstag könnte die Aktie um 35,2 % steigen und damit ihren fairen Wert von 31,51 USD erreichen.

Darüber hinaus ist die Wall Street nach wie vor optimistisch für diese Talent- und Medienagentur, so eine Umfrage von Investing.com, bei der 12 von 13 Analysten, die die Aktie beoachten, sie als "Buy" einstufen.

5. Tapestry

- Kursentwicklung im laufenden Jahr: -4,1 %

- Marktkapitalisierung: 8,4 Mrd. USD

Tapestry (NYSE:TPR) ist die Muttergesellschaft der bekannten Luxusmarken Coach, Kate Spade und Stuart Weitzman. Durch die kürzliche Übernahme von Capri Holdings (NYSE:CPRI) gehören dem Unternehmen außerdem die Marken Jimmy Choo und Michael Kors.

Tapestry ist im Segment des Luxuseinzelhandels tätig und entwirft, produziert und vertreibt hochwertige Accessoires und Lifestyle-Produkte. In einem Umfeld, in dem Verbraucher aufgrund niedrigerer Zinssätze über ein höheres verfügbares Einkommen verfügen, könnte Tapestry von höheren Ausgaben für Luxusgüter profitieren.

Mit seinem diversifizierten Markenportfolio ist das Unternehmen gut positioniert, um von veränderten Verbraucherpräferenzen in einem freundlicheren wirtschaftlichen Umfeld zu profitieren. Unter diesen Umständen sollte es dem Luxusmodeunternehmen gelingen, seine Erträge zu steigern und die Bruttomargen zu verbessern.

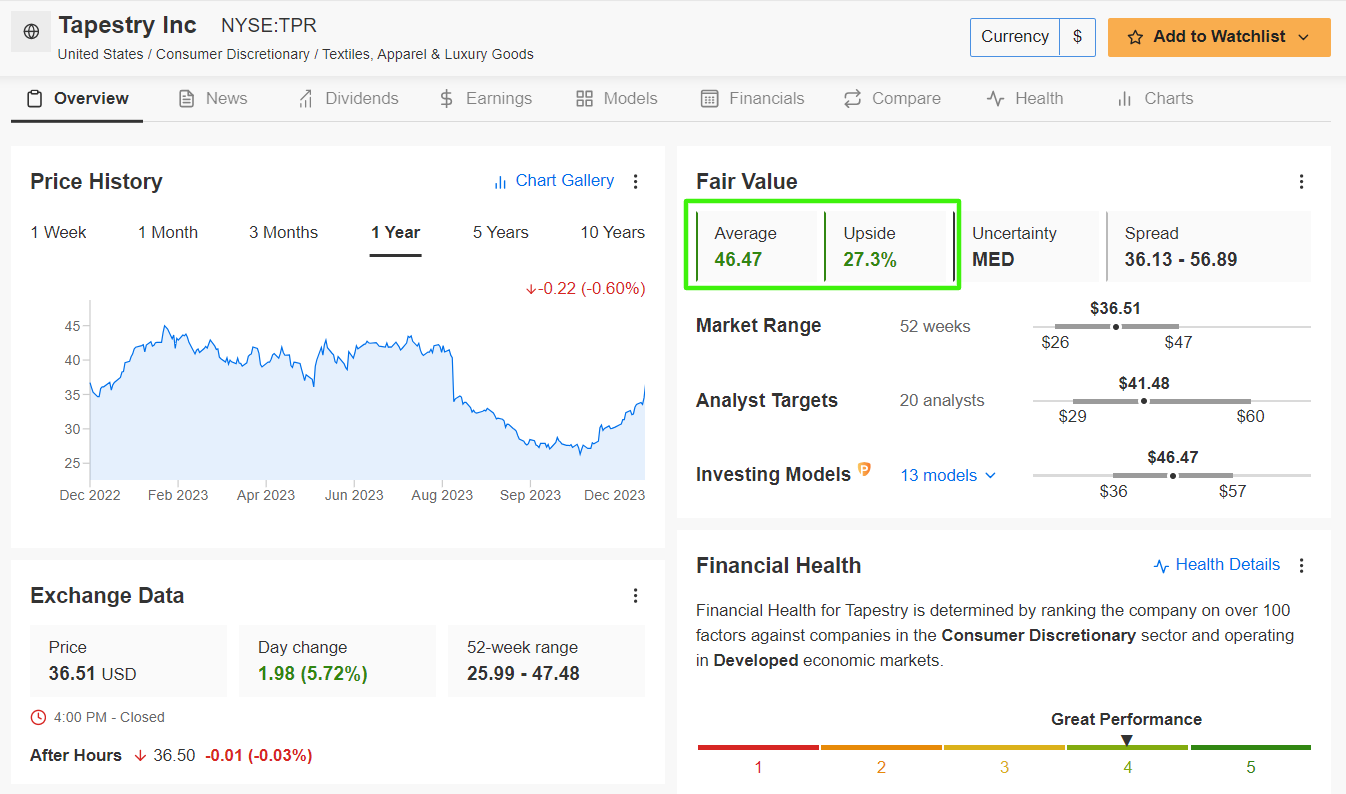

Ein Beleg für die Stärke und Widerstandsfähigkeit des Unternehmens ist, dass Tapestry von Investing Pro eine nahezu perfekte Bewertung seiner finanziellen Gesundheit (4 von 5) erhalten hat und seine Dividende drei Jahre in Folge erhöhen konnte.

Quelle: InvestingPro

Nach einem Kurs von 39,38 USD zu Jahresbeginn fiel die Tapestry-Aktie am 1. November rapide auf einen Tiefststand von 25,99 USD und erreichte damit den niedrigsten Stand seit November 2020. Seitdem konnte der Titel einen Teil der Verluste wieder wettmachen und schloss am Donnerstag bei 36,51 USD. Das in New York ansässige Luxusmodeunternehmen hat derzeit eine Marktkapitalisierung von 8,4 Mrd. USD.

Nach verschiedenen Bewertungsmodellen auf InvestingPro wird die Tapestry-Aktie derzeit zu einem Schnäppchenpreis gehandelt und bietet Anlegern, die in den Luxusgütersektor einsteigen wollen, eine attraktive Gelegenheit. Das Fair-Value-Kursziel für TPR liegt bei rund 46,50 USD, was einem Kurspotenzial von 27,3 % gegenüber dem aktuellen Marktwert entspricht.

Laut einer Umfrage von Investing.com unter 23 Analysten ist der Konsens über Tapestry überwiegend positiv, 15 Analysten empfehlen die Aktie entweder zum Kauf oder zum Halten.

Mit dem Stock Screener von InvestingPro können Anleger ein riesiges Aktienuniversum nach bestimmten Kriterien und Parametern filtern und so günstige Aktien mit hohem Kurspotenzial identifizieren.

***

In eigener Sache: InvestingPro+ mit 60 % Rabatt ist kein gutes Angebot? Wir legen noch einen drauf! Mit dem Rabattcode "PROTRADER" gibt es weitere 10 % auf das InvestingPro+ 2-Jahres-Abo (insgesamt bis zu 70 %). Hier klicken und Rabattcode nicht vergessen

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF (NYSE:XLK). Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen