- Versorgungsunternehmen erreichten in der vergangenen Woche neue Rekordhochs, während der breitere Markt nachgab

- Beeindruckende relative Stärke und geringe Volatilität, dennoch sollten langfristig orientierte Anleger Vorsicht walten lassen

- Der Sektor wird mit hoher Bewertung und relativ niedriger Dividendenrendite gehandelt

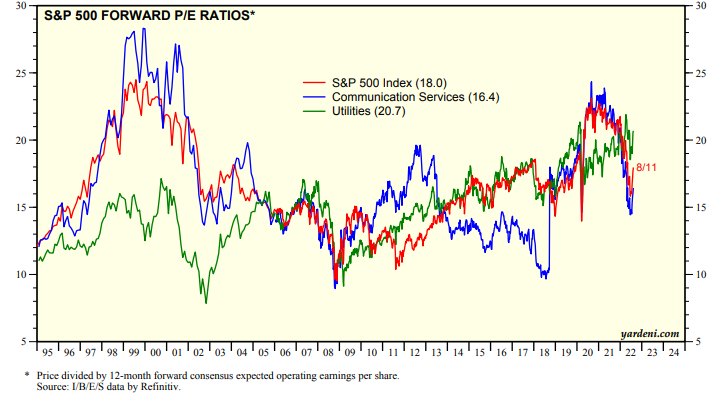

Der langweilige alte Versorgungssektor hat in letzter Zeit ein wahres Kursfeuerwerk abgeliefert. Und so überrascht es auch nicht, dass er derzeit zu einem sehr hohen Kurs-Gewinn-Verhältnis gehandelt wird. Trotz höherer Zinsen und eines volatilen Aktienmarktes hat sich dieser Trend über weite Strecken des Jahres 2022 hinweg gehalten. Laut Yardeni Research weist dieser Sektor ein geschätztes Kurs-Gewinn-Verhältnis (KGV) von 20,7 auf, ist also nur geringfügig günstiger ist als der wachstumsstarke Technologie-Sektor (Stand: 17. August).

S&P 500 Forward P/E: Utilities werden mit einem Aufschlag gegenüber dem S&P 500 gehandelt

Quelle: Yardeni Research

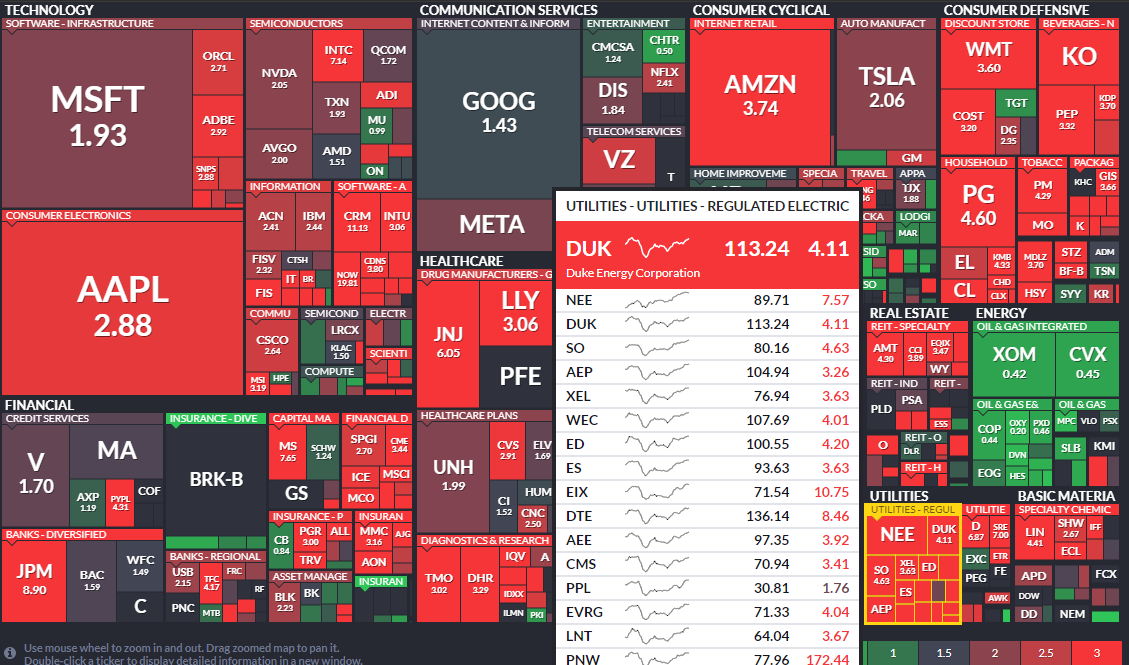

Außerdem ist die erwartete Rate des Gewinnwachstums in dieser Nische nicht gerade hoch (wie man sich angesichts der stabilen Betriebsmerkmale der Versorgungsunternehmen vorstellen kann). Die sich daraus ergebenden PEG-Verhältnisse (PEG = Kurs-Gewinn-Wachstums-Verhältnis), ein nützlicher Bewertungsmaßstab, der ein Gewinnmultiplikator mit der prognostizierten Gewinnwachstumsrate vergleicht, liegen in der gesamten Branche auf einem sehr niedrigen Niveau.

S&P 500 PEG-Ratio Heatmap: Versorger mit stolzen Bewertungen

Quelle: Finviz

Angesichts der hohen Bewertung erreichte der auf Versorgertitel konzentrierte XLU-ETF in der vergangenen Woche ein neues Allzeithoch. Die Entwicklung war umso beeindruckender, als der breite Markt während der Verfallswoche der Optionen einen Rückgang von mehr als 1 % hinnehmen musste, so dass XLU eine hohe relative Stärke aufwies. Bislang hat der S&P 500 SPDR ETF Trust (NYSE:SPY) im Jahr 2022 eine negative Rendite von 10,5 % erzielt, während XLU einschließlich Dividenden um stramme 10,2 % gestiegen ist. Selbst seit dem Tiefstand der Wall Street vom 16. Juni schlagen die Versorger den SPY um mehr als 300 Basispunkte.

Versorger-ETF: Neue Allzeithochs

Quelle: Investing.com

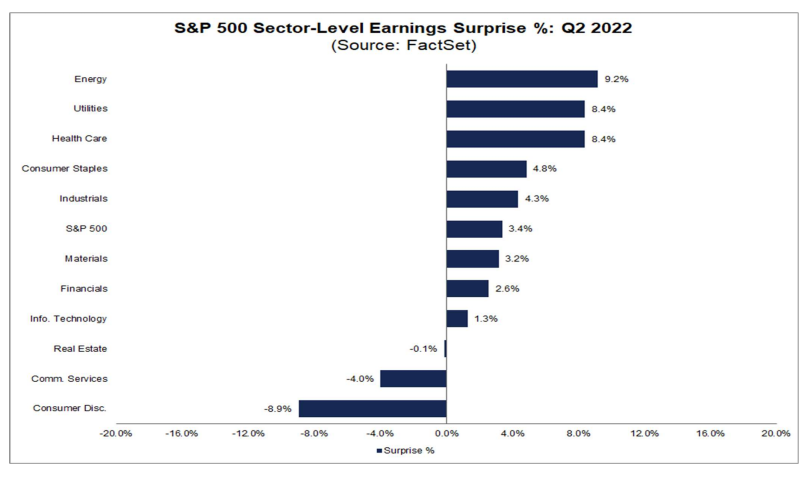

Vielleicht hat es den Anlegern gefallen, wie gut diese Unternehmen, die laut iShares nur 3 % des S&P 500 Index ausmachen, im 2. Quartal abgeschnitten haben. FactSet berichtet, dass der Versorgungssektor die zweitgrößte positive Gesamtgewinnüberraschung (die Differenz zwischen tatsächlichen und geschätzten Gewinnen) erwirtschaftet hat. NRG Energy (NYSE:NRG), Entergy (NYSE:ETR) und Southern Company (NYSE:SO) bescherten dem Markt die größten EPS-Überraschungen. Darüber hinaus war der eigentlich eher langweilige Sektor die größte positive Umsatzüberraschung unter allen 11 Bereichen des Marktes.

Gewinnüberraschungen der S&P 500-Unternehmen im zweiten Quartal: Energie, Versorger und Health Care stehen ganz oben auf der Liste

Quelle: FactSet

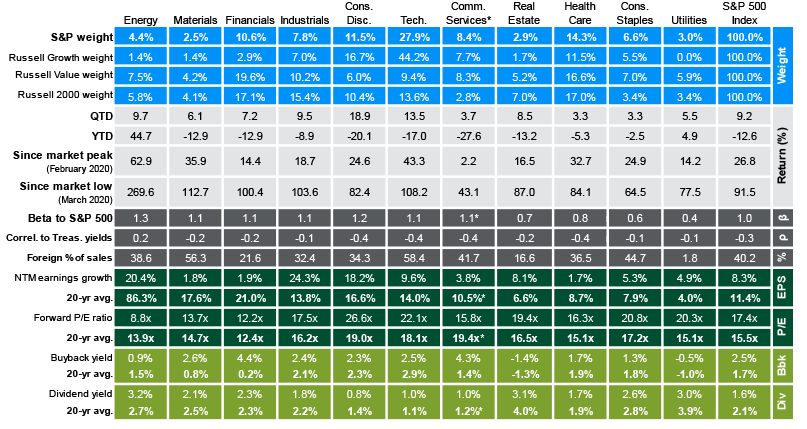

Ein weiterer, etwas obskurer Grund für die Outperformance der Versorger in letzter Zeit könnte die neue 1%ige Steuer auf Aktienrückkäufe sein. Unternehmen der Energieerzeugung, -übertragung und -verteilung kaufen eigentlich nicht viele Aktien zurück. Nach Angaben von J.P. Morgan Asset Management weist der Versorgungssektor eine negative Netto-Rückkaufsrendite auf. Alle anderen Sektoren, mit Ausnahme des Immobiliensektors, weisen eine positive Rückkaufsrendite auf. Bei den Anlegern bekannter ist die hohe Dividendenrendite der Versorger, die zum 31. Juli bei 3,0 % lag.

Renditen und Bewertungen nach Sektor

Quelle: J.P. Morgan Asset Management

Bei den Versorgungsunternehmen bin ich mit Blick in die Zukunft eher vorsichtig. Als technischer Analyst sehe ich die starke absolute und relative Performance der letzten Wochen (und des gesamten Jahres) natürlich und respektiere sie. Könnte es noch mehr Aufwärtspotenzial geben? Ja. Wahrscheinlich wird es sogar so sein, da es der einzige Sektor ist, der neue Rekordhochs erreicht. Längerfristig könnte das schleppende Wachstum die Rendite jedoch beeinträchtigen. Mit einem Kurs-Gewinn-Verhältnis von über 20 und einer Dividendenrendite, die etwa 25 % unter dem 25-Jahres-Durchschnitt liegt, finde ich die Versorger teuer.

Fazit

Der Versorgersektor sticht im Moment durch einige positive Merkmale hervor. Der XLU hat ein starkes Kursmomentum und enthält einige Branchen, die von neuen Gesetzen zum Ausbau des Stromnetzes profitieren könnten. Und jetzt kommt das Aber - bei einer hohen Bewertung und einer historisch niedrigen Dividendenrendite bin ich auf lange Sicht immer vorsichtig. Auch wenn der Sektor in einem volatilen Markt recht sicher erscheint, sollten Sie sich in diesem Segment nicht zu lange aufhalten.

Haftungsausschluss: Mike Zaccardi hält keine Positionen an den in diesem Artikel genannten Anlagen.