General Electric (NYSE:GE) (WKN:851144) ist ein legendäres Industrieunternehmen mit einer mehr als 100-jährigen Geschichte. Es hat schon früher magere Zeiten gehabt und kämpft sich wieder einmal durch eine schwierige Phase. Das Unternehmen wird wahrscheinlich auch überleben. Das bedeutet jedoch nicht, dass die Investoren die Aktie heute kaufen sollten. Hier ein kurzer Blick auf die Risiken, die sich für die Aktionäre von General Electric ergeben.

Es wurden viele Fehler gemacht Die heutigen Probleme gehen auf Jack Welch zurück. Es mag vielleicht einige geben, die diese Aussage für Ketzerei halten, aber unter Welch erlaubte der Industrieriese seiner Finanzabteilung, weit über die Hauptaufgabe, die Finanzierung für die Industriekunden von GE zu ermöglichen, hinauszuwachsen. Als die Rezession von 2007 – 2009 begann, verursachten solche Dinge wie die Hypothekenvergabe einen schmerzhaften Schaden für das Unternehmen. Es gab Abschreibungen, Veräußerungen, eine Dividendenkürzung und sogar eine staatliche Rettungsaktion. All das geschah auch unter dem Nachfolger von Welch, Jeffrey Immelt. Die Samen dieser Schwierigkeiten wurden jedoch unter der Leitung von Welch gesät.

Das Unternehmen versucht jetzt zum dritten Mal, die Trendwende zu schaffen, da die Versuche von Immelt, die Situation zu ändern, nicht ausreichend waren. Sein Nachfolger John Flannery, der bereits andere führende Positionen bei GE hatte, hat ebenfalls Abschreibungen, Veräußerungen und eine Dividendenkürzung vorgenommen. Flannery blieb jedoch nur etwa ein Jahr in seiner Funktion, bevor er ersetzt wurde. Diesmal steht ein Externer und ehemalige CEO von Danaher (NYSE:DHR), Lawrence Culp, am Steuer. Es sollte nicht allzu überraschend sein, dass der Trendwendeansatz diesmal Abschreibungen, Veräußerungen und eine weitere Dividendenkürzung beinhaltet. Die Dividende beträgt zu diesem Zeitpunkt 0,04 US-Dollar pro Aktie im Jahr. Dies soll vor allem sicherstellen, dass institutionelle Anleger die Aktie weiterhin behalten.

Die aktuelle Situation Wie sieht die Situation an dieser Stelle aus? Zunächst einmal ist die Aktie im Jahr 2018 um rund 60 % gesunken. Die Aktien sind in den letzten drei Jahren um fast 80 % gesunken. Es war eine wirklich harte Zeit für die Investoren. Allerdings handelt GE mit einem Aktienkurs im Bereich von 7 US-Dollar pro Aktie. Dies entspricht etwa dem Niveau, das das Unternehmen während der schlimmsten Rezession der Jahre 2007 bis 2009 erreicht hat. Viele schlechte Nachrichten sind also schon eingepreist.

In Wirklichkeit ist GE nach wie vor ein sehr wichtiger Industriekonzern mit Aktivitäten in den Bereichen Power (Gasturbinen), Aviation und Healthcare. Allein im dritten Quartal erzielte das Unternehmen einen Umsatz von rund 30 Milliarden US-Dollar. Die Wahrheit ist, dass GE wahrscheinlich in irgendeiner Form überleben wird. Zusammen mit dem massiven Kursrückgang deutet dies darauf hin, dass es hier ein wesentliches Trendwendepotenzial gibt.

Das gibt es auch…. aber nur für die Investoren, die viel Geduld und eine hohe Frusttoleranz haben. Obwohl das Unternehmen im dritten Quartal einen Umsatz von 30 Milliarden US-Dollar erwirtschaftete, hatte es auch eine Abschreibung von 22 Milliarden US-Dollar, die das Ergebnis tief in die Verlustzone trieb. Das soll die Dinge wieder in die richtige Richtung lenken, aber dies sollten auch die letzten beiden großen Abschreibungen tun. Wenn du ein risikoscheuer Investor bist, solltest du GE meiden.

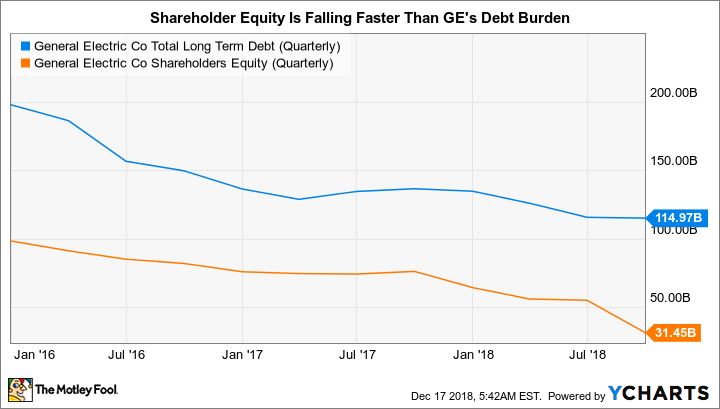

GE-Daten von YCharts.

Dies wird in der Bilanz des Unternehmens deutlich. Derzeit machen die langfristigen Verbindlichkeiten rund zwei Drittel der Kapitalstruktur aus aus (einschließlich der Minderheitsbeteiligungen). Das ist etwas hoch, wenn man bedenkt, dass GE in einer stark zyklischen Branche tätig ist. Weitere nicht zahlungswirksame Aufwendungen könnten diese Zahl noch weiter erhöhen. Die Verkäufe von Vermögenswerten werden dazu beitragen, die Verschuldung zu reduzieren, die gegenüber Anfang 2018 um etwa 10 % zurückgegangen ist.

Die Veräußerungen könnten jedoch auch mit zusätzlichen Abschreibungen verbunden sein, da GE aus einer schwachen Position verkauft und jeder das auch weiß. In einem der ersten Interviews von Culp machte er eine sehr vorsichtige Bemerkung über die Verschuldung des Unternehmens. Dies verunsicherte die Investoren und schickte die Aktien schnell auf Talfahrt.

Dieses Interview bringt das Thema auf den Punkt. Es gibt ein bekanntes Problem (zu viele Schulden und Probleme im operativen Geschäft) und eine grobe Vorstellung davon, wie eine Lösung aussehen sollte (Verkauf von Vermögenswerten und Schuldenreduzierung). Es ist jedoch immer noch sehr unklar, wie die eigentlichen Schritte einer Trendwende aussehen werden. Das Unternehmen beschleunigte beispielsweise die Veräußerung von Baker Hughes (WKN:A2DUAY), als der Aktienkurs des Energieunternehmens niedrig war. Das hat manche dazu veranlasst, sich zu fragen, ob GE verzweifelt ist. Denn es ist leicht zu behaupten, dass es schlauer gewesen wäre, abzuwarten, bis sich die Ölbohrindustrie erholt hat. Die Veräußerung hätte zumindest zu einem besseren finanziellen Ergebnis geführt.

GE-Daten von YCharts.

Zu diesem Gefühl der Verzweiflung trägt auch die Tatsache bei, dass GE auch über die Ausgliederung eines Teils seiner Healthcare-Sparte spricht. Das ist wohl eines der besten Geschäfte des Konglomerats und etwas, was das Unternehmen nicht tun würde, es sei denn, es gibt nur wenige andere Möglichkeiten. GE ist kein Unternehmen, das aus einer Position der Stärke heraus operiert, wobei die Notwendigkeit, eine verschuldete Bilanz zu retten, derzeit die treibende Kraft des Umbruchs ist.

Ein weiterer erschwerender Faktor ist, dass das, was von der Finanzsparte übrig bleibt, immer noch so etwas wie eine Wundertüte ist, die das Finanzergebnis weiterhin belastet. Fast die Hälfte der langfristigen Verbindlichkeiten des Unternehmens ist auf diesen stark angeschlagenen Bereich zurückzuführen. Es ist für die Investoren schwer herauszufinden, wie groß oder klein das Risiko dabei ist.

Eine Trendwende nur für aggressive Investoren Es passiert heute eine Menge bei General Electric. Das Unternehmen operiert aus einer schwachen Position, da es versucht, eine hoch verschuldete Unternehmensbilanz zu verbessern. Obwohl das Unternehmen diese schwierige Zeit wahrscheinlich überstehen wird, ist noch unsicher, wie es GE in der Zukunft gehen wird.

Die Investoren, die risiko-tolerant sind und Aktien in Ausnahmesituationen mögen, sollten GE wegen der Möglichkeit der Wertsteigerung im Auge behalten, wenn Culp die Trendwende schaffen kann. Es wäre jedoch für die meisten Investoren besser, GE zu meiden, bis es Beweise dafür gibt, dass die Trendwende diesmal funktionieren wird. GE ist heute einfach zu riskant für alle, mit der Ausnahme von ganz aggressiven Investoren.

Dieser Artikel wurde von Reuben Gregg Brewer auf Englisch verfasst und am 23.12.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool hat keine Position in den oben genannten Aktien.

Motley Fool Deutschland 2018