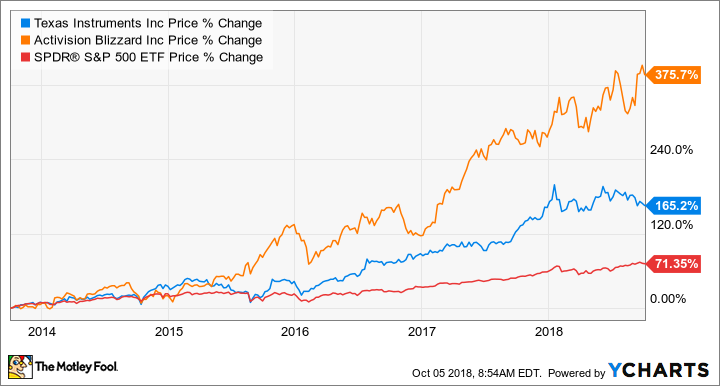

Der Kauf und das Halten von Qualitätsunternehmen, die über eine konstante Erfolgsbilanz bei steigenden Einnahmen und Gewinnen verfügen, ist ein effektiver Weg, um langfristig Vermögen aufzubauen. Aber Wachstumstitel zu finden, die den Aktionären auf dem Weg dorthin etwas Geld einbringen, kann die Rendite noch etwas erhöhen.

Texas Instruments (NASDAQ:TXN) (WKN:852654) und Activision Blizzard (NASDAQ:ATVI) (WKN:A0Q4K4) sind zwei Wachstumswerte, die nachweislich ihre Auszahlungen an die Aktionäre kontinuierlich erhöht haben. Noch besser ist, dass beide Unternehmen ihre Dividende im vergangenen Jahr um mehr als 10 % erhöht haben, sodass es sich lohnen könnte, sie zu kaufen und langfristig zu halten.

Eine Chip-Aktie mit jeder Menge Geld auf der hohen Kante Du kennst Texas Instruments vielleicht als die klassische Taschenrechnermarke, aber das Unternehmen ist heutzutage viel mehr als das. TI stellt Prozessoren für Unterhaltungselektronik her, z. B. Fernseher und Haushaltsgeräte. Es liefert sogar Chips für Apples iPhone XS. Aber 54 % des Geschäfts entfällt auf den Verkauf von Chips in den Märkten Industrie und Automobil, und dieser Prozentsatz hat sich in den letzten Jahren allmählich erhöht.

Die Lieferung von Chips an die Fertigungsindustrie, an Automobilhersteller oder Luft- und Raumfahrtunternehmen und den Energiesektor ist das am schnellsten wachsende Geschäft von TI. Das Management hat stark in diese Märkte investiert, weil sie ein besseres Wachstumspotenzial und eine bessere Rendite bieten. Industrie- und Automobilunternehmen nutzen heute immer mehr Technologie. Maschinenbauer verwenden mehr Roboter und Autos werden zu Computern auf Rädern. In all diesen Bereichen kann Texas Instruments seine Stärken ausspielen.

Dabei sind aber auch die Aktionäre sehr wichtig für TI. Das Ziel des Managements ist es, jedes Jahr 100 % des freien Cashflows an die Aktionäre zurückzugeben. Jeder Schritt des Managements verfolgt das Ziel, den langfristigen freien Cashflow zu maximieren und ihn in Form von Dividenden und Aktienrückkäufen an die Aktionäre auszuschütten.

Das Unternehmen hat seine Dividende in 14 aufeinanderfolgenden Jahren erhöht und zahlt derzeit eine Dividendenrendite von 2,90 %. Seit 2004 ist die Dividende mit einer durchschnittlichen jährlichen Rate von 24 % gestiegen und das Unternehmen hat gerade seine vierteljährliche Ausschüttung um weitere 24 % auf einen durchschnittlichen jährlichen Betrag von 3,08 US-Dollar pro Aktie erhöht. Es ist schwer, ein aktionärsfreundlicheres Unternehmen mit besseren Wachstumsaussichten als Texas Instruments zu finden.

TXN-DATEN VON YCHARTS.

Ein kapitalstarkes Spieleimperium Activision Blizzard ist der Hersteller vieler extrem erfolgreicher Videospiel-Franchises wie Call of Duty, Overwatch und World of Warcraft. Durch die Übernahme von King Digital Entertainment im Jahr 2016 umfasst das Angebot des Spieleherstellers auch das Top-Handyspiel Candy Crush. Diese vier Spiele machen etwa zwei Drittel des Jahresumsatzes des Unternehmens aus.

Activision ist so gut wie das einzige reine Videospielunternehmen, das eine Dividende zahlt. Das Unternehmen erhöhte diese seit 2010 um 10,8 % pro Jahr (also seit dem ersten Jahr, in dem es anfing, eine zu zahlen). Activision zahlt keine Quartalsdividende, wie es viele Dividendenzahler tun, sondern eine jährliche Dividende, die in der Regel im Mai eines jeden Jahres ausgeschüttet wird.

In diesem Jahr erhöhte Activision seine Ausschüttung um 13 % auf 0,34 US-Dollar pro Aktie, was die Dividendenrendite auf 0,42 % erhöht. Das ist nicht viel im Vergleich zu Texas Instruments, aber Activision hat in diesem Jahr nur rund 14 % seines freien Cashflows pro Aktie als Dividende ausgezahlt. Das gibt dem Spielehersteller viel Spielraum, um die Auszahlung im Laufe der Zeit zu erhöhen.

Darüber hinaus kann Activision auf eine gute Bilanz bei der Steigerung des freien Cashflows pro Aktie verweisen, was zu einer steigenden Dividende geführt hat. Seit 2010 ist der freie Cashflow pro Aktie mit einer durchschnittlichen jährlichen Rate von 14,6 % gestiegen. Activision hat in den letzten sieben Jahren mehrere neue Spiele veröffentlicht, die den Umsatz gesteigert haben. Außerdem hat das Unternehmen von der Umstellung der Branche auf den digitalen Vertrieb von Spielen profitiert, was die Margen hoch gehalten hat.

In letzter Zeit hat sich das Management auf den boomenden E-Sport-Markt konzentriert, wo das Unternehmen Call of Duty und Overwatch zu Mainstream-Sportveranstaltungen gemacht hat. Activision hat auch das Franchising von Overwatch in Form von Marken-Müsli und Spielzeug aggressiv vorangetrieben. Es ist sogar geplant, eine Marvel-ähnliche Call of Duty-Reihe auf die Kinoleinwand zu bringen.

Diese Bemühungen zeigen, dass Activision Blizzard die Zeichen der Zeit erkannt hat. Videospiele sind ab der Generation der Millenials zu den wichtigsten Unterhaltungsquellen geworden und das versetzt Activision in die Lage, langfristig ein enormes Wachstum zu verzeichnen.

Ein letztes Wort Texas Instruments und Activision Blizzard sind völlig unterschiedliche Unternehmen, haben aber ein paar Gemeinsamkeiten. Beide verfügen über aktionärsfreundliche Managementteams, die Kapital für Bereiche bereitstellen, die langfristig den Umsatz und den freien Cashflow steigern sollten.

Außerdem generieren beide Unternehmen einen sehr hohen Anteil an freiem Cashflow im Verhältnis zum Umsatz, was eine weitere Möglichkeit zur Messung der Rendite darstellt. Die freie Cashflow-Marge von TI beträgt 36 %, während Activision im vergangenen Jahr 26 % erzielte. Das sind wirklich finanzstarke Unternehmen mit guten Wachstumsaussichten, die im Laufe der Zeit zu einem stetig wachsenden Dividendenstrom führen sollten.

The Motley Fool besitzt Aktien von Activision Blizzard und Apple (NASDAQ:AAPL). The Motley Fool hat folgende Optionen: Long Januar 2020 $150 Calls auf Apple und Short Januar 2020 $155 Calls auf Apple.

Dieser Artikel von John Ballard erschien am 13.10.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.