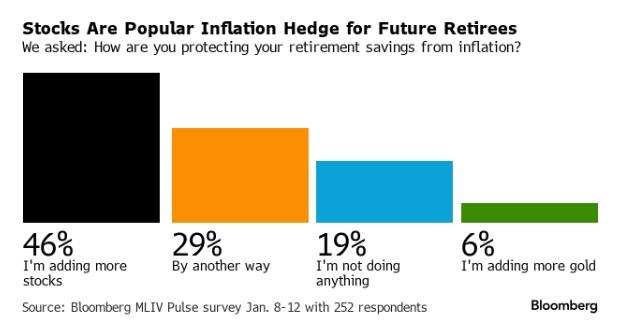

Selbst in schwierigen Zeiten können Regeln des Investieren den richtigen Fokus und unsere Disziplin in volatilen oder unsicheren Märkten sicherstellen. In diesem Jahr war eine konsistente Strategie angesichts steigender Zinsen, Rezessionserwartungen und geopolitischer Konflikte in zwei Ländern unerlässlich. In Zeiten wie diesen wird deutlich, was es bedeutet, Entscheidungen unter der Annahme eines "Worst-Case-Szenarios" zu treffen. Bereits in der letzten Ausgabe des Newsletters haben wir über "Wahrscheinlichkeiten" und "Möglichkeiten" von Makroergebnissen diskutiert. So heißt es darin:

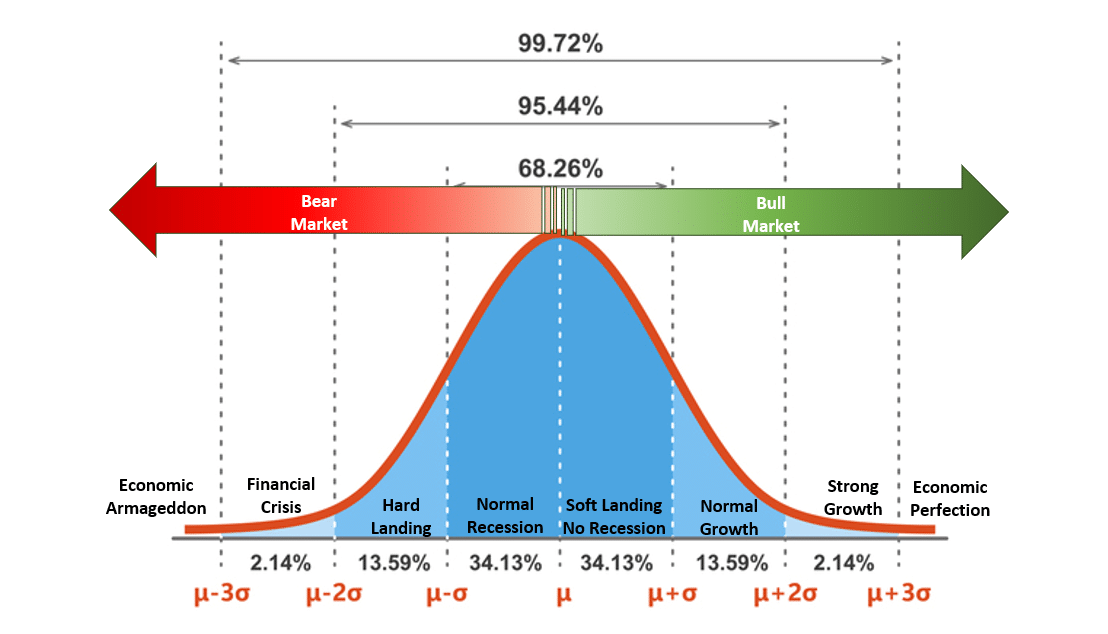

"Ich habe viel Zeit damit verbracht, die Normalverteilung von Ereignissen in der Wirtschaft zu diskutieren. Die Abbildung unten zeigt eine normalverteilte "Glockenkurve" möglicher Ereignisse und Ergebnisse. Die Aussage in einfachen Worten: In 68,26 % der Fälle tritt ein normales Ergebnis ein. Aus ökonomischer Sicht wäre dies eine normale Rezession oder die Vermeidung einer Rezession. In 95,44 % der Fälle haben wir es höchstwahrscheinlich mit einer Bandbreite von Ergebnissen zwischen einer ziemlich tiefen Rezession und normalen Wirtschaftswachstumsraten zu tun. Die Verteilung lässt jedoch eine Wahrscheinlichkeit von 2,14% zu, dass wir eine weitere Wirtschaftskrise wie die Finanzkrise von 2008 erleben könnten."

Aber was ist mit dem "ökonomischen Armageddon"? Die Wahrscheinlichkeit eines Ereignisses, bei dem nur noch "Gold, Notrationen und Bunker" helfen, beträgt nur 0,14%."

Auch wenn sich "Angst gut verkauft", müssen wir die "Wahrscheinlichkeiten" gegen die "Möglichkeiten" der verschiedenen Ergebnisse abwägen.

Das Poker-Beispiel ist immer nützlich, um dieses Konzept zu erklären.

Wenn Sie Poker spielen und Sie haben zwei "Paare" in der Hand, würden Sie dann alles darauf setzen?

Nein, natürlich nicht.

Der Grund dafür ist, dass Sie intuitiv wissen, welche anderen Faktoren "im Spiel" sind. Selbst ein flüchtiges Verständnis für Poker lässt Sie vermuten, dass andere Spieler am Tisch wahrscheinlich ein besseres Blatt haben, das Ihren Einsatz schnell schrumpfen lassen würde.

Investitionen an den Finanzmärkten sind eine der reinsten Formen der Spekulation. Täglich schließen Anleger Wetten auf die Zukunft ab und müssen dabei die Möglichkeiten und Wahrscheinlichkeiten von Gewinn und Verlust abwägen. Die Höhe des "Einsatzes" sollte sich letztlich nach dem "möglichen Verlust" richten, wenn man auf das falsche Pferd setzt.

Letztlich geht es beim Investieren darum, die Risiken zu managen, die Ihre Fähigkeit, "lange genug im Spiel zu bleiben", um zu "gewinnen", erheblich beeinflussen können.

Wie kann man sich also in volatilen Märkten zurechtfinden und sich diszipliniert innerhalb der Grenzen der "Wahrscheinlichkeiten" der Ergebnisse bewegen, wenn man mit Herz und Seele dabei ist? Die folgende Liste enthält zehn Grundregeln, mit denen es Anlegern in der Vergangenheit gelungen ist, sich langfristig nicht in Schwierigkeiten zu bringen. Die Regeln sind nicht revolutionär, sondern wiederholen in kompakter Form die Empfehlungen erfolgreicher Investoren.

Regel Nr. 1: Sie sind ein "Sparer" - kein Investor

Im Gegensatz zu Warren Buffet, der die Kontrolle über ein Unternehmen übernimmt und dessen gesamte finanzielle Richtung beeinflussen kann, geht es Ihnen darum, dass eine heute gekaufte Aktie in der Zukunft zu einem höheren Preis verkauft werden kann. Außerdem tun Sie dies mit Ihrem hart verdienten Ersparten. Fragt man die meisten Menschen, ob sie ihr Geld auf ein Pokerspiel in Las Vegas setzen würden, um in Rente zu gehen, werden sie mit "Nein" antworten. Wenn man sie dann fragt, warum sie nicht mitspielen würden, sagen sie, dass sie nicht gut genug pokern können, um erfolgreich zu sein. Dieselben Personen kaufen jedoch täglich Aktien von Unternehmen, über deren Geschäftstätigkeit, Einnahmen, Rentabilität oder Zukunftsaussichten sie nichts wissen, nur weil ihnen jemand im Fernsehen dazu geraten hat.

Die richtige Einstellung zum "Risiko", das in einem Portfolio eingegangen wird, kann dazu beitragen, die Flut von Verlusten einzudämmen, wenn die Dinge unweigerlich schief gehen. Das Geheimnis des langfristigen Erfolgs der Profis wurde am besten von Kenny Rogers besungen:

"Du musst wissen, wann du sie halten musst... und wann du aussteigen musst".

Regel Nr. 2: Vergessen Sie das Einkommen nicht

Eine Investition ist ein Vermögenswert, der in der Zukunft einen Wertzuwachs ODER ein Einkommen erzielen wird. In der heutigen hoch korrelierten Welt gibt es kaum noch Unterschiede zwischen den Anlageklassen. Märkte steigen und fallen gleichzeitig, weil Hochfrequenzhandel und Geldströme verwandte Anlageklassen in die gleiche Richtung treiben. Aus diesem Grund kann die Beimischung anderer Anlageklassen, wie z.B. festverzinslicher Wertpapiere, die eine Kapitalrenditefunktion mit einem Einkommensstrom bieten, die Volatilität des Portfolios verringern. Portfolios mit geringerer Volatilität erzielen langfristig eine bessere Performance, da sie die durch starke Portfolioschwankungen verursachten emotionalen Fehler reduzieren.

Regel Nr. 3: Man kann nicht "billig kaufen", ohne "teuer zu verkaufen"

Die meisten Investoren beherrschen das "Kaufen" noch recht gut, schneiden aber beim "Verkaufen“ eher schlecht ab. Die Ursache dafür ist rein emotional, sie werden vor allem von den Emotionen "Gier" und "Angst" getrieben. Wie beim Hegen und Pflegen eines Gartens führt eine solide Disziplin mit regelmässigen Gewinnmitnahmen, dem Verkauf von schlecht performenden Titeln und Umschichtungen langfristig zu einem gesünderen Portfolio.

Das Wichtigste ist, dass man zwar kurzfristig mit "Papiergewinnen" den Markt "schlagen" kann, dass aber nur die Realisierung dieser Gewinne zu "ausgabefähigem Vermögen“ führt.

Regel Nr. 4: Geduld und Disziplin sind der Schlüssel zum Erfolg

Die meisten Menschen werden Ihnen sagen, dass sie "langfristige Investoren" sind, aber wie Dalbar-Studien immer wieder gezeigt haben, lassen sich Anleger in gewisser Weise von Emotionen leiten. Das Problem besteht darin, dass der Einzelne zwar die besten Absichten hat, langfristig zu investieren, sich aber letztendlich von der Gier dazu verleiten lässt, den Top-Performern des Vorjahres hinterherzujagen. Das führt jedoch meist zu einer erheblichen Underperformance im darauf folgenden Jahr, wenn Anleger mit Verlust verkaufen und den Vorgang dann wiederholen.

Aus diesem Grund bleiben wirklich gute Anleger in guten wie in schlechten Zeiten diszipliniert. Langfristig ist es besser, bei dem zu bleiben, was man kennt und versteht, als ständig vom Regen in die Traufe zu kommen.

Regel Nr. 5: Niemals Regel Nr. 1 vergessen

Jeder gute Pokerspieler weiß, dass das Spiel vorbei ist, wenn man keine Chips mehr hat. Daher ist es für den Erfolg des Spiels entscheidend zu wissen, "wann" und "wie viel" man setzen muss. Das Problem der meisten Anleger ist, dass sie "immer alles setzen".

Die "Angst", in einem steigenden Markt nicht Schritt halten zu können, führt zu einer übermäßigen Erhöhung des Risikos in den Portfolios. Das führt auch dazu, dass die einfache Regel "teuer verkaufen" missachtet wird.

Die Realität ist, dass die Gelegenheiten, in den Markt zu investieren, so häufig sind wie Taxis in New York. Es ist jedoch viel schwieriger, verlorenes Kapital zurückzugewinnen, wenn man das Risiko nicht berücksichtigt.

Regel Nr. 6: Der unersetzlichste Faktor ist die "Zeit"

Seit der Jahrtausendwende haben sich die Anleger theoretisch von zwei massiven Bärenmarktkorrekturen erholt. Nach 15 Jahren sind die Investoren nun wieder genau dort angekommen, wo sie im Jahr 2000 waren. Das ist ein schwaches Ergebnis, wenn man bedenkt, dass 15 Jahre der Vorbereitung auf den Ruhestand verloren gegangen sind. Unwiederbringlich.

Die Rückkehr zum Ausgangspunkt ist keine sinnvolle Strategie für Anleger. Wir alle sind "Sparer" und haben nur eine begrenzte Zeit, um für unseren Ruhestand zu sparen. Wenn wir im Jahr 2000 noch 15 Jahre von den "goldenen Jahren" entfernt waren, sind solche Strategien nutzlos. Können wir zu einer solchen Situation zurückkehren? Zweifellos. Es ist letztlich eine Frage der Bewertung. Wird es so kommen? Das weiß niemand.

Vergessen Sie nicht, wie wichtig der Faktor "Zeit“ für Ihre Anlagestrategie ist.

Regel Nr. 7: "Zyklischer Trend" nicht mit "unendlicher Entwicklung" verwechseln

Jeder kennt das alte Motto der Wall Street - The trend is your Friend. Leider wird der aktuelle Trend von den Anlegern immer wieder ins Unendliche extrapoliert. 2007 ging man davon aus, dass die Märkte weiter steigen würden, da die Anleger auf dem Höhepunkt der Märkte weiter in den Markt strömten. Ende 2008 war man davon überzeugt, dass der Markt auf Null zurückfallen würde. Extreme entsprechen nie der Realität. Das gilt auch für den Tiefpunkt des Marktes im März 2020.

Es ist wichtig, sich darüber im Klaren zu sein, dass der Trend ein guter Freund des Anlegers ist. Das gilt, solange man ihn im Auge behält und seine Richtung respektiert und versteht. Wenn man sich nämlich auf die falsche Seite des Trends schlägt, kann er zum schlimmsten Feind werden.

Regel Nr. 8: Erfolg kann zu übermäßigem Selbstvertrauen führen

Menschen lernen und studieren, um Ärzte, Anwälte und sogar Zirkusclowns zu werden. Doch jeden Tag stürzen sich Menschen mit ihren hart verdienten Ersparnissen und wenig oder gar keinem strukturierten Vorwissen in eines der kompliziertesten Spiele der Welt.

Wenn die Märkte steigen, steigt das Selbstvertrauen der meisten Menschen mit ihrem Erfolg. Je länger der Markt steigt, desto mehr neigen die Menschen dazu, den Erfolg ihren eigenen Fähigkeiten zuzuschreiben. In Wirklichkeit verdeckt ein steigender Markt die Vielzahl von Anlagefehlern, die durch das Eingehen übermäßiger Risiken, eine schlechte Auswahl der Vermögenswerte oder eine schwache Performance des Portfoliomanagements verursacht werden. Spätestens bei einer späteren Korrektur werden diese Fehler unangenehm bemerkt.

Regel Nr. 9: Das Leben als Contrarian ist schwierig, einsam und gibt einem meistens recht

Howard Marks hat das einmal so beschrieben:

"Es ist nicht einfach, als Contrarian-Investor dem Trend zu widerstehen und dabei auch noch Erfolg zu haben. Es gibt viele Faktoren, die eine solche Strategie erschweren, nicht zuletzt der natürliche Herdentrieb und der Schmerz, der entsteht, wenn man sich nicht mit dem Rest synchronisiert, insbesondere wenn die Dynamik prozyklisches Handeln eine Zeit lang als den richtigen Weg erscheinen lässt.

Angesichts der Ungewissheit über die Zukunft und der Schwierigkeit, sich absolut sicher zu sein, dass die eigene Position die richtige ist - vor allem, wenn sich die Kurse gegen einen selbst bewegen - ist es eine echte Herausforderung, ein einsamer Contrarian zu sein."

Historisch gesehen werden die besten Investitionen getätigt, wenn man sich "gegen die Herde" stellt. An die "Gierigen" zu verkaufen und von den "Ängstlichen" zu kaufen, ist ohne eine sehr strenge Anlagedisziplin, geordnete Prozesse und einen langen Atem äußerst schwierig. Für die meisten Anleger besteht die Realität darin, dass sie von dem, "was die Medien sagen", überwältigt werden. Dieses "Rauschen" hindert sie daran, logische und intelligente Anlageentscheidungen für ihr Geld zu treffen, was leider zu schlechten Ergebnissen führt.

Regel Nr. 10: Der Vergleich ist der schlimmste Feind Ihrer Investitionen

Das Beste, was Sie für Ihr Portfolio tun können, ist, sich nicht mehr an einem beliebigen Marktindex zu orientieren. Dieser Index entspricht in keiner Weise Ihren Zielen, Ihrer Risikobereitschaft oder Ihrem Zeithorizont.

Vergleiche im Finanzbereich sind der Hauptgrund dafür, dass es Kunden schwer fällt, geduldig abzuwarten und den ihnen vertrauten Prozess für sich arbeiten zu lassen. Leider führen einige Vergleiche dazu, dass Anleger den Fokus verlieren.

Es ist schön, den Kunden mitzuteilen, dass ihr Portfolio eine Rendite von 12 % erzielt hat. Wenn sie dann aber hören, dass "alle anderen" 14 % erzielt haben, sind sie verärgert. So wie der Finanzdienstleistungssektor derzeit organisiert ist, werden die Menschen absichtlich verärgert, damit sie ihr Geld hin- und herschieben. Geld, das sich bewegt, generiert Gebühren und Provisionen.

Die Einführung immer neuer Benchmarks und Kästchen zum Ankreuzen von Stilpräferenzen ist nichts anderes als die Erfindung immer neuer Dinge, mit denen man VERGLEICHE schaffen kann, die die Kunden in einem Zustand permanenter Empörung halten. Das einzige Kriterium, das zählt, ist die jährliche Rendite, die Sie benötigen, um Ihr Rentenziel zu erreichen. Beträgt diese 4%, so verdoppelt sich das Risiko, das Sie eingehen müssen, um 6 % zu erreichen. Wenn Sie mehr Risiko als nötig eingehen, steigt das Risiko, dass Sie Ihre Ziele nicht erreichen, wenn etwas schief geht.

Es geht immer um das Risiko

Robert Rubin, ehemaliger US-Finanzminister, hat mein Denken über Risiken verändert:

"Wenn ich an die vergangenen Jahre zurückdenke, habe ich mich bei der Entscheidungsfindung von vier Grundsätzen leiten lassen. Erstens: Das einzig Sichere ist, dass nichts sicher ist. Zweitens: Jede Entscheidung ist eine Frage des Abwägens von Wahrscheinlichkeiten. Drittens: Trotz Unsicherheit müssen wir entscheiden und handeln. Und schließlich: Wir müssen Entscheidungen nicht nur nach ihren Ergebnissen beurteilen, sondern auch danach, wie sie zustande gekommen sind.

Die meisten Menschen verschließen die Augen vor der Dimension "Unsicherheit". Sie gehen davon aus, dass sie Glück haben und das Unvorhersehbare zuverlässig vorhersagen können. Damit machen Wahrsager, Hellseher und Börsenmakler gute Geschäfte, der Umgang mit Ungewissheit ist jedoch eine schlechte. Wenn es keine absoluten Werte gibt, werden alle Entscheidungen zu einer Frage des Abwägens der Wahrscheinlichkeit verschiedener Ergebnisse und der Kosten und Nutzen jedes einzelnen Ergebnisses. Auf dieser Grundlage kann man dann gute Entscheidungen treffen."

Es ist wohl unbestritten, dass eine ehrliche Einschätzung der Unsicherheit zu besseren Entscheidungen führt, aber die guten Erkenntnisse aus Rubins Ansatz gehen darüber hinaus. Auch wenn es widersprüchlich klingen mag: Wer sich der Unsicherheit stellt, verringert das Risiko, wer es leugnet, erhöht es. Ein weiterer Vorteil der "akzeptierten Unsicherheit" ist, dass man dadurch ehrlich bleibt.

Ein gesunder Respekt vor der Unsicherheit und die Konzentration auf Wahrscheinlichkeiten führen dazu, dass man sich nie mit seinen Schlussfolgerungen zufrieden gibt. Es motiviert dazu, mehr Informationen zu suchen, konventionelles Denken in Frage zu stellen, das Urteilsvermögen ständig zu schärfen und zu verstehen, dass Sicherheit und Wahrscheinlichkeit den Unterschied ausmachen können.

Niemand wird ernsthaft bestreiten wollen, dass wir Ergebnisse nicht kontrollieren können. Deshalb sind das tägliche Risikomanagement und das Investieren nach Wahrscheinlichkeiten und nicht nach Chancen nicht nur für den Kapitalerhalt, sondern auch für den langfristigen Anlageerfolg wichtig.