Die Berichtssaison für das dritte Quartal verlief für den S&P 500 besser als befürchtet, hier überraschten sowohl die Gewinne als auch die Umsätze positiv. Die Aktienmärkte werden aber in Zukunft wahrscheinlich darunter leiden, dass die Gewinnschätzungen für das Jahr 2023 sowohl für den Nasdaq als auch für den S&P rapide fallen.

Angesichts sinkender Gewinnerwartungen dürften die KGV-Multiples steigen, insbesondere wenn die Kurse auf dem derzeitigen Niveau bleiben. Derzeit sind weder der S&P noch der Nasdaq billig, aber auch nicht teuer. Vielmehr scheinen sie fair bewertet zu sein. Das bedeutet jedoch, dass der Markt nur bis zu einem gewissen Grad steigen kann, da sinkende Gewinne das KGV wohl noch weiter in die Höhe treiben werden.

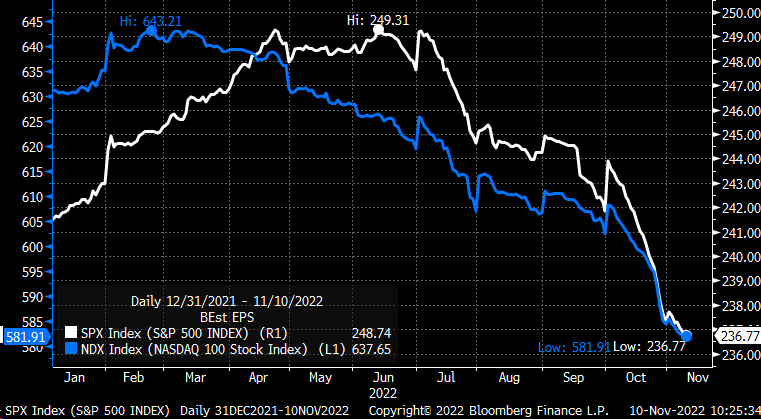

Rückläufige Gewinnschätzungen

Die Erträge des S&P 500 sind von einem Höchststand von etwa 249,31 USD pro Aktie auf etwa 236,77 USD pro Aktie gefallen. Der Nasdaq 100 wird im Jahr 2023 voraussichtlich 581,91 USD pro Aktie verdienen (643,21 USD pro Aktie im Februar). Das ist ein enormer Rückgang, von dem der größte Teil im Oktober zu verzeichnen war.

Das hat dazu geführt, dass das Kurs-Gewinn-Verhältnis des S&P 500 auf etwa 16,4x und das des Nasdaq 100 auf etwa 19,5x gestiegen ist.

Beide KGVs liegen deutlich unter ihrem Höchststand, aber immer noch am oberen Ende ihrer historischen Spannen, was problematisch wird, wenn die Gewinnschätzungen weiter sinken.

Seitwärtsbewegung

Ein überbewerteter Markt begrenzt das Potenzial für einen Anstieg der Aktien auf lange Sicht. Der S&P 500 wird zum Beispiel mit dem 17-fachen der Gewinne des nächsten Jahres gehandelt, was aber den Wert des S&P 500 auf etwa 4.000 Punkte begrenzen würde.

In dem Maße, wie die Gewinne weiter sinken - was sie tun sollten, da sich die Wirtschaft aufgrund der restriktiven Geldpolitik weiter verlangsamt -, sinkt auch der Wert, bei dem der S&P 500 das 17-fache der Gewinne des nächsten Jahres erreicht. Daher werden die Bewertungen die Märkte wahrscheinlich in Schach halten, insbesondere angesichts der Erwartungen der Anleger.

Dies mag ein kritischer Punkt sein, denn wenn die Fed ihre Geldpolitik nicht ändert, dann dürfte sich der Markt bestenfalls in einer Spanne zwischen einem KGV von 14 und 17 bewegen, was schon seit Jahren der Fall ist. Das deutet dann auf einen S&P 500 hin, der zwischen etwa 3.300 und 4.000 gehandelt wird, bis es zu irgendeiner Form von Lösung kommt.

Entweder muss die Fed ihren Kurs der restriktiven Geldpolitik ändern, oder es muss Anzeichen dafür geben, dass eine Rezession unwahrscheinlich ist, so dass die Gewinnschätzungen entweder nicht mehr fallen oder nach oben korrigiert werden. Andernfalls werden steigende Bewertungen und sinkende Gewinnschätzungen eine nachhaltige Markterholung begrenzen.

Disclaimer: Dieser Bericht enthält unabhängige Kommentare, die ausschließlich zu Informations- und Schulungszwecken verwendet werden dürfen. Michael Kramer ist Gesellschafter und Vertreter der Anlageberater bei Mott Capital Management. Michael Kramer ist nicht mit dem besprochenen Unternehmen verbunden und gehört nicht dem Verwaltungsrat eines verbundenen Unternehmens an, das diese Aktien ausgegeben hat. Alle von Michael Kramer in dieser Analyse oder in diesem Marktbericht dargestellten Meinungen und Analysen sind ausschließlich die Ansichten von Michael Kramer. Die Leser dürfen die von Michael Kramer geäußerten Meinungen, Standpunkte oder Vorhersagen nicht als eine spezifische Aufforderung oder Empfehlung zum Kauf oder Verkauf eines bestimmten Wertpapiers oder zur Verfolgung einer bestimmten Strategie verstehen. Die Analysen von Michael Kramer beruhen auf Informationen und unabhängigen Untersuchungen, die er für zuverlässig hält, aber weder Michael Kramer noch Mott Capital Management garantieren ihre Vollständigkeit oder Richtigkeit, und Anleger dürfen sich nicht auf sie verlassen. Michael Kramer ist nicht verpflichtet, die in seinen Analysen enthaltenen Informationen zu aktualisieren oder zu korrigieren. Die Aussagen, Hinweise und Meinungen von Michael Kramer können ohne vorherige Ankündigung geändert werden.