Der Goldpreis beendete das Handelsjahr 2023 mit einem Schlusskurs bei 2.063 US-Dollar und legte damit im Jahresverlauf um rund 240 US-Dollar bzw. 13,1% zu. Hilfreich für diese insgesamt doch sehr starke Performance waren vor allem auch die letzten zwei Wochen im Dezember, als sich der Goldpreis im Anschluss an das FOMC-Meeting in kürzester Zeit von 1.973 US-Dollar bis auf 2.088 US-Dollar deutlich erholen konnte.

Mittlerweile sind die Notierungen von diesen Höchstständen mit Kursen von aktuell 2.035 US-Dollar jedoch ein gutes Stück zurückgekommen. Trotz der Erholung in der zweiten Dezemberhälfte befinden sich damit sowohl der Goldpreis als auch der gesamte Edelmetall-Sektor weiterhin in einer korrektiven Phase, welche mit dem neuen Allzeithoch am 4.Dezember bei 2.149 US-Dollar begann.

Damals gelang den Bären das Kunststück, den aufgestauten Druck am Goldmarkt mit einer Preisspitze bis auf 2.149 US-Dollar zunächst abzulassen und mit dem unmittelbar folgenden tiefen Rücksetzer trotz neuem Allzeithoch ein negatives Chartbild zu zeichnen. Erst bei 1.973 US-Dollar fand der Goldmarkt am 13.Dezember wieder einen Boden unter seinen Füßen.

Dieses „wilde“ Kurs-Geschehen hat die bullische Ausgangslage am Goldmarkt zwar nicht komplett zerstört, der Jahresauftakt 2024 gestaltet sich bislang aber doch eher holprig bzw. korrektiv. Der neuerliche Ausbruchsversuch über das alte Allzeithoch bei 2.075 US-Dollar ist zunächst gescheitert und die Goldnotierungen wurden in den letzten zwei Wochen bis auf das gestrige Tief bei 2.013 US-Dollar durchgereicht.

Inflation, Zinsen und Geopolitik werden die Goldpreisentwicklung im Jahr 2024 bestimmen

Fundamental betrachtet dürfte die weitere Entwicklung am Goldmarkt im gerade begonnenen Handelsjahr 2024 vor allem von der Entwicklung bei den Leitzinsen (Stichwort Rezessionsgefahr) sowie von der geopolitischen Lage abhängen.

An der Zinsfront preisen die Finanzmärkte aktuell bereits fünf bis sechs US-Zinssenkungen ein, womit die Fed Funds Rate bei ca. 3,75% bis 4,00% landen würde. Dementsprechend sind die Renditen für 10-jährigen US-Staatsanleihen seit dem 23.Oktober von knapp 5% bis auf 3,78% innerhalb von nur zwei Monaten um fast 25% zurückgekommen. Eine derart hohe Volatilität ist an den Anleihemärkten äußerst selten und könnte doch den ein oder anderen institutionellen Investor dazu bewegen, seine Allokation in den sicheren Hafen Gold zu erhöhen.

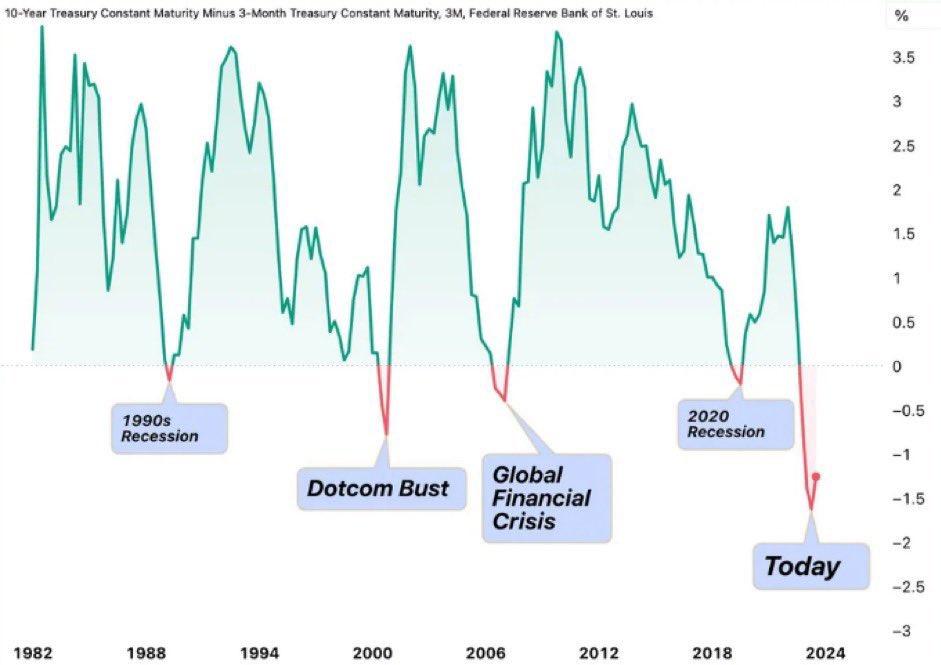

Zins-Spread 10-jähriger und 3-jähriger US-Staatsanleihen, vom 11.Januar 2024. ©Barchart

Natürlich wären fallende bzw. niedrigere Zinsen und ein dadurch schwächerer US-Dollar für den Goldpreis sehr hilfreich. Allerdings dürfte die FED die Zinsen nur dann derart deutlich senken, wenn es tatsächlich zu einer starken Rezession und damit zu stark fallenden Aktienkursen kommen sollte. Der Zins-Spread zwischen der 10-jährigen und der 3-jährigen US-Staatsanleihe kündigt aktuell genau das an. Wann immer sich diese Rendite-Kurve umkehrte und ins Negative fiel, folgte in der Vergangenheit eine Rezession. Sollte es dieses Mal wieder so kommen, dürften die Gold- und Silberpreise sowie die arg gebeutelten Minenaktien aufgrund der dann notwendig werdenden Zinssenkungen eine Sternstunde erleben.

Geopolitisch hatte sich die ohnehin schon komplexe Lage seit der Hamas-Invasion in Israel weiter verschärft. Nach anfänglicher Unterstützung nehmen die kritischen Stimmen gegen Israel mittlerweile immer stärker zu. Die südafrikanische Regierung hatte bereits am 29. Dezember eine Klage wegen Völkermord beim Internationalen Gerichtshof gegen Israel erhoben. Wie lange die arabische Welt dem vermuteten Genozid im Gaza-Streifen noch untätig zusehen wird, ist dabei nur schwer einzuschätzen. Der russische Präsident Putin wurde Anfang Dezember jedenfalls mit höchsten Ehren sowohl in den Vereinigten Arabischen Emiraten als auch in Saudi-Arabien empfangen.

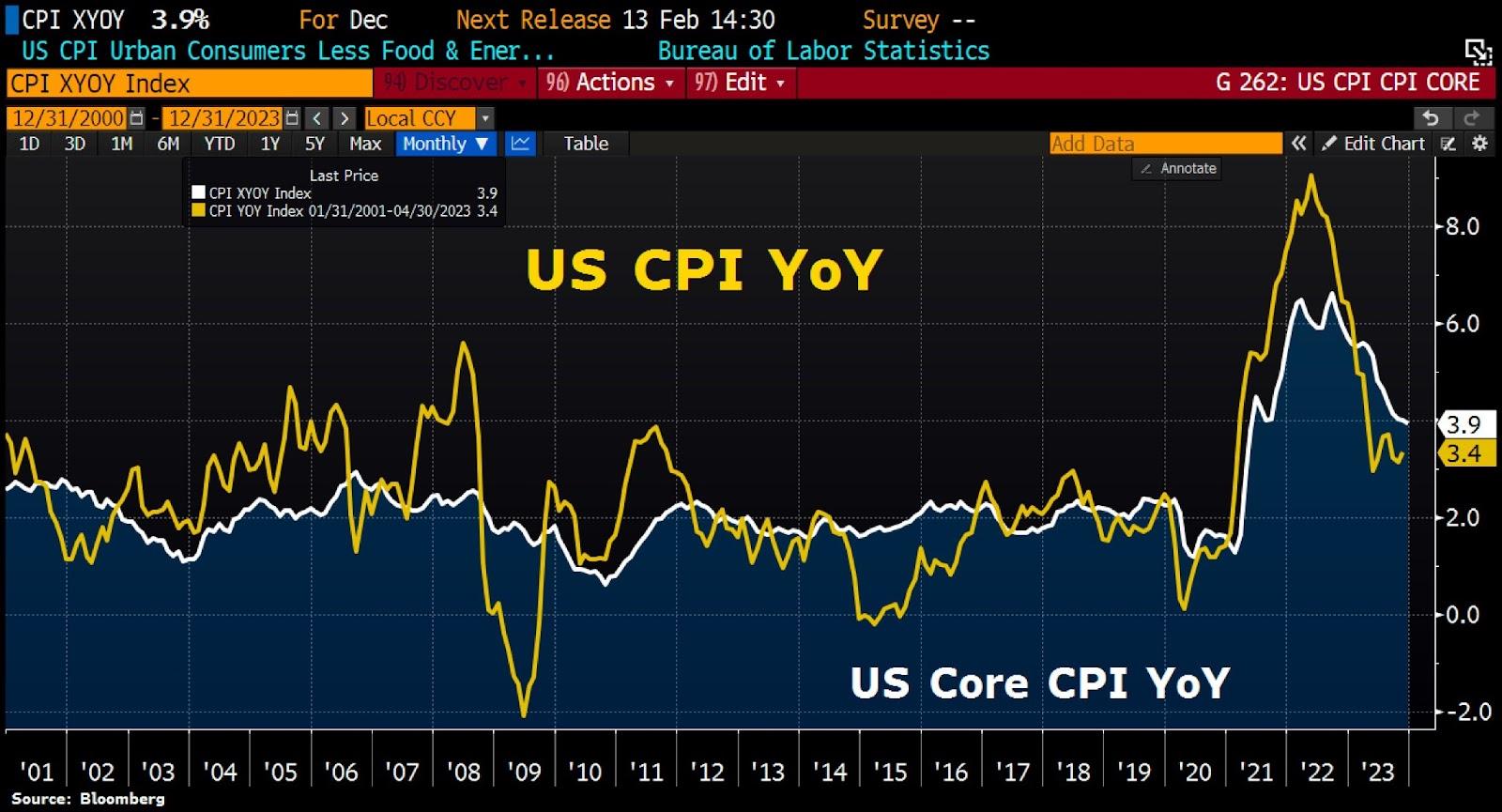

US-Inflation, vom 11.Januar 2024. ©Holger Zschäpitz

Unterdessen haben sich im Jemen die vom Iran unterstützten Huthi-Rebellen mit der radikal-islamischen Hamas im Gazastreifen solidarisch erklärt und wiederholt Containerschiffe vor der von ihnen kontrollierten Küste attackiert. Maersk (CSE:MAERSKa), Hapag-Lloyd (ETR:HLAG) und andere Reedereien meiden daher das Rote Meer. Die Frachtraten sind deswegen sprunghaft angestiegen und die Fahrzeiten verlängern sich um ca. sieben bis 20 Tage. Der Elektroauto-Hersteller Tesla (NASDAQ:TSLA) musste aufgrund dieser entstandenen Lücke in seiner Lieferkette bereits seine Produktion in Grünheide bei Berlin ab Ende Januar für zwei Wochen stoppen.

Da rund ein Drittel der weltweiten Containerfracht über den ägyptischen Suezkanal und das Rote Meer verschifft wird, könnte es zu einem neuen Inflationsdruck bzw. Mangelteuerung durch Angebotsverknappung aufgrund der Huthi-Angriffe kommen. Diese geopolitische Entwicklung steht den Zinssenkungsphantasien diametral gegenüber und beinhaltet noch nicht eine mögliche weitere Eskalation der Lage. Laut den neuesten Zahlen stieg bereits die US-Gesamtinflation im Jahresvergleich mit 3,4% höher als erwartet.

Natürlich kann sich die US-Regierung im Wahljahr 2024 weder eine Eskalation im Nahen Osten, in der Ukraine oder in Taiwan noch eine Rezession in der US-Wirtschaft leisten. Der Ostblock um China, Russland und Iran hingegen wird jede US-Schwäche konsequent ausnutzen. Der Spagat zwischen hohen Zinsen und Inflationsbekämpfung auf der einen Seite und schwächelnder bzw. rezessiver Entwicklung der US-Wirtschaft auf der anderen Seite wird auch die Federal Reserve Bank weiter in die Zwickmühle treiben.

Auffällig bleibt, dass der Goldkurs im asiatischen Handel fast jede Nacht mindestens ein paar US-Dollar zulegt, während er mittags ab 14:20 Uhr an den westlichen Papiermärkten meist wieder zurechtgestutzt wird.

Goldpreis in US-Dollar – Zunächst seitwärts zwischen ca. 2.000 und 2.075 US-Dollar

Gold in US-Dollar, Tageschart vom 12.Januar 2024. ©Gold.de

Auf dem Tageschart scheiterte der mehrmalige Rücklauf an die gebrochene Trendlinie zuletzt am 29.Dezember. Seitdem fiel der Goldpreis von 2.088 US-Dollar bis auf 2.013 US-Dollar zurück. Dieser Rücksetzer hat die Tages-Stochastik klar in die überverkaufte Zone geführt, womit die Chancen für eine neue Rally zunehmen.

Das untere Bollinger Band (2.011 US-Dollar) wurde ebenso wie die psychologische Marke von 2.000 US-Dollar am Donnerstag nur knapp verfehlt. Die 50-Tagelinie (2.014 US-Dollar) diente jedoch als Unterstützung und Sprungbrett, so dass der Goldpreis am Freitagmorgen schon wieder mehr als 20 US-Dollar über dem Tief vom Donnerstag notiert.

Und auch wenn dieses Tief nochmals getestet werden sollte, bleibt den Bären nicht mehr viel Platz nach unten. Im schlechtesten Fall dürfte der Goldpreis spätestens an der ehemaligen Abwärtstrend-Linie im Bereich zwischen 1.980 und 1.985 US-Dollar noch im Januar Halt finden. Alternativ starten die Bullen bereits aus der Zone zwischen 2.000 und 2.015 US-Dollar ihren nächsten Anlauf auf das Allzeithoch bei 2.075 US-Dollar.

Dennoch ist auch die Oberseite gespickt mit Widerständen. Das obere Bollinger Band (2.074 US-Dollar) bewegt sich um das alte Allzeithoch. Zudem bewegt sich der Abwärtstrend der letzten zwei Wochen um 2.050 US-Dollar.

Insgesamt ist der Goldpreis ein gutes Stück zurückgekommen und liefert schon wieder Einstiegschancen. Da die Saisonalität bis Ende Februar günstig ist und der US-Dollar weiter schwächelt, wäre ein neuerlicher Anstieg bis auf mindestens 2.075 USD und darüber hinaus das wahrscheinlichste Szenario.

Zusammenfassung Gold - Rücksetzer schon fast ausgestanden

Wir vermuteten, dass der Goldpreis zunächst zwischen 2.000 und 2.075 US-Dollar eine Weile konsolidieren wird müssen. Genau dieses Szenario spielt sich derzeit ab. Der Rücksetzer der letzten zwei Wochen hat jedoch bereits für eine überverkaufte Lage auf dem Tageschart gesorgt, so dass der Goldpreis in den kommenden Wochen wieder anziehen müsste. Eine eskalierende Geopolitik könnte zudem jederzeit für deutlich mehr Kaufdruck sorgen. Erst ab dem Frühling sehen wir wieder mehr Gegenwind für den Goldpreis.