Der Euro eröffnet heute gegenüber dem USD bei 1,0956 (05:58 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0868 im europäischen Geschäft markiert wurde: Der USD stellt sich gegenüber dem JPY auf 142,78. In der Folge notiert EUR-JPY bei 156,44. EUR-CHF oszilliert bei 0,9757.

Märkte: Partiell erholt –China an Schwelle zur Deflation

Die Veröffentlichung der chinesischen Preisstatistiken (im Jahresvergleich CPI 0,0% PPI bei -5,4%) verdeutlicht eindrucksvoll die Divergenz der Preisentwicklung zum Westen. In der Tendenz gilt diese Divergenz bei den Preisentwicklungen auch für den Vergleich des Westen zum Globalen Süden. China ist aktuell mit einer Debatte über Deflationsrisiken konfrontiert. Was für ein Unterschied zum Westen (u.a. Wohlstandsverluste durch Inflation, Wirtschaftsstrukturverluste durch Energieprobleme und auch Industriearbitrage der USA (IRA), Verschiebung innenpolitischer Machtachsen in Europa). Die Welt hat sich im Rahmen der aktuellen geopolitischen Krisen geteilt. Das ist auch messbar an Preisdaten.

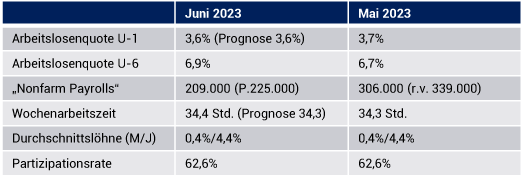

Die offiziellen US-Arbeitsmarktdaten lagen inklusive der Revisionen unterhalb der erwarteten Resultate (siehe Datenpotpourri). Mehr noch lieferten sie eine massive Divergenz zu den ADP-Daten. In der Folge nahm die durch die ADP-Daten verursachte Risikoaversion partiell ab. Die Aktienmärkte konnten sich in der Folge von den zuvor markierten Tiefstständen befreien.

Europas Märkte schlossen im Tagesvergleich mit Gewinnen. US-Märkte schlossen dagegen mit Verlusten. In Asien bietet sich zu Wochenanfang ein gemischtes Bild, der Nikkei Index (Japan) verliert, während der CSI (China), der Sensex (Indien) und der Vietnam Index an Boden gewinnen. An den Rentenmärkten setzte sich die Versteifung fort. 10-jährige Bundesanleihen rentieren heute früh mit 2,64% (Vortag 2,63% ), 10-jährige US-Staatsanleihen bringen eine Rendite von 4,08% (Vortag 4,04%).

Der USD verlor weiter gegenüber dem USD an Boden, bemerkenswert! Gold und Silber legten zu. EZB-Vize De Guindos zur aktuellen Lage: Der Job ist noch nicht erledigt (aber) De Guindos sagte, der Großteil der Auswirkungen des Straffungskurses der EZB würde voraussichtlich erst im Laufe dieses Jahres und später eintreten.

Kommentar: Exakt, die vollen Zinswirkungen treten erst mit bis zu 12 Monaten Zeitverzug auf. Von daher ist es sinnvoll, zum jetzigen Zeitpunkt nicht überzureagieren.

Er konstatierte, die meisten Inflationsindikatoren hätten begonnen eine Abschwächung anzuzeigen.

Kommentar: In der Tat, das gilt für alle bedeutenden Frühindikatoren der Verbraucherpreise, unter ihnen Importpreise, Großhandelspreise und Erzeugerpreise. Auch das mahnt zu einer nicht übereifrigen Zinserhöhungspolitik. Maß und Mitte sind gefragt.

Der zu Grunde liegende Preisdruck bliebe stark.

Kommentar: Ja, das gilt für das nominelle Bild der Verbraucherpreise, das aber aller Voraussicht temporärer Natur ist.

Die Inflationsentwicklungen im Dienstleistungssektor und bei den Arbeitskosten müssten genau beobachtet werden. Sie wären wichtiger Treiber der Gesamtinflation.

Kommentar: Das ist richtig, keine Einwände von dieser Seite.

Yellen in Peking: Freundliche Worte

China und die USA haben der US-Finanzministerin zufolge Fortschritte gemacht und könnten eine gesunde Beziehung führen. Sie führte aus, dass kein einzelner Besuch die Herausforderungen über Nacht lösen könnte. Sie hoffe, dass mit dieser Reise ein solider und produktiver Kommunikationskanal mit Chinas neuem Wirtschaftsteam aufgebaut würde. Sie mahnte einen verantwortungsvollen Umgang der beiden weltgrößten Volkswirtschaften untereinander an. Die USA würden nicht nach wirtschaftlichen Vorteilen oder einer kompletten Dominanz streben (?). Es ginge um gesunden Wettbewerb mit fairen Regeln (WTO?). Die USA würden Bedenken über Wirtschaftspraktiken weiterhin kommunizieren und Maßnahmen zum Schutz ihrer nationalen Sicherheit ergreifen.

Kommentar: Yellens Worte sind mild, die außenpolitische US-Realität gegenüber China auf keinen Fall. Die USA streben nach Unipolarität (Unterordnung, extraterritoriale Anwendung des US-Rechts), China und der Globale Süden nach Multipolarität (Freiheit, UN-Charta, Artikel 2). Die US-Diplomatie-Offensive ist mit hoher Wahrscheinlichkeit Folge der immer sportlicher werdenden Abwendung des Globalen Südens vom Westen und damit von zunehmenden Stresszuständen (u.a. Abwendung vom USD). Damit wäre sie zunächst taktischer Natur.

Brasilien: Bedeutende Steuerreform nimmt erste Hürde

Hintergrund: Mit der Steuerreform sollen die Verbrauchssteuern des Landes neu strukturiert werden. Ab 2026 würden dem Entwurf zufolge innerhalb von acht Jahren fünf derzeit geltende Abgaben in eine einzige Mehrwertsteuer zusammengeführt. Dabei würde es einen Anteil des Bundes- und eines der Regionen geben. Die veraltete Art und Weise, wie Steuern organisiert wurden und noch werden, behindert Industrie, Handel und Dienstleistungen.

Kommentar: Hier handelt es sich um eine Strukturreform des Steuerwesens, die positive Wirkungen auf die ökonomische Effizienz (Wachstum, Produktivität) haben würde. Lula wendet „Aristoteles“ an.

Aktualität: Brasiliens Präsident Lula ist bei seinen Plänen zur Forcierung der Wirtschaftskräfte vorangekommen. Das Unterhaus des Kongresses verabschiedete den zentralen Teil einer Steuerreform. Über die Vorlage muss noch der Senat abstimmen. Die Märkte reagierten positiv.

Kommentar: Entscheidend wird sein, ob die Reform auch durch den Senat geht. Dort gibt es differenziertere Interessenlage. Nur der erste Schritt ist somit getan. Grundsätzlich gilt: Vereinfachung des Steuerwesens und damit weniger Bürokratie schaffen positive Impulse.

Was machen wir in Europa? Kritisch ist anzumerken, dass die Reform ihre volle Wirkung erst in Jahren voll entfalten würde, wenn die Zustimmung im Senat erfolgen sollte.

Datenpotpourri der letzten 24 Handelsstunden:

China: Das Thema Deflation ist virulent

Die Verbraucherpreise waren im Jahresvergleich unverändert (P. 0,2%) nach zuvor 0,2%. Die Erzeugerpreise sanken per Juni im Jahresvergleich um 5,4% (P. -5,0%) nach zuvor -4,6%. Die Devisenreserven stellten sich per Juni auf 3.193 nach zuvor 3.177 Mrd. USD.

Eurozone: Daten aus Italien und Griechenland überzeugen, deutsche Daten nicht

Deutschland: Die Industrieproduktion sank per Mai im Monatsvergleich um 0,2% (Prognose 0,0%) nach zuvor +0,3%. Im Jahresvergleich kam es zu einem Anstieg um 0,82% nach 1,75%.

Italien: Die Einzelhandelsumsätze nahmen per Mai im Monatsvergleich um 0,7% nach 0,2% zu. Im Jahresvergleich ergab sich ein Anstieg um 3,0% nach 3,2%.

Griechenland: Die Verbraucherpreise legten per Juni im Jahresvergleich um 2,7% nach 2,8% zu (Beneidenswerte Stabilität aus deutscher Sicht).

USA: US-Arbeitsmarktbericht mit massiver Divergenz zum ADP-Report

Taiwan: Entwicklung eine Mahnung an Europa

Die Exporte sanken per Juni im Jahresvergleich um 23,4% nach zuvor -14,1%. Der Blick auf den Chart liefert einen eindringlichen Beleg des Verfalls, der mit der Polit-Krise und der partiellen Deindustrialisierung zu Gunsten der USA (Halbleiter) in wesentlichen korreliert.

Derzeit ergibt sich für das Währungspaar EUR/USD eine neutrale Haltung. Erst ein Ausbruch aus der Bandbreite 1,0650 – 1,1100 eröffnet neue Trendsignale.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.