Zu Beginn des Sommers könnte sich eine weitere Befürchtung der Märkte konkretisieren: das Risiko einer Rezession. Immerhin war das reale BIP der USA bereits im ersten Vierteljahr negativ. Und die Wahrscheinlichkeit, dass das reale BIP auch im zweiten Quartal negativ ausfallen wird, nimmt weiter zu. Zwar prognostiziert das von der Atlanta Fed entwickelte GDP Now-Modell für das zweite Quartal noch ein BIP-Wachstum von 1,8 %. Dieser Wert tendiert jedoch stetig nach unten, und angesichts einer Inflationsrate von 8 % könnte es tatsächlich zu einer technischen Rezession in den USA kommen.

Diese zunehmende Angst vor einer Rezession schlägt sich auch auf die Märkte nieder. Der USD ist plötzlich gesunken, während die Renditen, auch die der 10-jährigen Staatsanleihe, nicht mehr gestiegen sind. Darüber hinaus preisen die Eurodollar- und Fed Fund-Futures jetzt eine geringere Zahl von Zinserhöhungen und die Möglichkeit einer ersten Zinssenkung im Sommer nächsten Jahres ein.

Zum jetzigen Zeitpunkt halten sich jedoch zumindest die Gewinnschätzungen für den S&P 500 noch, und obwohl das KGV für den Index stark gefallen ist, hat der Index noch keine Rezession einkalkuliert. Die Gewinnschätzungen sind auf 227,43 USD pro Aktie für 2022 gestiegen und liegen damit höher als die rund 220 USD zu Beginn des Jahres. Die Unternehmensgewinne haben sich von ihrem jüngsten Zwischenhoch zwar zurückgezogen. Anzeichen für eine Wende nach unten gibt es aber noch nicht.

Bei der Renditekurve zeichnet sich angesichts der niedrigeren Kapitalmarktzinsen eine Verschiebung ab. So ist beispielsweise die Zweijahresrendite von rund 2,8 % auf etwa 2,5 % gesunken, während die Zehnjahresrendite in den letzten 2 Wochen von etwa 3,2 % auf 2,8 % gefallen ist. Auch der USD-Index ist von einem Höchststand von knapp über 105 spürbar auf etwa 101,80 gefallen. Es gibt Anzeichen dafür, dass der Markt das erhöhte Risiko einer US-Rezession erwägt und die Erwartungen für künftige Zinserhöhungen der Fed zurückfährt.

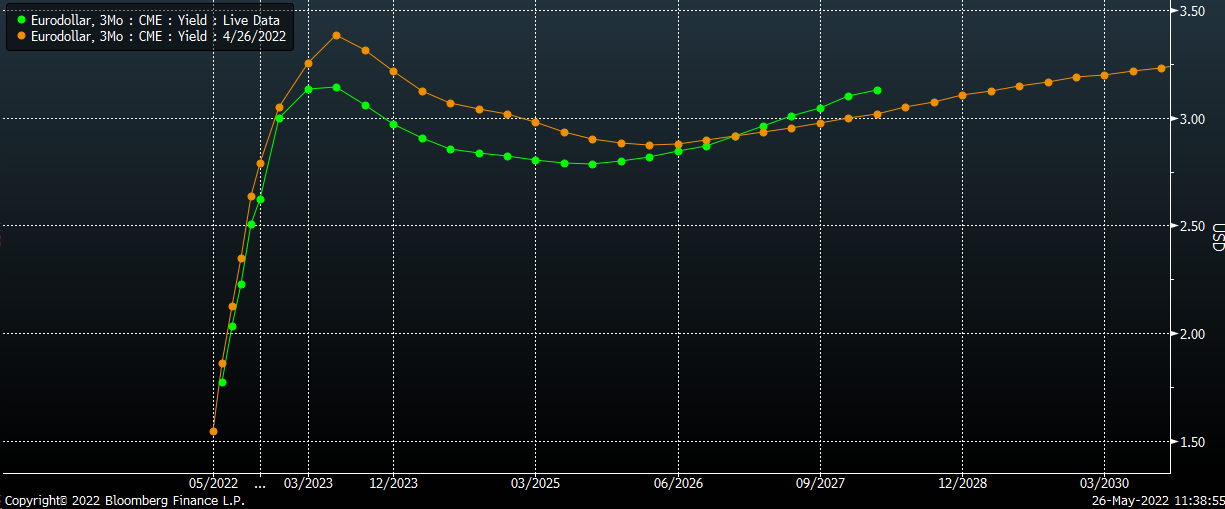

Beim Eurodollar-Future kam es sogar zu Rückschlägen, was die Erwartung einer geringeren Anzahl von Zinserhöhungen und die Möglichkeit widerspiegelt, dass die Fed bereits Mitte nächsten Jahres mit Zinssenkungen beginnen könnte. Das ist eine gewaltige Verschiebung im Zinsuniversum. Lag die Rendite des Eurodollar-Future per Juni 2023 am 26. April noch bei 3,38 %, so liegt sie heute bei nur noch 3,15 %. Es wurde also bereits eine komplette Zinserhöhung ausgepreist. Auch hatten die Eurodollar-Futures-Kontrakte zuvor eine erste Zinssenkung zwischen Juni und September 2023 impliziert. Jetzt hat sich diese Erwartung auf den Zeitraum zwischen März und September 2023 verlagert.

All diese Verschiebungen an den Währungs- und Zinsmärkten haben sich zweifellos auch auf die Aktienmärkte ausgewirkt, wobei das KGV des S&P 500 im Jahr 2022 aufgrund der steigenden Zinsen stark zurückgegangen ist. Dies hat dazu geführt, dass das KGV bei Verwendung der 12-Monats-Gewinnschätzungen auf etwa 17,2 gesunken ist (22,3 zu Jahresbeginn).

Während also das KGV des S&P 500 gesunken ist, haben sich die Gewinnschätzungen nicht verändert, was zwei erhebliche potenzielle Probleme für Aktien mit sich bringt. Wenn die US-Wirtschaft in eine Rezession gerät - wie weit müssen dann die Gewinnschätzungen sinken? Und wenn sie sinken, um wie viel tiefer wird das KGV dann fallen?

Damit die Gewinnschätzungen Bestand haben, darf das reale BIP negativ ausfallen, aber nominal darf es nicht negativ werden, was angesichts der derzeit hohen Inflationsraten durchaus möglich ist. Da Umsätze und Gewinne in nominalen Werten ausgewiesen werden, ist der Schaden für die Gewinnschätzungen möglicherweise nicht so groß und die Rückgänge gering. In diesem Fall könnte sich der Markt auf dem derzeitigen Niveau halten.

Entsprechend schwierig gestaltet sich die Situation für Investoren unter diesen Vorraussetzungen.