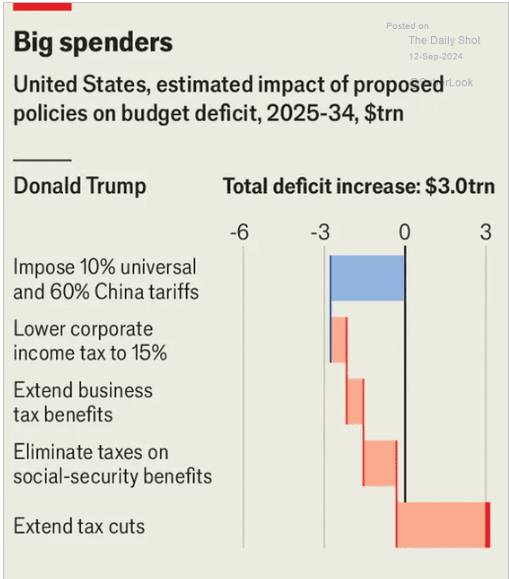

Eine Analyse des Steuerprogramms von Präsidentschaftskandidat Trump deutet darauf hin, dass geplante Steuersenkungen das Haushaltsdefizit weiter vergrößern könnten. Diese Einschätzung ist insofern korrekt, als sie berücksichtigt, dass geringere Steuereinnahmen durch die Steuersenkungen nicht vollständig durch die Zolleinnahmen ausgeglichen werden. Allerdings wird dabei oft der Einfluss auf das langfristige Wirtschaftswachstum vernachlässigt.

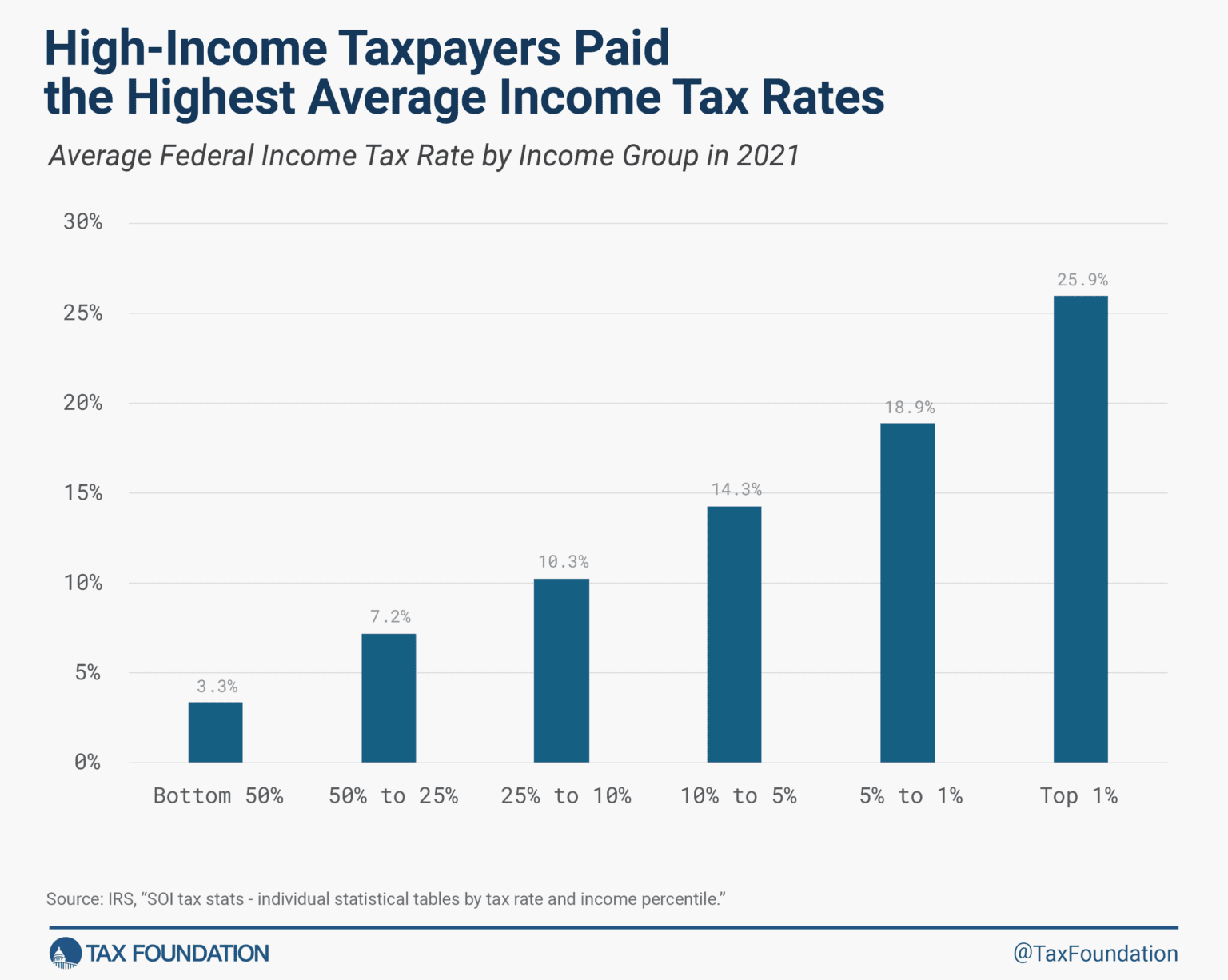

Es wird viel über die Auswirkungen von Steuersenkungen diskutiert, oft mit dem Argument, dass "nur die Reichen profitieren". Auch wenn es oberflächlich so erscheint, gibt es zwei entscheidende Aspekte zu berücksichtigen. Erstens tragen "die Reichen" bereits jetzt den Großteil der Steuerlast.

Laut der Tax Foundation tragen die obersten 10 % der Einkommensbezieher 59,1 % des gesamten Steueraufkommens. Die oberen 25 % zahlen fast 70 %, während die oberen 50 % ganze 97 % der Steuern aufbringen.

Das wirft natürlich die Frage auf, wie hoch der "gerechte Anteil" sein sollte, den diejenigen, die ohnehin schon den Großteil der Steuern zahlen, noch leisten sollen.

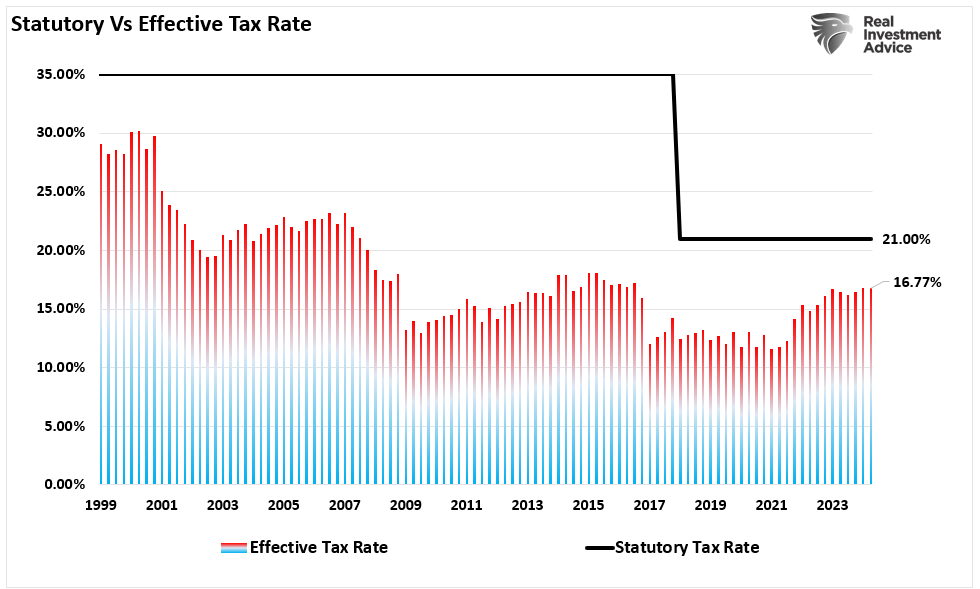

Zweitens besteht aufgrund der Komplexität des Steuerrechts ein erheblicher Unterschied zwischen dem "gesetzlichen" Steuersatz und dem tatsächlich gezahlten, also dem effektiven Steuersatz.

Nachdem der gesetzliche Unternehmenssteuersatz 2018 auf 21 % gesenkt wurde, betrug der effektiv gezahlte Steuersatz damals etwa 14 %. Heute, trotz unveränderter Steuersätze, liegt der effektive Steuersatz bei fast 17 %.

Wichtig ist zu verstehen, dass Änderungen des nominalen Steuersatzes eher symbolischer Natur sind. Für Unternehmen haben sie jedoch oft einen starken psychologischen Effekt.

Erhöhungen der Steuersätze führen häufig zu defensiven Maßnahmen, um die Auswirkungen auf die Unternehmensgewinne abzufedern. Steuersenkungen hingegen bewirken nur moderate Änderungen des effektiven Steuersatzes, sind aber oft mit positiven Impulsen für das Wirtschaftswachstum verbunden.

3 Beispiele für den wirtschaftliche Nutzen von Senkungen der Unternehmenssteuern

Die Senkung der Unternehmenssteuersätze ist seit vielen Jahren ein zentrales Thema der wirtschaftspolitischen Debatte in den Vereinigten Staaten. Befürworter argumentieren, dass niedrigere Unternehmenssteuern Investitionen fördern, Arbeitsplätze schaffen und die internationale Wettbewerbsfähigkeit der US-Wirtschaft stärken können.

Kritiker hingegen behaupten häufig, dass solche Steuersenkungen in erster Linie großen Unternehmen und wohlhabenden Aktionären zugutekommen, während die breitere Wirtschaft nur begrenzte Vorteile davon hat. Dieser Kritikpunkt ist nicht unbegründet. Wie wir bereits früher aufgezeigt haben, fließen die Vorteile von Steuersenkungen oft in die Taschen der Top-Manager, anstatt in die breite Bevölkerung.

In diesem Artikel konzentrieren wir uns jedoch auf die drei zentralen wirtschaftlichen Vorteile einer Senkung der Unternehmenssteuern, unterstützt durch konkrete Praxisbeispiele. Einer der bedeutendsten Vorteile ist die Ankurbelung von Kapitalinvestitionen. Eine geringere Steuerbelastung hinterlässt Unternehmen mit höheren Gewinnen, die in die Expansion, die Entwicklung neuer Technologien und die Förderung von Forschung und Entwicklung (F&E) reinvestiert werden können. Diese Investitionen führen zu höherer Produktivität, fördern Innovationen und tragen zum langfristigen Wirtschaftswachstum bei.

- Beispiel 1: Der Tax Cuts and Jobs Act von 2017

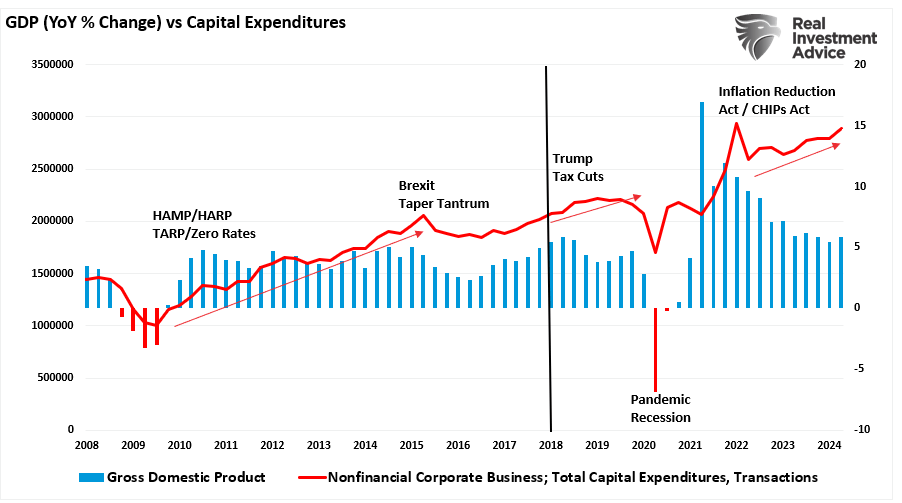

Ein herausragendes Beispiel für den Zusammenhang zwischen Unternehmenssteuersenkungen und erhöhten Investitionen ist der Tax Cuts and Jobs Act (TCJA) von 2017. Mit diesem Gesetz wurde der US-Bundessteuersatz für Unternehmen von 35 % auf 21 % gesenkt und damit ein deutlich günstigeres Investitionsumfeld für Unternehmen geschaffen.

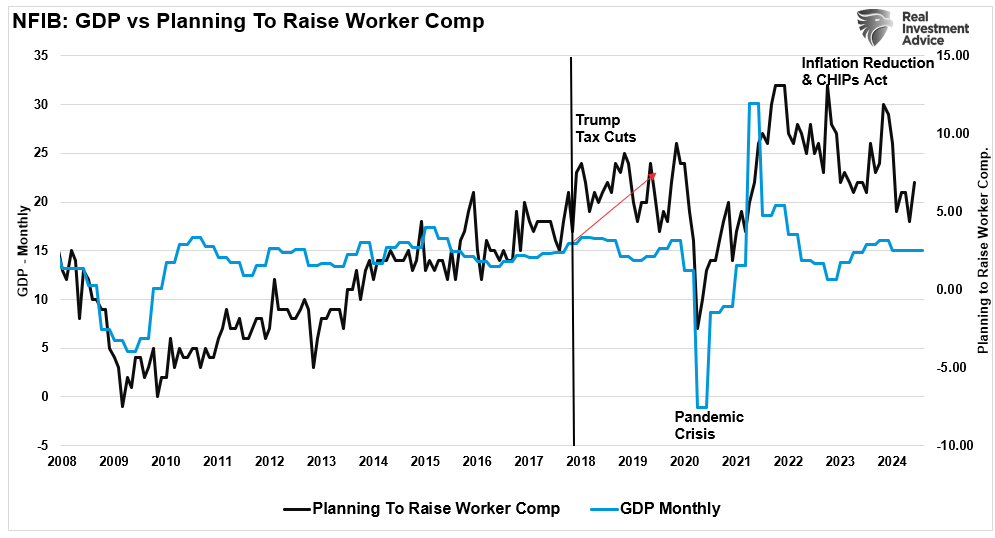

In der Folge kündigten mehrere große Unternehmen erhebliche Investitionen in die US-Wirtschaft an. Die Investitionsausgaben stiegen bis 2019 kontinuierlich an, bevor die Wirtschaft auf die drohende Pandemie und die damit verbundenen Unsicherheiten reagierte.

Ein prominentes Beispiel ist Apple (NASDAQ:AAPL), das sich verpflichtet hat, über fünf Jahre hinweg 350 Milliarden US-Dollar in die USA zu investieren. Ein wesentlicher Teil dieser Investitionen ist auf die Einsparungen durch die Unternehmenssteuersenkungen zurückzuführen. Diese Investitionen umfassten Pläne für einen neuen Campus, Rechenzentren sowie technologische Infrastrukturen, um Innovationen in Schlüsselbereichen wie künstliche Intelligenz und 5G-Technologie zu fördern.

Darüber hinaus förderte der TCJA Investitionen in verschiedenen Sektoren, insbesondere im verarbeitenden Gewerbe und im Energiesektor. Unternehmen nutzten ihre Steuerersparnisse, um ihre Anlagen zu modernisieren, neue Technologien zu implementieren und ihre Produktionskapazitäten zu erweitern. Allerdings haben die Pandemie und die damit verbundenen massiven geldpolitischen Eingriffe die langfristigen Auswirkungen der Steuersenkungen teilweise überdeckt.

2. Schaffung von Arbeitsplätzen und Lohnwachstum

Unternehmenssteuersenkungen können zudem positive Auswirkungen auf die Schaffung von Arbeitsplätzen und das Lohnwachstum haben. Wenn Unternehmen ihre Steuerersparnisse in Wachstumsstrategien reinvestieren, führt dies häufig zu einem erhöhten Bedarf an Arbeitskräften, um die Expansionspläne zu realisieren. Darüber hinaus könnten Unternehmen einen Teil der Steuerersparnisse nutzen, um ihre Mitarbeiter durch höhere Löhne, Prämien oder verbesserte Sozialleistungen zu unterstützen.

Solche positiven Effekte waren kurzfristig sichtbar, vor allem bei kleinen und mittelständischen Unternehmen. Wie bereits erwähnt, hat jedoch die durch die Pandemie ausgelöste Wirtschaftskrise die längerfristigen Auswirkungen solcher Steuersenkungen stark beeinträchtigt.

- Beispiel 2: Lohnerhöhungen und Boni bei Walmart

Nach Inkrafttreten des Tax Cuts and Jobs Act (TCJA) kündigte Walmart (NYSE:WMT), der größte private Arbeitgeber in den USA, an, den Einstiegslohn auf 11 US-Dollar pro Stunde anzuheben und mehr als einer Million Beschäftigten Prämien von bis zu 1.000 US-Dollar zu gewähren.

Obwohl diese Entscheidung teilweise auf einen wettbewerbsintensiven Arbeitsmarkt zurückzuführen war, gab Walmart ausdrücklich an, dass die Steuersenkungen ein wichtiger Faktor waren, der es dem Unternehmen ermöglichte, Löhne zu erhöhen und Boni auszuschütten.

Das Vorgehen von Walmart unterstreicht das Potenzial von Unternehmenssteuersenkungen, direkt den Arbeitnehmern zugutekommen. Durch die Reduzierung der Steuerlast gewinnen Unternehmen mehr Spielraum, um ihre Mitarbeiter durch Lohnerhöhungen, Bonuszahlungen oder verbesserte Leistungen zu unterstützen.

Wie bereits in einem früheren Artikel diskutiert, stimulieren höhere Löhne die Konsumausgaben – ein wesentlicher Treiber des Wirtschaftswachstums.

Studien zeigen zudem, dass Unternehmenssteuersenkungen nicht nur einzelnen Firmen zugutekommen, sondern auch die Löhne positiv beeinflussen können. Laut einer Analyse des National Bureau of Economic Research kann eine Senkung der Unternehmenssteuersätze um einen Prozentpunkt langfristig zu einem Anstieg der Löhne um 0,5 % führen.

Dies gilt insbesondere für Branchen mit hoher Rentabilität, wo Unternehmen in der Lage sind, einen Teil ihrer Steuerersparnisse an ihre Mitarbeiter weiterzugeben. Auch wenn diese Effekte oft allmählich spürbar werden, können Unternehmenssteuersenkungen das Lohnwachstum in verschiedenen Sektoren fördern und somit langfristig die wirtschaftliche Dynamik unterstützen.

3. Verbesserte Wettbewerbsfähigkeit der Vereinigten Staaten in einer globalen Wirtschaft

Im Zeitalter der Globalisierung sind Unternehmenssteuersätze ein entscheidender Faktor für die Wettbewerbsfähigkeit eines Landes. Hohe Steuersätze können ein Land im internationalen Vergleich unattraktiver machen, schließlich tendieren Unternehmen dazu, sich in Regionen mit niedrigeren Steuern niederzulassen oder ihre bestehenden Aktivitäten dorthin zu verlagern. Das kann zu einer Abwanderung von Kapital und Arbeitsplätzen führen.

Eine Senkung der Unternehmenssteuersätze würde den USA hingegen ermöglichen, ihre Wettbewerbsposition zu stärken, indem sie sowohl inländische Unternehmen hält als auch ausländische Investitionen anzieht. Das könnte nicht nur das Wirtschaftswachstum fördern, sondern auch zur Schaffung neuer Arbeitsplätze und zur Stärkung der heimischen Industrie beitragen. Entsprechend könnte eine solche Steuerpolitik ein entscheidender Hebel sein, um langfristige wirtschaftliche Stabilität und Wohlstand zu sichern.

- Beispiel 3: Repatriierung von ausländischen Gewinnen gemäß dem TCJA

Der Tax Cuts and Jobs Act enthielt u.a. Bestimmungen, die US-Unternehmen ermutigen, Gewinne aus dem Ausland zu repatriieren. Vor dem TCJA waren US-Unternehmen mit hohen Steuern auf ausländische Gewinne konfrontiert, was viele von ihnen dazu veranlasste, ihre Gewinne im Ausland zu belassen, anstatt sie in die USA zurückzuholen. Die Umstellung auf ein territoriales Steuersystem und eine einmalige Steuer auf repatriierte Gewinne durch den TCJA führte zu einem erheblichen Kapitalrückfluss in die USA.

Nach Angaben des U.S. Bureau of Economic Analysis repatriierten US-Unternehmen im Jahr nach der Steuerreform mehr als 664 Milliarden US-Dollar an ausländischen Gewinnen. Diese Kapitalrückführung hat die US-Wirtschaft erheblich angekurbelt, da viele Unternehmen die Mittel zur Schuldentilgung und für Investitionen in inländische Betriebe verwendeten.

Sie nutzten das Kapital auch, um Aktienrückkäufe zu tätigen und Dividenden auszuschütten. Wie bereits erwähnt, mag es zwar längerfristige Vorteile gegeben haben, allerdings wurden diese durch die pandemiebedingte Krise zunichte gemacht.

Insbesondere hat der TCJA die USA zu einem attraktiveren Ziel für Unternehmensinvestitionen gemacht, indem er den Unternehmenssteuersatz stärker an andere Industrienationen angeglichen hat. Diese Entwicklung ist vor allem in Branchen wie der Technologie- und der Pharmabranche von Bedeutung, wo die Unternehmen bei der Entscheidung über den Standort ihrer Niederlassung die Unternehmenssteuersätze stark berücksichtigen.

So erwähnte beispielsweise Pfizer (NYSE:PFE), eines der größten Pharmaunternehmen der Welt, ausdrücklich die positiven Auswirkungen der US-Steuerreform auf seine globale Wettbewerbsfähigkeit und Finanzstrategie.

Fazit

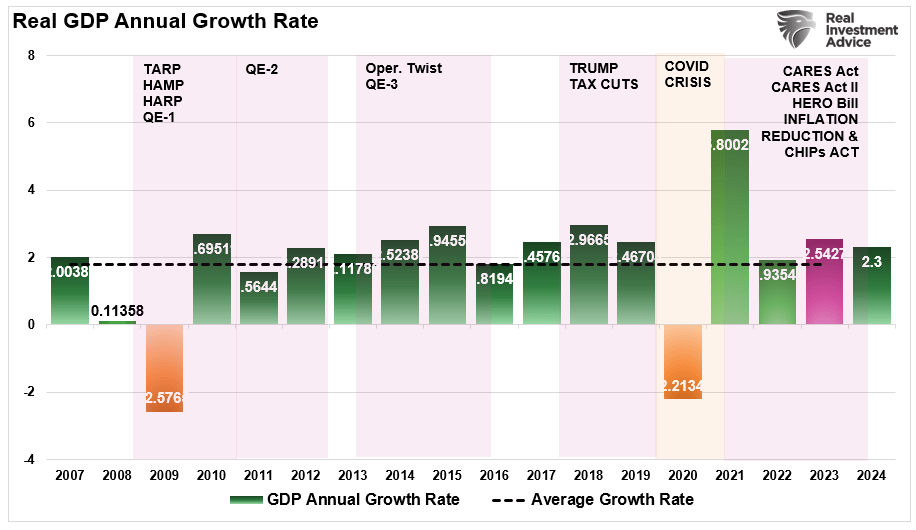

Die Senkung des Unternehmenssteuersatzes in den Vereinigten Staaten hat zu spürbaren wirtschaftlichen Vorteilen geführt, u. a. zu mehr Kapitalinvestitionen, zur Schaffung von Arbeitsplätzen, zu Lohnzuwächsen und zur Verbesserung der globalen Wettbewerbsfähigkeit.

Der Tax Cuts and Jobs Act of 2017 ist ein wichtiges Beispiel dafür, wie eine Senkung der Unternehmenssteuersätze die Wirtschaftstätigkeit ankurbeln kann. Top-Unternehmen wie Apple, Walmart und Pfizer haben ihre Steuereinsparungen genutzt, um in die US-Wirtschaft zu re-investieren, Arbeitsplätze zu schaffen, Löhne zu erhöhen und ihre globale Position auszubauen.

Auch wenn die langfristigen Auswirkungen von Unternehmenssteuersenkungen nach wie vor umstritten sind, lässt sich nicht leugnen, dass sie sich, wenn sie strategisch eingesetzt werden, vorteilhaft auf die Gesamtwirtschaft auswirken können.

Außerdem sind die Steuereinnahmen nach dem TCJA gestiegen - obwohl die Steuersätze gesunken sind. Eine solche Entwicklung ist zu erwarten, wenn die Wirtschaft von den Steuersenkungen profitiert. Wie bereits erwähnt, wurden diese Vorteile jedoch durch den Ausbruch der Pandemie und durch die darauf folgenden massiven Interventionen zunichte gemacht.

Da die USA weiterhin mit globalen wirtschaftlichen Herausforderungen konfrontiert sind, wird die Unternehmenssteuerpolitik weiterhin wichtig für die Förderung von Unternehmensinvestitionen, die Schaffung von Arbeitsplätzen und ein nachhaltiges Wirtschaftswachstum sein.

Die Steuerpolitik der nächsten Regierung wird eine Schlüsselrolle für die Wirtschaft und die Märkte der Zukunft spielen.