Wenn man sich mit Aktien von Versorgungsbetrieben beschäftigt, ist man in der Regel vor allem an regelmäßigen Dividendenzahlungen interessiert. Und Consolidated Edison (NYSE:ED) (WKN:911563), El Paso Electric Company (WKN:863405) und PPL Corporation (NYSE:PPL) (WKN:895250) haben allesamt bewiesen, dass sie ihren Investoren schöne Dividenden zahlen können. Aber das ist nicht alles: Eine Methode von Benjamin Graham (der Vater der Finanzanalyse und der Mann, der Warren Buffett lehrte,) deutet darauf hin, dass die drei auch sonst wie gute Deals aussehen. Hier ist alles, was man über dieses Trio wissen muss.

Dividende? Aber sicher

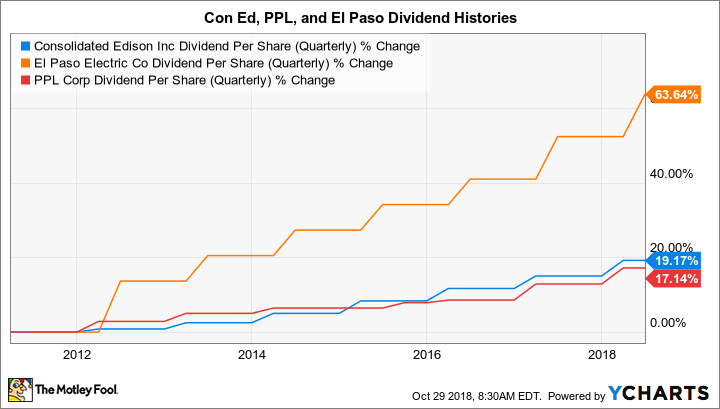

Einer der Hauptgründe, warum Investoren Aktien von Versorgungsbetrieben kaufen, ist, wie gesagt, die Dividende. Die Rendite von Con Ed liegt bei robusten 3,7 %, El Pasos bei vergleichsweise niedrigen 2,5 % (obwohl diese immer noch über der vom breiten Markt gebotenen Rendite von rund 2 % liegt), und die Rendite von PPL führt die Liste mit rund 5,4 % an. Con Ed hat unterdessen seine Dividende jährlich unfassbare 44 Jahre in Serie erhöhen können. PPL schafft immerhin 17 Jahre in Serie, El Paso respektable acht Jahren.

In Bezug auf das Dividendenwachstum haben Con Ed und PPL ihre Dividendenzahlungen auf oder etwas über der historischen Inflationsrate (rund 3 %) erhöht. Die Dividende von El Paso ist in den letzten fünf Jahren jährlich um rund 6 % gestiegen. Die Kaufkraft der Dividenden, die Investoren von Con Ed und PPL erhalten, ist also im Laufe der Zeit konstant geblieben, die Aktionäre von El Paso hingegen haben in Sachen Kaufkraft schön zulegen können. Investoren sind in der Regel bereit, mehr für Versorgungsunternehmen mit höheren Dividendenwachstumsraten zu zahlen, was die geringere Rendite bei El Paso erklären sollte.

Das Gute ist, dass diese drei Unternehmen etwas anbieten, ohne das eine moderne Gesellschaft einfach nicht mehr leben kann – nämlich Energie. Und der Staat stellt ihnen in ihren Märkten jeweils Monopole bereit. Es handelt sich also um sehr beständige Unternehmen, die ihre Dividenden in guten wie schlechten Zeiten bedienen können. Selbst wenn die Börse im Abschwung ist oder es eine Rezession gibt, ist es sehr unwahrscheinlich, dass es bei der Nachfrage von Energie einen Rückgang erleben wird.

Das Wertversprechen Dividenden allein sind aber nur die halbe Geschichte, denn jetzt kommen wir auf die Zahl von Graham, die sogenannte „Graham Number“. Damit bezeichnet man einen Wert, mit dem man den Preis eines Unternehmens vergleichen kann, um schnell einen Überblick über die Bewertung zu bekommen. Dies ist die zugrundeliegende Mathematik: Man multipliziert die Einnahmen pro Aktie mit dem Buchwert pro Aktie. Dann wird das Ergebnis mit dem Faktor 22,5 multipliziert, was einem Gewinnmultiplikator von 15 entspricht – eine Zahl, die Graham als angemessen erachtete. Dann wird daraus die Quadratwurzel gezogen, um einen Geldbetrag zu ermitteln. Laut Graham wäre dieser Betrag das, was man als vernünftiger Mensch bereit wäre, für eine Aktie eines Unternehmens zu bezahlen.

Man kann diese Berechnung durchführen oder man kann sich einfach die Liste der Dividenden-Champions, Challenger und Contender ansehen, die vom DRiP Investing Resource Center bereitgestellt wird. Obwohl die Liste nicht die tatsächliche Graham-Zahl enthält, zeigt sie, wie sich jeder der rund 900 zuverlässigen Dividendenzahler auf diesen Listen prozentual im Verhältnis zu dieser Zahl verhält. Im Moment haben Con Ed, El Paso und PPL gut aussehende „Graham Numbers“. PPL liegt derzeit bei seiner Graham Number, was darauf hindeutet, dass es jetzt fair bewertet wird – für Dividendeninvestoren ist eine höhere Bewertung wahrscheinlich ein lohnender Kompromiss für die hohe Rendite von PPL. El Paso liegt rund 25 % unter seiner Graham Number und Con Ed sogar 50 % unter der Zahl. Derzeit sehen also alle drei nach guten Käufen aus.

Wie sieht die Zukunft aus? Aber gute Dividendenrekorde und eine anständige Bewertung reichen nicht aus. Diese drei Versorgungsunternehmen haben zuverlässige Geschäftsmodelle, aber wie sieht es mit dem zukünftigen Wachstum aus? Das Wachstum liegt leider weitgehend in den Händen der Regulierungsbehörden… was aber nicht annähernd so schlimm ist, wie es klingen mag. Das liegt daran, dass Versorgungsunternehmen Ausgabenpläne genehmigt bekommen und diese dann über mehrere Jahre hinweg ausführen.

Tariferhöhungen folgen im Allgemeinen auf der Grundlage der Ausführung des Plans, und manchmal werden Erhöhungen genehmigt, bevor alle Investitionen abgeschlossen sind. Die Regulierungsbehörden wollen vor allem Ausgaben für höhere Kapazität, die Modernisierung der Infrastruktur wie Stromleitungen sowie die Integration von Hightech-Effizienz-Equipment wie die Fernüberwachung von Zählern sehen. Alle drei Unternehmen widmen sich derzeit genau diesen Investitionen.

Der hohe Ertrag von PPL ist zum Teil darauf zurückzuführen, dass die Energieversorgung weitgehend aus Kohlekraftwerken erfolgt. Bis 2050 will man jedoch ihre CO2-Emissionen im Vergleich zum Stand von 2010 um 70 % reduzieren. Das wird eine Menge Investitionen für sauberere Energie erfordern, was eben aber auch genau die Art von Ausgaben ist, die den Regulierungsbehörden gefällt. PPL plant, zwischen 2018 und 2022 rund 15 Milliarden USD in das Geschäft zu investieren. Und all das sollte unabhängig davon geschehen, was an der Börse passiert. In diesem Fall ist die alte, schmutzige Kohle also ein Vorteil, wenn man einen angemessenen Preis für eine Dividendenaktie mit vorhersehbar großem Wachstumspotenzial sucht.

Vergangene Dividendenzahlungen (quartalsweise) via YCharts

Con Ed will unterdessen zwischen 2018 und 2020 rund 12,5 Milliarden USD investieren. Die Investitionen, die das New York City versorgende Unternehmen tätigt, gehen in Richtung smarte Überwachung, Sturmschutz und Modernisierung der veralteten Infrastruktur. Auch das sehen die Regulierungsbehörden gerne. Con Ed prognostiziert ein jährliches Basiswachstum von 6 % bis 2020 – was wohl auch eintreten wird, selbst wenn die Börse volatil ist.

Der Investitionsplan von El Paso sieht zwischen 2018 und 2022 Ausgaben in Höhe von 1,5 Milliarden USD vor. Die Ausgaben werden für neue Energiegewinnung (wie Solar), Übertragung und Verteilung verwendet. Also sinnvolle Dinge für Anleger wie auch Behörden. El Paso unterscheidet sich von Con Ed und PPL aber dadurch, dass die vom Unternehmen bedienten US-Regionen Texas und New Mexico schneller als der Durchschnitt wachsen. So ist beispielsweise der Kundenstamm fast doppelt so schnell gewachsen wie in der gesamten Branche, und der Verbrauch pro Kunde bei El Paso ist gestiegen, während der Durchschnitt der Versorgungsbranche leicht rückläufig ist. Hier sind also höhere Investitionen nötig. Und das hat im Laufe der Zeit zu einem höheren Dividendenwachstum geführt, das dazu beiträgt, die niedrigere Startrendite auszugleichen.

Ein solides Fundament Wer sich aufgrund der Volatilität des Marktes und der noch immer hohen Bewertung Sorgen um die Zukunft gemacht hat, sollte erwägen, einige eher unspektakuläre Dividendenzahler ins Portfolio zu holen – eben Versorger. Con Ed, El Paso und PPL passen da alle gut ins Schema und sie alle sehen heute relativ günstig aus, zumindest, wenn man die Graham-Number anwendet. Die von den Regulierungsbehörden genehmigten Ausgaben sollten weiterhin die Ergebnisse steigern, unabhängig davon, was auf dem Markt passiert. Wer also auf Dividenden aus ist, kann mit PPL anfangen. Wer Dividendenwachstum will, sollte El Paso unter die Lupe nehmen. Und wer Value Investing schätzt, dem sagt die Graham-Number, dass Con eine gute Anlage sein kann.

The Motley Fool besitzt keine der angegebenen Aktien. Reuben Gregg Brewer besitzt keine der angegebenen Aktien.

Dieser Artikel erschien am 4.11.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschsprachigen Leser an der Diskussion teilnehmen können.