- Die Performance von AT&T war in den letzten 15 Jahren enttäuschend

- Nach der Abspaltung von WarnerMedia im April setzt das Unternehmen wieder auf Telekommunikation

- Der Konsens der Wall Street-Analysten ist optimistisch

- Die marktimplizierte Prognose ist moderat optimistisch

- Tools, Daten und Inhalte, die Sie bei besseren Investitionsentscheidungen unterstützen, finden Sie unter InvestingPro+.

- die Finanzdaten aller Unternehmen für die letzten 10 Jahre

- Scores zur finanziellen Gesundheit wie Rentabilität, Wachstum und mehr

- einen auf der Grundlage von Dutzenden von Finanzmodellen berechneten fairen Wert

- schnelle Gegenüberstellungen mit vergleichbaren Unternehmen

- Charts auf der Grundlage von Fundamental- und Performancedaten

AT&T (NYSE:T) hat die Abspaltung von WarnerMedia am 8. April abgeschlossen. WarnerMedia und Discovery (NASDAQ:WBD) sind jetzt ein eigenständiges Unternehmen und notieren unter dem Kürzel WBD an der NASDAQ. Die aktuelle Marktkapitalisierung beläuft sich auf 34,5 Mrd. USD. Der Börsenwert von AT&T beträgt 138,7 Mrd. USD. Der Kurs von AT&T stieg nach der Abspaltung, ist aber seit dem Höchststand von 21,30 USD am 25. Mai 2022 um 9,4 % gefallen. Durch die Ausgliederung kann sich AT&T wieder auf das Kerngeschäft des Unternehmens, die Telekommunikation, konzentrieren und dazu einen konsolidierten Streaming-Media-Riesen erschaffen. AT&T hat Time Warner (NYSE:TWX) 2018 übernommen, das konsolidierte Geschäft hat jedoch nicht die erhofften Synergien gebracht.

Quelle: Investing.com

AT&T hat seit einigen Jahren mit Schwierigkeiten zu kämpfen, und die annualisierten Gesamtrenditen der letzten drei, fünf und zehn Jahre liegen bei -2,6 %, -2,8 % bzw. 1,9 % pro Jahr. Dieses Ausmaß an Underperformance ist besonders deutlich, wenn man es mit den Renditen des S&P 500 im gleichen Zeitraum vergleicht (9,3 %, 10,4 % und 12,6 % pro Jahr).

Nach der Abspaltung konzentriert sich AT&T auf den Ausbau der 5G- und Glasfasernetze sowie die Stärkung der Bilanz mit der Kriegskasse aus der WarnerMedia-Transaktion. Die Unternehmensleitung hat auch ein klares Bekenntnis zum Thema Dividende abgegeben (siehe vorheriger Link). Die erwartete Dividendenrendite beträgt 5,7 %.

Angesichts der schlechten langfristigen Performance des Unternehmens und der Tatsache, dass die Übernahme von Time Warner vor vier Jahren keinen Mehrwert geschaffen hat, fällt es schwer, Vertrauen in das AT&T-Management zu haben. Die Ausgliederung der Medienimmobilien ist angesichts der schlechten Performance seit dem Zusammenschluss wahrscheinlich richtig, hat aber letztlich zu einer Wertvernichtung geführt.

Mit einem Kurs-Gewinn-Verhältnis (KGV) von 8,2 erscheint die Aktie günstig, allerdings liegt die Konsensprognose für das Gewinnwachstum in den nächsten drei bis fünf Jahren bei -1,3 % pro Jahr. Die Erwartung eines im Wesentlichen stagnierenden Gewinns pro Aktie lässt darauf schließen, dass die Aktien im Verhältnis zu den aktuellen Gewinnen aus gutem Grund billig sind.

Ich habe zuletzt am 6. Dezember 2021, also vor dem Spinoff, über AT&T geschrieben und die Aktie mit "Neutral/Hold" bewertet. Zu diesem Zeitpunkt war der Konsens der Wall-Street-Analysten Zeitpunkt optimistisch mit einem 12-Monats-Konsensziel, das für das nächste Jahr eine Gesamtrendite von 13,2 % erwarten ließ. Im Gegensatz dazu war die aus den Optionspreisen errechnete Konsensmeinung, also die marktimplizierte Prognose, für T bis Mitte 2022 neutral und bis Anfang 2023 pessimistisch. Bislang hat T im Jahr 2022 eine Gesamtrendite von 0,36 % erzielt.

Für Leser, die mit dem Konzept der vom Markt implizierten Prognose nicht vertraut sind, ist eine kurze Erklärung erforderlich. Der Preis einer Aktienoption spiegelt die übereinstimmende Einschätzung des Marktes über die Wahrscheinlichkeit wider, dass der Aktienkurs bis zum Ablauf (dem Verfall) einer Option höher (Call-Option) oder niedriger (Put-Option) als ein bestimmtes Niveau (der Ausübungspreis der Option) sein wird. Die Analyse der Preise von Kauf- und Verkaufsoptionen mit unterschiedlichen Strikes (Ausübungspreisen), die aber alle das gleiche Verfallsdatum haben, ermöglicht eine probabilistische (auf der Wahrscheinlichkeitstheorie beruhende) Preisprognose unter Einbeziehung von Preisen im Optionsmarkt. Dieses Konzept wird als die marktimplizite Prognose bezeichnet. Lesern, die sich für diese Materie interessieren und ihr Wissen dazu vertiefen wollen, empfehle ich die Monographie des CFA Institute (in englischer Sprache).

Ich habe bei der erneuten Überprüfung meines Ratings von T die marktimplizite Prognose für Anfang des Jahres 2023 und Mitte 2023 aktualisiert und mit den aktuellen Konsensaussichten der Wall Street verglichen.

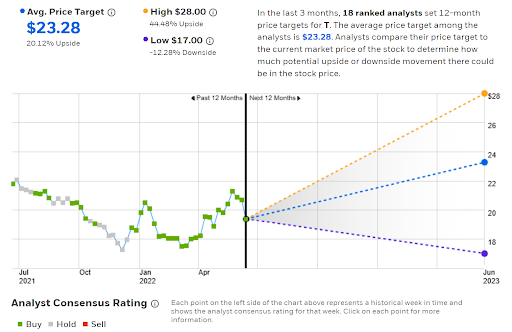

Konsenserwartungen der Wall Street für T

E-Trade berechnet den Wall-Street-Konsens mit einer Zusammenfassung der Bewertungen und 12-Monats-Kursziele 18 renommierter Analysten, die in den letzten drei Monaten Einschätzungen veröffentlicht haben. Die Konsensbewertung ist optimistisch, und das 12-Monats-Kursziel für T liegt 20,1 % über dem aktuellen Kurs der Aktie. Die Streuung zwischen den einzelnen Kurszielen ist relativ hoch, was die Aussagekraft des Konsensziels reduziert.

Quelle: E-Trade

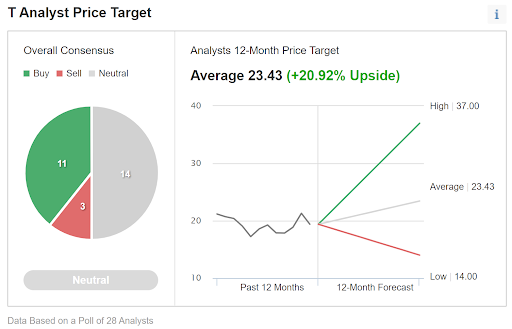

Investing.com berechnet eine eigene Version der Wall Street-Prognose mithilfe der Bewertungen und Kursziele von 28 Analysten. Die Ergebnisse sind denen von E-Trade sehr ähnlich, mit einem optimistischen Rating und einem 12-Monats-Kursziel, das 20,9 % über dem aktuellen Aktienkurs liegt.

Quelle: Investing.com

Die Konsensprognosen der Wall Street deuten auf eine vorherrschende Meinung hin, dass AT&T deutlich besser abschneiden wird als vor der Ausgliederung, und eine Gesamtrendite (einschließlich der Dividende) von rund 26 % im nächsten Jahr zu erwarten ist. Dies ist angesichts der insgesamt schlechten Performance über mehr als ein Jahrzehnt mit einer 15-jährigen annualisierten Gesamtrendite von 1,6 % pro Jahr eine wirklich kühne Prognose.

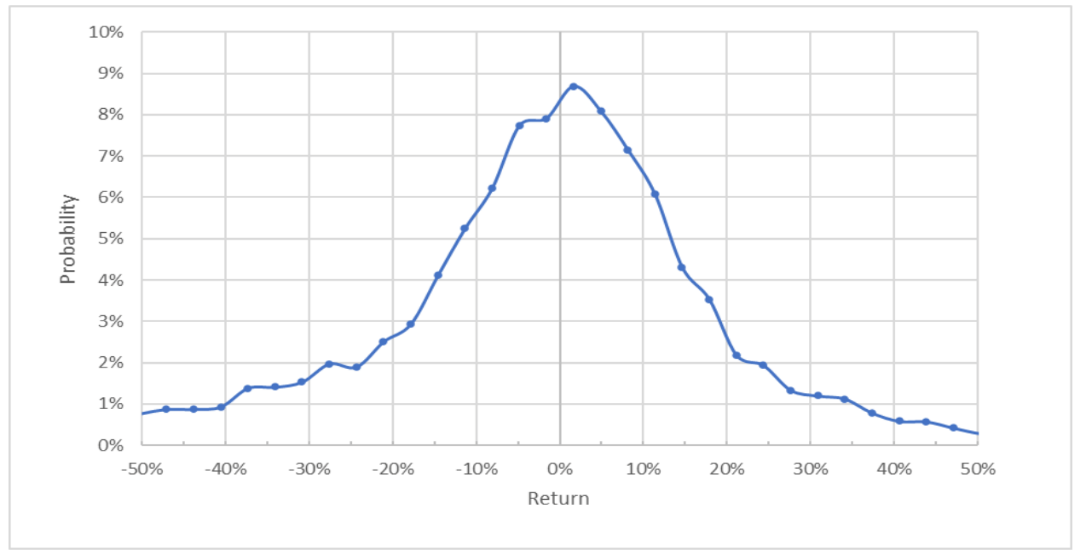

Marktimplizierte Prognose für T

Ich habe die marktimplizierte Prognose für T für den Zeitraum von 7 Monaten von jetzt bis zum 20. Januar 2023 und für den Zeitraum von 11,8 Monaten von heute bis zum 16. Juni 2023 berechnet und dabei die Preise von Kauf- und Verkaufsoptionen verwendet, die an diesen beiden Terminen verfallen. Ich habe diese spezifischen Verfallsdaten gewählt, um einen Ausblick bis Ende 2022 zu geben und eine (ungefähre) 12-Monats-Prognose zu kalkulieren.

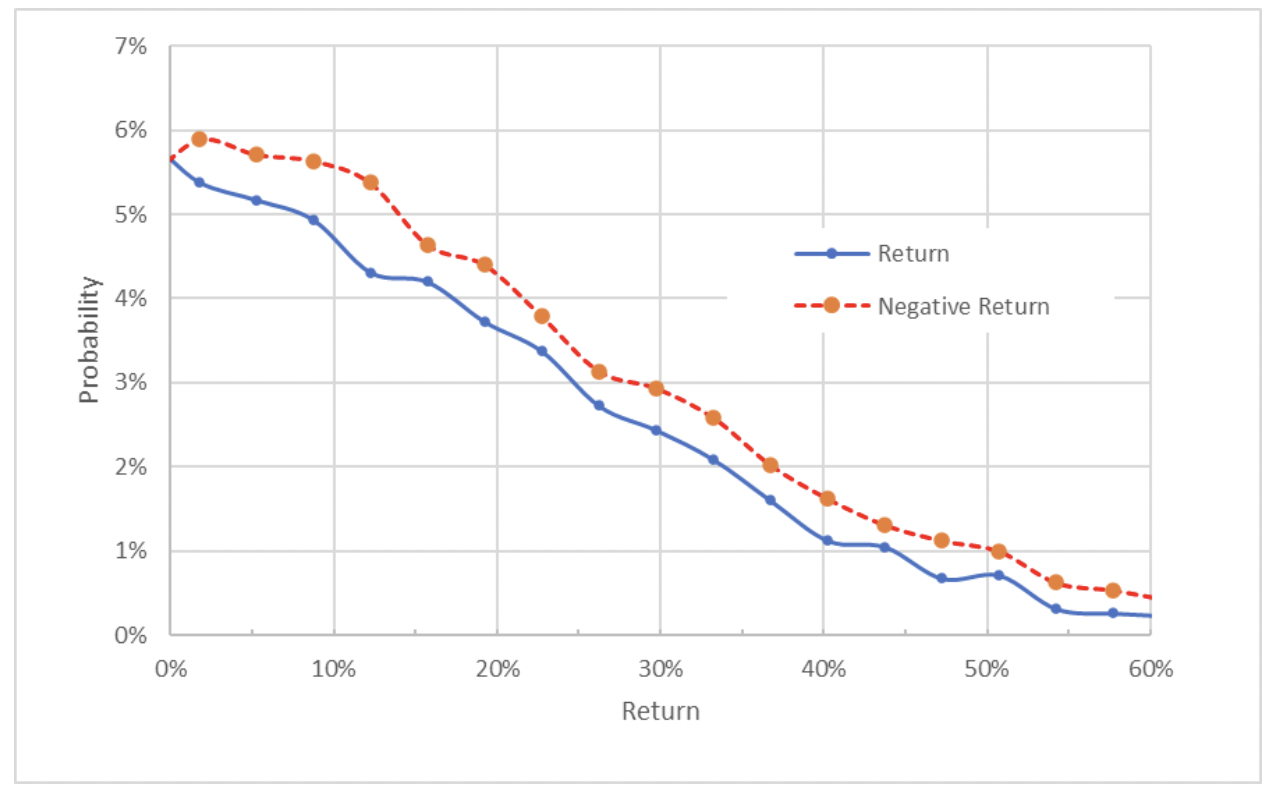

Die Standarddarstellung der marktimplizierten Prognose ist eine Wahrscheinlichkeitsverteilung der Kursrendite, wobei die Wahrscheinlichkeit auf der vertikalen und die Rendite auf der horizontalen Achse abgebildet wird.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die marktimplizierte Prognose für T bis zum 20. Januar 2023 ist insgesamt symmetrisch, aber die höchsten Wahrscheinlichkeiten weisen eine Neigung zugunsten positiver Renditen auf (ein optimistisches Signal). Die auf Grundlage dieser Prognose errechnete erwartete Volatilität beträgt 28 % (annualisiert).

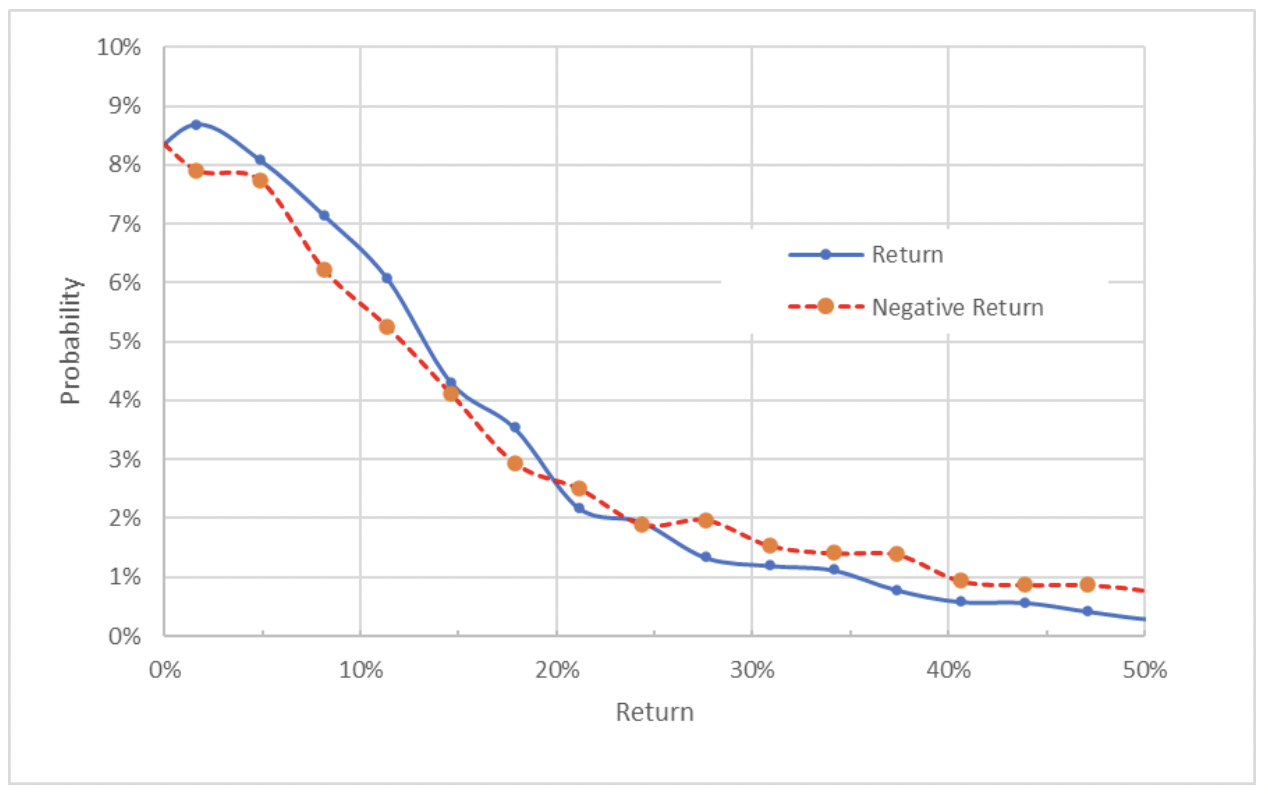

Um den direkten Vergleich der Wahrscheinlichkeiten für positive und negative Renditen zu erleichtern, habe ich die negative Seite der Verteilung um die vertikale Achse gedreht (siehe Grafik unten).

Die negative Seite der Verteilung wurde um die vertikale Achse gedreht.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Diese Ansicht zeigt, dass die Wahrscheinlichkeiten positiver Renditen etwas höher sind als die für negative Renditen in der gleichen Größenordnung, und zwar über einen Bereich der wahrscheinlichsten Ergebnisse hinweg. (Die durchgezogene blaue Linie verläuft in den linken zwei Fünfteln des obigen Charts über der gestrichelten roten Linie). Die Wahrscheinlichkeit stark negativer Renditen ist etwas höher als die positiver Renditen (die gestrichelte rote Linie liegt in den rechten zwei Fünfteln des Diagramms über der durchgezogenen blauen Linie), obwohl diese Ergebnisse mit einer sehr geringen Gesamtwahrscheinlichkeit eintreten dürften.

Die Theorie weist darauf hin, dass die marktimplizierte Prognose tendenziell durch eine negative Verzerrung gekennzeichnet ist, da Anleger insgesamt risikoscheu sind und dazu neigen, mehr als den fairen Wert für einen Schutz vor Abwärtsrisiken zu zahlen. Es gibt jedoch keine Möglichkeit festzustellen, wie stark die Verzerrung ausgeprägt ist oder ob sie überhaupt vorhanden ist. In Anbetracht der Erwartung einer negativen Verzerrung und der erhöhten Wahrscheinlichkeit positiver Renditen für die wahrscheinlichsten Ergebnisse ist die marktimplizierte Prognose bis Anfang 2023 mäßig optimistisch.

Mit Blick auf den Zeitraum bis Mitte 2023, also ein Jahr in die Zukunft, sind die Wahrscheinlichkeiten für negative Renditen durchweg, wenn auch nur geringfügig, höher als für positive Renditen. Angesichts der erwarteten pessimistischen Verzerrung bei der marktimplizierte Prognose ist dieses Ergebnis bestenfalls als "Neutral" zu interpretieren. Die auf Grundlage dieser Verteilung errechnete erwartete Volatilität beträgt 28 % (annualisiert), was sich mit dem kurzfristigen Ausblick deckt.

Die negative Seite der Verteilung wurde um die vertikale Achse gedreht.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die marktimplizierte Prognose für T hat sich seit Ende 2021 verbessert. Die Erwartungen für Januar 2023 sind nun leicht optimistisch, während sie in meiner letzten Analyse für denselben Verfallstag noch pessimistisch waren. Der Ausblick für das nächste Jahr ist neutral.

Fazit zu T

Während AT&T weiterhin versucht, den Wandel in der Telekommunikation und bei den digitalen Medien zu bewältigen, stehen die Anleger vor einem Dilemma. Das Management schafft es seit einigen Jahren nicht, auch nur annähernd angemessene Renditen für die Aktionäre zu erzielen. Wenn man glaubt, dass sich das Unternehmen endlich in die richtige Richtung bewegt, könnte die Aktie attraktiv sein. Die aktuelle Bewertung ist niedrig und die Forward-Dividendenrendite hoch.

Andererseits gibt es wenig Grund zu der Annahme, dass das Unternehmen endlich den Pfad zu echtem Wachstum gefunden hat. Die Konsensprognose lautet, dass der Gewinn pro Aktie in den nächsten drei bis fünf Jahren leicht sinken wird. Der Wall Street-Konsens für T ist optimistisch und das Konsens-Kursziel auf 12-Monats-Sicht entspricht einer Gesamtrendite von 26 % im kommenden Jahr. Mit einer hohen erwarteten Rendite, allerdings einem negativen erwarteten Gewinnwachstum, signalisiert die Konsensmeinung, dass die Aktie trotz der gedämpften Gewinnaussichten überverkauft ist. Die marktimplizierte Prognose ist bis Anfang 2023 leicht optimistisch, für den 12-Monats-Zeitraum bis Mitte 2023 jedoch neutral. Das passt zu der Einschätzung, dass die Aktie etwas überverkauft ist und das Potenzial für einen Kursanstieg von den aktuellen Tiefstständen hat. Die längerfristigen Aussichten sind jedoch gedämpft. Ich bleibe bei meiner Einstufung "Neutral/Hold".

***

Möchten Sie Ihre nächste spannende Aktien-Idee entwickeln? InvestingPro+ bietet Ihnen

und vieles mehr. Mit InvestingPro+ erhalten Sie schnell alle wichtigen Daten für fundierte Entscheidungen. Mehr erfahren »