- Die US-Indizes befinden sich in einer Korrekturphase, während eine Flut schlechter Nachrichten die globalen Märkte erschüttert.

- Angesichts der um sich greifenden Angst flüchten viele Anleger aus dem Markt.

- Clevere Investoren können diese Situation jedoch als Chance nutzen, um sich von überbewerteten Aktien zu trennen und hochwertige Chancen mit hohem Renditepotenzial zu kaufen.

- Für weniger als 8 Euro pro Monat können Sie mit dem Fair Value Tool von InvestingPro auf Knopfdruck herausfinden, welche Aktien Sie halten und welche Sie abstoßen sollten.

Als die Märkte heute Morgen öffneten, wurden Händler weltweit von einer Welle negativer Nachrichten überrollt, die den japanischen Nikkei-Index in den tiefsten Sturzflug seit vier Jahrzehnten trieben und auch den Nasdaq mit einem Verlust von rund 4 % schwer trafen. Die Märkte zeigen sich volatil und die Anleger sind verunsichert.

Ein Hauptauslöser der heutigen Panik war die überraschende Zinserhöhung der japanischen Notenbank. Zinserhöhungen beeinflussen die Kosten für Kredite und können das Wirtschaftswachstum bremsen, was die Märkte oft negativ aufnehmen. Gleichzeitig sorgten in den USA wachsende Rezessionsängste für Unruhe, ausgelöst durch einen enttäuschenden Arbeitsmarktbericht vom vergangenen Freitag.

Zusätzlich verschärfte sich die Situation, als bekannt wurde, dass Warren Buffetts Investmentgesellschaft Berkshire Hathaway (NYSE:BRKa) im zweiten Quartal signifikante Mengen an Aktien von Schwergewichten wie Apple (NASDAQ:AAPL) und Bank of America (NYSE:BAC) abgestoßen hatte. Der Verkauf solcher Blue-Chip-Aktien, die als sichere Investitionen gelten, deutet oft auf eine vorsichtige Marktstimmung hin.

Während solche Nachrichten die erste Reaktion hervorrufen, alles zu verkaufen und in Panik zu geraten, wissen erfahrene Anleger, dass in Krisen auch Chancen liegen. Marktkorrekturen und selbst Marktcrashs sind natürliche Bestandteile des Börsengeschehens und können Gelegenheiten bieten, das eigene Portfolio zu überdenken und zu stärken.

Der Schlüssel liegt darin, Ruhe zu bewahren und strategisch zu handeln. Es gilt, sich von überbewerteten und riskanten Positionen zu trennen und in Qualitätstitel zu investieren, die solides Wachstumspotenzial bieten. Diese Aktien zeichnen sich durch starke Fundamentaldaten, wie stabile Gewinne und gesunde Bilanzen, aus. Diversifikation, also die Streuung der Investments über verschiedene Branchen und Regionen, kann zudem das Risiko minimieren.

Nur wer den fairen Wert seiner Aktien kennt, kann langfristig erfolgreich sein.

Ich weiß, was Sie jetzt denken: "Ja, aber das ist leichter gesagt als getan..."

Tja, so muss es nicht mehr sein.

Das von InvestingPro entwickelte Fair Value Tool gibt Ihnen einen optimierten Überblick über den wahren Wert jeder Aktie auf dem Markt, so dass Sie nicht blind an Aktien festhalten, die ihre beste Zeit hinter sich haben, und auch keine großartigen Kaufgelegenheiten verpassen, wenn sie sich bieten.

Der exklusive Fair Value-Indikator von InvestingPro verwendet mehr als 17 Bewertungsmodelle, um die Finanzdaten und den Cashflow eines Unternehmens zu analysieren und einen Zielpreis für jede Aktie zu ermitteln.

Dadurch können Anleger den potenziellen Wert einer Aktie leichter einschätzen, ohne über umfassende Finanzkenntnisse verfügen zu müssen. Durch die Zusammenstellung und Interpretation komplexer Daten hilft InvestingPro den Anlegern, fundiertere Entscheidungen zu treffen.

Und das Beste daran? Es kostet Sie nur weniger als 8 Euro pro Monat, wenn Sie sich noch heute im Rahmen unseres exklusiven Sommerangebots anmelden.

Lassen Sie uns nun einen Blick auf zwei dieser Aktien werfen, um zu verstehen, wie der Fair Value funktioniert.

Sind Sie bereits Pro-Kunde? Dann werfen Sie einen Blick auf die vollständige Liste der am meisten unter- und überbewerteten Aktien auf InvestingPro.

1. Duke Energy: Jahresgewinne in Gefahr?

Der Energieriese Duke Energy (NYSE:DUK) hat in der ersten Jahreshälfte 2024 eine starke Performance gezeigt und seit Jahresbeginn um 17,39 % zugelegt. Doch nun könnten dunkle Wolken am Horizont aufziehen. Angesichts eines aktuellen Kursniveaus auf dem 52-Wochen-Hoch fragen sich viele Anleger, ob es Zeit ist, die erzielten Gewinne zu sichern.

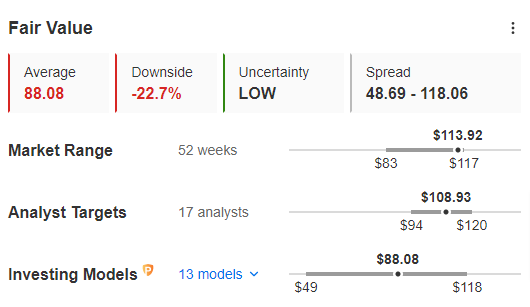

In solchen Momenten sind fundierte Entscheidungswerkzeuge wie der Fair Value von unschätzbarem Wert. Dieses Instrument, das den "fairen Wert" einer Aktie auf Basis von Finanzkennzahlen und Marktbedingungen berechnet, signalisiert derzeit ein Abwärtspotenzial von 22,7 % für Duke Energy. Ein solcher Rückgang würde bedeuten, dass die Aktie ihre gesamten Jahresgewinne verlieren könnte.

Quelle: InvestingPro

Morgen wird Duke Energy seine Quartalsergebnisse veröffentlichen. Analysten erwarten ein Ergebnis je Aktie (EPS) von 1,02 Dollar und einen Umsatz von 6,5 Milliarden Dollar. Sollte der Bericht die Erwartungen der Börse nicht erfüllen, könnte die Aktie nach dem langen Bullenlauf eine Korrektur erfahren, wie es das Fair Value-Tool andeutet.

Viele Anleger stehen nun vor einem Dilemma: Sollten sie an der Aktie festhalten in der Hoffnung auf weitere Kursgewinne, oder ist jetzt der richtige Zeitpunkt, um Gewinne mitzunehmen? Diejenigen, die auf das Fair Value-Tool vertrauen, könnten sich für letzteres entscheiden. Eine überbewertete Aktie, wie es Duke Energy derzeit zu sein scheint, birgt stets das Risiko einer Korrektur.

Eli Lilly – Reif für eine Korrektur um 22,8 %?

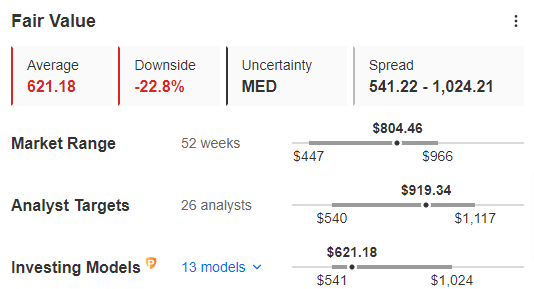

Die Aktie von Eli Lilly (NYSE:LLY) hat im Jahr 2024 bisher einen beeindruckenden Höhenflug erlebt und seit Jahresbeginn rund 39 % an Wert gewonnen. Doch nun stellt sich die Frage: Ist es angesichts des aktuellen Marktumfelds klug, an dieser Aktie festzuhalten?

In Zeiten, in denen die Bullen langsam den Markt verlassen und eine Marktkorrektur droht, sind fundierte Entscheidungswerkzeuge wie das Fair Value-Tool von unschätzbarem Wert. Dieses Tool analysiert den "fairen Wert" einer Aktie, basierend auf einer Vielzahl von Finanzkennzahlen und Marktbedingungen. Laut den aktuellen Daten signalisiert das Fair Value-Tool, dass Eli Lilly eine Korrektur bevorstehen könnte und die Aktie Gefahr läuft, mehr als die Hälfte ihrer diesjährigen Gewinne zu verlieren.

Quelle: InvestingPro

Seit Januar 2021 hat Eli Lilly einen kometenhaften Anstieg von über 345 % verzeichnet. Dieser rasante Aufstieg macht es besonders sinnvoll, jetzt über die Sicherung von Gewinnen nachzudenken. Eine derart steile Kursentwicklung kann oft eine überbewertete Aktie bedeuten, die anfällig für Korrekturen ist, besonders wenn der breite Markt schwächelt.

Für Abonnenten von InvestingPro bietet das Fair Value-Tool eine wertvolle Unterstützung, um den optimalen Zeitpunkt für den Ausstieg aus einer Aktie zu bestimmen. Angesichts der aktuellen Marktlage und der satten Kursgewinne von Eli Lilly sollten Anleger in Erwägung ziehen, Gewinne mitzunehmen und ihre Positionen neu zu bewerten.

Fazit: Auch andere Aktien sind ausverkaufsgefährdet

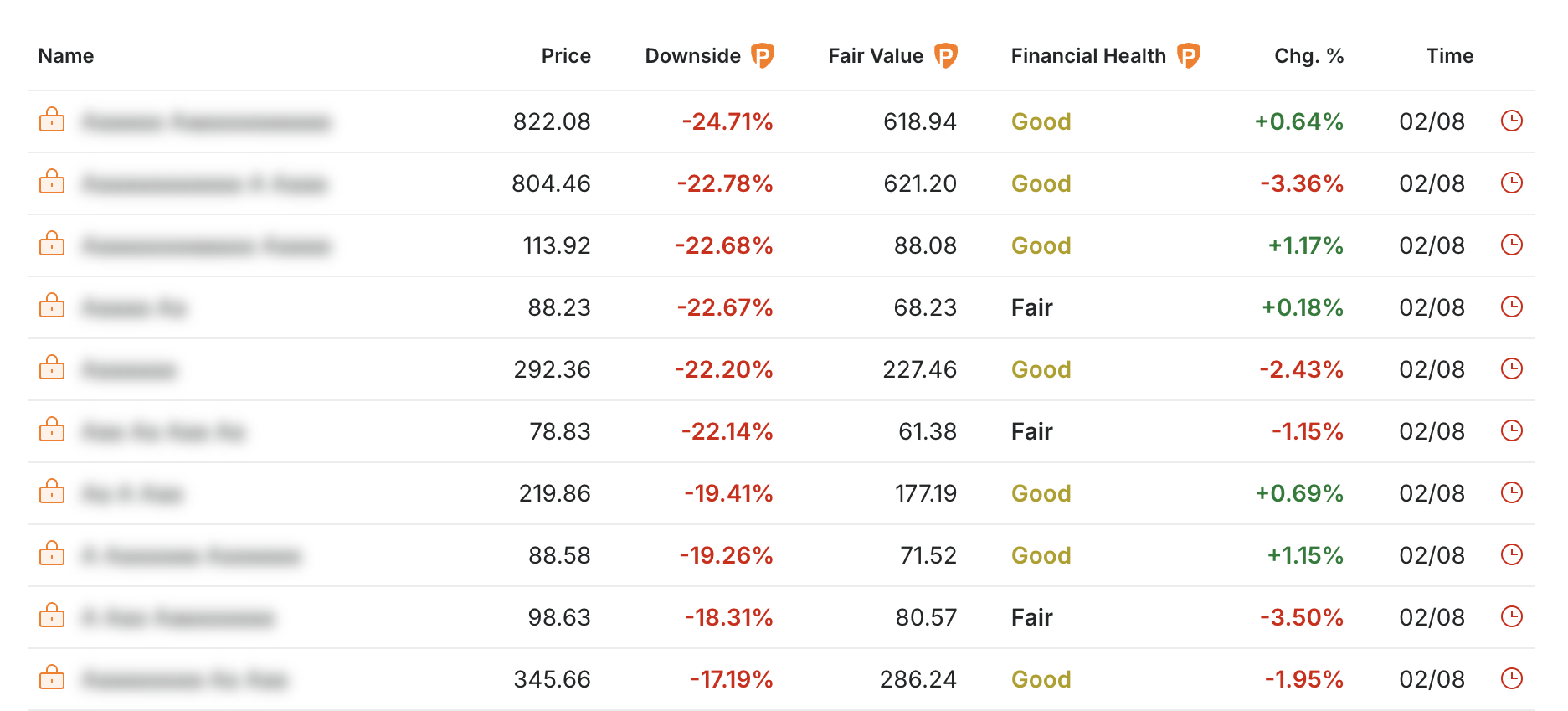

Eli Lilly und Duke Energy sind nicht die einzigen Aktien, die laut Fair Value von einem Ausverkauf bedroht sind.

Hier die Liste der Aktien, bei denen das Tool ein Abwärtsrisiko sieht:

Quelle: InvestingPro

Die beiden Aktien mit dem größten Abwärtspotenzial in dieser Liste sind die im obigen Artikel erwähnten Eli Lilly und Duke Energy.

Die anderen 8 Aktien in der Liste weisen ebenfalls ein Abwärtsrisiko auf.

Sind Sie bereits Pro-Kunde? Melden Sie sich noch heute bei InvestingPro an, um die vollständige Liste der überbewerteten Aktien zu sehen.

***

Profitieren Sie diesen Sommer von exklusiven Rabatten auf unsere Abo-Dienste, einschließlich Jahresabos für weniger als 8 Euro pro Monat!

Sind Sie es leid, den Großen dabei zuzusehen, wie sie Gewinne machen, während Sie an der Seitenlinie stehen?

Mit ProPicks, dem KI-Tool von InvestingPro, haben Sie die Geheimwaffe der Wall Street in der Hand - KI-gestützte Aktienauswahl!

Lassen Sie sich dieses zeitlich begrenzte Angebot nicht entgehen.

Melden Sie sich noch heute bei InvestingPro an und bringen Sie Ihr Portfolio auf die nächste Ebene!

Disclaimer: Dieser Artikel dient nur zu Informationszwecken und stellt weder eine Aufforderung, ein Angebot, eine Beratung oder eine Empfehlung für eine Investition dar, noch soll er in irgendeiner Weise zum Kauf von Vermögenswerten anregen. Wir weisen darauf hin, dass jede Art von Anlage aus verschiedenen Blickwinkeln bewertet wird und mit einem hohen Risiko behaftet ist, so dass jede Anlageentscheidung und das damit verbundene Risiko beim Anleger verbleibt.