Der Euro eröffnet heute gegenüber dem USD bei 1.1153 (07:11 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1.1138 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 108.63. In der Folge notiert EUR-JPY bei 121.15. EUR-CHF oszilliert bei 1.1005.

Laut Bewertung der Bundesbank dürfte die deutsche Wirtschaftslage im Sommer weiter von Schwäche geprägt gewesen sein. So könne die Wirtschaftsleistung auch im 3. Quartal geringfügig gesunken sein. Sofern die Prognose zuträfe, steckte die Wirtschaft in einer technischen Rezession (zwei Quartale in Folge mit Kontraktion des BIP im Quartalsvergleich, nicht im Jahresvergleich).

Aktuell gebe es kaum Anzeichen für eine nachhaltige Belebung der Exporte oder eine Stabilisierung der Industrie. Das Risiko, dass sich die Schwäche auf binnenwirtschaftliche Branchen übertrage, weite sich aus. Eine umfassende Rezession zeichne sich aber noch nicht ab.

Das Finanzministerium betonte analog zur Bundesbank, dass die Konjunkturdaten eine anhaltend schwache Entwicklung bei Industrie und Exporten spiegelten. Der Arbeitsmarkt sei aber bei verlangsamter Dynamik insgesamt widerstandsfähig. Konjunkturelle Unterstützung kämen von den Dienstleistern und der Baubranche.

Bundeswirtschaftsminister Altmaier kann daher keinen Anlass für Aktionismus erkennen. Konjunkturpakete, die nur Strohfeuer auslösten, seien nicht die richtigen Instrumente. Die Regierung plane, durch eine Steuerreform und weitere Entlastungen das Umfeld für Investitionen zu verbessern.

Wir stimmen der Bundesbank und dem Finanzministerium in der Beurteilung der Konjunkturlage zu. Herr Altmaier erhält volle Flankierung, da exogene Einflüsse dank verantwortungsloser US-Geo- und Handelspolitik sich nicht durch konsumtiv geprägte Konjunkturpakete, sondern nur durch strukturelle Maßnahmen bekämpfen lassen. Das gilt auch für die Außenpolitik. Die Zukunft liegt im Osten!

Im Monatsbericht nahm die Bundesbank das perspektivisch kritische Thema der zukünftigen Rentensicherung auf. Die Bundesbank schlägt langfristig eine Anhebung des Rentenalters auf gut 69 Jahre vor. So soll ein zu tiefes Absinken des Rentenniveaus ausgeschlossen werden. Die Dauer des Rentenbezugs könnte dann stabil gehalten werden. Zu den Fakten:

Die Bundesbank empfiehlt, bis 2070 das Renteneintrittsalter mit der steigenden Lebenserwartung schrittweise zu erhöhen. Die zunehmende Lebenszeit wäre laut Bundesbank dann mit einer längeren Erwerbsphase verbunden, aber auch die Zeit des Rentenbezugs würde wachsen. So würden nach den Bundesbank-Vorschlag im Jahre 2001 Geborene dann 2070 mit 69 Jahren und vier Monaten in Rente gehen.

Unsere Einlassung: Wir leben in einer Leistungsgesellschaft. Nur wenn der Leistungsprozess funktioniert, sind in den Umlageverfahren, die uns prägen, die sozialen Leistungen und das ohnehin schon durch staatliche Leistungen subventionierte Rentensystem dauerhaft gesichert. Wenn die Menschen in Deutschland länger leben und entsprechend länger Renten und andere Leistungen in Anspruch nehmen, müssen Neujustierungen nach dem Modell der Bundesbank erfolgen, um der kommenden Generation die Chancen zu erhalten, die die alte Generation für sich in Anspruch nahm. Gerechtigkeit ist eine Zweibahnstraße!

Der Ruf nach dem Staat im Kontext der ungezügelten Lust auf konsumtive Subvention geht ins Leere. Denn steigende Staatsverschuldung oder zusätzliche Belastungen für den Kapitalstock durch Beitragserhöhungen (Unternehmen) unterminierten ultimativ den Leistungsprozess, der Grundlage aller Stabilität in der Gesellschaft darstellt.

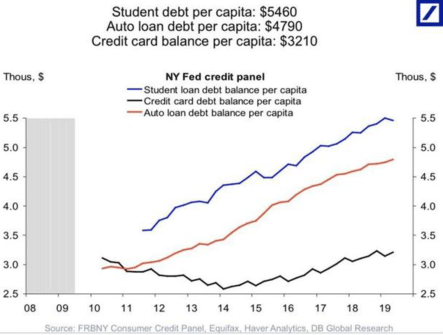

Nachfolgend präsentieren wir einen Chart der Deutschen Bank (DE:DBKGn), der die Verschuldung der US-Verbraucher in unterschiedlichen Kategorien pro Kopf darstellt.

Matthew Mish thematisierte in einer Analyse für sein Haus UBS (SIX:UBSG) die Lage der privaten US-Haushalte. Demnach verdienen 44% der US-Verbraucher nicht genug Einkommen, um ihre Ausgaben zu decken.

Das Thema der nicht ausreichend vorhandenen selbsttragenden Kräfte der US-Wirtschaft wird prominenter.

Hinsichtlich sachlich nicht anfechtbarer Kapitalallokation ist das auch bitter notwendig oder wollen wir die Fehler von vor 2008 wiederholen?

Datenpotpourri:

Eurozone:

Griechenlands Leistungsbilanz reüssierte per Berichtsmonat August mit einem Überschuss in Höhe von 1,874 Mrd. Euro nach zuvor 1,280 Mrd. Euro. In Belgien legte der Index des Verbrauchervertrauens per Oktober von -11 auf -8 Punkte zu und markierte den höchsten Wert seit Juli des Jahres. In den Niederlanden stieg der Index des Verbrauchervertrauens per Oktober von -2 auf -1 Punkt. In Finnland verharrte die Arbeitslosenquote per Berichtsmonat September unverändert bei 6,7%.

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem Euro favorisiert. Ein Überwinden der Widerstandszone bei 1.1160 - 80 negiert den positiven Bias des USD.

Viel Erfolg!

© Folker Hellmeyer

Chefanalyst der Solvecon Invest GmbH

Hinweis: Der Forex-Report ist eine unverbindliche Marketingmitteilung der SOLVECON INVEST GMBH, die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der SOLVECON INVEST GMBH und dem jeweiligen Empfänger zustande.

Die im Forex-Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Forex-Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Forex-Reports, die in dem Forex-Report als Ansprechpartner benannt werden.

Die im Forex-Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Forex-Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Forex-Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Bemerkungen zum Bundesbank Monatsbericht, UBS auf unseren Pfaden

Veröffentlicht am 22.10.2019, 10:29

Bemerkungen zum Bundesbank Monatsbericht, UBS auf unseren Pfaden

Aktuelle Kommentare

Bitte warten, der nächste Artikel wird geladen ...

Installieren Sie unsere App

Risikohinweis: Beim Handel mit Finanzinstrumenten und/oder Kryptowährungen bestehen erhebliche Risiken, die zum vollständigen oder teilweisen Verlust Ihres investierten Kapitals führen können. Die Kurse von Kryptowährungen unterliegen extremen Schwankungen und können durch externe Einflüsse wie finanzielle, regulatorische oder politische Ereignisse beeinflusst werden. Durch den Einsatz von Margin-Trading wird das finanzielle Risiko erhöht.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

© 2007-2025 - Fusion Media Limited. Alle Rechte vorbehalten.