Mit einer weltweit diversifizierten Portfoliostrategie war es in diesem Jahr relativ einfach, solide Renditen zu erzielen. Abgesehen von extremen Wetten auf einige wenige Verlierer unter den großen Anlageklassen, war der allgemeine Rückenwind des Marktes freundlich – insbesondere für US-orientierte Strategien.

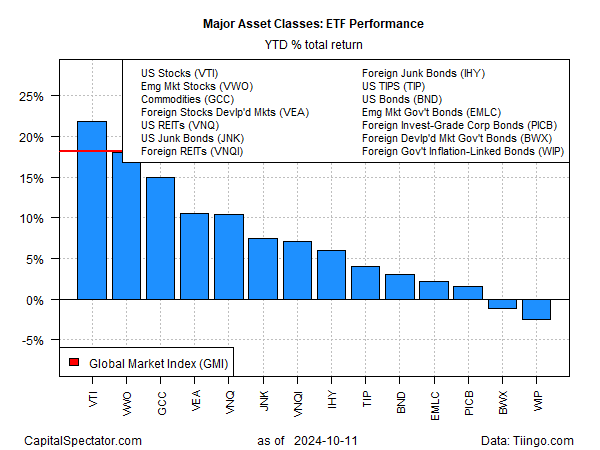

Basierend auf einer Auswahl repräsentativer ETFs registrierten fast alle globalen Marktsegmente bis zum 11. Oktober Gewinne. US-Aktien (VTI) stehen dabei mit einem Anstieg von 21,8 % seit Jahresbeginn an der Spitze. Sollte diese Performance bis zum 31. Dezember anhalten, wäre dies das zweite Jahr in Folge, in dem der VTI ein Plus von über 20 % erzielt. Untergewichtungen von US-Aktien stellen daher nach wie vor eine Herausforderung für Portfoliostrategien dar, die auf andere Märkte setzen.

Die meisten großen Anlageklassen haben im Jahresvergleich ebenfalls positive Renditen erwirtschaftet. Eine Ausnahme bilden internationale Anleihen, speziell Staatsanleihen aus Industrieländern (BWX) und inflationsindexierte Staatsanleihen. Ansonsten war fast überall ein Zuwachs zu verzeichnen.

Eine passive Buy-and-Hold-Strategie, die eine marktkapitalisierte Mischung dieser Anlageklassen verfolgt, hat sich auch in diesem Jahr als erfolgreich erwiesen. Der Global Market Index (GMI) stieg im bisherigen Jahresverlauf um 18,1 %.

Dieser trend hat dazu geführt, dass sich 2024 relativ aggressive Anlagestrategien durchsetzen konnten. So zeigt sich beispielsweise bei zwei globalen Asset-Allocation-ETFs ein bemerkenswerter Unterschied: Die aggressive Variante (AOA) stieg bisher um 15,4 %, während das konservativere Gegenstück (AOK) um 8,0 % zulegen konnte.

Gewinnerportfolios im Jahr 2024 dürften neben einer Übergewichtung von US-Aktien auch einen signifikanten Anteil an internationalen Aktien und Rohstoffen aufweisen – die nach US-Aktien die zweitstärksten Performer im bisherigen Jahresverlauf sind.

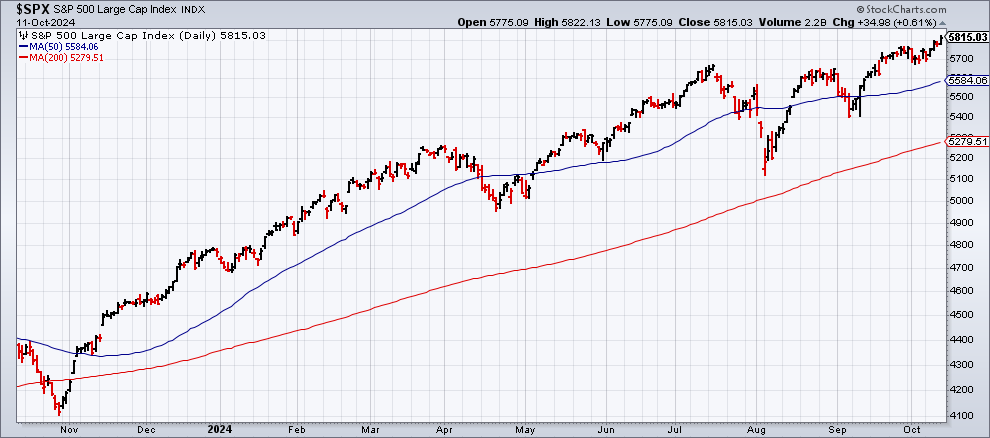

Aus der Perspektive des US-Aktienmarkts feiern einige Analysten das zweijährige Jubiläum des Bullenmarkts. Trotz Bedenken, dass der Markt nach einer derart starken Entwicklung anfällig für eine Korrektur sein könnte, bleibt das technische Profil des S&P 500 Index weiterhin robust und tendiert stark nach oben.

Möglicherweise ist das ein Grund, warum Goldman Sachs (NYSE:GS) das Jahresendziel für den S&P 500 auf 6.000 angehoben hat. Laut einem Bericht von Yahoo Finance, der sich auf Interviews mit Wall-Street-Strategen stützt, könnte der Markt bei ausbleibenden Schocks weiter steigen, da das Gewinnwachstum sich beschleunigt und die US-Wirtschaft auf einer soliden Basis steht. Gleichzeitig wird erwartet, dass die Fed ihre Zinssätze senkt.

Dennoch gibt es Bedenken über die hohe Bewertung des Marktes. Kevin Gordon, Senior Investment Strategist bei Charles Schwab (NYSE:SCHW), weist darauf hin, dass das Kurs-Gewinn-Verhältnis der letzten 12 Monate auf einem überhöhten Niveau liegt.

„Das könnte darauf hindeuten, dass der Bullenmarkt bereits älter ist oder sich dem Ende zuneigt.“

Vielleicht. Doch angesichts des weiterhin starken Aufwärtstrends im S&P 500 ist dies bisher nicht offensichtlich.