Die Ratingagentur Fitch hat Anfang August die Bonität der Vereinigten Staaten von Amerika auf AA+ herabgestuft, was einer Stufe unter der Top-Bewertung entspricht. Bereits im Mai hatte Fitch das Rating aufgrund von wachsenden Bedenken im Zusammenhang mit der Schuldenobergrenze auf "negativ watch" gesetzt, was nun in einer Abstufung resultierte.

Die Entscheidung von Fitch, die Kreditwürdigkeit der USA herabzustufen, basierte auf zwei Hauptfaktoren. Zum einen wurde das prognostizierte Defizit der nächsten drei Jahre als bedenklich eingeschätzt. Zum anderen wurde die zunehmende Schuldenlast der US-Regierung als ein wichtiger Faktor für die Abstufung angeführt.

Dies ist nicht das erste Mal, dass die USA eine Herabstufung ihrer Bonität erleben. Bereits im April 2011 führte eine ähnliche Situation dazu, dass eine andere führende Ratingagentur, Standard & Poor's, das AAA-Rating des Landes auf AA+ senkte.

Die Reaktion auf diese Herabstufung ließ nicht auf sich warten. US-Finanzministerin Janet Yellen äußerte Kritik und behauptete, dass die Entscheidungen auf veralteten Daten beruhten. Sie betonte die Solidität der Wirtschaftspolitik des Landes und die Möglichkeit, das Haushaltsdefizit um mehr als 2 Billionen Dollar zu reduzieren.

Fitch, gegründet im Jahr 1914, ist neben Moody's und S&P Global eine der bedeutendsten Ratingagenturen weltweit. Durch ihre Bewertung auf einer alphabetischen Skala bewerten diese Agenturen die Fähigkeit von Ländern und Unternehmen, ihren finanziellen Verpflichtungen nachzukommen - insbesondere ihre Fähigkeit, Schulden zurückzuzahlen.

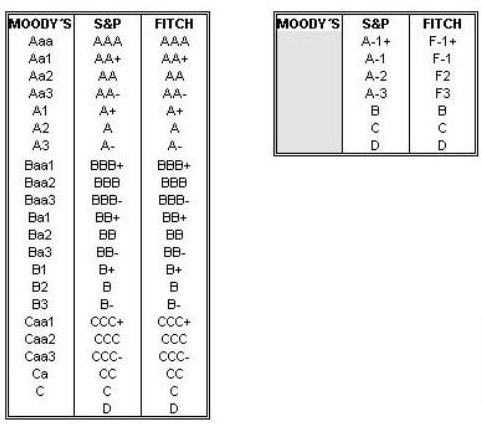

Die Ratings werden auf einer Skala von 'AAA' (höchste Bonität) bis 'D' (geringste Bonität) vergeben. Bewertungen zwischen "AAA" und "CCC (WA:CCCP)" werden mit Vorzeichen versehen.

Die nachfolgende Grafik veranschaulicht diese Bewertungsskala und bietet einen Vergleich der Bewertungen durch die drei großen Ratingagenturen.

Derzeit besitzen zwei Unternehmen innerhalb des S&P 500 das begehrte AAA-Rating. Diese Unternehmen sind Johnson & Johnson und Microsoft (NASDAQ:MSFT).

Andere Branchengrößen wie Alphabet (NASDAQ:GOOGL) (AA+), Apple (NASDAQ:AAPL) (AA), Amazon (NASDAQ:AMZN) (AA), Berkshire Hathaway (NYSE:BRKa) (AA) und Walmart (NYSE:WMT) (AA) sind lediglich eine Stufe unter der bestmöglichen Bewertung platziert.

Ein genauerer Blick auf die finanzielle Situation dieser Unternehmen soll Aufschluss darüber geben, ob die höchste Bewertung tatsächlich Wettbewerbsvorteile gegenüber ihren Konkurrenten impliziert.

1. Johnson & Johnson

In der Welt der Medizin und Gesundheitsvorsorge steht Johnson & Johnson seit 1886 als ein führendes Unternehmen im Rampenlicht. Die amerikanische Firma, die ihren Sitz in New Jersey hat, ist für ihre medizinischen Geräte, Pharmaprodukte sowie Körperpflege- und Babyartikel bekannt.

Am 20. Juli dieses Jahres veröffentlichte Johnson & Johnson seine jüngsten Geschäftszahlen und überraschte die Märkte mit soliden Ergebnissen. Sowohl die Umsätze als auch die Gewinne pro Aktie übertrafen die Erwartungen der Börse. So erzielte das Unternehmen im zweiten Quartal einen Nettogewinn von 5,144 Milliarden Dollar. Daraus ergibt sich eine Steigerung von 6,9 % im Vergleich zum gleichen Zeitraum im Vorjahr.

Die nächsten Geschäftszahlen präsentiert Johnson & Johnson am 17. Oktober. Laut Prognosen dürfte der bereinigte Gewinn je Aktie um etwa 5 % steigen und somit im Jahr 2023 einen Wert von 10,75 Dollar erreichen. Diese positive Tendenz sollte sich auch in den folgenden Jahren fortsetzen, denn Analysten sagen einen kontinuierlichen jährlichen Anstieg der Gewinne bis 2027 voraus.

Dividendenjäger sollten sich den 7. September im Kalender markieren, denn an diesem Tag plant Johnson & Johnson, eine Dividende von 1,19 Dollar auszuschütten. Investoren müssen die Aktien bis zum 25. August halten, um in den Genuss dieser Dividende zu kommen. Mit einer beeindruckenden jährlichen Dividendenrendite von 2,75 % und einer Ausschüttungsquote von 91,60 % zeigt das Unternehmen eine bemerkenswerte Hingabe, seinen Aktionären attraktive Renditen zu bieten.

Trotz einiger rechtlicher Herausforderungen in Form von Klagen wegen angeblich krebserregender Inhaltsstoffe in ihrem Babypuder behauptet sich Johnson & Johnson weiterhin robust. Die Aktien des Unternehmens sind auf einem vielversprechenden Aufwärtstrend. In den letzten 30 Tagen allein verzeichneten sie einen Anstieg um 8,52 %. Über die letzten drei Monate stieg der Wert um 7,45 % und im letzten Jahr um 4,60 %. Diese robuste Performance setzt sich über längere Zeiträume fort, mit einem Plus von 51,24 % in den letzten fünf Jahren und einem Anstieg von 160,80 % in den letzten zehn Jahren.

Gemäß den Analysen von InvestingPro signalisiert Johnson & Johnson noch weiteres Potenzial. Das Fair Value-Modell deutet auf ein Kursziel von 195 Dollar hin.

Interessanterweise stoppte der jüngste Abwärtstrend der Aktie genau am ersten Fibonacci-Niveau. Dieses Level korreliert eng mit dem gleitenden 50-Tage-Durchschnitt und dem gleitenden 200-Tage-Durchschnitt, was die Bedeutung dieser Zone unterstreicht.

2. Microsoft

Der Technologiegigant Microsoft hat am 25. Juli seine Quartalsergebnisse veröffentlicht und die Erwartungen der Märkte nicht nur übertroffen, sondern auch eine beeindruckende Performance bei Umsatz und Gewinn pro Aktie demonstriert.

Mit einem Nettogewinn von 20,1 Milliarden Dollar verzeichnete Microsoft eine eindrucksvolle Steigerung von 20 % im Vergleich zum Vorjahr. Die Umsatzerlöse stiegen auf 56,2 Milliarden Dollar, was einem Zuwachs von 8 % im Vergleich zum Vorjahreszeitraum entspricht.

Der Software-Riese wird seine nächsten Finanzergebnisse am 25. Oktober vorlegen, und die Investoren weltweit warten gespannt auf weitere Einblicke in die Performance des Unternehmens.

Im Fokus stehen auch die geplanten Dividendenausschüttungen. Am 14. September plant Microsoft eine Dividende von 0,68 Dollar auszuschütten. Investoren müssen bis spätestens 16. August ihre Aktien halten, um Anspruch auf diese Ausschüttung zu haben. Die jährliche Dividendenrendite des Unternehmens wird mit +0,82 % angegeben, was für Anleger ein attraktiver Anreiz sein könnte.

Der Aktienkurs des Unternehmens legte in den letzten drei Monaten um +7,19 % zu. Auf 1-Jahressicht steht ein Plus von +18,90 % zu Buche.

Noch bemerkenswerter ist jedoch die Langzeitentwicklung der Microsoft-Aktien. Über die letzten fünf Jahre hinweg stiegen die Aktien um 220,22 %. Doch der eigentliche Hingucker ist die Entwicklung der Aktie in den letzten zehn Jahren, nämlich +1.077,50 %.

Marktanalysten schätzen den fairen Wert der Microsoft-Aktie auf 390,65 Dollar, was das Vertrauen in die zukünftige Performance des Unternehmens widerspiegelt und Investoren dazu ermutigen könnte, weiterhin in dieses Technologie-Schwergewicht zu investieren.

***

Haftungsausschluss: Dieser Artikel dient nur zu Informationszwecken; er soll in keiner Weise zum Kauf von Vermögenswerten anregen und stellt auch keine Aufforderung, kein Angebot, keine Empfehlung, keinen Ratschlag, keine Beratung und keine Empfehlung für eine Investition dar. Bitte beachten Sie, dass alle Anlagen aus verschiedenen Blickwinkeln beurteilt werden und äußerst risikoreich sind, so dass die Anlageentscheidung und das damit einhergehende Risiko in der Verantwortung des Anlegers liegen.