- Das US-amerikanische BIP-Wachstum verlangsamt sich trotz robuster Arbeitsmarktdaten weiter

- Die Erwartungen der Analysten decken sich nicht mit den gemeldeten Daten

- Weitere Kürzungen der Konjunkturprognosen sind zu erwarten

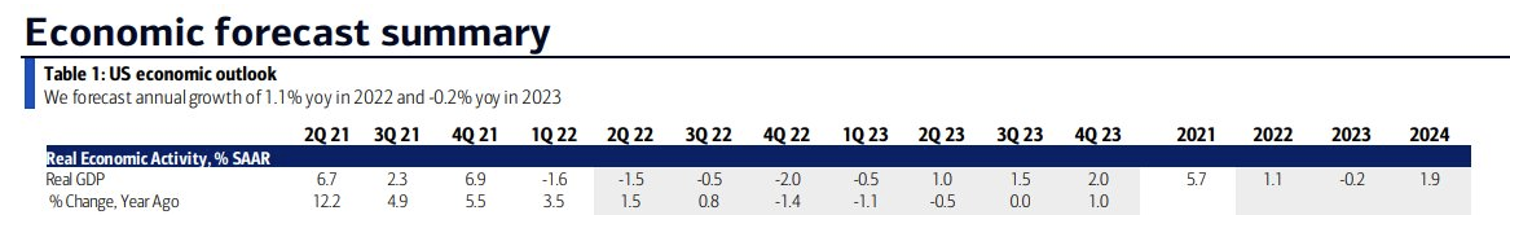

Die Angst vor einer Rezession ist bereits heute spürbar. Im 1. Quartal war das BIP klar negativ, und das GDPNow-Modell der Atlanta Fed für das 2. Quartal lässt eine weitere Wachstumsschwäche erwarten. Erst letzte Woche hatten die Ökonomen der Bank of America Global Research eine Notiz veröffentlicht, die für viel Aufsehen sorgte. Sie prognostiziert darin ein negatives BIP-Wachstum für gleich fünf aufeinanderfolgende Quartale.

BofA: Konjunkturflaute bis ins 1. Quartal 2023 hinein

Quelle: BofA Global Research

Konsensschätzung des BIP-Wachstums für das 2. Quartal: +0,9 %:

Quelle: Bloomberg, Bianco Research

Von einer Rezession ist die Rede, wenn sich die Wirtschaftsleistung einer Volkswirtschaft in zwei Quartalen hintereinander zurückentwickelt, das Wachstum also negativ ist. Das National Bureau of Economic Research nennt Ross und Reiter jedoch erst lange nach der Veröffentlichung bei Namen. Die Behörde untersucht in erster Linie die Entwicklung der Beschäftigung, um festzustellen, ob die Wirtschaft eine rezessive Phase durchlaufen hat. In diesem Fall ist es angesichts des robusten Arbeitsmarktes (wie der solide Juni-Arbeitsmarktbericht vom 8. Juli zeigt) durchaus möglich, dass die Wirtschaft schrumpft, während der monatliche Beschäftigungszuwachs anhält.

Natürlich weiß niemand, wie sich die Gesamtsituation im weiteren Verlauf des Jahres und im Jahr 2023 entwickeln wird. Sell-Side-Analysten und Prognostiker aller Art leben und sterben scheinbar für jede wichtige Wirtschaftszahl.

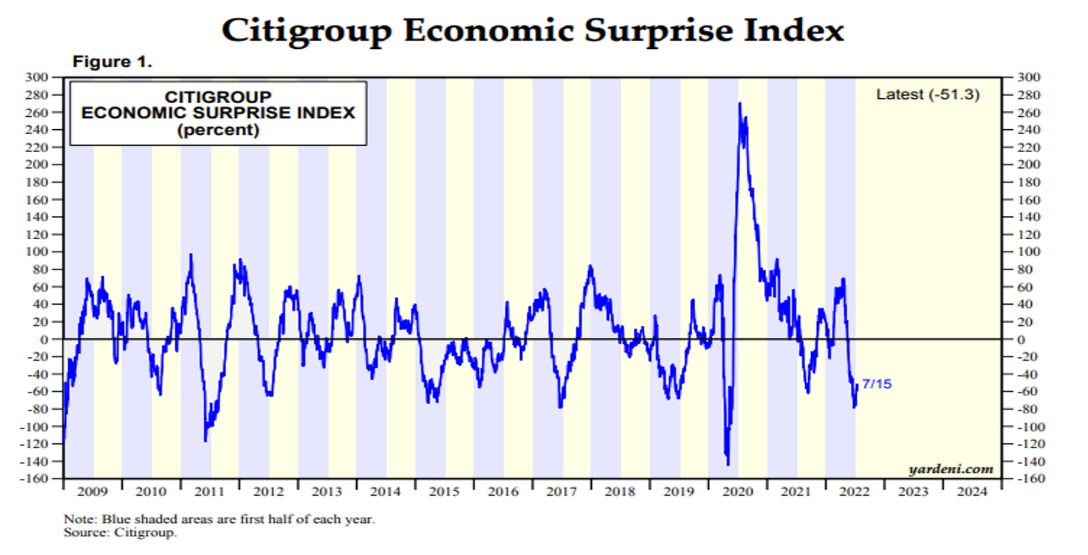

Dabei gibt es einen interessanten Indikator, der Hinweise darauf gibt, wie gut diese Daten im Vergleich zu den Erwartungen hereinkommen. Der Citigroup Economic Surprise Index (CESI) misst die Stärke von Wirtschaftsdaten im Vergleich zu Konsensschätzungen. Null ist die Trennlinie zwischen Daten, die besser bzw. schlechter als erwartet ausfallen.

CESI: -51,3

Quelle: Yardeni Research

Im Moment bewegt sich der Indikator deutlich im roten Bereich. Erst vor wenigen Wochen, als die Aktienkurse ihren Juni-Tiefstand erreichten, fiel der Indexwert auf den niedrigsten Stand seit mehr als zwei Jahren. Nach einigen eher optimistischen Nachrichten, wie dem positiven Beschäftigungsbericht, erholte sich der Surprise-Indikator leicht. Zum Vergleich: Mitte 2020 erreichte er ein Allzeithoch, weil sich die Binnenwirtschaft viel schneller erholte, als viele Wall Street-Prognostiker erwartet hatten. Wenig überraschend (!) war der S&P bereits dabei, sich deutlich von seinem Tiefpunkt Ende März 2020 zu erholen. Das beweist einmal mehr, dass die Aktienkurse den Wirtschaftsnachrichten vorauseilen.

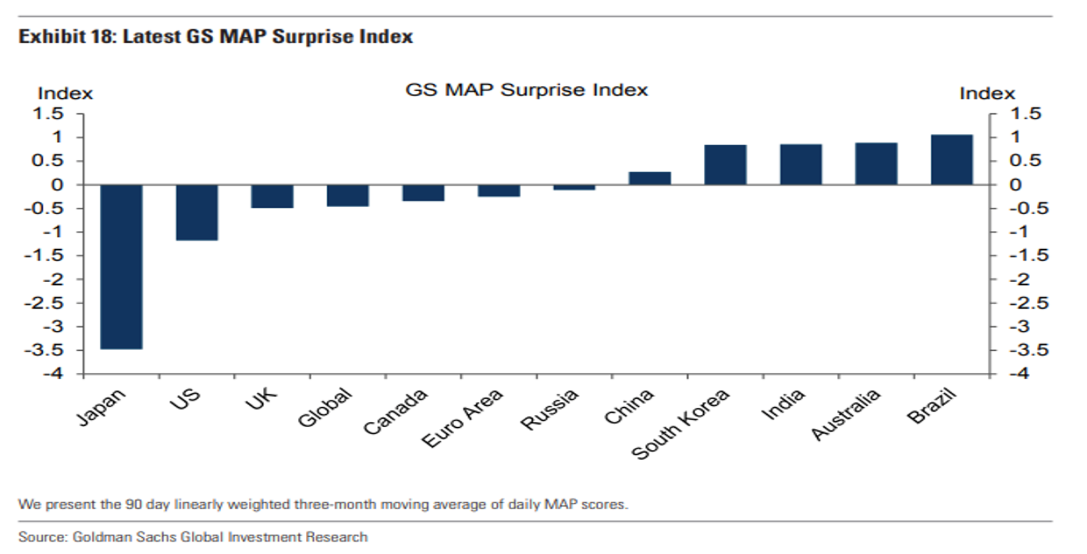

Es gibt noch eine andere Variante des Economic Surprise Index, die ich regelmäßig beobachte. Der Index wird von Goldman Sachs (NYSE:GS) Investment Research erstellt und analysiert, wie sich die Daten der verschiedenen Länder im Vergleich zum Konsens entwickeln. Was den einen oder anderen überraschen mag, ist die Tatsache, dass die USA nach Japan an zweiter Stelle stehen, wenn es darum geht, wie schlecht die jüngsten Zahlen waren. Im Euroraum, in China und in einigen anderen großen Ländern waren die Daten weniger schlecht oder sogar besser als erwartet.

Quelle: Goldman Sachs Investment Research

Fazit

Ich behaupte, dass nicht nur die Gewinnschätzungen der Unternehmen, sondern auch die Konjunkturprognosen gesenkt werden müssen. Die im Vergleich zu den Schätzungen schwachen Ist-Werte zeigen, dass die Gefahr einer handfesten Rezession zunimmt. So gesehen ist es nur eine Frage der Zeit, bis die Wachstumsaussichten noch weiter nach unten korrigiert werden, ähnlich wie es die BofA letzte Woche bereits getan hat.

Haftungsausschluss: Mike Zaccardi hat aktuell keine Positionen in den hier genannten Geldanlagen.