In einer aktuellen Warnung von YahooFinance werden Anleger aufgefordert, angesichts der Zinspause der Fed ihr Cash in Bonds und Aktien umzuschichten. In dem Artikel heißt es unter anderem:

"Raus aus Cash - jetzt. Profitieren Sie von den unglaublichen Chancen an den Rentenmärkten, insbesondere in der Mitte, dem "Bauch bzw. Belly" der Renditekurve. Schnappen Sie sich die Unternehmen, die noch zu fairen Kursen zu haben sind", sagt Gargi Chaudhuri, Head of Investment Strategy bei BlackRock) iShares Americas.

Der "belly of the curve" befindet sich in der Mitte der Zinsstrukturkurve und umfasst typischerweise Anleihen mit mittleren Laufzeiten, etwa zwischen fünf und zehn Jahren.

Ein solcher Ratschlag steht sicherlich im Widerspruch zu einem Berg historischer Belege in Bezug auf inverse Renditekurven und Zinssenkungen der Fed, die signalisieren, dass Anleger Aktien verkaufen und sich in den sicheren Hafen von Cash-Anlagen begeben sollten.

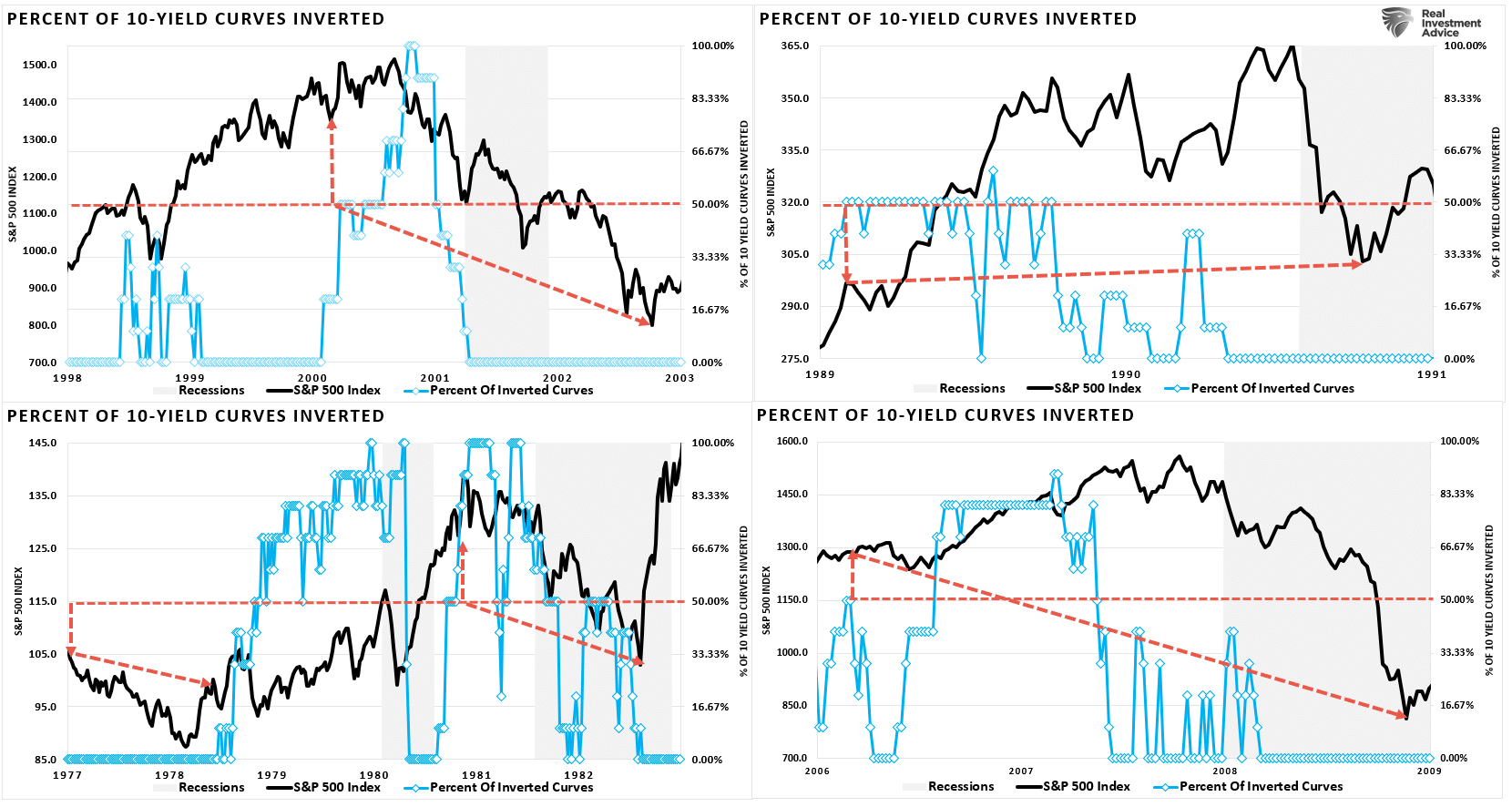

Die nachstehende 4-Felder Grafik zeigt beispielsweise die früheren Entwicklungen der Renditekurve, bei denen mehr als 50 % der zehn von uns beobachteten wirtschaftlich sensiblen Rendite-Spreads invertiert waren.

Die roten Linien zeigen, wo 50 % der Renditekurven invertiert waren und wie es Investoren erging, als sich die Inversion umkehrte. In allen Fällen waren die Anleger mit Cash besser bedient - außer im Jahr 1990.

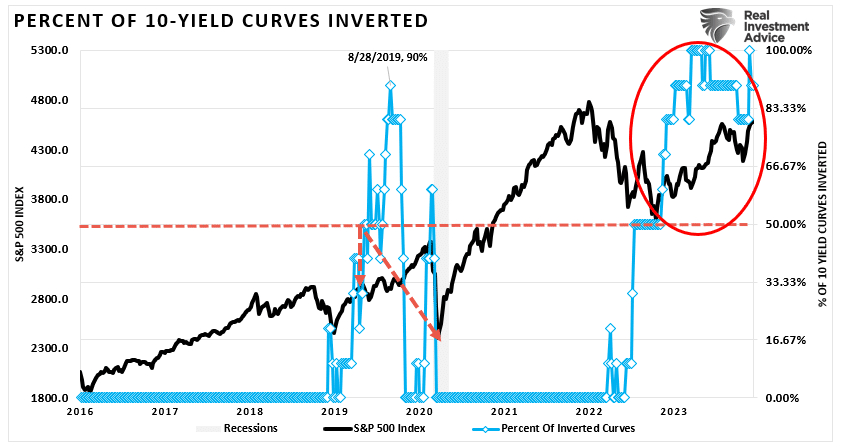

In der jüngeren Vergangenheit war es für Investoren erfolgreich, Anfang 2019 Aktien zu verkaufen und in Cash umzuschichten, um einem möglichen Marktabschwung und einer Rezession im Jahr 2020 zu entgehen.

Während es den Anschein hat, dass die "Renditekurve" nicht mehr funktioniert und die Anleger "ihre Cash-Anlagen aufgeben" sollten, ist die Renditekurve noch nicht zur "Normalität" zurückgedreht, d.h. zu dem Punkt, an dem Rezessionen sichtbar werden.

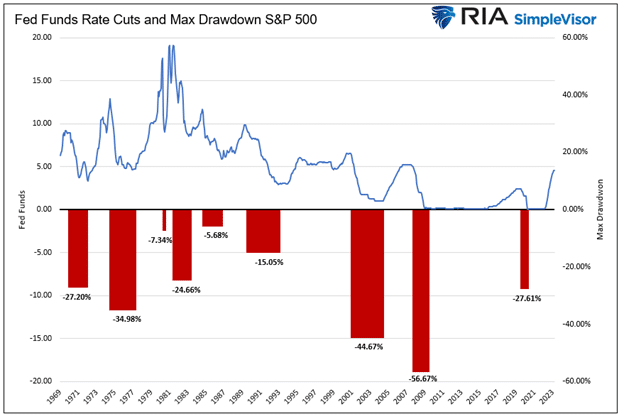

Wie bereits erwähnt, ist der Zinssenkungszyklus der Fed ein weiterer historischer Präzedenzfall, der gegen "Raus aus Cash, rein in Aktien" spricht. Das haben wir erst letzte Woche erörtert.

"Seit 1970 hat die Fed den Leitzins neunmal deutlich gesenkt. Der durchschnittliche maximale Verlust vom Beginn jeder Zinssenkungsperiode bis zum Tiefpunkt des Marktes betrug 27,25 %.

In den letzten drei Episoden haben wir überdurchschnittlich hohe Verluste gesehen. Von den sechs anderen Erfahrungen war nur in einem Fall, 1974-1977, der Rückgang stärker als der Durchschnitt."

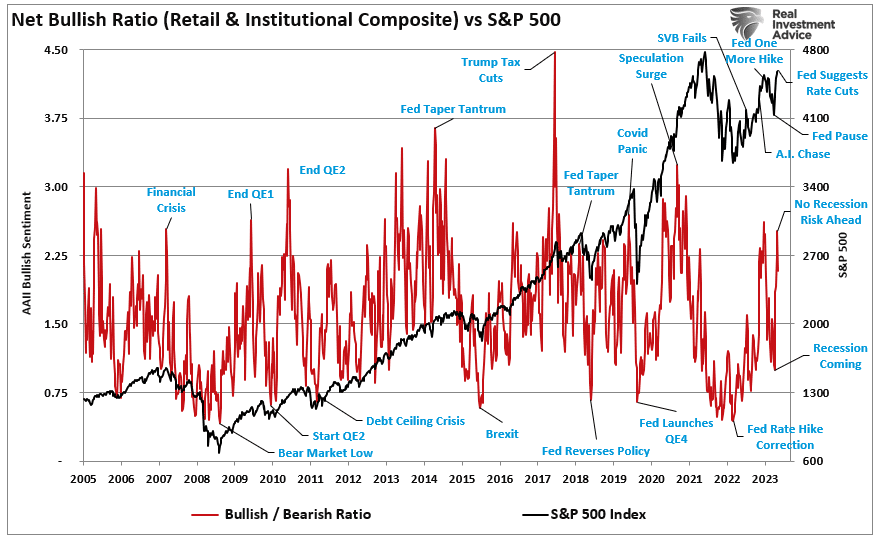

Natürlich ging es in diesem Artikel darum, dass die 13 Jahre massiver geld- und fiskalpolitischer Interventionen die Anleger konditioniert haben, bei den ersten Anzeichen von Schwierigkeiten Aktien zu kaufen.

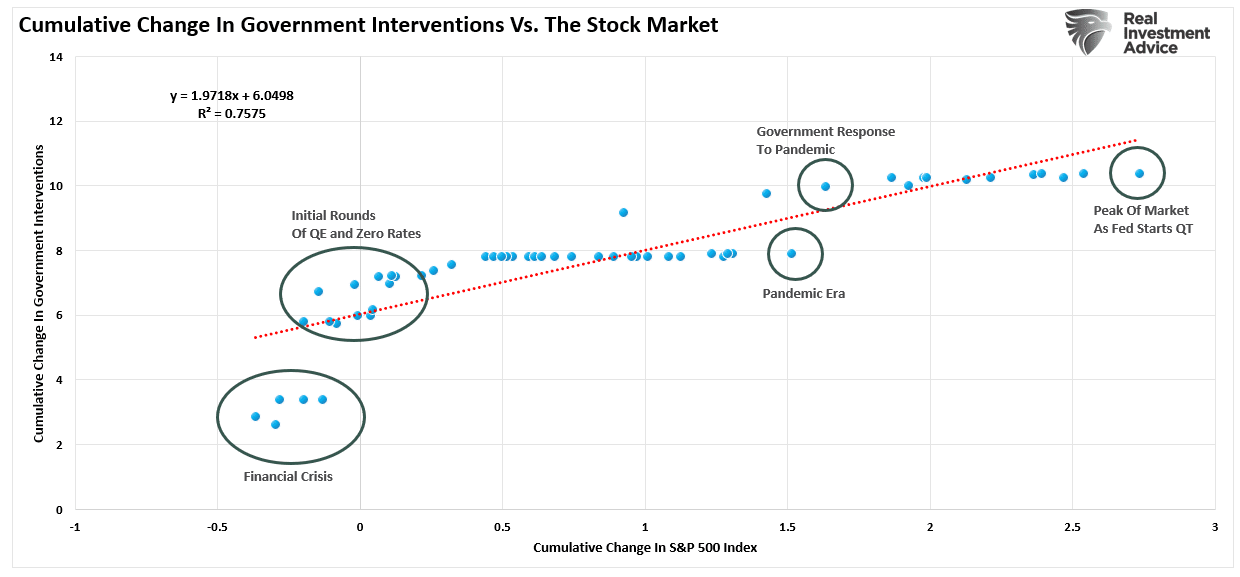

Unabhängig davon, ob "Quantitative Lockerung" und Nullzinsen die Aktienkurse direkt beeinflussen oder nicht, verbinden die Anleger psychologisch gesehen jede Lockerung der finanziellen Bedingungen mit einem Grund dafür, Aktien zu besitzen.

Sollten wir die Warnung überhören?

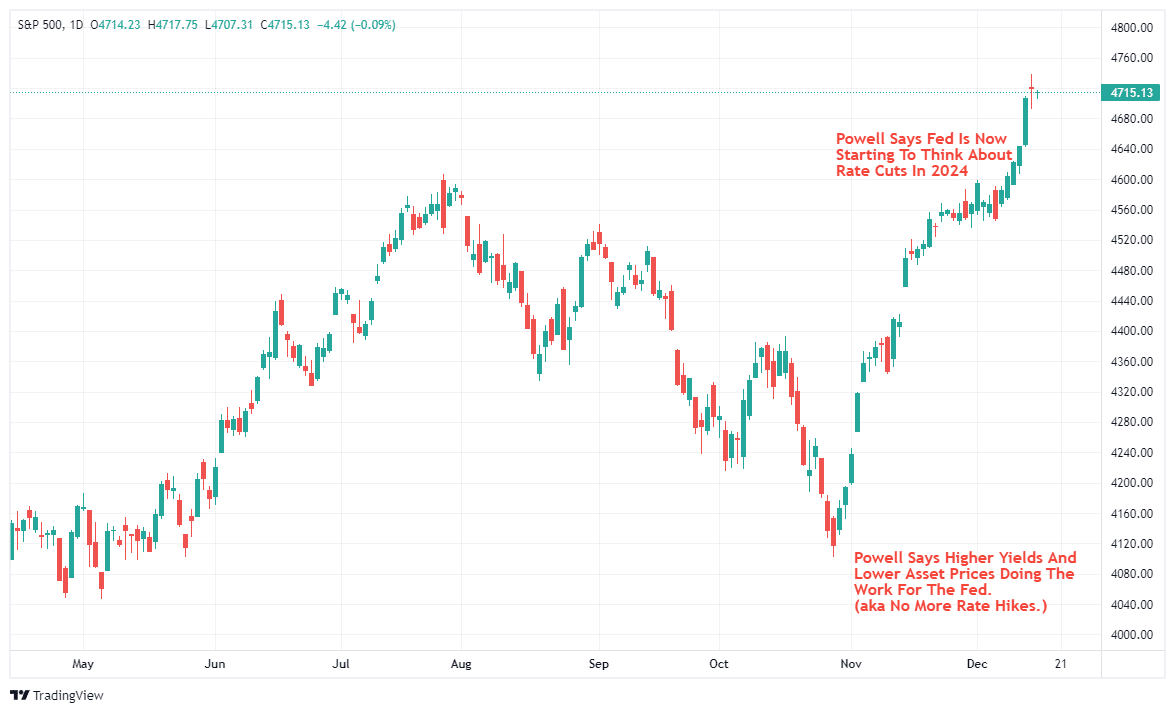

Seit November ist der Anstieg der Asset-Preise atemberaubend. Das gilt insbesondere angesichts des extremen Pessimismus der Anleger, der bis Ende Oktober vorherrschte.

Binnen nur zwei Monaten sind die Anleger von der Gewissheit, dass eine Rezession bevorsteht, zu der Überzeugung gelangt, dass ein Szenario "ohne Rezession" nicht nur möglich, sondern sogar wahrscheinlich ist.

Wie in unserem letzten Beitrag diskutiert, ist dieser rasche psychologische Wandel das Ergebnis von mehr als einem Jahrzehnt fiskal- und geldpolitischer Interventionen, die die Finanzmärkte von den wirtschaftlichen Fundamentaldaten entfremdet und abgekoppelt haben.

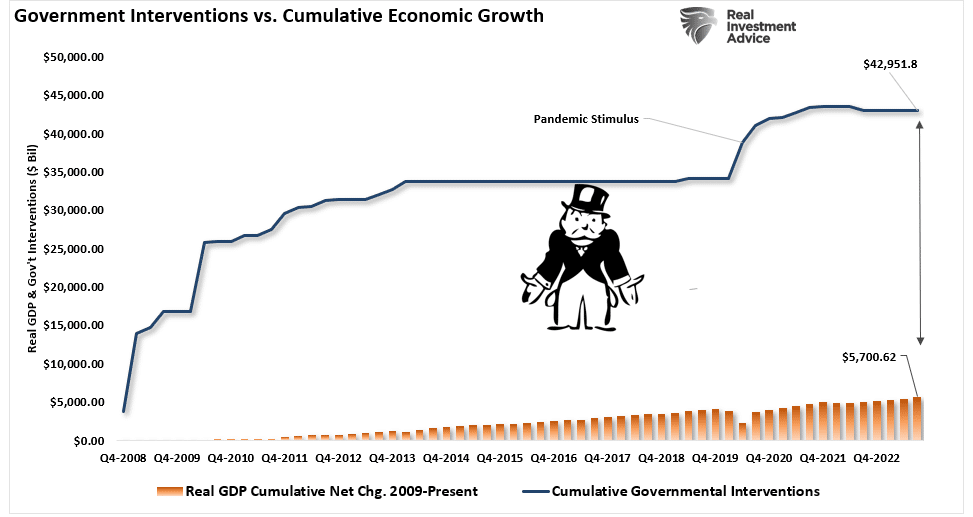

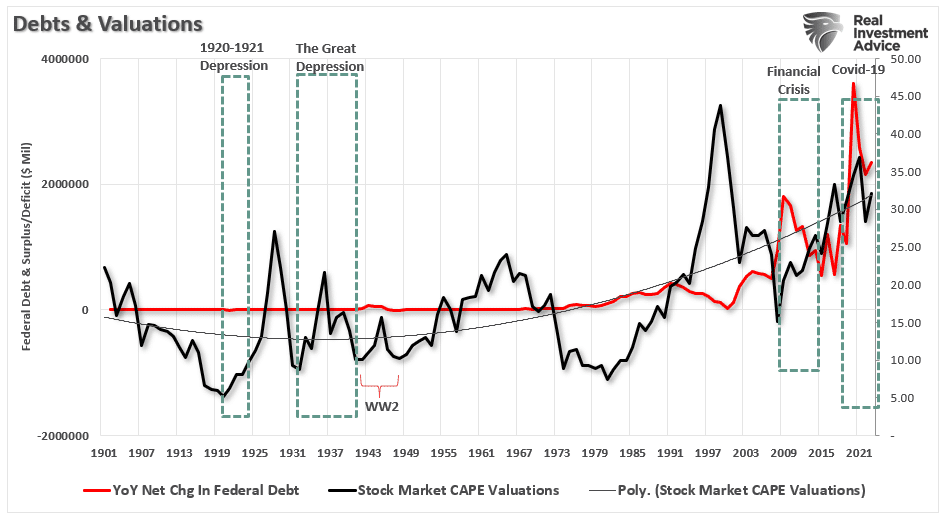

Seit 2007 haben die Fed und die US-Regierung dem Finanzsystem und der Wirtschaft kontinuierlich Liquidität in Höhe von rund 43 Bio. USD zugeführt, um das Wachstum zu stützen.

Diese Unterstützung ist in das Finanzsystem eingeflossen, hat die Asset-Preise steigen lassen und das Vertrauen der Verbraucher gestärkt, um das Wirtschaftswachstum zu fördern.

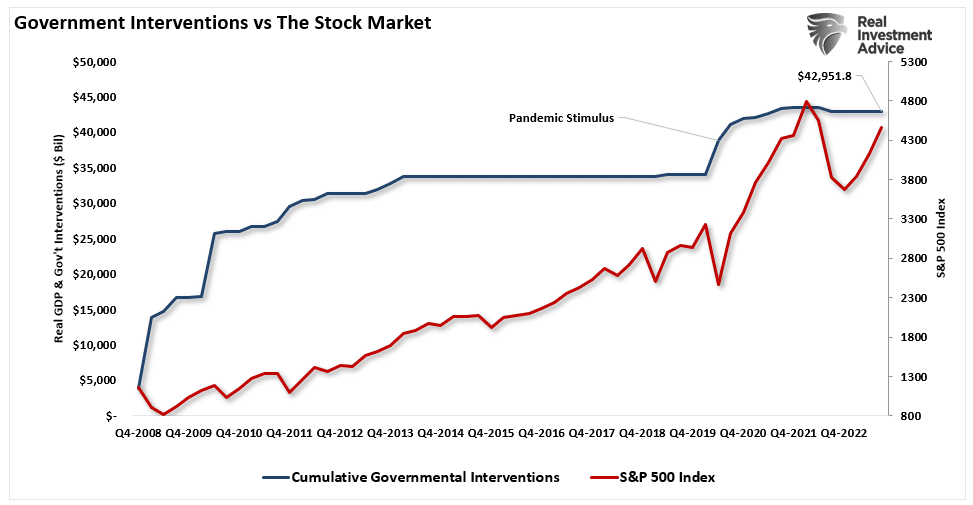

Die hohe Korrelation zwischen diesen staatlichen Interventionen und den Finanzmärkten ist unübersehbar. Der einzige Ausreißer war der Zeitraum während der Finanzkrise, kurz bevor die Fed die erste Runde der quantitativen Lockerung (Q.E) einleitete.

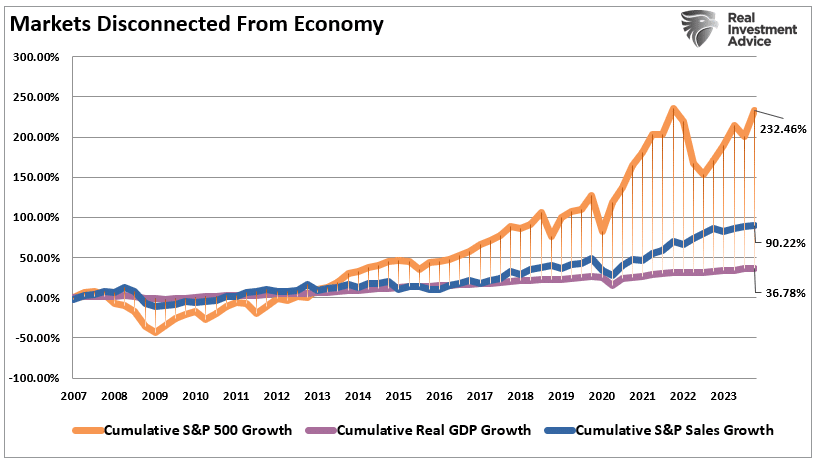

Diese Finanzspritzen führten zwar zu einem kumulativen Anstieg des Aktienmarktes um 232 %, aber nicht zu einem wesentlich stärkeren Wirtschaftswachstum. Seit 2007 ist das reale Bruttoinlandsprodukt nur um 37 % gestiegen, während die Unternehmensumsätze um 90 % zulegten. Mit anderen Worten: Die Aktienkurse stiegen 6-mal stärker als die Wirtschaft und 2,7-mal stärker als die Umsätze.

Wie bereits in unserem letzten Artikel beschrieben, besteht das Problem darin, dass die Fed die Anleger mittlerweile so konditioniert hat, dass sie Aktien kaufen, sobald die Zentralbank die Zinsen senkt. In diesem Artikel heißt es unter anderem:

"Bei jedem Finanz- oder Rezessionsereignis, das die Märkte gefährdet, folgen als Reaktion Zinssenkungen und eine akkommodierenden Politik. Diese Konditionierung wurde mit der Antwort der Fed auf die "pandemische Lockdown-Phase" abgeschlossen, die massive geld- und fiskalpolitische Interventionen mit sich brachte.

Heute gibt es zahlreiche Investoren, die noch nie einen echten "Bärenmarkt" erlebt haben. Für viele Anleger, die heute an den Märkten investieren, besteht die gesamte Anlageerfahrung aus einer endlosen Folge von Interventionen der Fed. Kein Wunder also, dass die Anleger Angst haben, die nächste Stützungsrunde der Fed zu verpassen."

Das Problem ist jedoch, dass es in Zukunft wahrscheinlich weniger finanzielle Unterstützung geben wird als in den letzten zehn Jahren.

Cash in Aktien umschichten?

Nach 13 Jahren ist es nur logisch, dass jede Andeutung eines Kurswechsels der Fed mit einem Run auf die Aktienmärkte beantwortet wird. Seit den Tiefständen im Oktober hat der Markt genau das getan.

Niedrigere Zinsen werden zweifellos das Verbrauchervertrauen stärken und die Wirtschaftstätigkeit ankurbeln - aber es gilt zu differenzieren. Wie in der obigen Abbildung zu sehen ist, haben niedrigere Zinssätze seit 2008 zu höheren Vermögenspreisen beigetragen.

Angesichts des derzeitigen Niveaus der Staatsverschuldung und der Defizite wird es jedoch künftig weniger Möglichkeiten geben, die Finanzmärkte und die Wirtschaft in ähnlicher Weise zu stimulieren. In Anbetracht der im Vergleich zu 2008 deutlich höheren Bewertungen könnte es daher schwieriger werden, mit Aktien die Renditen der Vergangenheit zu erzielen.

Kurzfristig stimme ich zu, dass angesichts der mangelnden Erfahrung der meisten Investoren auf dem heutigen Markt die Empfehlung "Raus aus Cash, rein in Aktien" eine logische Wahl zu sein scheint. Als Portfoliomanager müssen wir das tun, sonst riskieren wir unsere Karriere.

Wir wissen aber auch, dass letztlich die Möglichkeit einer Rezession mehr als realistisch ist, dass sich der konjunkturelle Abschwung auf das Gewinnwachstum auswirken wird und dass spätestens dann auch die Bewertungen wieder eine Rolle spielen werden.

Fazit

Wenn eine Rezession eintritt, wird sie wahrscheinlich durch ein exogenes, unerwartetes Ereignis ausgelöst werden, das sich derzeit noch niemand vorstellen kann. Ein gutes Beispiel dafür ist das Jahr 2019.

Die Fed begann, die Zinssätze zu senken und führte eine massive Repo-Operation durch, weil viele Indikatoren vor einer Rezession warnten. Niemand sah das Ereignis "Pandemie" kommen, aber es kam, und es war der Auslöser, der die Wirtschaft in die Rezession stürzte.

Noch einmal: Alle diese roten Flaggen sind bereits mit bloßem Auge zu erkennen. Aber nur wenige glauben, dass eine Rezession bevorsteht, und sie werden wahrscheinlich mit ihrer Einschätzung - raus aus Cash und rein in Aktien - recht behalten. Zumindest vorläufig, bis etwas passiert.

Wie dieses Ereignis aussehen wird, weiß ich nicht. Und ja, Sie sollten im aktuellen Umfeld auf Aktien setzen, denn der Trend und die Stimmung sind bullisch.

Das heißt aber nicht, dass die Märkte in Zukunft nicht kippen können oder werden.