Der Euro eröffnet heute gegenüber dem USD bei 0,9959 (05:47 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 0,9849 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 148,25. In der Folge notiert EUR-JPY bei 147,62. EUR-CHF oszilliert bei 0,9900.

Finanzmärkte: Freundlich

Die Aktienmärkte zeigten sich in den letzten 24 Stunden freundlich. Sowohl im Westen als auch in Fernost legten die Märkte zu. Dabei belasteten insbesondere schwache US-Konjunkturdaten (siehe Datenpotpourri), aber auch Unternehmensdaten (Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL)), die aber an der Zinsfront zu Entspannung führten. Letzteres unterstützte neben positiver Markttechnik. Am Kapitalmarkt ergab sich eine entspannte Lage. 10 jährige Bundesanleihen rentieren mit 2,18%, US-Staatsanleihen bringen 4,09%.

Der USD verlor gegenüber dem Euro an Boden. Gegenüber dem JPY ergibt sich nach den Interventionen Stabilität um die Marke von 148 JPY pro USD. Gold und Silber konnten geringfügig zulegen. Der Aufwärtsbewegung fehlt es an Dynamik.

USA: 30 Demokraten ziehen Brief zurück

Der "Congressional Progressive Caucus" zieht den Brief an den US-Präsidenten, in dem verstärkte Diplomatie im Ukraine Konflikt eingefordert wurde, zurück. Der Brief wäre vor Monaten verfasst worden und nun irrtümlich ohne Abstimmung veröffentlicht worden, heißt es als Begründung.

Kommentar: Rein theoretisch ist es möglich, dass vor Monaten ein derartiger Brief verfasst wurde und nun irrtümlich versandt wurde, rein theoretisch. Praktisch ist es wohl wahrscheinlicher, dass es massiven politischen Druck seitens der bestimmenden Eliten gegeben hat, die an Diplomatie derzeit wenig Interesse hegen. Als Fazit lässt sich ziehen, dass sich die Kollateralschäden der Ukrainekrise ohne Diplomatie uneingeschränkt fortsetzen werden.

Die Kosten an Menschenleben im direkten Konflikt, bei wirtschaftlichen Strukturen primär in der Ukraine, aber auch sekundär als Funktion in europäischen Ländern und in der westlichen Finanzsubstanz (allen voran in Europa) werden weiter steigen. Dazu passt die Einlassung des IWF, dass die Ukraine pro Monat einen Finanzierungsbedarf von 5 Mrd. USD hat. Europa wird dazu substanziell beitragen. Entspannung ist in dem Konflikt nicht erkennbar, die Schäden auf allen europäischen Seiten aber sehr wohl.

Deutschland: Boni- und Dividendenverbot?

Hintergrund: Das aktuell in der Diskussion stehende Boni- und Dividendenverbot soll für alle Staatshilfen gelten, die aus dem 200 Mrd. EUR Programm gegen die Energiekrise gewährt werden. In diesem 200 Mrd. EUR Programm sollen Unternehmenshilfen finanziert, die in Schieflage geratenen Gas-Importeure stabilisiert werden und es sollen damit zusätzlich die Mittel für die Strom- und Gaspreisbremse geschaffen werden.

Der Haushaltsausschuss des Bundestages hat die Regierung aufgefordert, Boni, Sonderzahlungen und Dividenden zu verbieten, wenn Firmen staatliche Hilfen in Anspruch nehmen. Fakt ist, dass mit der Strom- und Gaspreisbremse alle Unternehmen Hilfen des Staates in Anspruch nehmen würden. Einzelfallregelungen sollen ausdrücklich gemäß Ampel-Haushaltspolitikern von SPD, Grünen und FDP nicht zugelassen werden.

Die deutsche Wirtschaft fürchtet laut BDI im Zuge der geplanten Preisbremsen auf Strom und Gas zu starke staatliche Eingriffe. Das Boni- und Dividendenverbot gehe laut BDI zu weit. So seien Dividenden in vielen Familienunternehmen Hauptbestandteil des Familieneinkommens und erfüllen dort die Funktion wie das Gehalt der Beschäftigten im Unternehmen. Boni seien in Unternehmen keine Zulagen, sondern variable Teile des regulären Einkommens.

Kommentar: Durch aktive Regierungspolitik wurde das Energieproblem Deutschlands generiert. Weder die Unternehmen, noch die privaten Haushalte tragen auch nur ansatzweise Verantwortung. Der Ansatz mit den Mitteln (200 Mrd. EUR), die perspektivisch in der Zukunft von Unternehmen und Bürgern zurückgezahlt werden (Anleihe an sich selbst), zunächst Zeit zu gewinnen, um die Strukturen zu schützen, ist richtig.

Den Unternehmen in dem Zuge jedoch Steuerungselemente zu nehmen, die wesentlich sind, gutes Personal zu halten oder zu gewinnen, die wesentlich sind, Attraktivität am Kapitalmarkt (nationalen, internationale Konkurrenzsituation, Kapitalmarktfähigkeit) zu erhalten oder zu generieren, ist hinsichtlich der Verantwortung seitens der Politik für die aktuelle Krise des "Guten" deutlich zu viel.

Aktionistische Politik mit vermeintlicher Symbolwirkung (Klientelpolitik) sollte nicht verfolgt werden, sondern eine intellektuell hochwertige Abwägungspolitik, die den nationalen und internationalen Komplexitäten der Ökonomie als Grundlage aller Einkommen Rechnung trägt. Das verdient dieses Land, das verdienen die zukünftigen Generationen!

Deutschland: Vermögensreduktion

Gemäß einer Studie der DZ-Bank wird die Preisinflation das Geldvermögen der deutschen Privathaushalte um voraussichtlich 395 Mrd. EUR (derzeit 7,7 Billionen EUR) schmälern.

Kommentar: Das ist eine Hausnummer. Derartige Hausnummern müssen in ein Verhältnis gesetzt werden, um sie umfänglich geistig verarbeiten zu können. Vergleichen wir es mit dem deutschen Staatshaushalt. Der liegt per 2022 bei 496 Mrd. EUR. Ergo entspricht der Inflationsverlust knapp 80% des deutschen Staatshaushalts.

Da die aktuelle Inflationsproblematik kausal mit der Ukrainekrise korreliert ist, könnte man auch das BIP der Ukraine als Grundlage heranziehen. Das belief sich im Jahr 2021 auf 200 Mrd. USD. Ergo ist die reale Vermögensreduktion ohne Betrachtung aller anderen Aufwendungen im Rahmen der Krise bei knapp 200% des BIP der Ukraine.

Fazit: Das Thema fortgesetzter Vermögensreduktion, der Schleifung des europäischen Wirtschaftsstandorts und der damit notwendigen Subvention (200 Mrd. EUR-Programm), des Verarmungsprozesses (Verlust der Kaufkraft von Einkommen) und des Verlusts gesellschaftspolitischer und ultimativ politischer Stabilität ist korreliert mit der Ukrainekrise. Wäre es nicht einer Abwägung wert, der Diplomatie mehr Augenmerk zuzuwenden?

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: IFO-Index besser als erwartet

Deutschland: Der IFO Geschäftsklimaindex sank per Oktober insignifikant von zuvor 84,4 (revidiert von 84,3) auf 84,3 Punkte (Prognose 83,3). Der Lageindex verlor von 94,5 auf 94,1 Zähler (Prognose 92,4), während der Erwartungsindex von 75,3 (revidiert von 75,2) auf 75,6 Punkte zulegte (Prognose 75,0).

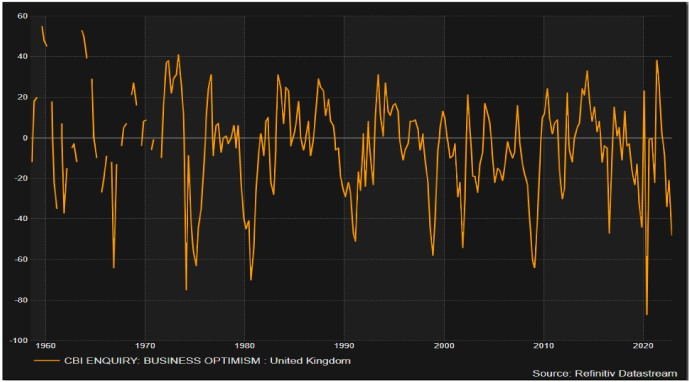

UK: Geschäftsklima bricht ein

Der vom CBI ermittelte Auftragsindex sank per Oktober von -2 auf -4 Punkte (Prognose -12). Der CBI Geschäftsklimaindex brach von -21 auf -48 Punkte ein.

USA: Daten schwach

Der Index des Verbrauchervertrauens nach Lesart des Conference Board sackte per Oktober von 107,8 (revidiert von 108,0) auf 102,5 Zähler (Prognose 106,5). Der Case/Shiller Hauspreisindex im 20 Städtevergleich verzeichnete per August im Monatsvergleich einen Rückgang um 1,3% (Prognose -0,5%) nach zuvor -0,7% (revidiert von -0,4%). Im Jahresvergleich ergab sich ein Anstieg um 13,1% (Prognose 14,4%) nach zuvor 16,0% (revidiert von 16,1%). Der Richmond Fed Composite Index verlor per Oktober von zuvor 0 auf -10 Punkte.

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein Überschreiten des Widerstandsniveaus bei 1.0300 - 1.0330 neutralisiert den positiven Bias des USD.

Viel Erfolg

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG, die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Finanzmärkte freundlich – Demokraten ziehen zurück – Dividendenverbot – DZ-Studie

Veröffentlicht am 26.10.2022, 09:38

Finanzmärkte freundlich – Demokraten ziehen zurück – Dividendenverbot – DZ-Studie

Aktuelle Kommentare

Bitte warten, der nächste Artikel wird geladen ...

Installieren Sie unsere App

Risikohinweis: Beim Handel mit Finanzinstrumenten und/oder Kryptowährungen bestehen erhebliche Risiken, die zum vollständigen oder teilweisen Verlust Ihres investierten Kapitals führen können. Die Kurse von Kryptowährungen unterliegen extremen Schwankungen und können durch externe Einflüsse wie finanzielle, regulatorische oder politische Ereignisse beeinflusst werden. Durch den Einsatz von Margin-Trading wird das finanzielle Risiko erhöht.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

© 2007-2025 - Fusion Media Limited. Alle Rechte vorbehalten.