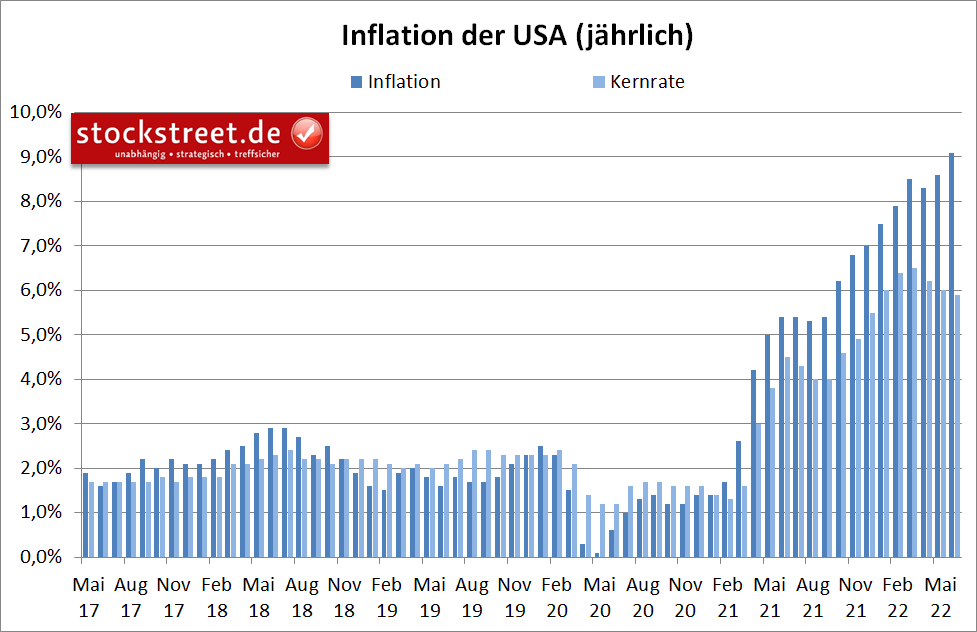

Die Inflation in den USA ist im Juni weiter gestiegen und deutlich höher ausgefallen als erwartet. Der Verbraucherpreisindex legte gegenüber dem Vormonat um +1,3 % zu, statt erwarteter +1,1 %, nach +1,0 % im Monat zuvor. Die jährliche Inflationsrate kletterte dadurch auf +9,1 %. Erwartet worden war hier ein Anstieg auf +8,8 %, nach +8,6 % im Mai.

Zudem gab die jährliche Rate der Kerninflation zwar von +6,0 % auf 5,9 % nach und sie ermäßigte sich damit den dritten Monat in Folge, doch wurde hier ein stärkerer Rückgang auf +5,7 % prognostiziert.

Kleine Schockreaktion an den Börsen

Die Börsen sehen angesichts dieser Daten wieder ein starkes Eingreifen der US-Notenbank und haben entsprechend reagiert. Die Aktienkurse gaben nach, die Renditen am Anleihemarkt zogen an und der Dollar gewann gegenüber dem Euro wieder an Stärke.

Chinas Exportmotor läuft wieder

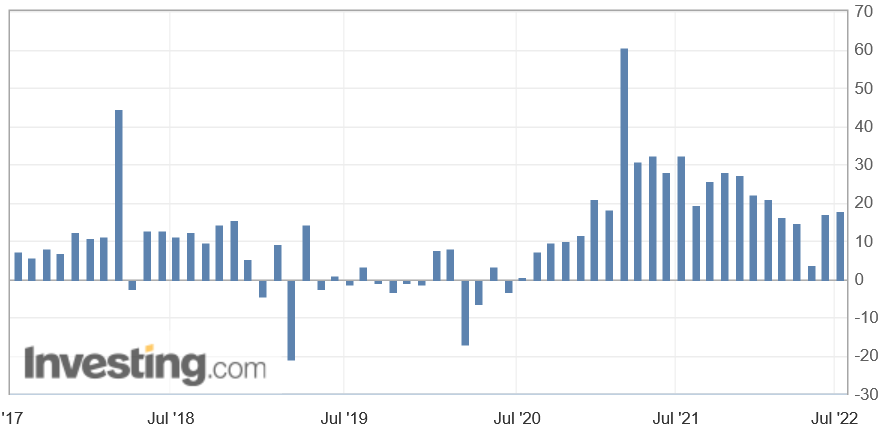

Zuvor gab es allerdings weitere Anzeichen dafür, dass das Schlimmste bald hinter uns liegen könnte. Denn gestern früh kam die Meldung, dass die chinesischen Exporte im Juni überraschend deutlich zugelegt haben. Sie stiegen sogar so stark wie seit fünf Monaten nicht mehr. Im Vergleich zum Vorjahr erhöhten sich die Ausfuhren um 17,9 %, wie aus Daten der chinesischen Zollbehörde hervorgeht. Ökonomen hatten „nur“ mit einem Zuwachs von 12 % gerechnet.

Im Mai hatte das Plus bereits bei 16,9 % gelegen. Und damit sieht es nun so aus, dass der Abwärtstrend bei den Exporten, den es durch die scharfen Maßnahmen im Kampf gegen das Coronavirus gegeben hatte, durchbrochen ist.

Zwar treiben auch höhere Preise den Wert der Exporte nach oben, dennoch scheint sich der Handel mit Waren aus China zu normalisieren. Behördenangaben zufolge liegt der tägliche Container-Umschlag im wichtigen Hafen von Shanghai inzwischen auch wieder bei mindestens 95 % des Vorjahresniveaus. Und wenn die Logistik wieder wie gewohnt funktioniert, dürfte dies die Lieferkettenprobleme langsam lösen. Dadurch könnten Preise sinken und die Inflation zurückgehen. Gut möglich also, dass die Märkte heute den letzten Inflationsschock erleben mussten.

Gold: Ein Flat als Welle 4?

Auch dem Goldpreis haben gestern die Inflationsdaten aus den USA einen erneuten Schlag versetzt. In einer ersten Reaktion verlor das Edelmetall fast 30 US-Dollar an Wert. Und es fiel damit auf ein neues Tief in der laufenden Korrektur. Doch mit einem Tagestief von nur noch etwa 1.705 USD könnte ein Großteil des Abwärtspotentials ausgeschöpft sein. Zumindest, wenn das Szenario eintritt, auf welches mich ein Leser vorgestern aufmerksam gemacht hat.

Ein Flat wie es im Buche steht

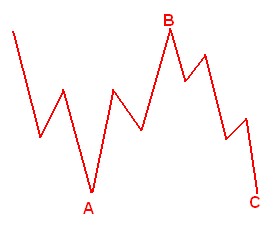

Aus seiner Sicht könnte es sich bei dem laufenden Abwärtsimpuls um die Welle C eines Flats handeln (gelbes Rechteck im folgenden Chart), das als Welle 4 das von mir beschriebene (vermeintliche) Doppeltop aufspannt (siehe „Mögliches Doppeltop beim Goldpreis“), so der Leser.

In diesem Fall hätten wir es also nicht mit einem Doppeltop, sondern eben mit einer Seitwärtskonsolidierung in Form eines Flats aus der Elliott-Wellen-Theorie zu tun:

Und dieses Flat passt mit seiner Struktur der Wellen auch zum tatsächlichen Verlauf des Goldpreises.

Die Welle A lief dreigliedrig, ebenso wie die Welle B. Und die Welle C lässt sich wunderbar 5-gliedrig zählen. Ein Flat, wie es im Buche steht.

Wie sich die Zeiten ändern

Dadurch lief der Leser bei mir offene Türen ein. Zumal er mich mit seiner Idee an meine langfristige Chartanalyse vom 10.11.2021 erinnerte (siehe folgender Chart und „Hohe Inflation und zögerliche Notenbanken - Gold startet durch“):

Damals lag die jährliche Inflation in den USA noch bei +6,2 %. Und stark steigende Erzeugerpreise aus den USA und China deuteten noch auf einen weitergehenden Anstieg der Inflation. Die Notenbanken waren mit der geldpolitischen Wende noch sehr zögerlich und die US-Regierung hatte damals gerade erst für ein neues Infrastrukturgesetz im Umfang von einer Billion Dollar gestimmt. Die Wirtschaft wurde also Ende 2021 noch mit massenhaft neuem Geld geflutet. Und daher war die Risikobereitschaft der Anleger zu dieser Zeit auch noch so hoch sei wie seit dem Dotcom-Boom von 2001 nicht mehr.

Wie extrem sich die Zeiten doch bis heute geändert haben. Denn inzwischen haben Regierungen und Notenbanken das Problem der Inflation erkannt, die Aktienmärkte befinden sich seit mehr als einem halben Jahr in einer Abwärtsbewegung, die Risikobereitschaft der Anleger tendiert gegen Null und der Goldpreis hat aus einer Aufwärts- wieder eine Abwärtsbewegung gemacht.

Jedenfalls war es dem Goldpreis beinahe gelungen, wie in der Analyse vom November 2021 angedeutet, über das Hoch der Welle 3 zu steigen. Interessanterweise hatte ich damals aber bereits geschrieben, dass das bullishe Szenario nur solange möglich ist, „wie die Realzinsen extrem negativ bleiben und die US-Notenbank keine Anstalten macht, den Ausstieg aus der ultralockeren Geldpolitik angesichts der deutlich erhöhten Inflation zu beschleunigen“.

Was könnte den Goldpreis wieder antreiben?

Stellt sich nun natürlich die Frage, wie der Goldpreis nach Abschluss des möglichen Flats im Rahmen einer Welle 5 doch noch auf ein neues Hoch steigen könnte, wo doch die US-Notenbank die geldpolitische Wende deutlich beschleunigt hat und die Realzinsen steigen.

Eine Antwort wäre zum Beispiel die Eskalation des Ukraine-Krieges. Dreht Russland Europa den Gashahn dauerhaft zu, könnte die Energiekriese die Wirtschaft in eine tiefe Rezession stürzen. Da die Notenbanken die Inflation bekämpfen müssten, wären nun die Regierungen gefragt, die Konjunktur zu stützen. Das würde die Inflation aber weiter anheizen. Denkbar wäre auch, dass die Notenbanken den Kampf gegen die Inflation zugunsten einer Wirtschaftsstimulation aufgeben oder die geldpolitische Wende zumindest langsamer angehen lassen müssen. Solche Szenarien könnten eine erneute Flucht in den sicheren Hafen Gold auslösen.

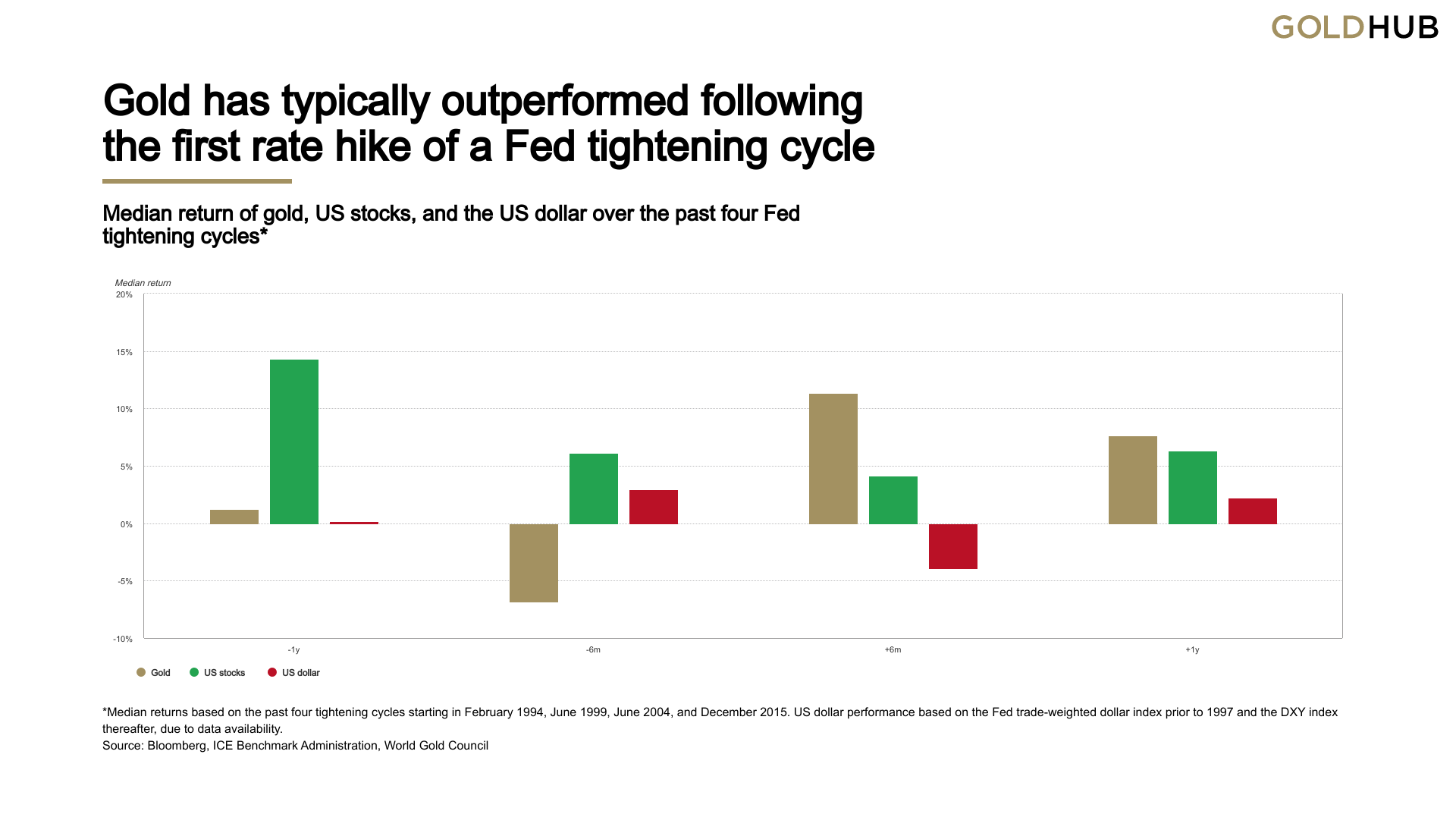

Aber selbst wenn es nicht so schlimm kommt – der World Gold Council weist in seinem aktuellen Halbjahresausblick, auf den ich mich bereits am vergangenen Freitag bezog, darauf hin, dass Gold in den Monaten vor einem Straffungszyklus der US-Notenbank eine Underperformance gezeigt hat, nur um in den Monaten nach der ersten Zinserhöhung eine deutliche Outperformance zu erzielen.

Fazit

Aktuell sind die Aussichten für den Goldpreis weiterhin bearish, sowohl charttechnisch als auch fundamental. Denn die gestrigen US-Inflationsdaten haben noch einmal die Notwendigkeit aufgezeigt, dass die US-Notenbank die Leitzinsen schnell und kräftig anheben muss. Dies hat dem Edelmetall noch einmal einen Schlag versetzt.

Doch es gibt Szenarien, die das weitere Korrekturpotential begrenzt erscheinen lassen. So könnten bereits die kommenden Tage entscheidend dafür sein, ob dem Goldpreis im Bereich von etwa 1.676 USD eine Bodenbildung und Trendwende gelingt.

Dies ist insbesondere dann zu erwarten, wenn aufgrund einer weitergehenden Eskalation des Ukraine-Krieges Gold als sicherer Hafen wieder verstärkt gefragt sein wird. Und Gold könnte auch wieder zulegen, wenn die US-Notenbank die ersten großen Zinsanhebungen vorgenommen hat und bei den weiteren Anhebungen Tempo herausgenommen wird – wenn sich der Goldpreis also so verhält, wie er es in den vorangegangenen Straffungszyklen getan hat.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus