Das Wichtigste in Kürze

- Lockhead Martin-Aktien sind seit Jahresbeginn um mehr als 26 % gestiegen

- Die Q1-Umsatzprognose blieb hinter den Schätzungen des Marktes zurück, aber das Management bekräftigte den Ausblick für 2022

- Trotz kurzfristiger Volatilität bietet sich für langfristig orientierte Anleger jetzt ein Einstieg an

Die Aktie des internationalen Luft-, Raumfahrt und Verteidigungskonzerns Lockheed Martin (NYSE:LMT) hat seit Anfang Januar 26,3 % an Wert gewonnen. Zum Vergleich: Boeing (NYSE:BA) hat im bisherigen Jahresverlauf 23,3 % eingebüßt.

Im gleichen Zeitraum ist der Dow Jones US Select Aerospace & Defense bisher um 4,5 % gestiegen. Natürlich steht der Sektor seit der russischen Invasion in der Ukraine im Rampenlicht. Zahlreiche A&D-Aktien sind seither hochgeschossen.

Bereits vor dem jüngsten Militärkonflikt waren die Aussichten für A&D-Unternehmen gut. Aktuelle Studien zeigen:

"Der US-amerikanische Luft-, Raumfahrt- und Verteidigungssektor ist im Hinblick auf seine Infrastruktur und seine Produktionstätigkeit einer der größten der Welt."

Bis zum Ende des Jahrzehnts wird der US-Markt voraussichtlich mehr als 550 Milliarden Dollar schwer sein.

Lockheed Martin präsentierte am 19. April seine Zahlen zum ersten Quartal. Während der Gewinn die Schätzungen übertraf, blieb der Umsatz hinter den Erwartungen zurück. Der Umsatz ging im Jahresvergleich sogar um 8 % auf 15 Milliarden Dollar zurück.

Der Nettogewinn belief sich auf 1,7 Milliarden Dollar (bzw. 6,44 Dollar je Aktie), ein Rückgang gegenüber den 1,8 Milliarden Dollar (bzw. 6,56 Dollar je Aktie) im Vorjahresquartal. Der Cashflow aus dem operativen Geschäft betrug 1,1 Milliarden Dollar im Vergleich zu 1,5 Milliarden Dollar im Vorjahreszeitraum.

Zu den Ergebnissen sagte CEO James Taiclet:

"Lockheed Martin hatte einen soliden Start in das Jahr, mit einer über unseren Erwartungen liegenden Margenexpansion und freiem Cashflow trotz der jüngsten Auswirkungen der COVID-Welle auf unsere Geschäftstätigkeit und Lieferkette. Wir bleiben zuversichtlich, was unsere Prognosen für den Rest des Jahres und unsere Wachstumsaussichten darüber hinaus betrifft."

Trotz dieser gemischten Ergebnisse bekräftigte der A&D-Marktführer seinen Finanzausblick für 2022. Dementsprechend sollen der Nettoumsatz und der verwässerte Gewinn je Aktie bei 66 Milliarden Dollar bzw. 26,70 Dollar liegen.

Am 7. März stieg die LMT-Aktie auf über 479 Dollar und erreichte damit ein neues Rekordhoch. Nach Bekanntgabe der Quartalszahlen nahmen die Anleger jedoch einen Teil ihrer jüngst eingefahrenen Gewinne mit.

Aktuell wechselt die Aktie den Besitzer bei etwa 444,98 Dollar. Das Unternehmen zahlt eine vierteljährliche Dividende von 2,80 Dollar. Dies entspricht einer Rendite von 2,5 %.

In den letzten 52 Wochen bewegte sich LMT zwischen 324,23 und 479,99 Dollar. Die Marktkapitalisierung beläuft sich auf 118,6 Milliarden Dollar.

Was von der Lockheed Martin-Aktie zu erwarten ist

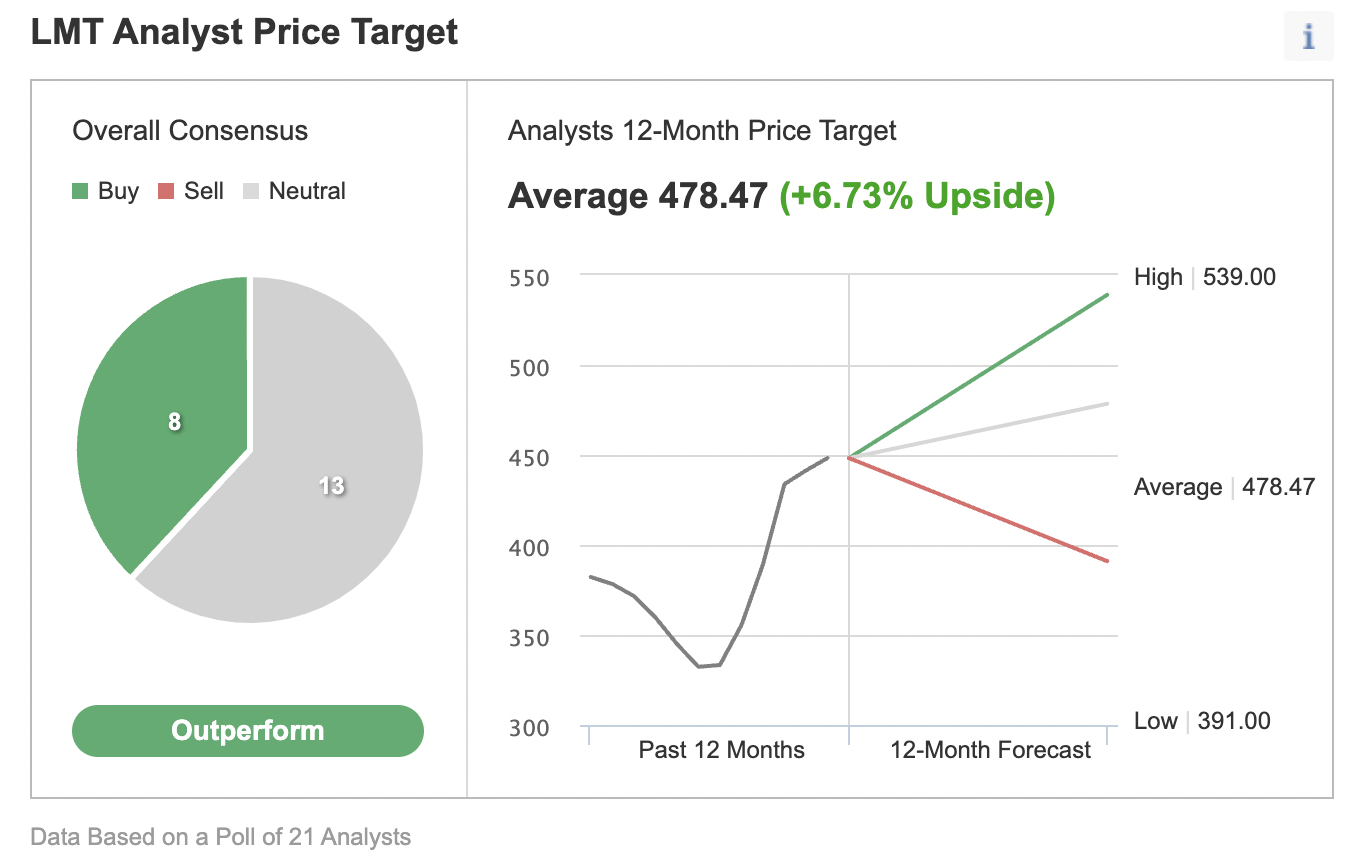

Das Gesamturteil der 21 von Investing.com befragten Analysten für die LMT-Aktie lautet "outperform".

Quelle: Investing.com

Das durchschnittliche Kursziel der Wall Street für die nächsten 12 Monate lautet 478,47 Dollar, das impliziert einen Kursanstieg von rund 6,7 % gegenüber dem aktuellen Stand der Aktie. Die Spanne der Zielpreise in den nächsten 12 Monaten liegt zwischen 391 und 539 Dollar.

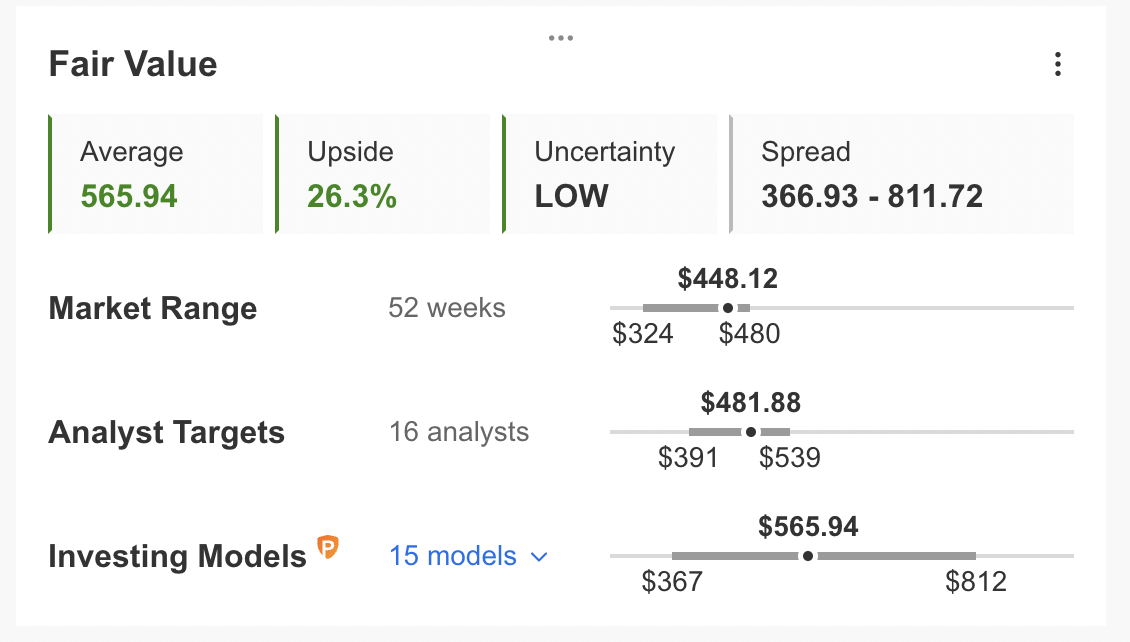

Entsprechend der von InvestingPro angebotenen Bewertungsmodelle, die z.B. das KGV, das KUV oder andere Multiplikatoren und Kennzahlen berücksichtigen, liegt der durchschnittliche faire Wert der LMT-Aktie bei 565,94 Dollar.

Quelle: InvestingPro

Demnach kann die Aktie gemäß fundamentaler Bewertungsmodelle um rund 26 % zulegen.

Derzeit liegen das KGV und das KUV von LMT bei 19,3x und 1,8x. Vergleichbare Kennziffern der Peers liegen bei 21,2x und 1,8x.

Wir halten Lockheed für weiterhin attraktiv und gehen davon aus, dass sich die Aktie in den kommenden Wochen in einer großen Kursspanne bewegt. Den Boden bilden dürfte der Titel zwischen 430 und 460 Dollar. Danach könnte die LMT-Aktie möglicherweise eine neue Aufwärtsbewegung einleiten.

So gelingt der Einstieg in LMT-Aktien

Wer glaubt, dass die Korrektur der Lockheed-Martin-Aktie bald zu Ende ist, könnte jetzt einsteigen. Der Zielpreis läge bei 565,94 Dollar oder dem von den Bewertungsmodellen errechneten Kurs.

Alternativ könnten Anleger den Kauf eines börsengehandelten Fonds (ETF) in Erwägung ziehen, der die LMT-Aktie im Portfolio hat. Beispiele hierfür wären:

- iShares US Aerospace & Defense ETF (NYSE:ITA)

- Emles Federal Contractors ETF (NYSE:FEDX)

- Invesco Aerospace & Defense ETF (NYSE:PPA)

- SPDR S&P Kensho Final Frontiers (NYSE:ROKT)

- Industrial Select Sector SPDR® Fund (NYSE:XLI)

Manche LMT-Bullen könnten aber auch Angst vor weiteren Rückgängen in den kommenden Wochen haben. Aus diesem Grund bietet sich stattdessen ein "Poor Man’s Covered Call" auf die Aktie an.

Daher stellen wir heute einen Diagonal Debit Spread auf Lockheed Martin mit LEAPS-Optionen vor, bei dem sowohl das Gewinnpotenzial als auch das Risiko begrenzt sind.

Wer diese Strategie noch nicht kennt, sollte sich unsere früheren Beiträge zu LEAPS noch einmal genauer ansehen, bevor er weiterliest.

Die meisten Optionsstrategien eignen sich nicht für alle Kleinanleger. Deshalb dient die folgende Diskussion zur LMT-Aktie eher der Information und nicht als konkrete Strategie, die der gewöhnliche Kleinanleger umsetzen sollte.

Diagonal Debit Spread auf LMT Aktie

- Aktueller Kurs: 449,20 Dollar

Ein Händler kauft zunächst eine länger laufende Call-Option mit einem niedrigeren Strike-Preis. Gleichzeitig verkauft er einen Call mit kürzerer Laufzeit und höherem Strike, wodurch sich ein "Long" Diagonal Spread ergibt.

Die Call-Optionen für den Basiswert weisen also unterschiedliche Strikes und unterschiedliche Verfallsdaten auf. Der Händler geht bei einer Option long und bei der anderen short, um einen Diagonal Spread zu bilden.

Die meisten Trader, die eine solche Strategie anwenden, sind leicht "bullisch" in Bezug auf den Basiswert. Anstatt 100 Aktien von LMT zu kaufen, würde der Händler eine tief im Geld liegende LEAPS-Call-Option erwerben. Dabei fungiert der LEAPS-Call als "Ersatz" für den Besitz der Aktie.

Im ersten Teil dieser Strategie kauft der Trader einen Deep-in-the-money (ITM) LEAPS Call, wie die Call-Option auf LMT zum 19. Januar 2024 mit einem Strike von 350. Diese Option wird derzeit zu 120,90 Dollar angeboten. Diese Call-Option, die in weniger als zwei Jahren ausläuft, würde den Händler 12.090 Dollar kosten, anstatt 44.920 Dollar, um direkt die 100 Aktien zu kaufen.

Das Delta dieser Option liegt nahe bei 80. Das Delta beschreibt den Betrag, um den sich der Preis einer Option bei einer Veränderung des Basiswerts um einen Dollar voraussichtlich bewegen wird.

Wenn die LMT-Aktie um 1 Dollar auf 450,20 Dollar steigt, würde der derzeitige Optionspreis von 120,90 Dollar bei einem Delta von 80 voraussichtlich um etwa 80 Cent zulegen. Die tatsächliche Veränderung könnte jedoch etwas mehr oder weniger betragen, was von verschiedenen anderen Faktoren abhängt, die den Rahmen dieses Artikels sprengen würden.

Im zweiten Teil dieser Strategie verkauft der Händler eine leicht aus dem Geld liegende (OTM) kurzlaufende Call-Option, wie z.B. die 450-Strike Call-Option auf LMT zum 17. Juni. Die aktuelle Prämie dieser Option beläuft sich auf 18,80 Dollar. Ohne Berücksichtigung der Handelskommissionen würde der Optionsverkäufer 1.880 Dollar erhalten.

Da die Strategie zwei Verfallsdaten aufweist, lässt sich nur schwer eine genaue Formel für den Break-even festlegen. Verschiedene Broker bieten "Gewinn-und-Verlust-Rechner" für ein solches Handels-Setup an.

Das maximale Potenzial wird realisiert, wenn der Aktienkurs am Verfallstag dem Strike-Preis der kurzfristigen Call-Option entspricht. Der Händler möchte also, dass der Kurs der LMT-Aktie bei Fälligkeit (am 17. Juni) so nahe wie möglich am Strike-Preis der Short-Option (d.h. 450 Dollar) bleibt, ohne ihn zu überschreiten.

Hier läge die maximale Rendite theoretisch bei etwa 1.730 Dollar bei einem Kurs von 450 Dollar bei Fälligkeit, ohne Berücksichtigung von Handelsprovisionen und Kosten.

In der Praxis könnten es jedoch mehr oder weniger als dieser Betrag sein. So gibt es zum Beispiel das Element des Zeitwertverfalls, das den Preis der langfristigen Option senken würde. Auch Änderungen in der Volatilität können den Optionspreis erhöhen oder senken.

Indem der Händler zunächst nicht 44.920 Dollar in 100 Aktien von Lockheed Martin investiert, entsteht eine Hebelwirkung auf die potenzielle Rendite des Händlers.

Im Idealfall hofft der Händler, dass die kurzfristige LMT Call außerhalb des Geldes oder wertlos ausläuft. Dann kann der Händler einen Call nach dem anderen verkaufen, bis der langlaufende LMT LEAPS Call im Januar 2024 ausläuft.