Der Euro eröffnet heute gegenüber dem USD bei 1,0738 (05:26 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0737 im fernöstlichen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 139,68. In der Folge notiert EUR-JPY bei 149,97. EUR-CHF oszilliert bei 0,9731.

Märkte: Europas Aktienmärkte unter stärkstem Druck

Die Finanzmärkte waren schwächer. Risikoneigung ist auf dem Rückzug. Das gilt allen voran für die Aktienmärkte. Europas Märkte (allen voran der DAX) standen deutlich stärker unter Druck als die der USA oder Asiens. Das hat Gründe.

Nach dem stärker als erwartet ausgefallenen Rückgang des IFO-Geschäftsklimaindex (siehe Datenpotpourri) sehen IFO-Experten das Risiko einer Stagnation im Frühjahr. Gemäß Indikator des IMK-Instituts stieg die Wahrscheinlichkeit einer Rezession in Deutschland für den kommenden Dreimonatszeitraum von 26,0% auf 37,6%.

Laut Studie des IW Köln fehlen 308.400 Fachkräfte in MINT-Berufen (Mathematiker, Informatiker, Naturwissenschaftler, Techniker). Gemäß einer Studie von IW Consult (1000 Unternehmen befragt) im Auftrag der Bertelsmann Stiftung nimmt der Anteil innovativer Unternehmen in Deutschland zügig ab. Galt 2019 noch jedes vierte Unternehmen als besonders innovativ, sei es jetzt nur noch jedes fünfte Unternehmen.

Kommentar: Deutschland ist der kranke Mann Europas. Die Politik hat sich über Jahre auf Themenfelder kapriziert, die keine positiven Wirtschaftsfolgen mit sich brachten und bringen. Die mahnenden Stimmen in den letzten mehr als 10 Jahren wurden ignoriert, bisweilen diskriminiert. Heute stimmen Unternehmen mit ihren Füssen ab (Fakten und fortgesetzte Warnungen des BDI und der DIHK). Für eine Wende zum Besseren ist realitätsnaher Pragmatismus, nicht Ideologie so erforderlich wie nie zuvor in diesem Jahrtausend. Wer zu spät kommt, den bestraft das Leben.

Das Thema US-Schuldenobergrenze bleibt "heiß" und belastet die Märkte weiter. Jetzt mahnte die Ratingagentur Fitch. Sie konstatierte, sollte es zu keiner rechtzeitigen Anhebung der Grenze kommen, stünde die AAA Bonität der USA zur Disposition.

Es gab aber auch unterschwellig Unterstützung für die Märkte aus den USA. Laut Protokoll der letzten Sitzung des Offenmarktausschusses der US-Notenbank sehen die Notenbanker eine geringere Notwendigkeit weiterer Zinsschritte. Das Meinungsbild ist heterogen. Einige Teilnehmer waren der Meinung, dass die Leitzinserhöhung per Mai um 0,25% die letzte Erhöhung sein könnte.

Fazit: Märkte fokussieren sich auf Risiken, nachdem zuvor die Chancen im Mittepunkt standen.

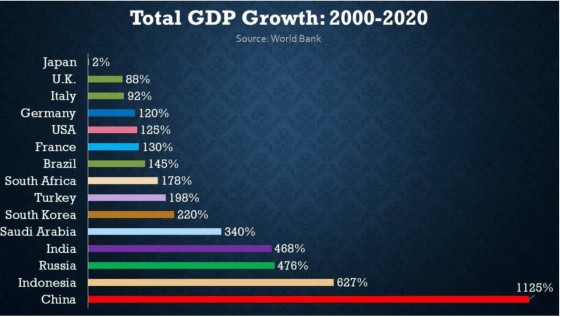

Weltbank: BIP-Entwicklungen im neuen Jahrtausend

Im Dschungel der täglichen Datenflut können große Entwicklungen aus dem Fokus geraten. Große wirtschaftliche Entwicklungen haben immer auch geopolitische Wirkungsmechanismen. Die an der nachfolgenden Grafik erkennbare massive Verschiebung ökonomischer Machtachsen führt zu dem berechtigten Anspruch veränderter politischer Machtachsen.

Der Blick auf die nachfolgende Grafik der Weltbank (Dank für den Hinweis an Thomas N.) zeigt uns die BIP-Entwicklungen im neuen Jahrtausend von 2000 - 2020. Die Daten ab 2021 schreiben diese Tendenzen dynamisch fort. Der „Globale Süden“ wächst laut IWF-Prognosen mittlerweile per 2023 und 2024 dreimal so schnell wie die industrialisierten Länder.

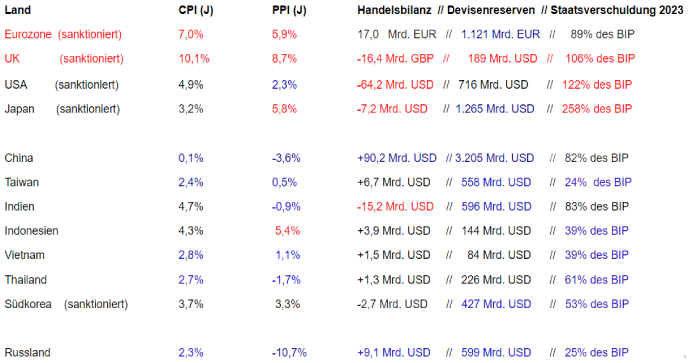

Diese Entwicklungen gehen einher mit verbesserten Strukturdaten im Globalen Süden. Dagegen verschlechtert sich die Situation in den industrialisierten Ländern. Diesbezüglich ist die unten stehende Grafik erhellend. Vor Jahren sah es genau anders herum aus.

Fazit: Der "Globale Süden" fordert hinsichtlich der markanten Veränderung der Weltökonomie ein verändertes, ein multipolares und ein gesetzesbasiertes System (u.a. Aspekt WTO). Der Veränderung der ökonomischen Machtachse folgt jetzt eine Veränderung der institutionellen Machtachse mit AIIB, NDB, RCEP, BRICS + und SCO+. Wo stellt sich Europa auf? Haben die geopolitischen Probleme im neuen Jahrtausend ursächlich mit dieser Problematik des normativ Faktischen an der Ökonomiefront zu tun?

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: IFO-Lageindex bricht ein, belastet den Gesamtindex

• Deutschland: IFO-Indices per Berichtsmonat Mai

• Geschäftsklimaindex: 91,7 (Prognose 93,0) nach 93,4 Punkten

• Lageindex: 88,6 (Prognose 94,8) nach 95,0 Punkten

• Erwartungsindex: 94,8 (Prognose 91,9) nach 92,2 Punkten

UK: Verbraucherpreisdaten kritisch

Die Verbraucherpreise stiegen per April im Monatsvergleich um 1,2% (Prognose 0,8%) nach zuvor 0,8%. Im Jahresvergleich ergab sich eine Zunahme um 8,7% (Prognose 8,2%) nach 10,1%. Die Kernrate der Verbraucherpreise legte per April im Monatsvergleich um 1,3% (Prognose 0,7%) nach zuvor 0,9% zu. Im Jahresvergleich ergab sich ein Anstieg um 6,8% (Prognose 6,2%) nach zuvor 6,2%. Es war der höchste Anstieg der Kernrate seit März 1992. Der vom CBI ermittelte Auftragsindex per Mai stellte sich auf -17 nach zuvor -20 Punkten.

USA: Hypothekenmarktindex schwächt sich ab

Der MBA-Hypothekenmarktindex verzeichnete in der Berichtswoche per 19. Mai 2023 einen Rückgang von 214,9 auf 205,0 Punkte. Das Niveau ist und bleibt historisch betrachtet kritisch.

Russland: Erzeugerpreise -12,7% im Jahresvergleich!

Die Erzeugerpreise nahmen per April im Monatsvergleich um 2,4% nach zuvor 2,6% zu. Im Jahresvergleich kam es zu einem Rückgang um 12,7% nach zuvor10,7%.

Südkorea: Geringster Erzeugerpreisanstieg seit 01/2021 – Leitzins unverändert

Die Erzeugerpreise stiegen per Berichtsmonat April im Jahresvergleich um 1,6% nach zuvor 3,3%. Es war der geringste Anstieg seit Januar 2021. Die Zentralbank Südkoreas hielt auf der aktuellen Sitzung den Leitzins bei unverändert 3,50%.

Zusammenfassend ergibt sich ein Szenario, das den EUR gegenüber dem USD favorisiert. Ein Unterschreiten des Unterstützungsniveaus bei 1.0700 – 1.0730 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.