- Microns massive Prognosesenkung für das 4. Quartal spiegelt den starken Rückgang der Smartphone- und PC-Nachfrage wider

- Die Aktie rutschte am Freitag auf ein neues 52-Wochen-Tief

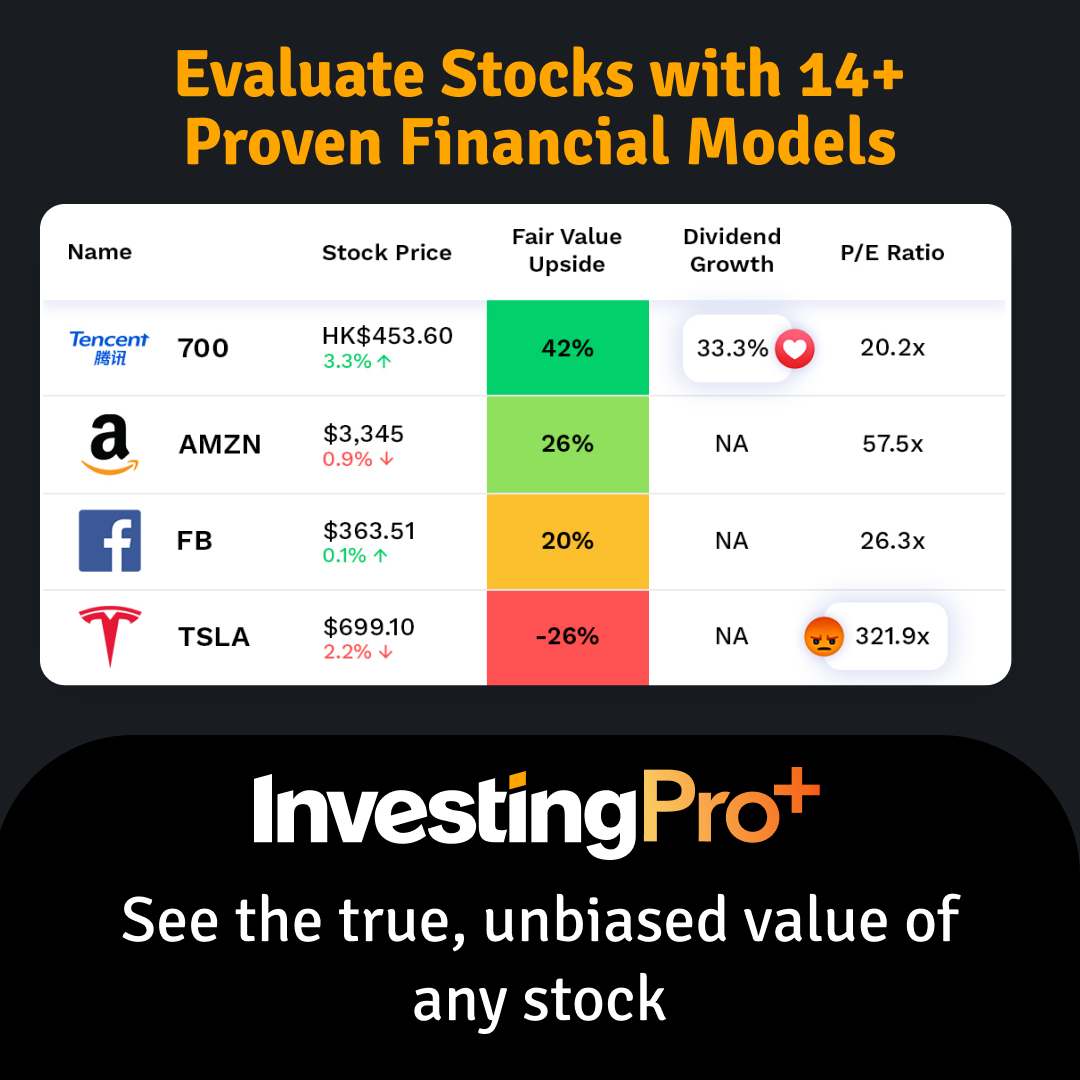

- Ist nach den Modellen von InvestingPro+ jetzt der richtige Zeitpunkt gekommen, diese Aktie zu kaufen?

- 52-Wochen-Range: 51,40 - 98,45 USD

- Marktkapitalisierung: 59,18 Mrd. USD

- Forward P/E: 6,12x

- Durchschnittliches jährliches Umsatzwachstum in den letzten 5 Jahren: 17,4 %

Der Boom für Halbleiterhersteller ist wohl vorerst vorbei. Die Verbrauchernachfrage lässt stark nach und die mit den Lagerbeständen einhergehenden Probleme fordern nun ihren Tribut.

Am vergangenen Freitag sackte der Aktienkurs von Micron Technology (NASDAQ:MU) nach der Vorlage der Q3-Zahlen auf ein 52-Wochen-Tief ab. Zwar konnten die Zahlen die Schätzungen der Wall Street übertreffen, doch die Prognosen zum vierten Quartal enttäuschten den Markt. Grund für die Prognosesenkung war eine rückläufige Endnachfrage auf den Verbrauchermärkten, vor allem bei PCs und Smartphones.

War der Einbruch der Chip-Aktie nach den Gewinnzahlen eine Überreaktion oder ein Fingerzeig für die Zukunft?

Wo liegt der faire Wert?

Micron ist ein Halbleiterunternehmen, das Speicher und Speicherlösungen entwickelt, herstellt und vertreibt. Das Unternehmen ist in vier Segmenten tätig: Compute and Networking Business, Mobile Business, Storage Business und Embedded Business. Micron gilt als Branchenführer in der DRAM- und NAND-Technologie.

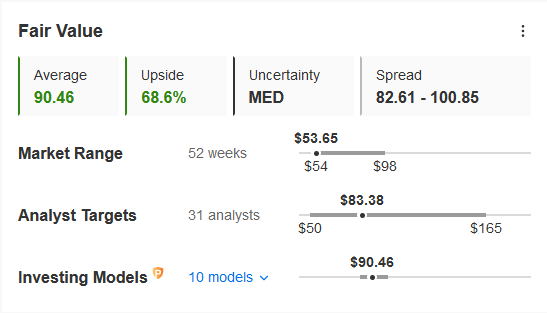

Laut InvestingPro+ liegt das durchschnittliche Kursziel der 31 Analysten, die den Titel beobachten, bei 83,38 USD (über 55 % Renditepotenzial), der faire Wert liegt bei 90,46 USD (über 68 % Renditepotenzial).

Quelle: InvestingPro+

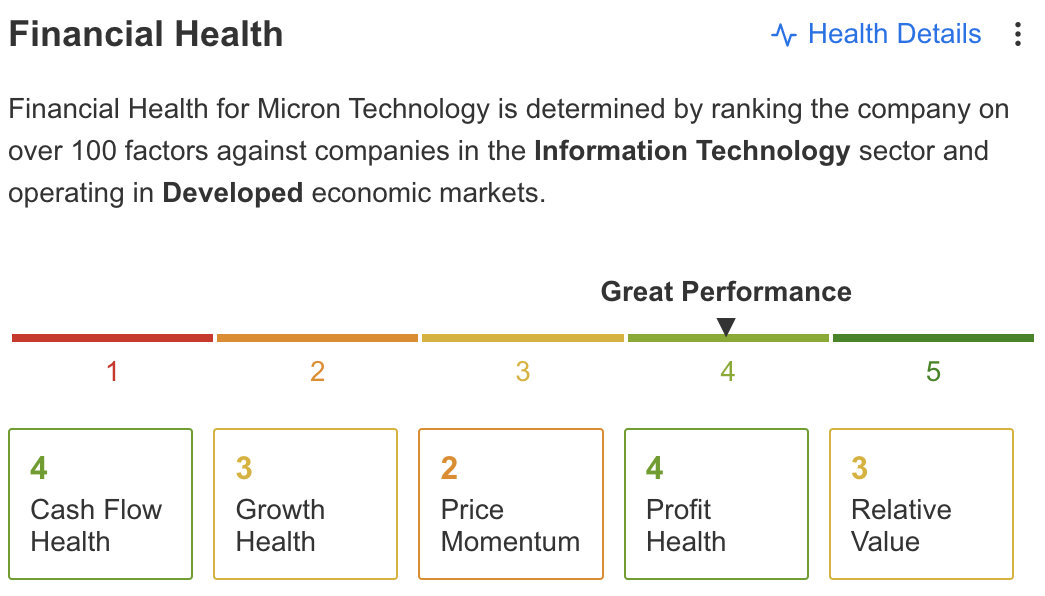

InvestingPro+ bewertet darüber hinaus die finanzielle Gesundheit des Unternehmens mit 4 von 5 Punkten.

Quelle: InvestingPro+

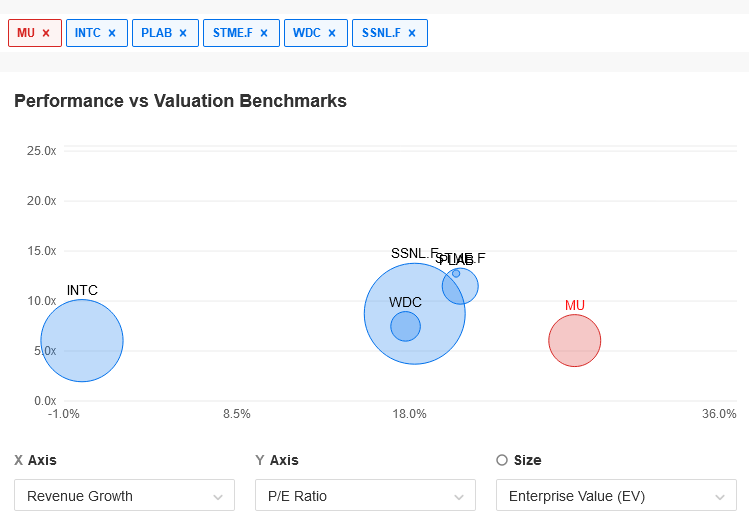

Neben der guten finanziellen Performance zeigt das nachstehende Schaubild "Performance vs. Valuation Benchmarks", dass das Unternehmen eines der niedrigsten KGVs unter seinen Peers aufweist.

Quelle: InvestingPro+

Massive Prognosesenkung

Der aufsehenerregendste Punkt im letzten Geschäftsbericht war die deutliche Prognosesenkung für das vierte Quartal aufgrund einer geringeren Nachfrage. Bei den PC-Lieferungen rechnet das Management nun mit einem Rückgang von 10 % im Jahresvergleich (gegenüber einer ursprünglichen Schätzung, die von einem konstanten Niveau ausging) und bei den Mobiltelefonen mit einem Rückgang im mittleren einstelligen Bereich im Jahresvergleich (gegenüber einer ursprünglichen Schätzung, die von einem Wachstum im mittleren einstelligen Bereich ausging).

Außerdem passen mehrere Kunden, gerade im PC- und Smartphone-Segment, ihre Lagerbestände an. Das liegt zum einen daran, dass die COVID-19-Restriktionen in China zu einer deutlichen Verschärfung der Lieferengpässe geführt haben, und zum anderen daran, dass das makroökonomische Umfeld zu einer gewissen Vorsicht bei den Kunden führt.

Das Unternehmen rechnet für das 4. Quartal mit einem Gewinn je Aktie zwischen 1,43 und 1,83 USD (gegenüber einer Schätzung von 2,62 USD) und einem Umsatz zwischen 6,8 und 7,6 Mrd. USD (gegenüber einer Schätzung von 9,05 Mrd. USD). Es wird erwartet, dass die Bit-Lieferungen und die ASPs im 4. Quartal ebenfalls zurückgehen werden.

In Anbetracht dieser Herausforderungen hat Micron beschlossen, das geplante Wachstum des Angebots zu reduzieren und plant außerdem, das Wachstum des Bit-Angebots im Geschäftsjahr 2023 zu minimieren und den vorhandenen Bestand zu nutzen, um einen Teil der Marktnachfrage im nächsten Jahr zu decken. Infolgedessen wird das Unternehmen die Investitionsausgaben für Halbleiter-Fertigungsanlagen für das Geschäftsjahr 2023 reduzieren, die nun im Vergleich zum Vorjahr voraussichtlich sinken werden.

Die langfristigen Aussichten für Micron

Die Cloud-, Netzwerk-, Automobil- und Industriemärkte zeigen sich weiterhin widerstandsfähig.

Angesichts der schwächeren Nachfrageerwartungen für das zweite Halbjahr 2022 geht das Unternehmen davon aus, dass das Wachstum der Bit-Nachfrage in der Branche im Jahr 2022 im Vergleich zum Vorjahr unter den langfristigen CAGR-Werten im mittleren bis hohen 10-Prozent-Bereich für DRAM und im hohen 20-Prozent-Bereich für NAND liegen wird.

Die langfristigen Nachfragetrends (Rechenzentren, Automobilindustrie und sonstige Bereiche) sind jedoch weiterhin stark, und das Unternehmen hat seine langfristigen CAGR-Schätzungen für die DRAM- und NAND-Bit-Nachfrage beibehalten.

Das deutet darauf hin, dass es sich um eine typische zyklische Wende handelt und nicht um etwas, das den Aussichten von MU wirklich schaden sollte. Wenn man bedenkt, dass MU nach der Kürzung der Prognosen nur 3 % nachgab, ist das ein Signal dafür, dass der Markt bereits eine Abschwächung eingepreist hat.

Fazit zu Micron

In Anbetracht des Rückgangs von über 40 % bei MU im letzten Jahr sowie der Schätzungen des fairen Werts von InvestingPro+, die ein deutliches Aufwärtspotenzial implizieren, sind die kurzfristigen Herausforderungen für das Unternehmen unserer Meinung nach bereits im Kurs enthalten.

Darüber hinaus hat das Management seine langfristige CAGR-Prognose beibehalten, kann eine starke Bilanz vorweisen, plant für das 4. Quartal aggressivere Aktienrückkäufe und hat seine Wettbewerbsposition auf den DRAM- und NAND-Märkten deutlich verbessert. Daher ist die Aktie unterbewertet.

Haftungsausschluss: Der Autor hat keine Positionen in MU oder einer der im Artikel genannten Aktien.