- Die US-Unternehmen stehen vor der letzten Berichtssaison des Jahres.

- Dieser Artikel analysiert passend dazu fünf wesentliche Finanzkennzahlen zur finanziellen Gesundheit von Unternehmen.

- Wir nehmen dabei vier Unternehmen unter die Lupe, die voraussichtlich gute Gewinne und positive Aussichten vermelden werden.

- Rentabilität: Dieser Begriff bezieht sich auf das Kapital, das einem Unternehmen nach Abzug seiner Ausgaben in einem bestimmten Zeitraum verbleibt. Vereinfacht ausgedrückt handelt es sich um die Differenz zwischen den Einnahmen aus dem Verkauf von Waren oder Dienstleistungen und den Ausgaben.

- Umsatzerlöse: Dieser Begriff bezeichnet das Geld, das ein Unternehmen in einem bestimmten Zeitraum ohne Berücksichtigung der Ausgaben einnimmt. Es handelt sich im Wesentlichen um die Vorgewinnphase. Für Unternehmen sollte die Rentabilität immer wichtiger sein als der Umsatz, denn ein hoher Umsatz ist keine Garantie für einen hohen Gewinn. Wenn viel Geld reinkommt, aber schnell wieder ausgegeben wird, kann ein Unternehmen nicht florieren.

- Cashflow: Diese Zahl spiegelt die Nettozuflüsse und -abflüsse von Zahlungsmitteln eines Unternehmens während eines bestimmten Zeitraums wider. Der Cashflow sollte unbedingt positiv bleiben, da das Unternehmen andernfalls Schwierigkeiten haben könnte, seinen finanziellen Verpflichtungen nachzukommen.

- EPS (Gewinn pro Aktie): In den USA und damit auch bei uns wird diese Kennzahl häufig mit EPS abgekürzt. Sie gibt den Anteil des Nettogewinns eines Unternehmens an, der auf jede ausstehende Aktie entfällt. Die Berechnung des Ergebnisses je Aktie ist denkbar einfach: Der Jahresüberschuss des Unternehmens wird durch die Gesamtzahl der Stammaktien geteilt.

- EBITDA (Betriebsergebnis vor Zinsen, Steuern und Abschreibungen auf Sachanlagen und immaterielle Vermögensgegenstände): Das EBITDA misst die Rentabilität eines Unternehmens vor Berücksichtigung von Steuern, Zinsen und Abschreibungen. Es soll ein genaues Bild davon vermitteln, was ein Unternehmen tatsächlich verdient oder verliert.

Gewinne spielen eine entscheidende Rolle bei der Wahrnehmung der Stärke eines Unternehmens durch die Anleger, was sich wiederum erheblich auf die Performance der Aktie auswirken kann. Heute werfen wir einen Blick auf vier Unternehmen, die in Kürze überdurchschnittliche Gewinne und möglicherweise interessante Prognosen für 2024 melden werden.

Zunächst wollen wir jedoch einige wesentliche Finanzkennzahlen klären, die bei der Beurteilung der finanziellen Gesundheit von Unternehmen zu berücksichtigen sind:

Im Folgenden schauen wir uns 4 Unternehmen genauer an, die im laufenden und im kommenden Jahr gute Ergebnisse erzielen dürften und günstig bewertet sind.

1. American International Group

Die American International Group (NYSE:AIG) ist ein multinationaler US-amerikanischer Finanz- und Versicherungskonzern mit Niederlassungen in mehr als 80 Ländern.

Der Hauptsitz befindet sich in New York. AIG wurde am 19. Dezember 1919 gegründet, als Cornelius Vander Starr seine Versicherungsagentur ins Leben rief.

Die Dividendenrendite beträgt +2,37 %.

Quelle: InvestingPro

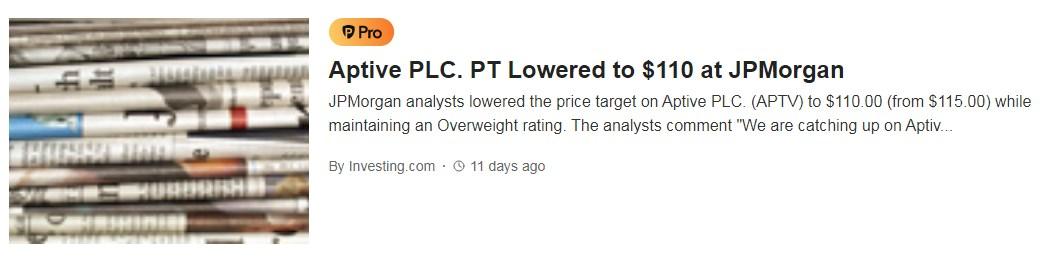

Die bisherigen Ergebnisse waren erfreulich, der Umsatz lag über den Erwartungen (+10,8 %). Die nächsten Zahlen des Unternehmens werden voraussichtlich am 1. November veröffentlicht. Die EPS-Prognose für 2023 liegt bei +45,6 % und für 2024 bei +16,6 %.

Quelle: InvestingPro

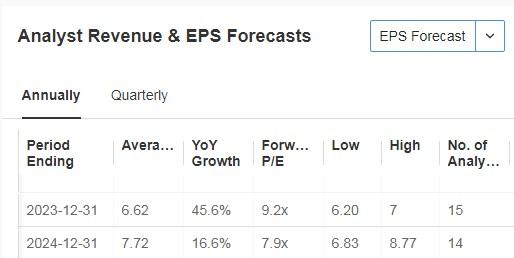

Mit insgesamt 16 Bewertungen genießt das Unternehmen eine positive Erwartungshaltung der Analysten: Neun raten zum Kauf, sieben zum Halten und keine einzige Empfehlung zum Verkauf von AIG.

Im vergangenen Jahr konnte die Aktie um beachtliche 26,7 % zulegen, in den letzten drei Monaten immerhin noch um respektable 5,3 %.

Hinsichtlich des zukünftigen Potenzials geht der Markt von einem Kursziel von ca. 70,69 USD aus. Nach den Modellen von InvestingPro könnte das Unternehmen jedoch sogar einen noch viel höheren Kurs von 79,26 USD erreichen.

Quelle: InvestingPro

2. Assurant

Assurant (NYSE:AIZ) ist ein international tätiger Anbieter von Risikomanagementprodukten und -dienstleistungen mit Sitz in Atlanta. AIZ vertreibt eine breite Palette von Spezialversicherungsprodukten.

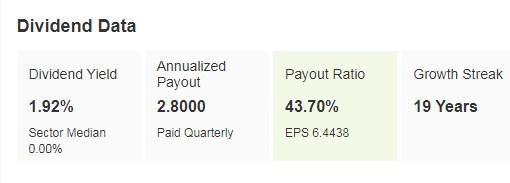

Die Dividendenrendite liegt bei +1,92 %.

Quelle: InvestingPro

Die bisherigen Ergebnisse können sich sehen lassen, das EPS übertraf mit +41,2 % die Markterwartungen. Die nächsten Zahlen des Unternehmens werden voraussichtlich am 31. November veröffentlicht. Für das Gesamtjahr 2023 wird eine Steigerung des Gewinns je Aktie von +11,1 % und für 2024 von +13,9 % erwartet.

Quelle: InvestingPro

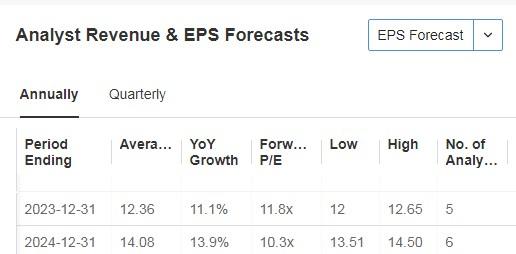

Das Unternehmen genießt mit 6 Kaufempfehlungen eine starke Marktunterstützung, kein Analyst hat eine Verkaufsempfehlung ausgesprochen. In den letzten 3 Monaten konnte die Aktie des Unternehmens einen beachtlichen Kursanstieg von +15,8 % verzeichnen.

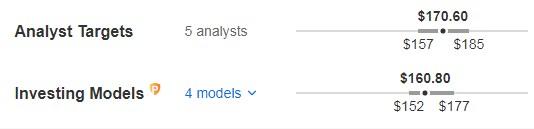

Der Markt taxiert das Kurspotenzial auf ca. 170,60 USD, nach den Modellen von InvestingPro ergibt sich ein konservativerer Wert von 160,80 USD.

Quelle: InvestingPro

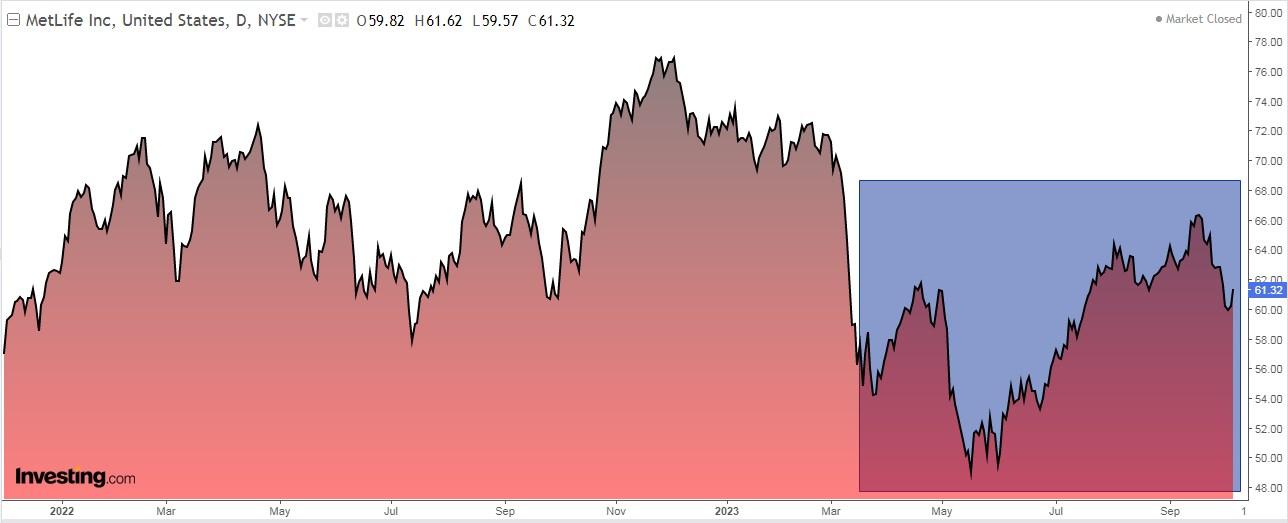

3. MetLife

MetLife (NYSE:MET) ist die größte Lebensversicherungsgesellschaft in den Vereinigten Staaten und ein führender Anbieter von Spar- und Rentenprodukten sowie Dienstleistungen für Privatpersonen, kleine und große Unternehmen. MET hat seinen Hauptsitz in New York und ist seit 2000 an der Börse notiert.

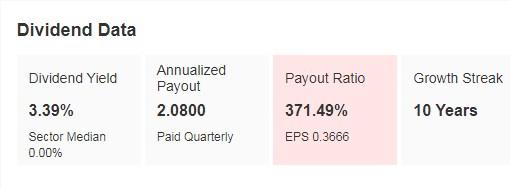

Die Dividendenrendite beträgt +3,39 %.

Quelle: InvestingPro

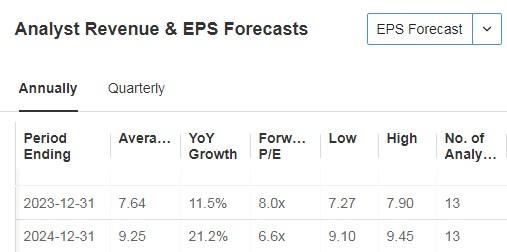

Das Unternehmen konnte im letzten Quartal gute Ergebnisse melden, hier lagen die tatsächlichen Umsätze 10,2 % über den Erwartungen. Der nächste Ergebnisbericht wird voraussichtlich am 1. November veröffentlicht. Für 2023 wird eine Steigerung des EPS von +11,5 % und für 2024 von +21,2 % erwartet.

Quelle: InvestingPro

Per Saldo gibt es 17 Analysteneinschätzungen zu MetLife, wovon 12 auf "Kaufen" und 3 auf "Halten" lauten. Es gibt keine Verkaufsempfehlung. Zum Ende der vergangenen Woche lag der Kurs von MET 8,3 % im Plus. Die Wall Street räumt der Aktie ein Potenzial bis auf 78,74 USD ein.

Quelle: InvestingPro

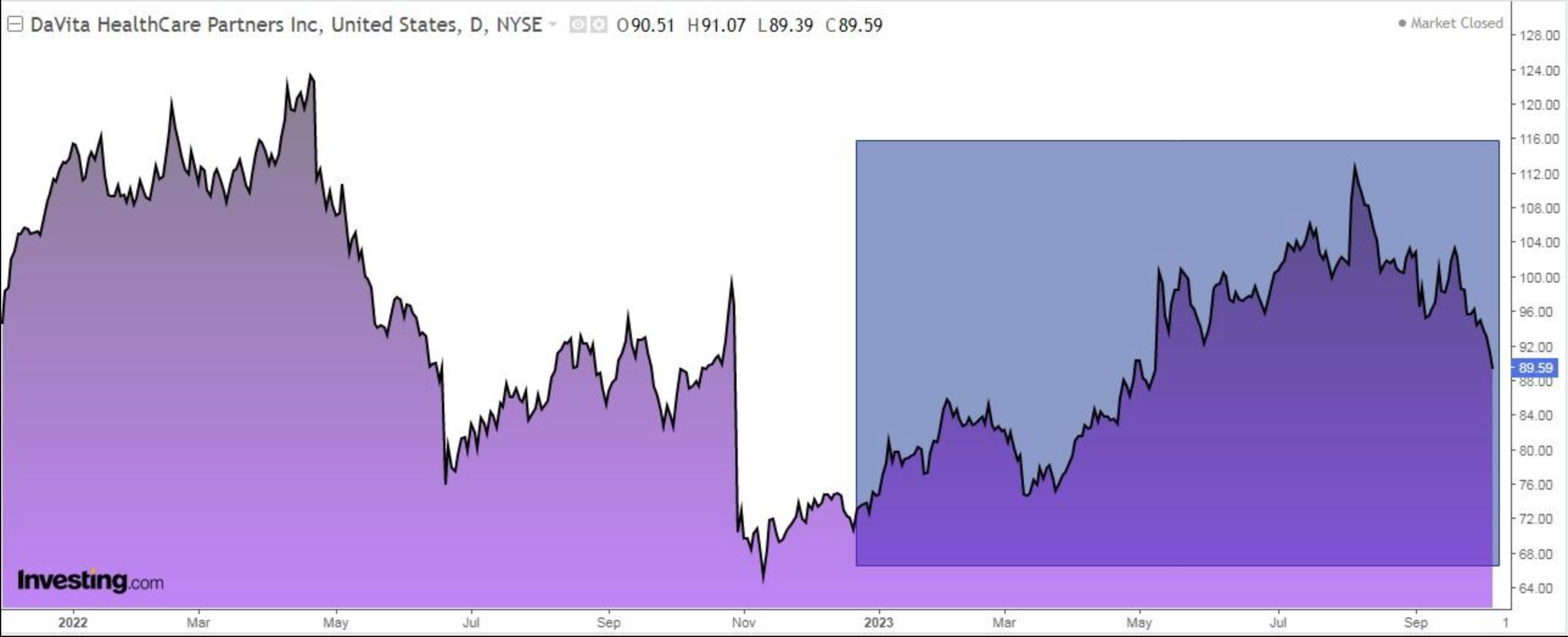

4. DaVita

DaVita HealthCare Partners (NYSE: DVA) erbringt Dialysedienstleistungen für Patienten mit chronischem Nierenversagen. Darüber hinaus bietet DVA ambulante, stationäre und häusliche Hämodialysedienstleistungen an.

Das Unternehmen firmierte früher unter dem Namen DaVita HealthCare Partners und änderte seinen Namen im September 2016 in DaVita. DVA wurde 1994 gegründet und hat seinen Hauptsitz in Denver, Colorado.

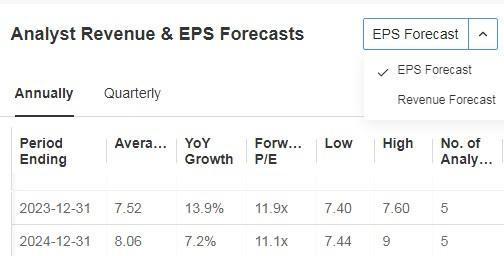

Das Unternehmen hat in seinem letzten Quartalsbericht solide Zahlen vorgelegt, wobei der Gewinn je Aktie die Erwartungen um 19,8 % übertraf. Der nächste Zwischenbericht wird am 8. November erwartet. Für 2023 wird ein EPS-Wachstum von +13,9 % und für 2024 von +7,2 % erwartet.

Quelle: InvestingPro

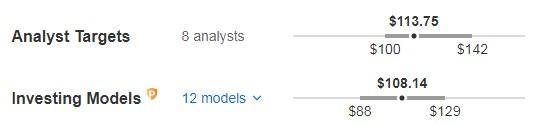

7 Analysten bewerten die Aktie von DVA. 5 Experten raten zum Kauf, einer zum Halten der Aktie. Es gibt eine Verkaufsempfehlung. Der Markt sieht für DVA ein Kurspotenzial bis auf 113,75 USD, die Modelle von InvestingPro geben einen etwas konservativeren Wert von 108,14 USD an.

Quelle: InvestingPro

***