Die jüngste Rallye bei Risikoanlagen hat zahlreiche Marktanalysten in Erstaunen versetzt. Doch ungeachtet der Deutungsunsicherheit, ob dieser Trend angemessen begründet ist oder nicht, ist unverkennbar, dass die Belebung der Animal Spirits – jene metaphorische Umschreibung für die impulsiven und emotionalen Elemente menschlichen Verhaltens in den Finanzmärkten – die Anlegergemeinschaft in Bewegung hält. Eine differenzierte Betrachtung mittels verschiedener Indikatoren, insbesondere auf der Grundlage von ETF-Paaren, vermittelt ein facettenreiches Bild des aktuellen Marktverhaltens.

Vor beinahe einem vollen Monat berichtete CapitalSpectator.com von zunehmend deutlichen Signalen für gesteigerte Risikobereitschaft. Die heutige Lageaktualisierung spiegelt wider, dass die Märkte nach wie vor ein insgesamt optimistisches Profil aufweisen. Indessen zeichnet sich die Lesbarkeit der Marktlage keineswegs kristallklar ab, weshalb eine gewisse Zurückhaltung in Bezug auf die nachfolgende Analyse geboten ist. Gegenwärtig jedoch drängt sich kein offenkundiger Schluss auf, dass die "Weisheit" der Anlegermasse die jüngst neu entfachten optimistischen Erwartungen bereits wieder über Bord geworfen hätte.

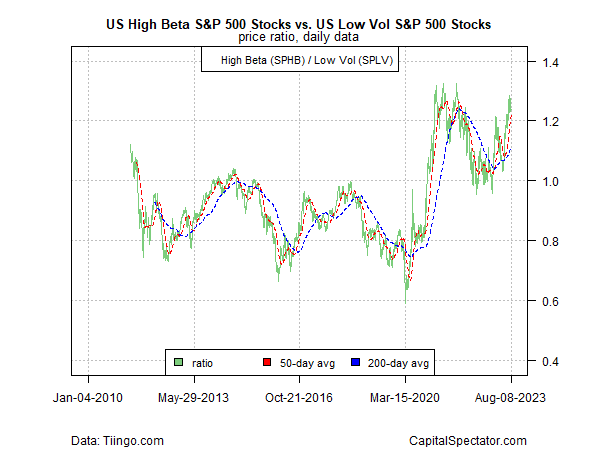

Lassen Sie uns einleiten mit einem Vergleich zwischen Aktien mit hohem Beta (also solchen, die überdurchschnittlich auf Marktschwankungen reagieren) wie dem Invesco S&P 500® High Beta ETF (NYSE:SPHB), und Aktien mit geringer Volatilität (also geringen Kursschwankungen) repräsentiert durch den Invesco S&P 500® Low Volatility ETF (NYSE:SPLV). Dieses Gegenüberstellen dient als ein Indikator dafür, wie stark der Appetit der Investoren auf risikoreichere oder aber sicherere Positionierungen im Kontext der US-Aktienmärkte ausfällt.

Dieses Verhältnis ist in den letzten Monaten in die Höhe geschossen und nähert sich dem bisherigen Höchststand von Ende 2021, kurz bevor die scharfe Korrektur des letzten Jahres einsetzte. Es ist fraglich, ob die jüngste Hausse zu Ende gegangen ist oder ob es sich bei der aktuellen Pause um einen vorübergehenden Rückschlag handelt, bevor neue Höchststände angegangen werden. So viel ist klar: Sollte das Verhältnis SPHB:SPLV sinken, wäre das ein Zeichen dafür, dass auch die Bullen allmählich kalte Füße bekommen.

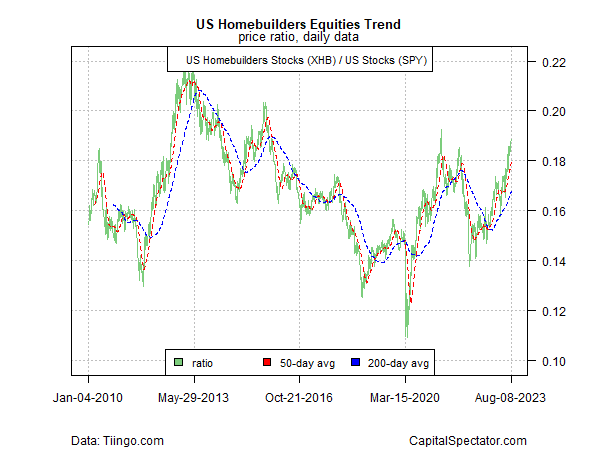

Ein weiteres ermutigendes Zeichen für die Optimisten ist die Rallye bei den Aktien von Hausbauunternehmen (SPDR® S&P Homebuilders ETF (NYSE:XHB)), die nach wie vor auf eine anhaltende Stärke dieses konjunktursensiblen Sektors hindeutet, während er sich im Vergleich zum breiten US-Aktienmarkt (SPDR® S&P 500 (NYSE:SPY)) erholt.

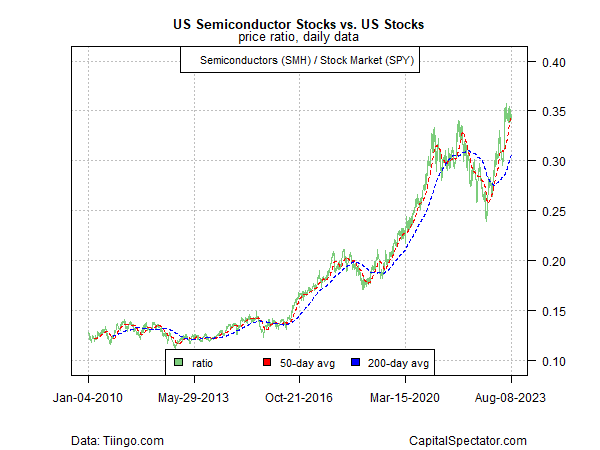

Halbleiteraktien (VanEck Semiconductor ETF (NASDAQ:SMH), die gemeinhin als Indikator für die Risikobereitschaft gelten, zeigen im Vergleich zum breiten Aktienmarkt (SPY) ebenfalls Stärke.

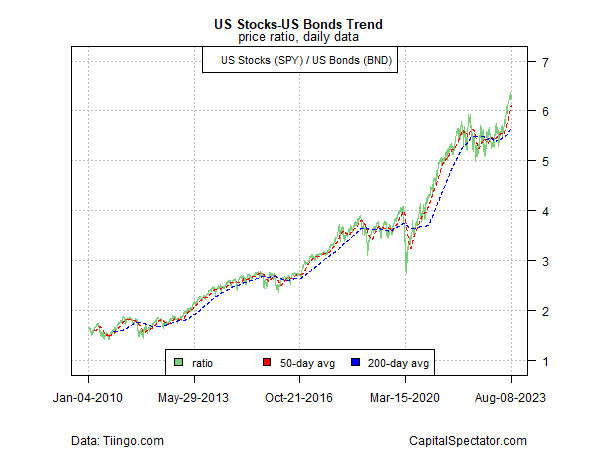

Auch das Verhältnis von Aktien (SPY) zu Anleihen (Vanguard Total (EPA:TTEF) Bond Market Index Fund Shares (NASDAQ:BND)) signalisiert weiterhin eine erhebliche Risikobereitschaft.

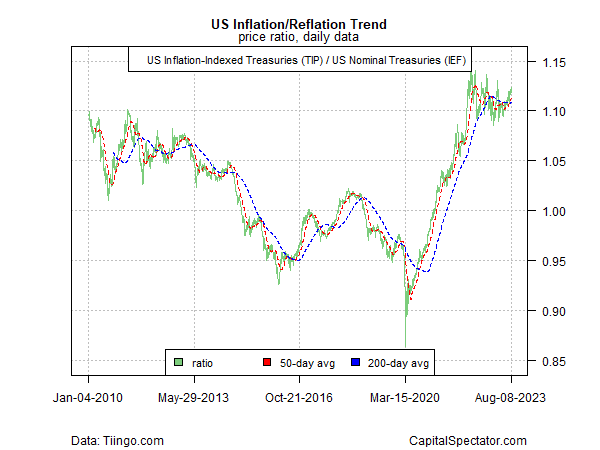

In der Zwischenzeit verharrt die Reflations-/Inflationsthematik basierend auf inflationsindexierten Treasuries (iShares TIPS Bond ETF (NYSE:TIP)) gegenüber herkömmlichen Treasuries (iShares 7-10 Year Treasury Bond ETF (NASDAQ:IEF)) in einer Warteschleife. Dies ist ein ermutigendes Zeichen für die Optimisten, denn es lässt vermuten, dass der Markt weiterhin von einem nachlassenden Inflationsdruck ausgeht, was wiederum die Risikobereitschaft unterstützt.

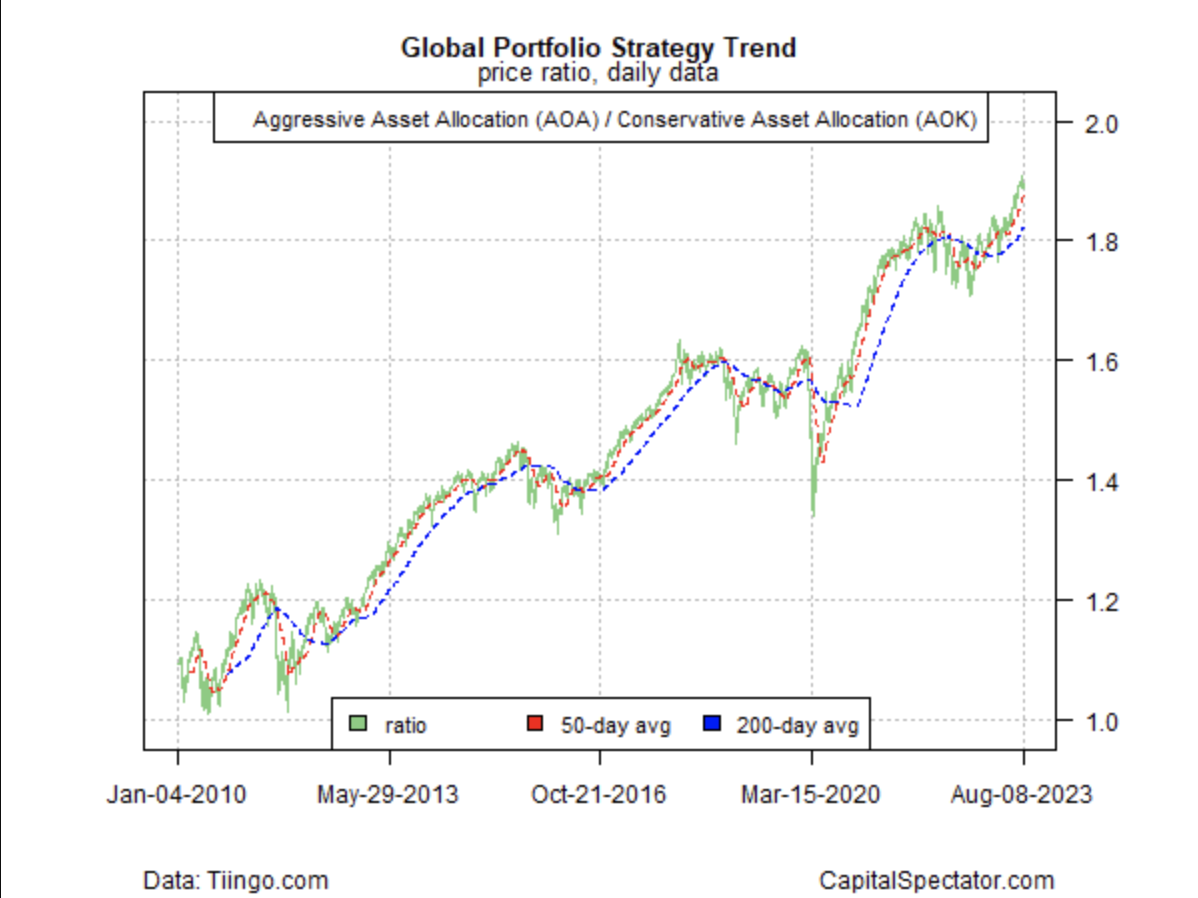

Ein Blick auf den Trend zu einer aggressiven Allokation (iShares Core Aggressive Allocation ETF (NYSE:AOA) gegenüber einer konservativen Strategie für globale Vermögenswerte (iShares Core Conservative Allocation ETF (NYSE:AOK)) deutet ebenfalls auf eine anhaltende Tendenz in Richtung Risiko hin.

In der anhaltenden Reflexion über das jüngste Geschehen an den Finanzmärkten kristallisiert sich stets eine zentrale Frage heraus, die wie ein ständiger Begleiter die Köpfe der Marktbeobachter umgarnt: Handelt es sich bei den zurückliegenden Ereignissen lediglich um einen Prolog für das, was uns an den Märkten noch erwartet? Eine Frage, die zweifellos zu intensiven Debatten anregt und die Geister in der Finanzwelt zu gespaltenen Meinungen verleitet. Doch ein Blick zurück offenbart einen wertvollen Einblick: Das Trendverhalten vergangener Phasen liefert den dringenden Rat, anzunehmen, dass sich ein Trend fortsetzt, solange nicht überzeugende Gegenargumente vorliegen.