Das Wichtigste in Kürze

- Der Kurs der Aktien fiel im März 2020 auf 31 USD

- Höhere Tiefs und höhere Hochs in den letzten zwei Jahren

- Allzeithoch greifbar

- Jetzt könnte der perfekte Zeitpunkt sein, um bei VLO Gewinne mitzunehmen

- Chance-Risiko-Verhältnis unattraktivv

Auf den Märkten für Rohöl und Ölprodukte sind Crack-Spreads die Raffinierungsspanne für die Verarbeitung von einem Fass Rohöl zu Benzin oder Destillatprodukten wie Heizöl, Diesel und Kerosin.

Raffinerien gehen keine Risiken in Bezug auf die Preise für Erdöl oder Erdölprodukte ein. Sie kaufen Erdöl nach Möglichkeit zu früheren Preisen und verkaufen die raffinierten Erdölprodukte zu aktuellen Marktpreisen. Raffinerien investieren Millionen oder in manchen Fällen sogar Milliarden in Anlagen, Immobilien und Ausrüstung für die Verarbeitung von Öl. Gleichzeitig tragen sie das Risiko der Spanne zwischen den Rohölpreisen und dem Endpreis der Ölprodukte. Diese Differenz wird als Crack-Spread bezeichnet.

Durch katalytisches Cracken wird Rohöl auf Temperaturen erhitzt, bei denen Benzin und Destillatkraftstoffe entstehen.. Die Crackspreads sind zwar Echtzeit-Indikatoren für die Nachfrage nach Erdölprodukten, dienen aber auch als Barometer für die Gewinne der Raffinerien.

Im Jahr 2020, als die Preise für Rohöl und Erdölerzeugnisse im Zuge der COVID-Pandemie einbrachen, sank der Crackspread für Destillate auf 6,44 USD pro Barrel, den niedrigsten Preis seit 2010. Die Spreads für die Benzinverarbeitung fielen auf minus 3,85 USD pro Barrel, ihren niedrigsten Stand seit 2008. Bei diesen Preisen war die Raffination von Rohöl zu Destillatprodukten ein Verlustgeschäft.

Seit den Tiefstständen von 2020 haben sich die Raffineriespannen jedoch massiv erholt, so dass das Raffineriegeschäft wieder profitabel ist. Das kam Valero Energy Corporation (NYSE:VLO), einem führenden US-Raffinerieunternehmen, zugute. In den vergangenen zwei Jahren habe ich die Aussichten für VLO-Aktien regelmäßig sehr positiv bewertet.

Mitte April 2022 bin ich jedoch zu der Überzeugung gelangt, dass jetzt ein hervorragender Zeitpunkt ist, um bei Long-Positionen in VLO-Aktien Gewinne mitzunehmen, da das Chance-Risiko-Verhältnis keine überdurchschnittlichen Erträge mehr zulässt.

Der Kurs der Aktien fiel im März 2020 auf 31 USD

Anfang 2020 führte die globale Pandemie dazu, dass der Energiebedarf nahezu ausfiel, da sich die Menschen rund um den Globus in ihren Häusern verschanzten. Arbeitsstätten wurden geschlossen und der Reiseverkehr kam zum Stillstand. Der Preis für WTI -Rohöl fiel an der NYMEX auf minus 40,32 USD pro Barrel und damit auf den niedrigsten Stand seit Beginn des Futures-Handels, da es keine Lagerkapazitäten für gefördertes Erdöl mehr gab.

Die Brent-Futures fielen auf 16 USD pro Barrel und damit auf den niedrigsten Stand in diesem Jahrhundert. Benzin erreichte im Großhandel einen Tiefstand von 37,6 Dollar-Cents pro Gallone.

Die mit der Verarbeitung von Rohöl zu Destillaten befassten Raffinerieunternehmen litten unter diesen Extrembedingungen. Die Valero-Aktie erreichte im März 2020 einen Tiefststand von 31 USD und damit ihren niedrigsten Kurs seit Dezember 2012. Fünf Monate zuvor, im November 2019, pendelten die VLO-Aktien noch oberhalb der 100-Dollar-Marke.

Höhere Tiefs und höhere Hochs in den letzten zwei Jahren

Bei einem Stand von 31 USD im März 2020 erwies sich VLO als das Geschäft des Jahrhunderts.

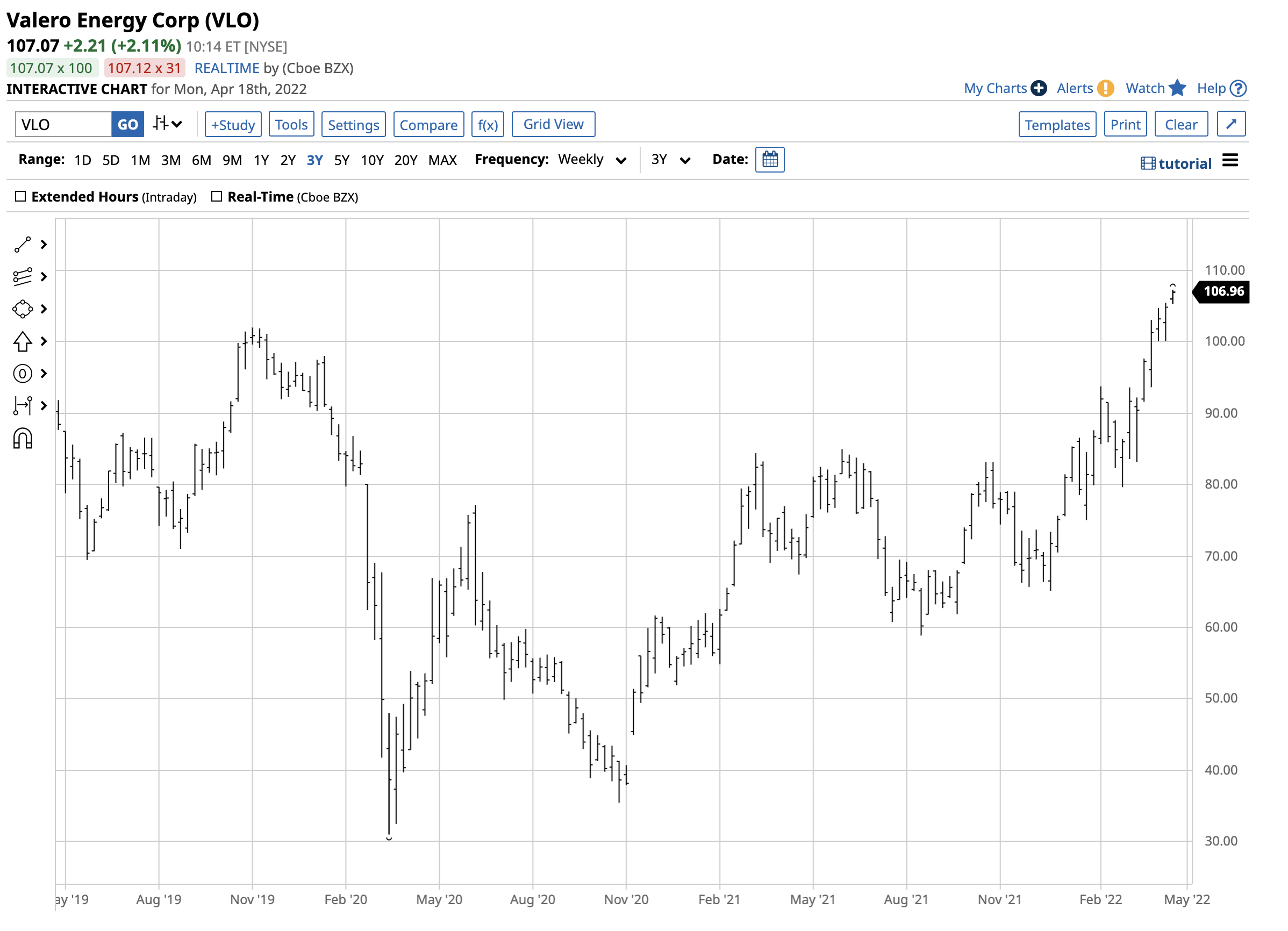

Quelle: Barchart

Der Chart zeigt den Aufwärtstrend der VLO-Aktie in den letzten zwei Jahren, der den Wert der Aktie mehr als verdreifacht hat. Am 18. April schloss VLO bei 110,35 USD.

Allzeithoch greifbar

Die VLO-Aktie hat den ersten technischen Widerstand in Form des Hochs vom November 2019 bei 101,99 USD überwunden.

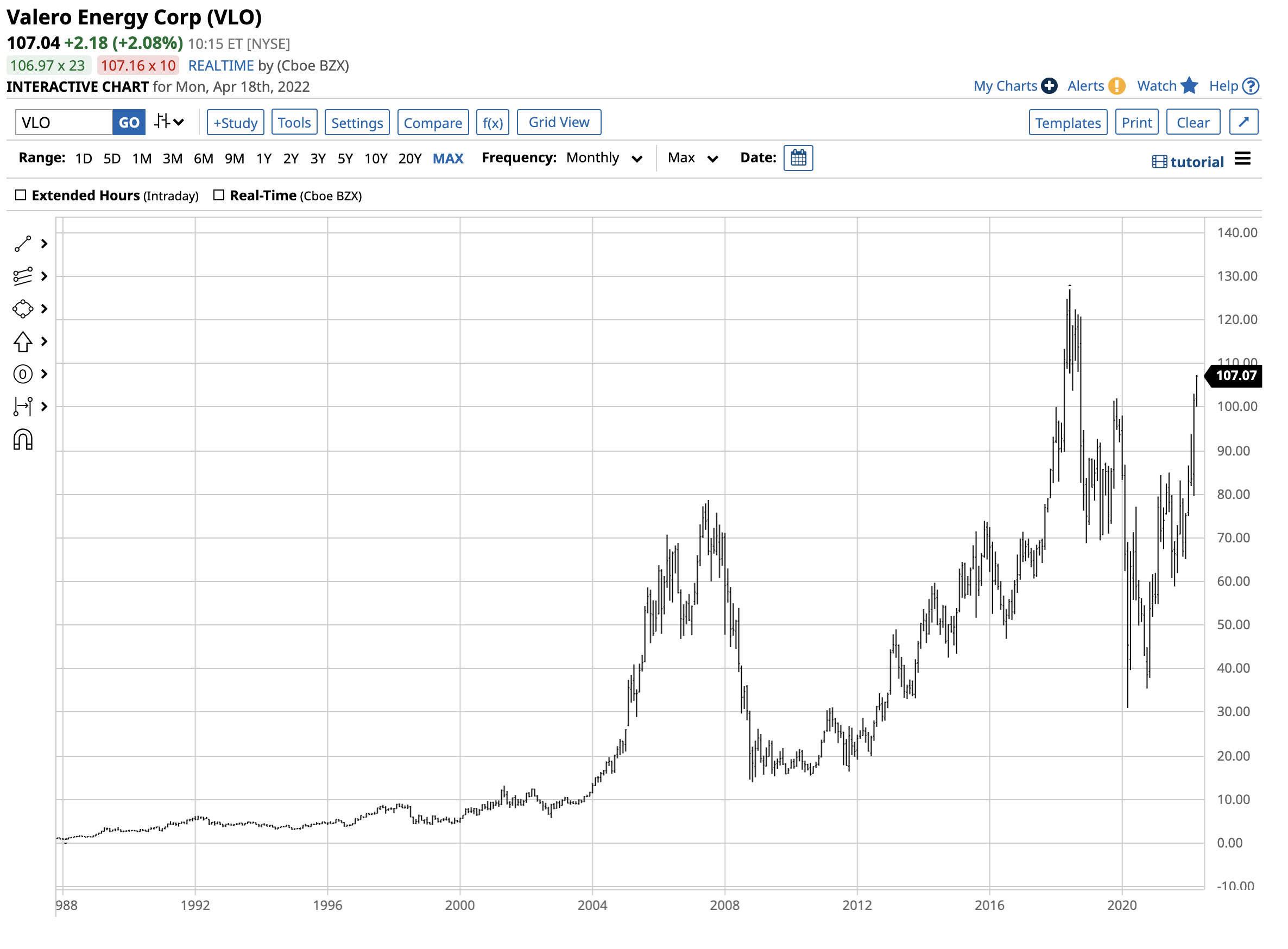

Quelle: Barchart

Im langfristigen Chart ergibt sich das nächste Aufwärtsziel bei 126,98 USD, dem Allzeithoch vom Juni 2018.

Beim Stand von 110 USD lag die Marktkapitalisierung von VLO bei über 45,18 Mrd. USD. Täglich wechseln durchschnittlich über 4,5 Millionen Aktien den Besitzer. Darüber hinaus zahlt VLO seinen Aktionären eine jährliche Dividende von 3,92 USD, das entspricht einer Rendite von 3,55 %.

Quelle: Yahoo Finance

In den letzten vier aufeinanderfolgenden Quartalen hat VLO die Konsensprognosen der Analysten zum Gewinn je Aktie stets übertroffen. Am Dienstag, den 26. April, gewährt das in San Antonio, Texas, ansässige Unternehmen vor US-Börsenbeginn Einblick in seine Geschäftszahlen für das erste Quartal 2022.

Die Schätzungen gehen derzeit von einem EPS von 1,63 USD je Aktie aus. Eine Umfrage unter fünfzehn Analysten auf Yahoo Finance ergab ein durchschnittliches Kursziel von 102,68 USD pro Aktie. Der höchste Zielpreis liegt bei 135 USD, der niedrigste bei 87,16 USD.

Jetzt könnte der perfekte Zeitpunkt sein, um bei VLO Gewinne mitzunehmen

Leser, die meine Artikel auf Investing.com verfolgen, wissen, dass ich seit 2020 - damals notierte die Aktie zwischen 50 und 60 USD - sehr optimistisch gegenüber VLO eingestellt bin. Bei einem Kurs von über 100 USD fällt es allerdings schwer, die Aussichten des Raffinerieunternehmens weiterhin enthusiastisch zu bewerten.

Als der Kurs die 100-USD-Marke passierte, haben mich drei Faktoren dazu veranlasst, bei der VLO-Aktie Gewinne mitzunehmen:

- Der langfristige Chart von VLO zeigt, dass die Aktie regelmäßig Kursexplosionen und -implosionen erlebt hat. Die Kursentwicklung ist zwar nach wie vor ausgesprochen positiv, allerdings zeigt die Volatilität der Vergangenheit, dass Gewinnmitnahmen gerade in explosiven Phasen, in denen die Aktie über 100 USD notiert, strategisch optimal waren.

- Aktien aus dem Energiebereich sind in den letzten Monaten exponentiell gestiegen. Mit Stand vom 14. April hat der S&P 500 Index seit dem 31. Dezember 2021 um 7,84 % nachgegeben. Der Energy Select Sector SPDR® ETF (NYSE:XLE), der Aktien der führenden Öl-nahen Unternehmen hält, ist seit Ende letzten Jahres um 43,87 % gestiegen. Im gleichen Zeitraum hat die VLO-Aktie 39,6 % zugelegt. Die Renditen im Ölsektor sind unglaublich, aber mit den Preisen steigt auch das Risiko einer Korrektur.

- Letztendlich wird die Bekämpfung des Klimawandels sowohl in den USA als auch in Europa wieder in den Mittelpunkt der Politik rücken. Für die Mineralölindustrie ist das nicht gerade zuträglich. Darüber hinaus könnte ein Ende des Krieges in der Ukraine oder ein Nachlassen der Spannungen zwischen Russland und dem Westen zu einem plötzlichen und krassen Einbruch auf dem Ölmarkt führen, der alle damit verbundenen Aktien nach ihren spektakulären Gewinnen erheblich unter Druck setzt.

Fazit: Der Wert von Valero hat sich mehr als verdoppelt, seit ich die Aktie zu einem Kurs von 50 USD pro Aktie empfohlen habe. Meiner Meinung nach spricht bei Kursen über 100 USD nichts gegen Gewinnmitnahmen.

Chance-Risiko-Verhältnis unattraktiv

Bei jedem Trade oder jeder Investition muss die Dynamik von Risiko und Ertrag genauestens beachtet werden. Bei VLO rechtfertigte das Ertragspotenzial bei 50 USD je Aktie das Verlustrisiko. Nach einer Haltedauer von zwei Jahren haben die Dividendenrendite und die Reinvestition der vierteljährlichen Dividenden die Rendite noch der Aktie erhöht.

Zu beachten ist, dass wir bei jeder Risikoposition immer zum aktuellen Marktniveau long oder short sind und nicht zum ursprünglichen Ausführungskurs.

Bei einem Aktienkurs von über 110 USD bin ich hinsichtlich der Aussichten für VLO in den kommenden Monaten neutral. Das Risiko eines plötzlichen Einbruchs im Energiesektor ist gestiegen. Außerdem ist es unmöglich, Höchst- oder Tiefststände von Investments zu bestimmen, da sie dazu neigen, sich während Bullen- und Bärenmärkten auf unlogische, unvernünftige und irrationale Niveaus zu bewegen.

Anfang 2020 rutschte der Rohölpreis unter Null und VLO fiel auf 31 USD pro Aktie, was das Risiko-Ertrags-Verhältnis einer Long-Position rechtfertigte. Jetzt steht der Ölpreis über 100 USD und der Aktienkurs von VLO befindet sich auf demselben Niveau - das Risiko, auf höhere Preise zu warten, ist also nicht länger gegeben.