Mehr und mehr Marktteilnehmer setzen auf eine baldige Zinssenkung der US-Notenbank - eine Wette, die in der vergangenen Woche voll aufgegangen ist und die stärkste Treasury-Rally seit 40 Jahren ausgelöst hat.

"Der Bloomberg US Aggregate Bond Index, ein weithin beachtetes Maß für die Gesamtrendite von US-Anleihen, ist im November bisher um 4,3 % gestiegen und damit auf dem Weg zu seinem besten Monatsergebnis seit 1985", berichtet die Financial Times.

Ein wichtiges Nachrichtenereignis, das diesen Anstieg befeuerte, waren die Äußerungen von Fed-Gouverneur Waller am Dienstag.

"Ich bin zunehmend zuversichtlich, dass die Geldpolitik derzeit gut dafür aufgestellt ist, die Wirtschaft abzubremsen und die Inflation wieder auf [das Ziel der Fed von] 2 % zu bringen", sagte er.

"Wenn wir sehen, dass die Inflation noch über einige Monate sinkt - ich weiß nicht, wie lange das sein wird, drei, vier oder fünf Monate -, könnte man anfangen, den Leitzins zu senken - einfach nur, weil die Inflation niedriger ist. Es gibt einfach keine Gründe dafür zu sagen, dass man [die Zinssätze] wirklich hoch halten sollte, wenn die Inflation wieder im Zielbereich ist."

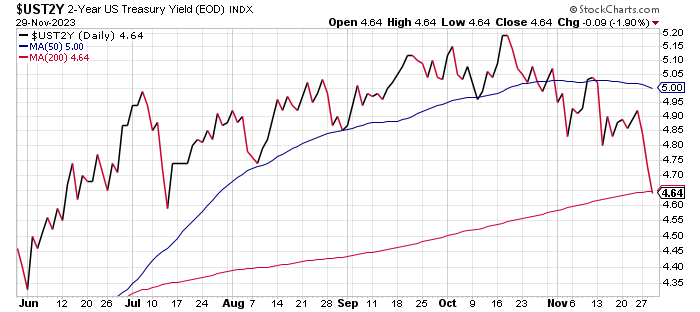

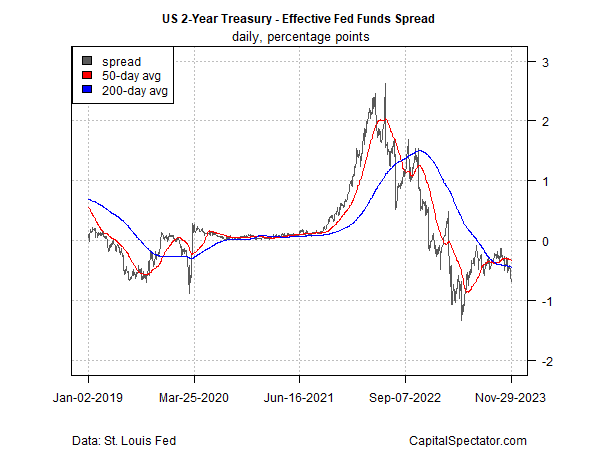

Die Rendite der 2-jährigen US-Staatsanleihen, die bekanntlich sensibel auf die Geldpolitik reagiert, ist in den letzten Handelstagen stark gefallen und erreichte am Mittwoch (29. November) mit 4,64 % den niedrigsten Stand seit Juli.

Insbesondere der 2-Jahres-Satz sinkt nun rapide im Vergleich zum aktuellen Zielkorridor der Fed Funds Rate von 5,25 % bis 5,50 %. Das ist ein klares Zeichen dafür, dass der Markt die Wahrscheinlichkeit höher einschätzt, dass 1) die Zinsen ihren Gipfel erreicht haben und 2) Zinssenkungen bevorstehen.

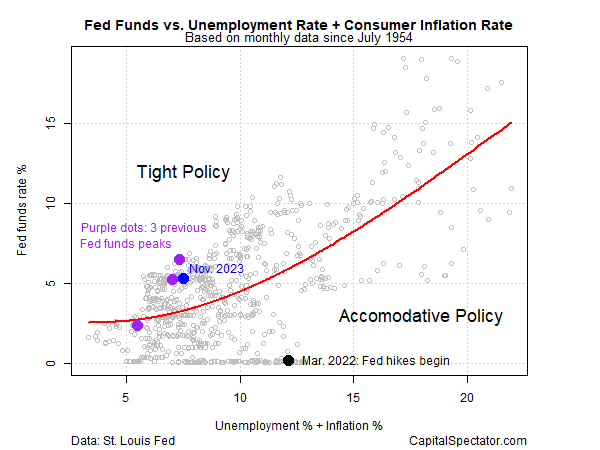

Eine Gegenüberstellung der geldpolitischen Bedingungen in den USA mit der Verbraucherinflation und der Arbeitslosigkeit zeigt, dass die Geldpolitik so straff ist wie nie zuvor in den letzten Konjunkturzyklen.

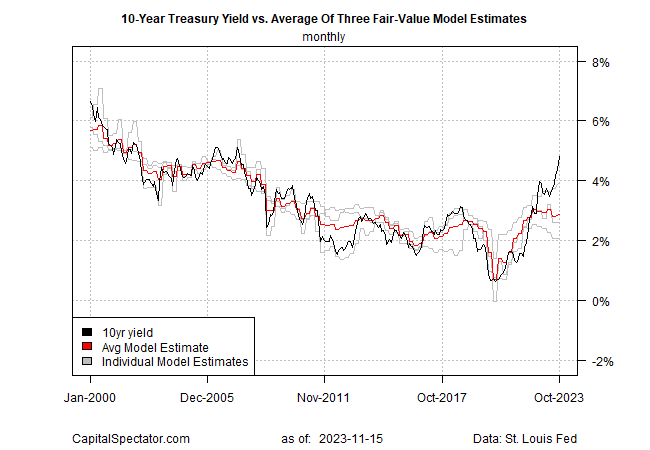

Weitere Gründe für die Annahme, dass die Zinsen ihren Höchststand erreicht haben könnten: Die jüngsten Schätzungen des "fairen Wertes" für die Rendite der 10-jährigen Staatsanleihen lagen deutlich unter der aktuellen Rendite am Markt.

Anfang dieses Monats lag die Schätzung des "fairen Wertes" für die Renditen 10-jähriger T-Bonds laut CapitalSpectator.com für Oktober fast 2 Prozentpunkte unter dem Marktzins - die größte Differenz seit fast zwei Jahrzehnten und ein Hinweis darauf, dass der Ausverkauf am Anleihemarkt stark übertrieben war.

Es ist noch zu früh, um mit echter Zuversicht zu behaupten, dass ein neuer Bullenmarkt für Anleihen begonnen hat, die Wahrscheinlichkeiten tendieren jedoch weiterhin stark in diese Richtung. Die kommenden Inflationsdaten werden wahrscheinlich entscheidend für die weitere Entwicklung sein.

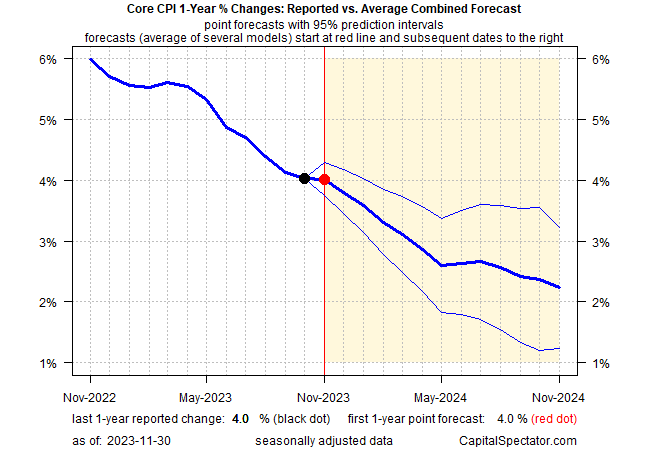

Die Aussichten für die Kernrate der Verbraucherpreisinflation signalisieren eine weitere Abkühlung der Teuerung, wenn auch in bescheidenem und zuweilen eher schleppendem Tempo, was dem Bondmarkt den einen oder anderen Gegenwind bescheren könnte.

Ein von CapitalSpectator.com entwickeltes Kombinationsmodell prognostiziert, dass die einjährige Kerninflation im November bei 4,0 % gegenüber dem Vorjahr verharren und in den Folgemonaten wieder nach unten tendieren wird.

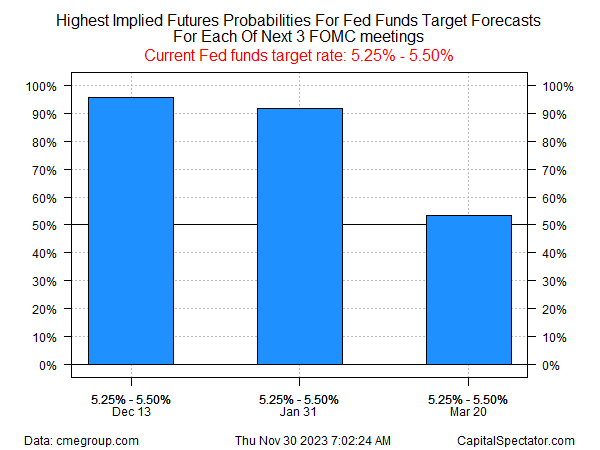

In den Fed-Funds-Futures ist das Ende der Zinserhöhungen bereits eingepreist, aber der genaue Zeitpunkt des Beginns der Zinssenkungen ist noch offen. Der Markt geht davon aus, dass die Fed den Leitzins auf den nächsten beiden Sitzungen nahezu unverändert lassen wird, während für die Sitzung im März die Wetten auf eine Beibehaltung oder eine Senkung der Zinssätze gleichauf liegen.

Wie werden sich die Wahrscheinlichkeiten in den nächsten Tagen und Wochen entwickeln? Hier werden wohl die eingehenden Makrodaten die entscheidenden Faktoren sein.

Zwei zentrale Fragen stehen dabei im Vordergrund.

-

Erstens: Verlangsamt sich die Konjunktur nach dem fulminanten Wachstumsclip im dritten Quartal?

-

Zweitens: Geht die Inflation weiter in einem Tempo zurück, das es der Zentralbank erlaubt, auf weitere Zinserhöhungen zu verzichten und sogar Zinssenkungen zu Beginn des nächsten Jahres in Erwägung zu ziehen?