„Signs“ oder Zeichen war ein Song der Five Man Electrical Band aus dem Jahr 1970, der die allgegenwärtigen Symbole für die Hippie-Bewegung beschrieb. Der Text kam mir in den Sinn, als ich kürzlich auf die Wirtschaftsdaten schaute. Es gibt „Zeichen, Zeichen, überall Zeichen“, die auf eine Rezession hindeuten, jedoch (noch) keine Rezession.

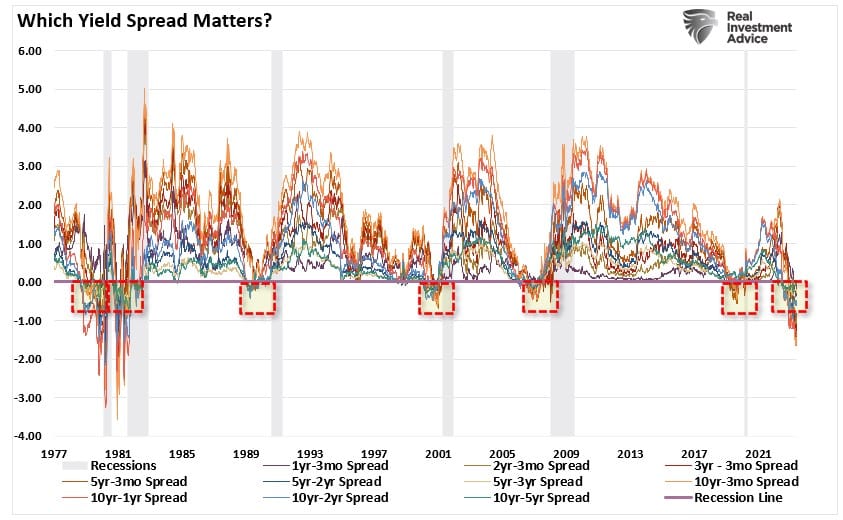

Was sehen wir denn? Seit Ende Mai sind immerhin 100 % der 10 von uns beobachteten wirtschaftlich sensiblen Renditekurven invertiert. In der Vergangenheit waren solche steilen und beständigen Umkehrungen verschiedener Renditekurven stets die Vorboten einer Rezession.

Zum besseren Verständnis zeigen wir hier die zehn Rendite-Kurven in einem Diagramm. Das nachstehende Schaubild zeigt zwei in diesem Zusammenhang entscheidende Aspekte. Erstens: Wenn alle zehn invertiert waren, wie in den quadratischen Kästchen angezeigt wird, gingen solche Inversionen einer rezessiven Wirtschaft voraus. Darüber hinaus ist die derzeitige Inversion die tiefste seit den späten 70er Jahren.

Es gab zwar auch rezessionsnahe Phasen, wie 2011 während des Shutdowns in Japan oder 2015 während der Brexit-Phase, die Steigungen der Renditekurven drehten sich jedoch nicht um. Es wird zwar allgemein angenommen, dass die Wirtschaft dieses Mal eine Rezession vermeiden kann. Die Anzahl und das Ausmaß der Kurven-Inversionen lassen ein solch optimistisches Ergebnis aber eher unwahrscheinlich erscheinen.

Wird dieses Mal alles anders sein? Aber klar. Es ist immer alles möglich, und zweifellos gibt es heute die Art von monetärer Unterstützung, die man früher nicht kannte. Wie bereits erwähnt - die monetäre Liquidität in der Wirtschaft in Prozent des BIP ist immer noch sehr hoch.

Allerdings deutet mehr als die Inversion der Renditekurve darauf hin, dass eine Rezession wahrscheinlich ist.

Weitere Zeichen

Wie wir kürzlich bereits in einem Artikel an diese Stelle erörtert haben, gab es auch Fälle, in denen Ökonomen eine Rezession erwarteten, die jedoch nicht eintrat.

„Im Jahr 2011 stand die Welt vor einem Produktionsstillstand, als Japan durch ein Unterseebeben und einen Tsunami lahmgelegt wurde. Die Überflutung Japans löste dazu noch eine Kernschmelze aus. Gleichzeitig waren die USA in eine Debatte über die Schuldenobergrenze, eine Herabstufung des Ratings und eine drohende Zahlungsunfähigkeit verwickelt. Angesichts dieser Kombination von Ereignissen schrumpfte der verarbeitende Sektor der Wirtschaft und überzeugte viele Beobachter davon, dass eine Rezession bevorstand.

Wie wir wissen, hat es diese Rezession jedoch nie gegeben.“

Die Wirtschaft konnte eine Rezession vermeiden, weil der Dienstleistungssektor die Wirtschaft über Wasser hielt. In der Vergangenheit war das verarbeitende Gewerbe ein wichtiger Bestandteil der Wirtschaftstätigkeit. Heute entfallen fast 80 % jedes ausgegebenen Dollars auf Dienstleistungen.

Das ist ein entscheidend wichtiger Punkt. Dienstleistungen haben einen viel geringeren wirtschaftlichen Multiplikator als das verarbeitende Gewerbe, genau aus diesem Grund ist unser Wirtschaftswachstum auch langsamer. Dennoch stellt es den Großteil der Wirtschaftsaktivitäten dar.

Was für die Dienstleistungen gilt, gilt also auch für die Wirtschaft. Das folgende Diagramm zeigt beide ISM-Einkaufsmanagerindizes. Wie man sieht, erlebte das verarbeitende Gewerbe in den Jahren 1998, 2011 und 2015 zwar eine Kontraktion, der Dienstleistungssektor jedoch nicht. In allen drei Fällen konnte eine wirtschaftliche Rezession vermieden werden.

Erkenntnisse aus einem zusammengesetzten Einkaufsmanagerindex

Wir können einen zusammengesetzten Indikator erstellen, indem wir den Durchschnitt der beiden Indizes bilden, was die Korrelation mit wirtschaftlichen Rezessionen besser verdeutlicht. In den Jahren 1998, 2011 und 2015 wurde eine Rezession vermieden, da der zusammengesetzte Index nie in den Bereich einer Kontraktion fiel. Dieser Indikator ist nun aber in den Kontraktionsbereich gefallen und lässt die Alarmglocken für eine Rezession schrillen.

Gewichtet man den zusammengesetzten Index jedoch nach den Wirtschaftsaktivitäten (77 % Dienstleistungen, 23 % verarbeitendes Gewerbe), gibt der Index nur an eine Schwerwetterwarnung für eine bevorstehende Rezession aus. Sollte sich der Dienstleistungsindex im Juni verschlechtern, wird er den gewichteten Gesamtindex allerdings in den rezessiven Bereich herunterreißen.

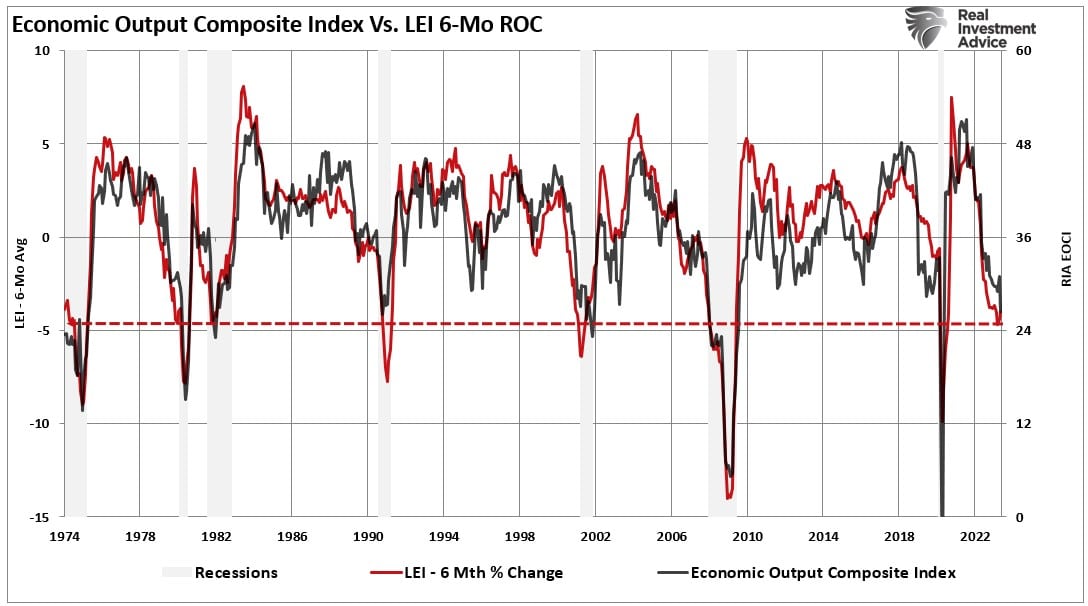

Die aktuellen Zahlen der Frühindikatoren für die zukünftige wirtschaftliche Aktivität lassen eine mögliche Rezession erahnen und bestätigen damit die Bedenken, die bereits im ISM Composite Index geäußert wurden. Seit dem Jahr 1967 wurde eine Rezession definitionsgemäß festgestellt, wenn die 6-Monats-Veränderungsrate (ROC) unterhalb von -3 % liegt. Unter allen von uns kontinuierlich beobachteten Rezessionsindikatoren gilt dieser spezielle Indikator als äußerst verlässlich.

Darüber hinaus warnt auch unser Economic Output Composite Index (EOCI), der mehr als 100 verschiedene führende, nachlaufende, Dienstleistungs- und Produktionsdaten umfasst, vor einer Rezession. Wie der LEI hat auch dieser Index eine gute Erfolgsbilanz bei der Vorhersage von Rezessionen.

Trotz eines wachsenden Bergs an Anzeichen für eine heraufziehende Rezession gibt es aber auch Lichtblicke am Horizont. Die Beschäftigungslage präsentiert sich weiterhin stabil und die Wirtschaftsleistung, gemessen am Bruttoinlandsprodukt (BIP), bewegt sich noch immer im positiven Bereich. Dies hat bei zahlreichen Analysten und Wirtschaftsexperten die Zuversicht genährt, dass wir möglicherweise dieses Mal Glück haben und einer Rezession entgehen können.

Kann länger dauern als erwartet

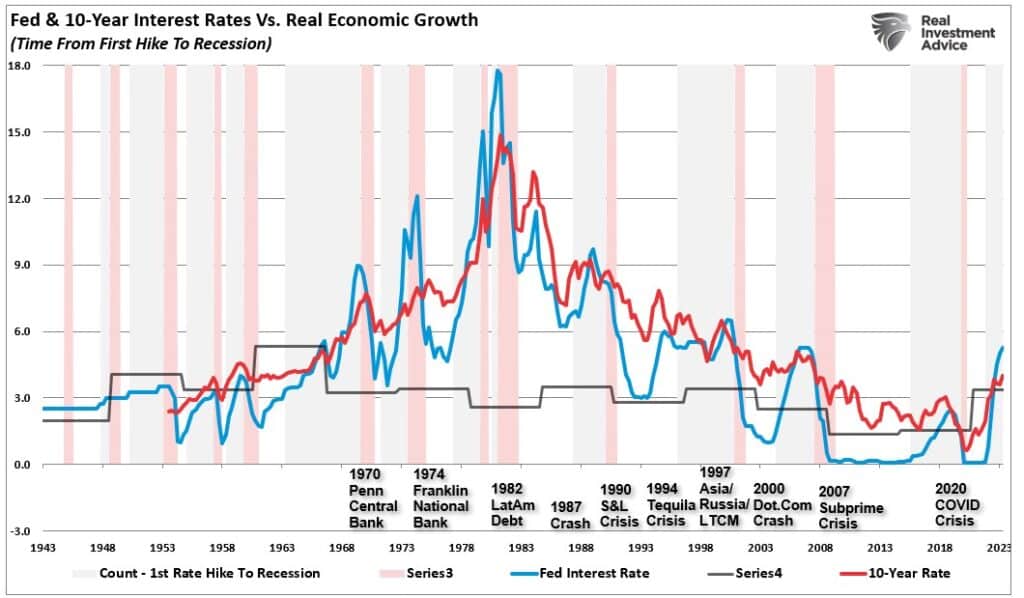

Es ist durchaus möglich, dass all diese Warnsirenen für eine wirtschaftliche Rezession Fehlalarme geben. Es gibt aber noch eine andere Möglichkeit. Infolge des massiven Anstiegs der Wirtschaftstätigkeit aufgrund der stillgelegten Volkswirtschaft und dank massiver fiskalischer Anreize könnte die Umkehr länger als normal dauern.

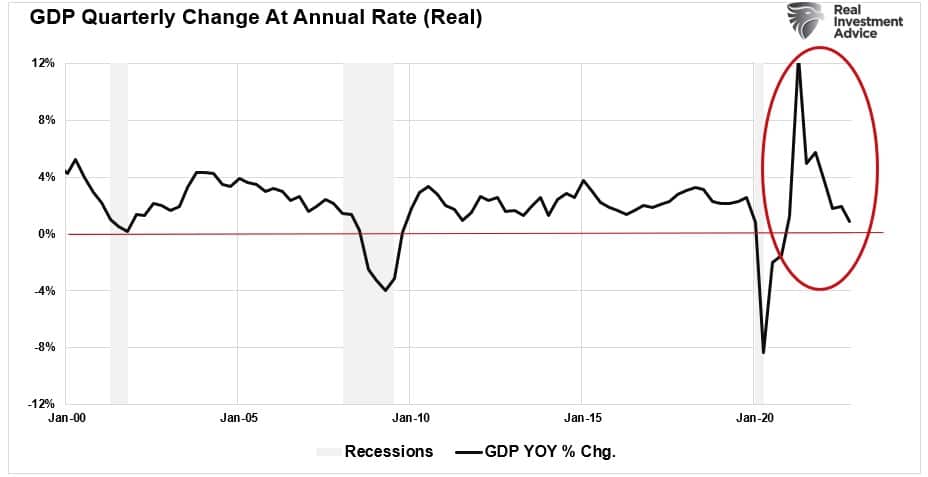

Wie bereits erwähnt - wir würden uns bereits inmitten einer Rezession befinden, wenn wir mit den früheren Wachstumsraten von unter 4 % in die jetzige Periode eingetreten wären. Der Unterschied besteht darin, dass der Startpunkt der Kontraktion ein Höchststand des nominalen BIP von fast 12 % war.

Daher hat die Wirtschaft nach dem konjunkturbedingten Aufschwung zwar stark korrigiert, sich aber noch nicht ins Minus gedreht. Eine negative Entwicklung des nominalen BIP ist für eine Rezession nach der offiziellen Definition, wie wir sie in den Jahren 2000-2001 gesehen haben, nicht erforderlich.

Es bedarf jedoch eines weiteren Rückgangs, bevor die Arbeitslosigkeit deutlich ansteigt und wir uns damit offiziell in einer Rezession befinden. Dieser Prozess wird wahrscheinlich länger dauern - daher wird eine „offizielle Rezession“ nicht vor dem kommenden Jahr eintreten.

Auswirkungen für Investoren

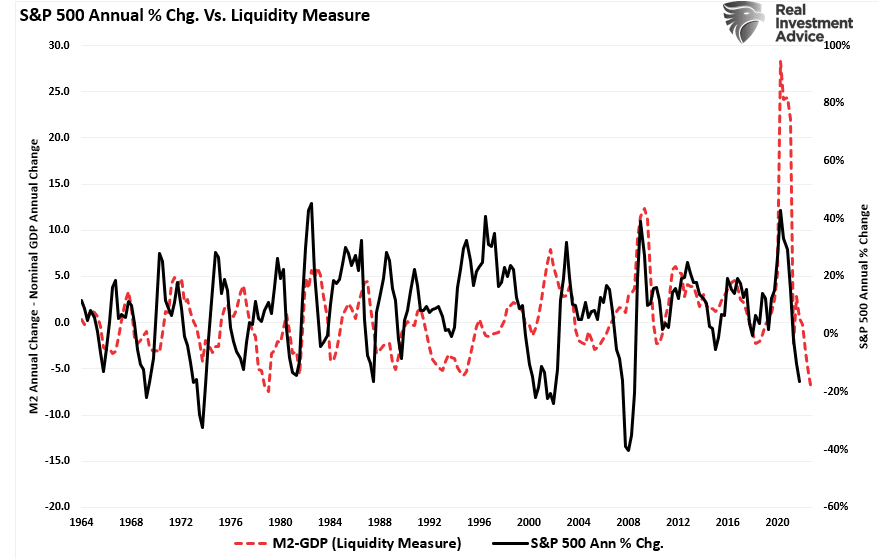

Wie bereits erwähnt, ist der massive Anstieg des monetären Stimulus (in Prozent vom BIP) weiterhin sehr hoch und erweckt den Eindruck, dass die Wirtschaft robuster erscheint, als sie wahrscheinlich ist. Der verzögerte Effekt der stark gestrafften Geldpolitik wird erst später in diesem Jahr zum Tragen kommen, und der daraus folgende Einbruch der Wirtschaftskraft wird die meisten Ökonomen dann auf dem falschen Fuß erwischen.

Für die Anleger sind die Auswirkungen einer Rücknahme der geldpolitischen Anreize auf die Preise nicht positiv. Wie gezeigt, korreliert der Rückgang der Liquidität (gemessen durch Subtraktion des BIP von M2) mit Veränderungen der Asset-Preise.

Wenn man bedenkt, dass die geldpolitischen Anreize in Zukunft noch stärker zurückgehen werden, ist davon auszugehen, dass die Asset-Preise in der Folge sinken werden. Eine Umkehrung der Liquidität würde jedoch den Anstieg der Asset-Preise unterstützen.

Sicher, dieses Mal könnte wirklich alles anders sein. Allerdings lässt es sich nicht aus der Welt reden, dass es in der Vergangenheit eben niemals wirklich anders war. Daher ist es möglich, dass die Analysten mit ihren optimistischeren Prognosen richtig liegen, aber die Wahrscheinlichkeiten sprechen immer noch für das, was uns die Indikatoren zeigen.

Aus diesem Grund müssen wir als Anleger flexibel bleiben und den Markt so nehmen und handeln, wie er ist, und nicht so, wie wir ihn gerne hätten.