- Die US-Indizes haben sich in diesem Jahr trotz der negativen Umstände gut entwickelt

- Historische Daten signalisieren, dass sich diese gute Performance fortsetzen wird

- Vor diesem Hintergrund möchte ich Ihnen drei Aktien vorstellen, die die Wall Street liebt und bei denen ein Einstieg interessant wäre

Trotz des bisher ereignisreichen Jahres, das vom anhaltenden Krieg Russlands mit der Ukraine, der Frage der US-Schuldenobergrenze und Zinserhöhungen durch die Fed und andere Zentralbanken geprägt war, hat sich der Aktienmarkt bisher gut entwickelt.

Der S&P 500 konnte ein gutes erstes Quartal und die beste Performance seit 2019 verzeichnen. In der Vergangenheit hat der Index, wenn er im ersten Quartal um mindestens 5 % gestiegen ist, die letzten drei Quartale des Jahres im Plus abgeschlossen. Die einzige Ausnahme war 1987.

Seit 1985 gab es 15 Fälle, in denen der Nasdaq 100 zwischen 6,8 und 38 Monaten brauchte, um ein neues 52-Wochen-Hoch zu erreichen.

Von den 14 früheren Fällen (ohne dieses Jahr), in denen es mindestens sechs Monate dauerte, bis ein neuer Höchststand erreicht wurde, lag der Nasdaq 100 nach 12 Monaten wieder im grünen Bereich.

Das sind natürlich statistische Fakten und keine Garantien. Wie Mark Twain so richtig sagte, Die Geschichte reimt sich, wiederholt sich aber nicht.

Wenn sie sich reimt, können Anleger profitieren, und das geht am besten, wenn sie in Unternehmen investieren, die an der Wall Street bereits für ihre Robustheit bekannt sind. Mit Hilfe der InvestingPro-Tools werden wir uns drei interessante Aktien ansehen.

Mit den Tools von InvestingPro können diese Analysen für praktisch jede Aktie durchführen. Klicken Sie einfach auf diesen Link und starten Sie noch heute Ihre kostenlose Testversion!

1. Dutch Bros

Starbucks ist bereits weithin bekannt, während Dutch Bros (NYSE:BROS) (derzeit noch) unter dem Radar der Anleger fliegt, aber ein stetig wachsender Akteur in dieser Branche ist. Das Unternehmen betreibt bisher 716 Shops in 14 Bundesstaaten und expandiert stetig.

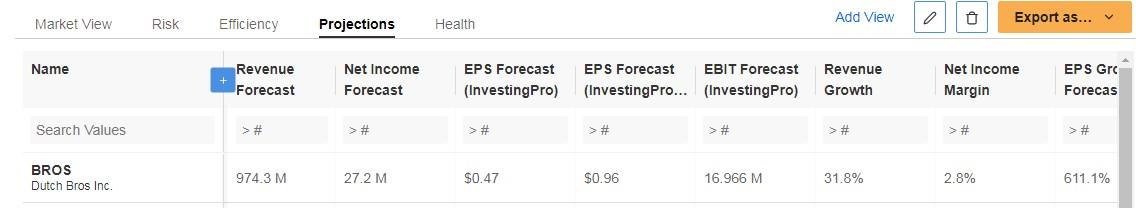

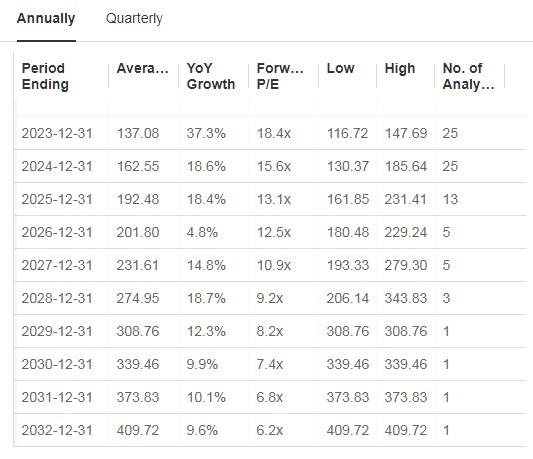

BROS erzielt ein imposantes jährliches Umsatzwachstum von fast 30 %, das sich voraussichtlich auch in den Jahren 2023 und 2024 fortsetzen wird.

Die Erwartungen für dieses Quartal gehen von einem Umsatzanstieg von 3,9 % aus. Die Ergebnisse für das zweite Quartal 2023 werden am 9. August bekannt gegeben.

Quelle: InvestingPro

Umfassende Prognosen und Daten zu diesem Unternehmen finden Sie in einer ausführlichen Tabelle auf InvestingPro.

Quelle: InvestingPro

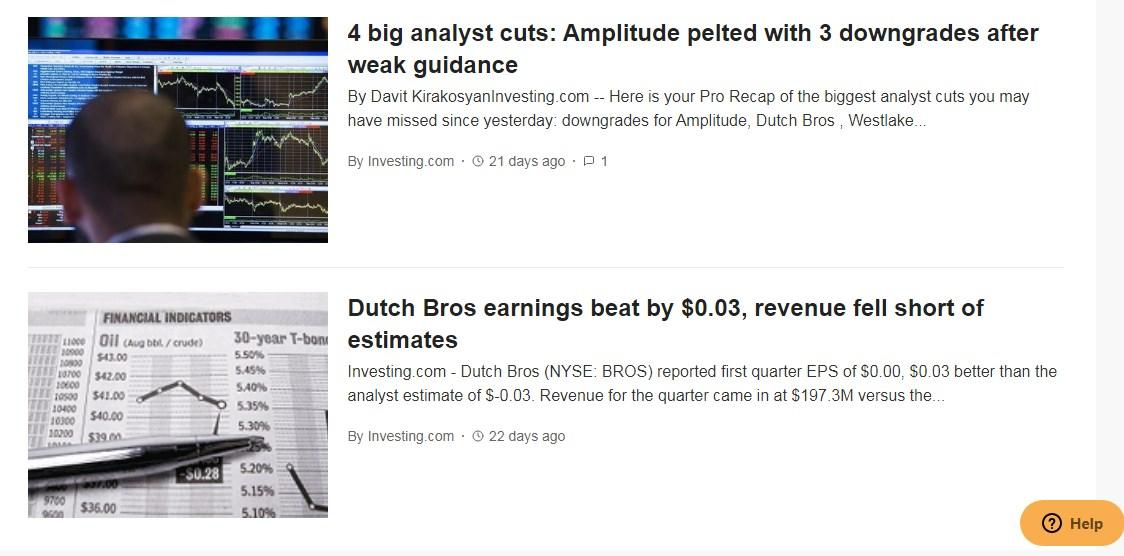

Der News-Bereich des InvestingPro-Tools enthält u.a. eine Analyse der zuletzt veröffentlichten Ergebnisse und Marktschätzungen für das laufende Jahr. Sie finden dort wertvolle Einblicke über die Performance des Unternehmens, für das Sie sich interessieren, und über seine Zukunftserwartungen.

Quelle: InvestingPro

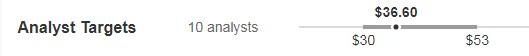

Nach dem Urteil der Analysten liegt das potenzielle Kursziel des Unternehmens bei 36,60 USD.

Quelle: InvestingPro

Aus technischer Sicht ist der Kurs seit September letzten Jahres relativ stabil geblieben und hat sich dabei in erster Linie seitwärts bewegt.

Die 26-USD-Marke hat sich dabei als eine starke Unterstützung erwiesen. Es ist wichtig, diese 26-USD- und dann eventuell die 22,74-USD-Marke im Auge zu behalten, die sich als zuverlässige Haltebereiche erwiesen haben.

2. Booking Holdings

Nach den Auswirkungen der Corona-Pandemie erholt sich die Touristikbranche allmählich. Berichte der American Automobile Association zeigten Erwartungen, dass mehr Amerikaner am Memorial-Day-Wochenende mit dem Flugzeug reisen würden als vor der Pandemie im Jahr 2019: ein Anstieg um 5,4 % auf 3,4 Millionen Reisende. Ähnliche Tendenzen sind weltweit zu beobachten, wie z. B. in China, wo zum Maifeiertag ein Rekord an Reisen innerhalb des Landes verzeichnet wurde.

Darüber hinaus prognostiziert der World Travel and Tourism Council, dass die weltweiten Tourismuseinnahmen im laufenden Geschäftsjahr zum dritten Mal in Folge steigen werden, was zu einer vollständigen Erholung im nächsten Jahr führen sollte.

Booking Holdings (NASDAQ:BKNG), ein gut etabliertes Unternehmen in diesem Sektor mit globaler Präsenz, sollte von dieser Entwicklung profitieren können.

Die nächsten Finanzergebnisse des Unternehmens stehen am 2. August zur Veröffentlichung an. Von den Analysten wurden die Prognosen für den Gewinn je Aktie für das nächste Quartal bereits angepasst. Der Umsatz soll 2023 um etwa 20 % und 2024 um etwa 12 % steigen.

Quelle: InvestingPro

Hier können Sie die Prognosen für dieses und die kommenden Jahre einsehen.

Quelle: InvestingPro

Der Analystenkonsens sieht die Aktie bei 2.869 USD.

Quelle: InvestingPro

Auf Grundlage eines Durchschnitt von 13 von InvestingPro verwendeten Modellen hat die Aktie sogar das Potenzial, 3.059 USD zu erreichen.

Quelle: InvestingPro

Die Aktie ist auf Widerstand gestoßen und konnte diesen bisher nicht überwinden. Jeder Rücksetzer könnte wahrscheinlich eine Gelegenheit sein, die Aktie zu einem niedrigeren Kurs zu kaufen.

3. Mobileye Global

Mobileye Global (NASDAQ:MBLY) profitiert von der wachsenden Bedeutung der künstlichen Intelligenz.

Nach Ansicht der Analysten ist das Unternehmen gut positioniert, um bis zu 20 % zu steigen.

Die jüngsten Gewinnzahlen der Intel-Tochter, die am 27. April bekannt gegeben wurden, waren beeindruckend, da sie die Markterwartungen sowohl beim Gewinn pro Aktie (+12,1 %) als auch beim Umsatz (+0,7 %) schlugen.

Quelle: InvestingPro

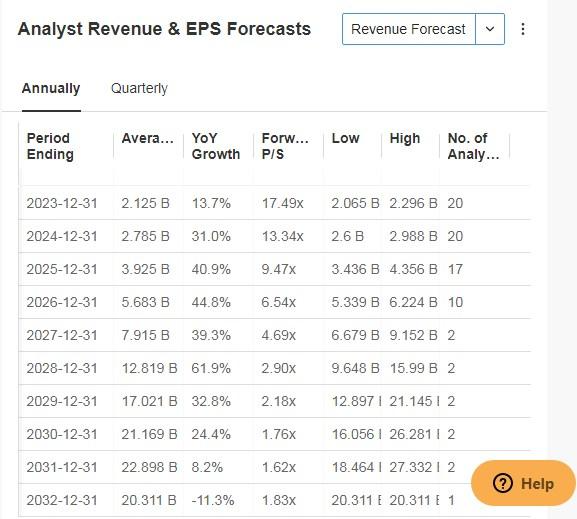

Das Unternehmen legt seine nächsten Ergebnisse am 27. Juli vor. Marktschätzungen gehen von einem durchschnittlichen jährlichen Umsatzwachstum von +36,3 % bis zum Jahr 2025 aus.

Quelle: InvestingPro

Die nachfolgende Tabelle zeigt die Umsatzprognosen für das laufende Geschäftsjahr und die kommenden Jahre.

Quelle: InvestingPro

Hier gilt es zu beobachten, ob der Kurs den oben eingezeichneten Widerstand nun endlich durchbrechen kann.

Die Tools von InvestingPro unterstützen versierte Anlegern bei der Analyse von Aktien z.B. in dem Stil dieses Artikels. Durch die Kombination der Erkenntnisse von Wall Street-Analysten mit umfassenden Bewertungsmodellen können Anleger intelligente Entscheidungen treffen und ihre Rendite maximieren.

Starten Sie jetzt Ihren kostenlosen 7-tägigen Test von InvestingPro!