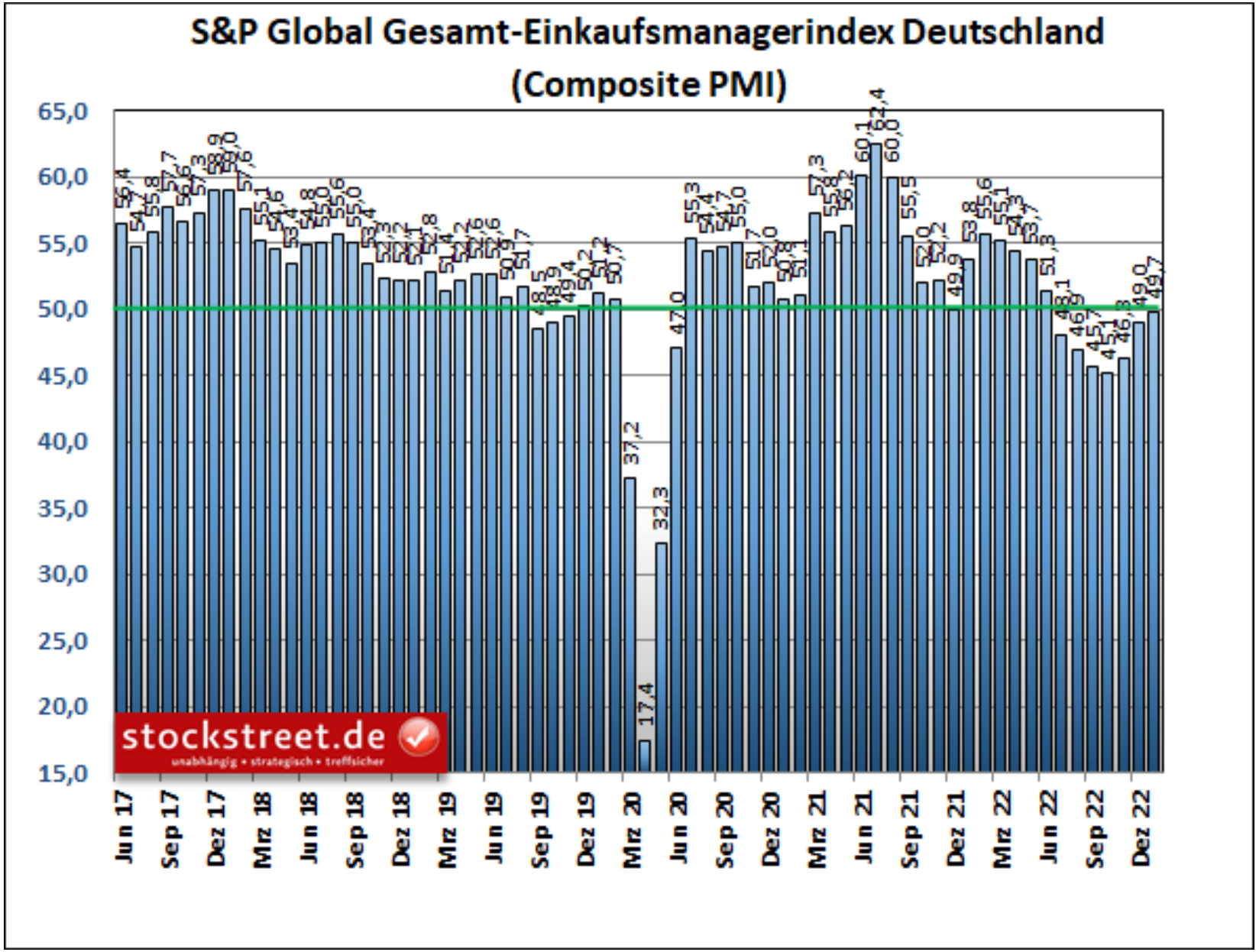

Die deutsche Wirtschaft arbeitet sich weiter aus dem Konjunkturtief heraus. Der Einkaufsmanagerindex (PMI) für die gesamte Privatwirtschaft – also Industrie und Dienstleister zusammen (Composite) – legte laut vorläufigen Daten im Januar bereits den dritten Monat in Folge zu, und zwar um 0,7 auf 49,7 Punkte. Das teilte S&P Global gestern zu seiner monatlichen Umfrage unter rund 800 Unternehmen mit.

Der Stimmungsindikator liegt damit zwar den 7. Monat in Folge unterhalb der Schwelle von 50 Zählern, ab der Wachstum signalisiert wird, er erreichte aber den höchsten Wert seit vergangenem Juli. Damals war der Index unter die 50er Marke gerutscht. Und er liegt nun nur noch knapp darunter.

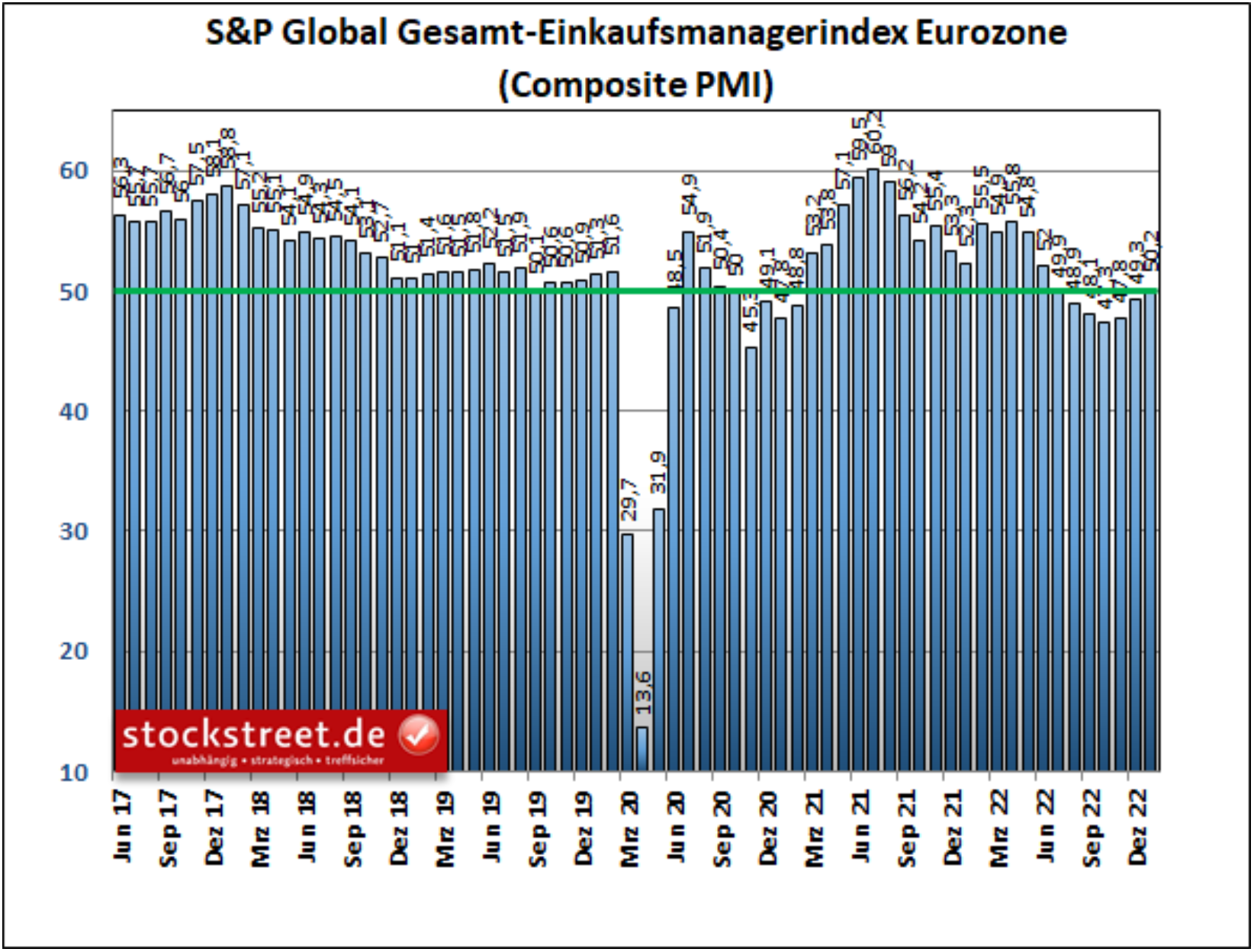

Wirtschaft der Eurozone zurück auf Wachstumskurs

Noch besser läuft es für die gesamte Wirtschaft der Eurozone. Auch hier kam es im Januar zum dritten Anstieg des Composite-PMI und einem 7-Monats-Hoch. Mit 50,2 Punkten (+0,9 zum Vormonat) wurde die Wachstumsschwelle aber bereits überschreiten. Experten hatten lediglich einen Wert von 49,8 Zähler erwartet.

Grund für den Anstieg ist der Dienstleistungsbereich, der für Deutschland mit 50,4 und für die Eurozone mit 50,7 Punkten erstmals seit einem halben Jahr wieder Wachstum signalisiert (Dezember: 49,2 bzw. 49,8). Die Industrie schwächelt derweil weiter und büßte im Januar in Deutschland sogar wieder an Tempo ein (von 47,1 im November auf 47,0). Auch hier lief es für die Eurozone mit einem Anstieg des Industrie-PMI von 47,8 auf 48,8 besser.

Während sich zum Beispiel belastende Faktoren wie die Inflation und Lieferengpässe tendenziell weiter entspannen (die durchschnittlichen Lieferzeiten verkürzten sich den 3. Monat in Folge deutlich), bleibt der Auftragseingang ein Problem. Hier gab es im Januar ein weiteres Minus. Immerhin fiel dieses abermals kleiner aus als in den Monaten zuvor.

In Sachen Inflation sollte man beachten, dass die Verkaufspreise für Güter und Dienstleistungen wegen höherer Kosten und steigender Löhne immer noch in einem erhöhten Tempo steigen, in der Eurozone im Januar sogar mit leicht beschleunigter Rate. Die Unternehmen sind also weiterhin bemüht, durch höhere Preise ihre Gewinnmargen zu sichern.

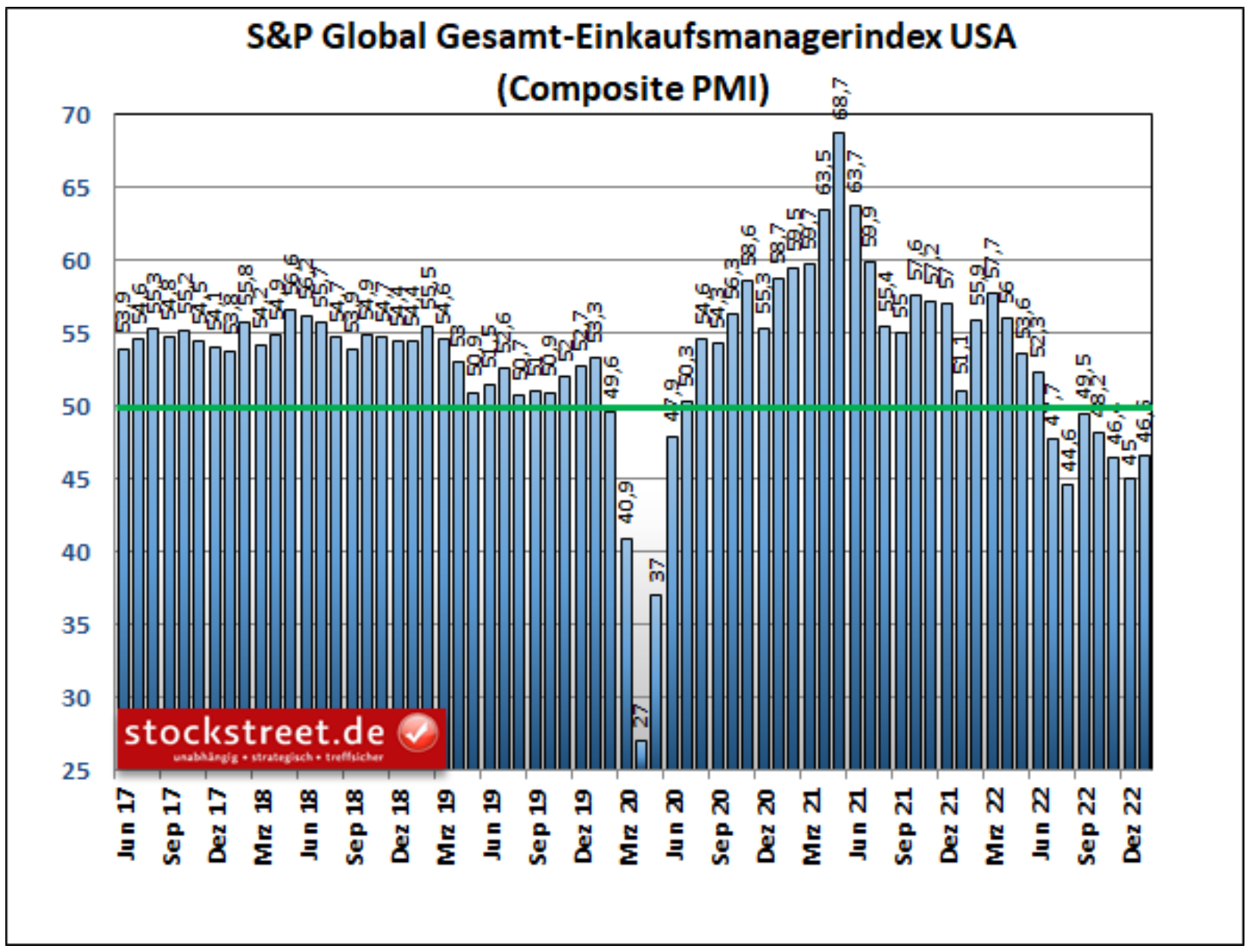

US-Wirtschaft erholt sich ausgehend von niedrigem Niveau

Auch die US-Wirtschaft konnte sich zu Beginn des Jahres 2023 verbessern, allerdings von einem niedrigeren Niveau aus. So legte der Composite-PMI hier von 45,0 auf 46,6 Punkte zu. Und er ist damit noch relativ weit von der Wachstumsschwelle entfernt.

Getrieben wurde die Erholung in den USA ebenfalls vom Dienstleistungsbereich. Der entsprechende Index konnte mit einem Anstieg von 44,7 auf 46,6 deutlich stärker zulegen (+1,9) als der Industriesektor mit seinem Anstieg von 46,2 auf 46,7 (+0,5). Und auch in den USA sind die Auftragseingänge mit einem erneuten Rückgang weiterhin ein Problem. Zudem klagen die US-Unternehmen, genau wie ihre europäischen Konkurrenten, über immer noch hohe bzw. im Januar sogar gestiegene Einkaufspreise.

Eine perfekte Grundlage für starke Leitzinsanhebungen

Und daher werden die Notenbanken nicht von ihren geplanten Zinsanhebungen ablassen. Die Europäische Zentralbank (EZB) wird also mit großer Wahrscheinlichkeit sowohl im Februar als auch im März die Leitzinsen wie angekündigt um jeweils 0,5 Prozentpunkte anheben. Und bei der Federal Reserve (Fed) dürften noch mindestens zwei Zinsanhebungen um jeweils 0,25 Prozentpunkte anstehen. Denn eine sich erholende Wirtschaft bei gleichzeitig noch deutlich erhöhtem Preisdruck liefert ihr dafür die perfekte Grundlage.

Anhaltende Stärke der Aktienmärkte überrascht und verwundert

Ich wundere mich daher über die anhaltend starken Aktienmärkte. Denn die Hoffnungen auf weniger Leitzinsanhebungen, mit der die Kursgewinne begründet wurden, bestätigen die aktuellen Wirtschaftsdaten nicht. Derweil sind zwar die Erwartungen berechtigt, dass es nicht zu einer tiefen Rezession kommt, aber die Daten deuten immer noch auf ein Schrumpfen der Wirtschaft hin, zumindest in Deutschland und den USA. Daher mögen die Kurserholungen grundsätzlich zwar berechtigt sein, weil eine tiefe Rezession damit ausgepreist wurde, doch dürfte das weitere Potential angesichts der nach wie vor trüben Wachstumsaussichten beschränkt sein. Und die Kursgewinne sollten durch (weitere) Rücksetzer konsolidiert werden, insbesondere bei den europäischen Werten und dem Dow Jones.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse Ihr

Sven Weisenhaus