Seit fast einem Monat handelt der Goldpreis in oder nah über seiner Handelsspanne zwischen 1.760 und 1.800 US-Dollar. Der Silberpreis fiel in der letzten Woche hingegen wieder zurück in seine Handelsspanne zwischen 25,50 und 26,40 US-Dollar, nachdem ein Ausbruchsversuch schon kurze Zeit später gescheitert war. Für Silber ist das kurzfristig gesehen ein schlechtes Omen.

Seit der hawkischen US-Notenbanksitzung, die der Katalysator für den Preisrückgang bei den Edelmetallen war, konnten sich diese nicht mehr erholen. Die Märkte glauben dem Märchen der Notenbanken, wonach die hohen Preisanstiege in den Konsumentenpreisen nur vorübergehend sein sollen. Ein baldiges Tapering der Anleihenkäufe, das medial heiß gekocht wird, nährt dieses Narrativ, weshalb der Goldpreis noch immer schwächelt.

EZB greift die Ersparnisse der Bürger an

Wie bereits viele Male angekündigt und von der Fed längst vorgemacht, hat die Europäische Zentralbank vergangene Woche nun auch offiziell ihre „neue geldpolitische Strategie“ vorgestellt. Wie bei der Fed wird das Inflationsziel effektiv angehoben auf ein mittelfristiges Wachstum der Verbraucherpreise von 2 Prozent.

Vorübergehend soll die Inflation in Zukunft sogar moderat über dem Zielwert liegen, was eine signifikante Änderung gegenüber der bisherigen Formulierung „mittelfristig unter, aber nahe 2 Prozent“ darstellt.

Man will nun auch damit beginnen, die Kosten für selbst genutztes Wohneigentum in ergänzende Inflationsmessungen einzubeziehen. Nachdem die Immobilienpreise aufgrund der Liquiditätsflut der Notenbanken in den letzten 20 Jahren explodiert waren, befinden sich diese aktuell eher am Hoch einer Blase und dürften künftig ein Faktor sein, der den Anstieg des harmonisierten Verbraucherpreisindex dämpfen wird, insbesondere sobald die Zinsen inflationsinduziert steigen werden. So kann es weiterhin wie eine niedrige Inflationsrate erscheinen, während die reale Teuerung exorbitant ansteigt. EZB-Chefin Lagarde hält dennoch an den Maßnahmen der EZB fest, auch wenn diese für Wohlstand und Wachstum schädlich sein werden.

Man muss sich immer vor Augen führen, dass die EZB nicht dem Allgemeinwohl verpflichtet ist und ihr Ziel nicht die Preisstabilität oder der Kaufkrafterhalt des Euros ist. Im Gegenteil ist die Europäische Zentralbank Verursacherin der systemimmanenten, permanenten und andauernden monetären Inflation mit der damit einhergehenden Entwertung der Kaufkraft des Geldes und aller Ersparnisse. Sie ist letztlich ein Werkzeug der Politik, und diese führt zu einer über die wahrgenommenen direkten Steuern hinaus reichenden schleichenden Enteignung der Bevölkerung. Die häufig vorgetragene mediale Begründung für steigende Mieten, aufgrund vermeintlich gieriger Vermieter, lässt somit die tatsächliche Ursache explodierender Vermögenspreise außer Acht. Nichtsdestotrotz verfängt diese Argumentation, was zuletzt beispielsweise zu dem Phänomen führte, dass zehn Prozent der Berliner eine Petition zur Enteignung großer Wohnungskonzerne unterschrieben hatten und damit nach dem Staat rufen, der für den Anstieg ihrer Lebenshaltungskosten verantwortlich ist. Letztlich liegt die tiefere Ursache der permanenten Umverteilung zu Lasten der Allgemeinheit im staatlichen Geldangebots-Monopol. Dieser Form des Geldsozialismus liegt eine permanente Umverteilungswirkung von unten nach oben inne, wodurch die Bürger im Zeitverlauf ihrer Vermögen schleichend beraubt werden. Es ist der nicht auf den ersten Blick durchschaubaren Kausalitäten geschuldet, dass den meisten Menschen die tatsächliche Ursache der Preisanstiege verborgen bleibt.

Obgleich die EZB ihr proklamiertes Ziel der Erhaltung von Preisstabilität genauso frappierend verfehlt wie die öffentliche Hand zumeist die plangemäße Realisation von Infrastrukturvorhaben wie den Bau von Flughäfen oder Bahnhöfen, will man nunmehr mit dem Einsatz von mehr zentraler Lenkung und Steuergeldern gleich noch das Weltklima retten. So sollen die geldpolitischen Operationen in den Bereichen Offenlegung, Risikobewertung, Sicherheitenrahmen und Kauf von Vermögenswerten des Unternehmenssektors künftig unter Berücksichtigung des Klimawandels stattfinden. Es liegt nahe anzunehmen, dass dieses vermeintlich hehre Ziel lediglich zur Legitimation noch aggressiverer Geldpolitik und Liquiditätsexpansion dient. Der Bürger wird die Kosten hierfür letztlich über die Inflationssteuer zu tragen haben.

Die Geld- und Zinspolitik der Europäischen Zentralbank ist durch das Werkzeug künstlich gedrückter Zinsen und überbordender Liquiditätsschöpfung zentrale Ursache unablässiger Fehlallokationen und Fehlinvestitionen in der Wirtschaft. Die hierdurch erzeugten wiederkehrenden Spekulationsblasen, Rezessionen und Depressionen führen in der Folge zu hohen Nettowohlfahrtsverlusten für die Allgemeinheit. Ökonomisch und ökologisch effiziente Systeme basieren auf ressourceneffizienten Wirtschaftsstrukturen, die mit dem Geldschöpfungsmonopol von Zentralbanken unvereinbar sind. Rezessionen entstehen immer durch die hemmungslose Ausweitung ungedeckten Geldes mit einhergehenden Fehlallokationen, induziert durch künstlich niedrige Zinsen. Der hieraus resultierende Umverteilungs- & Enteignungseffekt stellt eine illegitime Form des Eingriffs in Eigentumsrechte der Geldbesitzer und Geldnutzer ein.

Brüssel strebt nach der Überwachung der Bürger

Um der totalen Kontrolle der Bürger über digitales Geld nach chinesischem Vorbild näherzukommen, erschwert und kriminalisiert die Europäische Union zunehmend die Nutzung von Bargeld. Unter dem Vorwand des Kampfes gegen Geldwäsche, will die EU nun eine eigene Überwachungsbehörde gründen und will für Zahlungen eine einheitliche Bargeldobergrenze von 10.000 Euro einführen. Der wirtschaftspolitische Sprecher der EVP-Fraktion kritisierte die geplante Bargeldobergrenze zurecht. „Nicht jeder Bargeldkauf ist ein Geldwäscheverdachtsfall und man kann auch mit niederschwelligeren Methoden gegen Geldwäsche vorgehen“, sagte Ferber. „Die Kommission täte gut daran, die nationalen Befindlichkeiten zu berücksichtigen und es den Mitgliedstaaten zu überlassen, ob und in welcher Höhe es Bargeldobergrenzen gebe.“

Die Bundesrepublik erhebt die höchsten Steuern unter den 38 OECD-Staaten, womit die Unternehmen zunehmend im internationalen Wettbewerb den Anschluss verlieren bzw. teils bereits verloren haben. Es handelt sich bei der Bargeldobergrenze und dem Kampf gegen Geldwäsche ebenfalls nur um einen durchsichtigen Vorwand, um die Kontrolle und Macht weiter ausbauen zu können. Die europäischen Nationen zahlen ohnehin die höchsten direkten Steuern weltweit, wozu noch die Inflationssteuer hinzugerechnet werden muss. Dies sollte jeder Regierung bereits mehr als ausreichen, um die innere und äußere Sicherheit zu gewährleisten. Nachdem die EZB Billionen aus dem Nichts druckt und die Steuereinnahmen so reichlich sind, dürfte es offensichtlich sein, dass die Bargeldobergrenze und der vermeintliche Kampf gegen Geldwäsche nicht wegen einigen Milliarden nicht versteuerter Einkommen geführt wird.

In den nächsten Jahren ist kein Licht am Ende des Tunnels zu sehen, in den uns die Notenbank manövriert hat. Die Inflation der EZB, die neuen Schulden der europäischen Staaten und die geplanten neuen Steuern sowie Einschränkungen sprechen eine klare Sprache – man will an das Vermögen der Bürger. Dies verwundert angesichts des historisch hohen Schuldenniveaus nicht. Die Aufrechterhaltung des Kreditgeldsystems geschieht immer offensichtlicher über Inflation in Kombination mit maximaler Kontrolle des Geldverkehrs. Zögern Sie nicht und schützen Sie sich mit Edelmetallen vor dem geplanten Zugriff auf Ihr Vermögen über die heimliche Inflationssteuer!

Goldminen schwach zum Wochenschluss

Während sich Palladium in der letzten Woche stark hielt, scheiterte Platin an seinem Abwärtstrend. Ein Ausbruch darüber würde ein Kaufsignal bei Platin erzeugen. Ein möglicherweise weiterhin stärkerer US-Dollar und kurzfristig niedrigere Zinsen könnten dem Dollar noch einmal auf die Beine helfen, was den Goldpreis kurzfristig unter Druck bringen könnte. Das fundamentale Umfeld ist jedoch weiterhin extrem bullisch für Gold, weshalb man diesen möglichen Rücksetzer nutzen sollte, um noch einmal günstig einsteigen zu können.

Die Goldminen zeigten sich in der vergangenen Woche schwach, da die Märkte den Worten der Notenbank Glauben schenken. Glaubt man, dass die Inflation nur vorübergehend ist, so bedeutet dies, dass auch der Goldpreisanstieg nur vorübergehend wäre. Dadurch würden sich die künftigen Gewinne der Goldminen schmälern, weshalb diese in der vergangenen Woche auch schwächer waren als der Goldpreis. Dies ist jedoch ein Indiz für die Kapitulation im Markt, womit wir dem zyklischen Tief schon nahegekommen sind. Spätestens dann, wenn dem Markt klar wird, dass die hohen Inflationsraten bleiben werden und der Goldpreis immer weiter ansteigt, werden die Investoren ihren Fehler am Minenmarkt erkennen und die bis dato fehlende Performance mit starken Anstiegen nachholen.

Technische Analyse zu Palladium: Mittelfristiger Ausblick noch immer bullisch

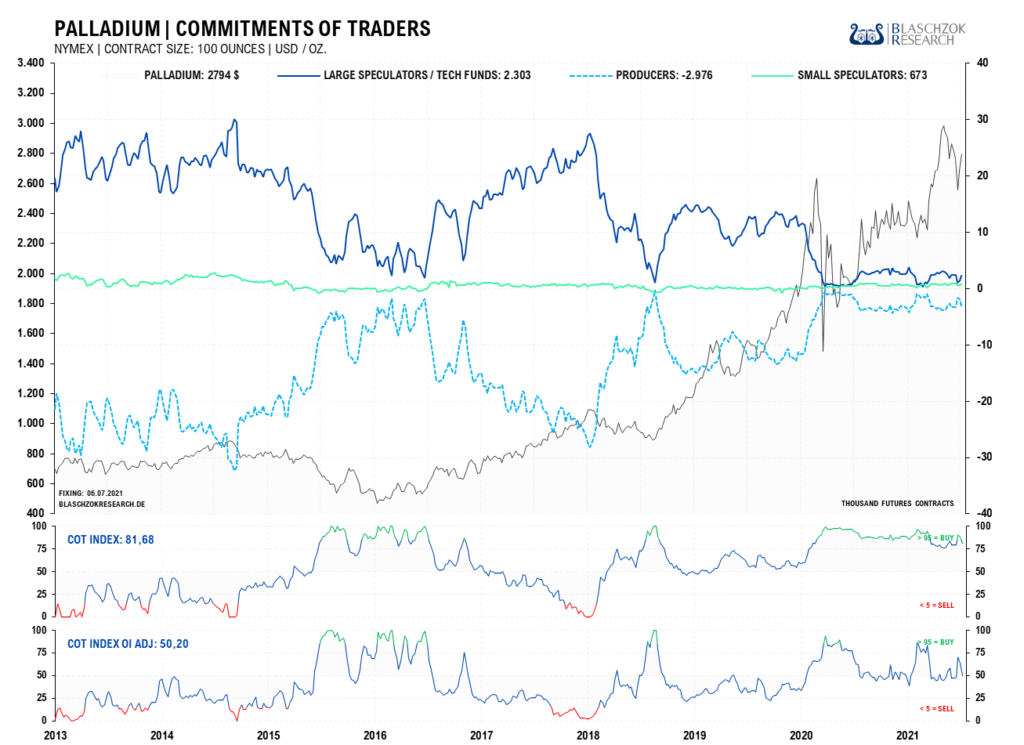

Terminmarkt: Cot-Report vom 09.07.2021

Der Terminmarkt für Palladium zeigte in den vergangenen beiden Wochen wieder relative Stärke in den Cot-Daten, die ein Defizit am Markt belegen. In den fünf Wochen davor zeigte sich hingegen eine Schwäche, die zu dem von uns erwarteten Abverkauf auf 2.500 US-Dollar führte.

Seit diesem Rückgang mit dem Test der Unterstützung bei 2.500 US-Dollar, zeigt sich wieder relative Stärke in den Daten. Industrielle Verbraucher dürften die Chance genutzt haben, um günstiger die Lager zu füllen, bevor der Preis wieder zur Stärke neigt.

Insgesamt zeigen die Cot-Daten, dass der physische Markt weiterhin eng ist und ein Defizit vorherrscht. Auch dieser Rücksetzer wurde sofort gekauft, wie immer in den vergangenen Jahren. Die Daten sind im neutralen bis leicht bullischen Bereich, weshalb seitens der Cot-Daten die Ampeln weiterhin auf grün stehen. Man sollte im Trading nur auf der Seite der Bullen positioniert sein und Rücksetzer grundsätzlich als antizyklische Kaufchance sehen. Ein erneuter Rücksetzer auf 2.500 US-Dollar würde eine gute Chance bieten.

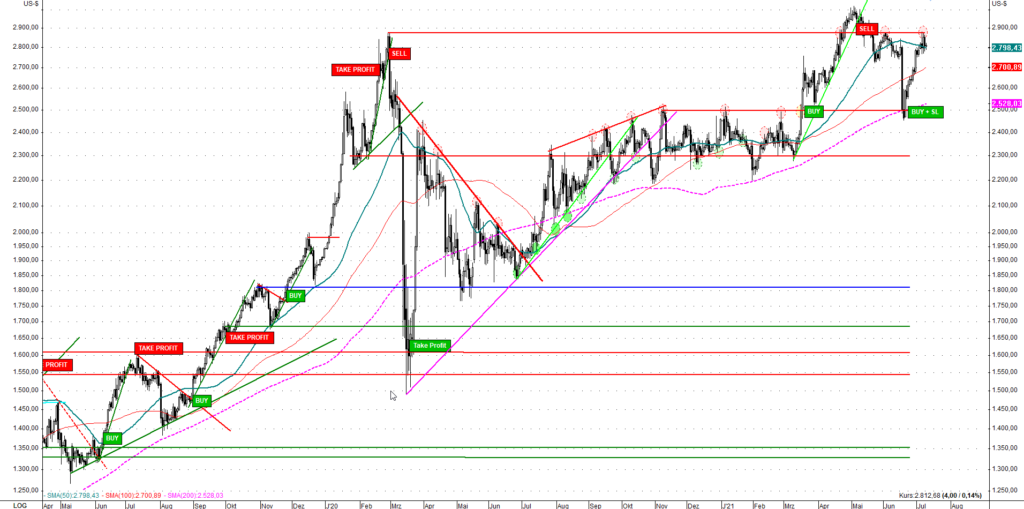

Dank der Cot-Daten konnten wir seit März drei Trades im Palladium erfolgreich umsetzen. Zuletzt war der Preis auf 2.500 US-Dollar gefallen, wie wir es in der Analyse vor einem Monat bereits in Aussicht gestellt hatten. Dies bot die erhoffte antizyklische Kaufgelegenheit, die man mit einem sehr guten CRV (Chance-Risiko-Verhältnis) nutzen konnte.

Seither erholte sich der Goldpreis nur wenig und verharrt lethargisch an der Unterstützung bei 1.800 US-Dollar. Palladium konnte zwischenzeitlich hingegen wieder 400 US-Dollar zulegen, was ein weiteres Indiz für das Defizit in diesem Markt ist.

Trotz der teilweisen Entkopplung des Palladiumpreises von allen anderen Edelmetallen in den letzten Jahren, gibt es immer noch eine Korrelation, weshalb die Entwicklung des Palladiumpreises kurzfristig noch einmal abhängig ist von der Entwicklung des Goldpreises.

Kann der Goldpreis von hier aus wieder ansteigen, so wird Palladium schnell auf ein neues Allzeithoch springen und in unbekannte Höhen aufsteigen. Würde der Goldpreis hingegen noch einmal deutlich Federn lassen, so würden all jene, die den letzten Anstieg verpasst hatten, womöglich eine zweite Chance für antizyklische Käufe an der Unterstützung bei 2.500 US-Dollar erhalten.

Aufgrund des Defizits in diesem Markt, ist mit hoher Wahrscheinlichkeit mittelfristig bis Jahresende ein neues Allzeithoch zu erwarten.

Im kurzfristigen Chart sieht man noch einmal deutlich die einfachen technischen Signale, die bereits durch die Cot-Daten und weiterer Indikatoren frühzeitig angekündigt wurden. Über dem Widerstand bei 2.850 US-Dollar ist es nur ein Katzensprung bis zu einem neuen Allzeithoch über 3.000 US-Dollar.

Im Eurochart sieht man schön die jeweils höheren Zyklustiefs, trotz des Einbruchs durch den Reset im Finanzsystem, was zeigt, dass dieser Bullenmarkt noch immer intakt ist. Sollte man Palladium in den nächsten Wochen noch einmal bei 2.100 Euro oder gar 1.900 Euro bekommen, so hätte ein Kauf ein kurzfristig sehr hohes Chance-Risiko-Verhältnis.

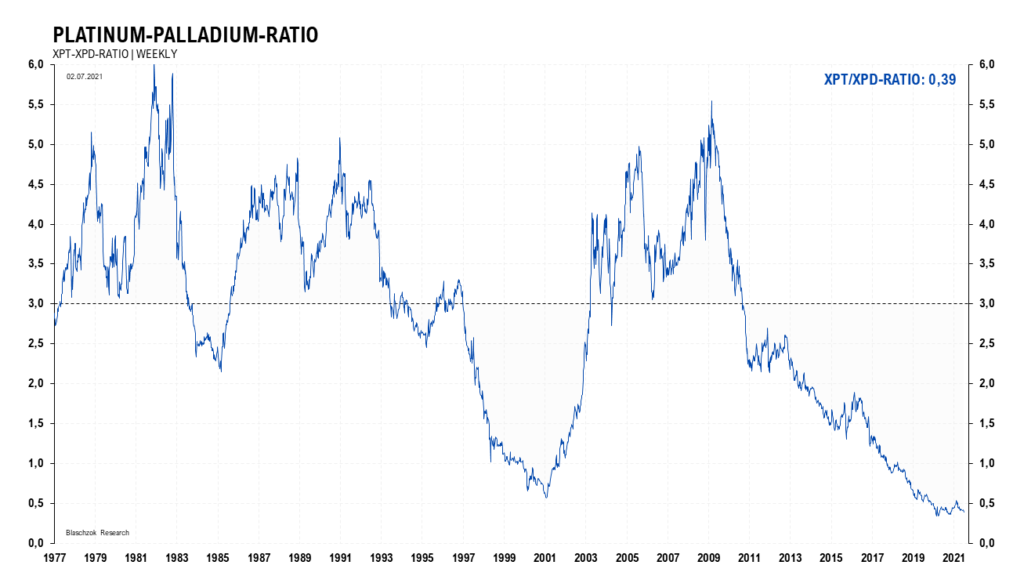

Langfristig gesehen ist Palladium sehr teuer zu Platin und es ist weiterhin mit einer zunehmenden Substitution in der Industrie zu rechnen. Gerade in einer Stagflation, in der die Margen der Unternehmen immer weiter sinken, dürfte sich dieser Trend fortsetzen. Letztlich dürfte der Palladiummarkt irgendwann in ein Überangebot rutschen, während der Platinmarkt in ein Defizit übergehen sollte. Platin könnte daher Palladium in den nächsten zehn Jahren outperformen und das Ratio beider Edelmetalle zu ihrem Mittelwert bei 3 zurückkehren. Dies würde bedeuten, dass das günstige Platin das teure Palladium um das sechsfache outperformen würde, weshalb wir langfristig agierenden Investoren eher ein Investment in Platin empfehlen würden, da hier das Chance-Risiko-Verhältnis viel besser ist. Kurz- bis mittelfristig dürfte Palladium hingegen weiterhin das stärkere der beiden Edelmetalle sein.