- Die Federal Reserve hat auf ihrer gestrigen Sitzung die Zinsen aggressiv angehoben

- Die Sorge vor einer Rezession aufgrund der aggressiven Straffungsmaßnahmen der Fed nimmt zu

- Anleger, die auf der Suche nach attraktiven Renditen sind, sollten den Kauf von Hess, Kellogg und AT&T in Betracht ziehen

- Für Tools, Daten und Inhalte, die Ihnen helfen, bessere Anlageentscheidungen zu treffen, probieren Sie InvestingPro+ aus.

Es ist passiert. Die Federal Reserve hat auf ihrer gestrigen Sitzung die größte Zinsanhebung seit 1994 beschlossen. Der Leitzins steigt um 75 Basispunkte auf die neue Spanne von 1,5 bis 1,75 %. Es war bereits der dritte Zinsschritt in diesem Jahr und vermutlich auch nicht der letzte.

Im laufenden Jahr rechnen die US-Notenbanker mit einem Zinsanstieg auf 3,4 % und im nächsten Jahr sogar auf 3,8 %. Im März hatten sie im Mittel noch mit einem Zins von 1,9 % gerechnet.

Die aggressiven Maßnahmen der Federal Reserve folgen auf die Inflationsdaten für Mai, die Ende letzter Woche veröffentlicht wurden und Schockwellen über den Aktienmarkt schickten.

Mit 8,6 % fiel die Teuerung so hoch aus wie seit 40 Jahren nicht mehr. Problematisch waren auch die von der Uni-Michigan ermittelten langfristigen Inflationserwartungen, die auf neue Serienhochs geklettert waren und keine Anzeichen eines Nachlassens zeigten.

Legten die Aktienmärkte in Reaktion auf den Fed-Entscheid gestern zunächst kräftig zu, gaben sie am Donnerstag all ihre Gewinne wieder ab. Grund dafür ist die wachsende Sorge vor einer Rezession als Folge der kräftig ansteigenden Zinsen, was sich wiederum negativ auf die Unternehmensgewinne auswirken dürfte.

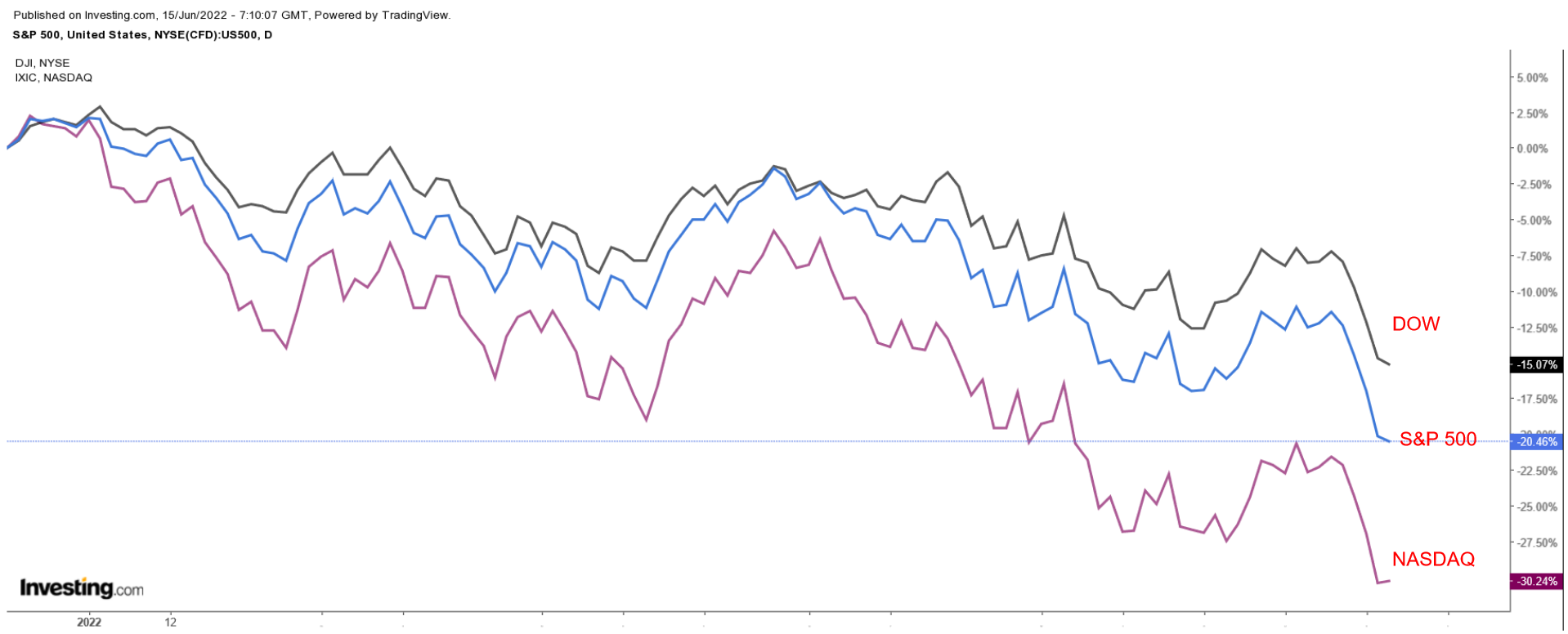

Der Benchmark-Index S&P 500 ist seit seinem Rekordschlusskurs vom 3. Januar jetzt um 22 % gefallen und hat damit die 20 %-Schwelle erreicht, die zur offiziellen Definition eines Bärenmarktes herangezogen wird.

Unterdessen liegt der technologielastige NASDAQ Composite, der bereits Anfang dieses Jahres in einen Bärenmarkt gerutscht war, etwa 33 % unter seinem Rekordstand vom 19. November 2021 und der Dow Jones rund 18 % unter seinem gemeldeten Hoch.

Vor diesem Hintergrund stellen wir im Folgenden drei Gewinner des laufenden Jahres vor, die in den kommenden Wochen und Monaten eine Outperformance erzielen könnten, während sich die Anleger auf weitere aggressive Zinserhöhungen der Fed und eine mögliche Rezession einstellen.

1. Hess Corporation

- Performance seit Jahresbeginn: +62,2 %

- Marktkapitalisierung: 37,1 Mrd. USD

Hess Corporation (NYSE:HES) ist eines der führenden Energieunternehmen in den USA. Das Kerngeschäft umfasst die Exploration, Produktion und den Transport von Rohöl, Erdgas und Flüssigerdgas (NGL).

Seine Hauptanlagen befinden sich hauptsächlich im Bakken-Schieferfeld im Williston Basin-Gebiet von North Dakota. Daneben unterhält das Unternehmen auch Explorations- und Produktionsbetriebe im Golf von Mexiko, Libyen, Kanada, Südamerika und Südostasien.

Das in New York City ansässige Unternehmen war in diesem Jahr ein herausragender Performer im boomenden Energiesektor und profitierte von den höheren Öl- und Gaspreisen.

Die Aktien von HES, die im Jahr 2022 um rund 62 % gestiegen sind, stiegen am 8. Juni auf 131,43 USD, ein Niveau, das seit Mai 2008 nicht mehr erreicht wurde. Die Unternehmensanteile beendeten die Sitzung am Dienstag auf 120,07 USD. Auf dem aktuellen Stand kommt das Energieunternehmen auf eine Marktkapitalisierung von 37,1 Mrd. USD.

Trotz außergewöhnlicher Renditen seit Jahresbeginn bleibt Hess eine der besten Aktien, um sich gegen weitere Marktturbulenzen abzusichern, da die Unternehmensführung kontinuierlich bemüht ist, den Anlegern mehr Barmittel in Form von höheren Dividenden und mehr Aktienrückkäufen zurückzugeben.

Das Öl- und Gasförderunternehmen erhöhte kürzlich seine vierteljährliche Dividendenausschüttung um 50 % auf 0,375 USD je Aktie. Dies entspricht einer annualisierten Dividende von 1,50 USD und einer Rendite von 1,23 %.

Hess ist bereit, weiterhin von seinen herausragenden globalen Aktivitäten zu profitieren und gleichzeitig die starken Energiepreise und die steigende Nachfrage zu seinem Vorteil zu nutzen. Dies trägt dazu bei, das zukünftige Gewinn- und Umsatzwachstum voranzutreiben.

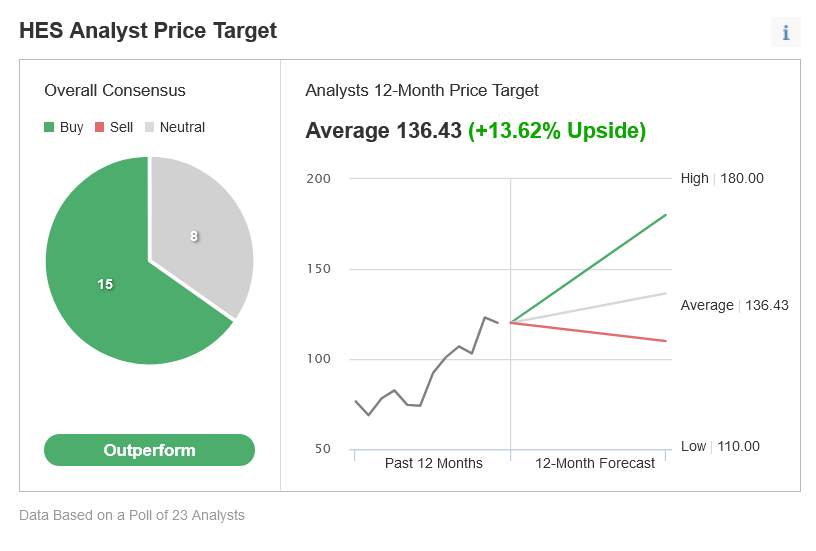

Es ist daher wenig überraschend, dass in einer Umfrage von Investing.com unter 23 Analysten 15 die HES-Aktie mit "Buy", acht mit "Neutral" und keiner mit "Sell" bewertete. Unter den Befragten ergab sich ein ungefähres Aufwärtspotenzial von 14 % mit einem durchschnittlichen 12-Monats-Kursziel von 136,43 USD.

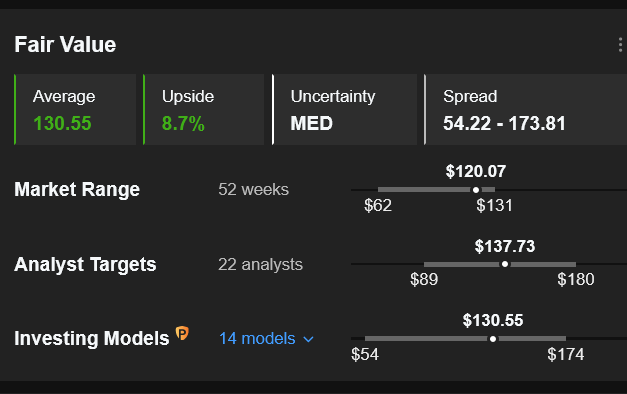

Entsprechend einer Reihe von Bewertungsmodellen, einschließlich KGV- und KBV-Multiplikatoren, liegt der durchschnittliche Fair Value für HES-Aktien auf InvestingPro+ bei 130,55 USD. Daraus ergibt sich ein Ertragspotenzial von 8,7 % gegenüber dem aktuellen Stand.

2. Kellogg

- Performance seit Jahresbeginn: +6,1 %

- Marktkapitalisierung: 23,1 Mrd. USD

Als eines der weltweit führenden Lebensmittelunternehmen ist Kellogg (NYSE:K) vor allem für die Herstellung von Snacks wie Crackern, Toastergebäck und Kartoffelchips bekannt. Außerdem produziert das Unternehmen Fertiggerichte, einschließlich Müsli und gefrorene Waffeln.

Zu den bekanntesten Marken, die in über 180 Ländern der Welt vermarktet und verkauft werden, gehören Frosted Flakes, Froot Loops, Rice Krispies, Pop-Tarts, Cheez-Its und Pringles. Das Portfolio umfasst zudem die Tiefkühlkostmarken Eggo und Morningstar Farms.

Unserer Meinung nach sind die Aktien des in Battle Creek im US-Bundesstaat Michigan ansässigen Unternehmens gut positioniert, um in den kommenden Wochen ihren Marsch nach oben fortzusetzen, da sich die Anleger inmitten der aktuellen Marktkrise in defensive Bereiche des Basiskonsumgütersektors zurückziehen.

Seit Jahresbeginn haben Kellogg-Aktien um 6,1 % zugelegt und damit die vergleichbaren Renditen des breiteren Marktes sowie anderer namhafter Namen im Bereich verpackter Lebensmittel wie Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS), Hormel Foods (NYSE:HRL) und Conagra Brands (NYSE:CAG) mit Leichtigkeit überflügelt.

Die Kellog-Aktien erreichten im vergangenen Monat ihren höchsten Stand seit Februar 2017 und schlossen letzte Nacht bei 68,34 USD, was dem Unternehmen eine Bewertung von 23,1 Mrd. USD einbrachte.

Die relativ niedrige Bewertung von Kellogg in Kombination mit seinen fortlaufenden Bemühungen, mehr Kapital an die Aktionäre zurückzuzahlen, machen das Unternehmen zu einer noch attraktiveren Option für Anleger, die sich vor weiterer Fed-induzierter Volatilität schützen wollen.

Mit einem angemessenen Kurs-Gewinn-Verhältnis (KGV) von 15,2 hat die Kellog-Aktie einen deutlichen Abschlag im Vergleich zu seinen namhaften Konkurrenten zu verzeichnen, die ein kollektives KGV von 22,2 aufweisen.

Der Lebensmittelriese ist zudem auch eine hochwertige Dividendenaktie und bietet derzeit eine vierteljährliche Auszahlung von 0,58 USD je Aktie. Das ergibt eine Jahresdividende von 2,23 USD bei einer Rendite von 3,32 %. Diese Werte sind die höchsten der gesamten Branche.

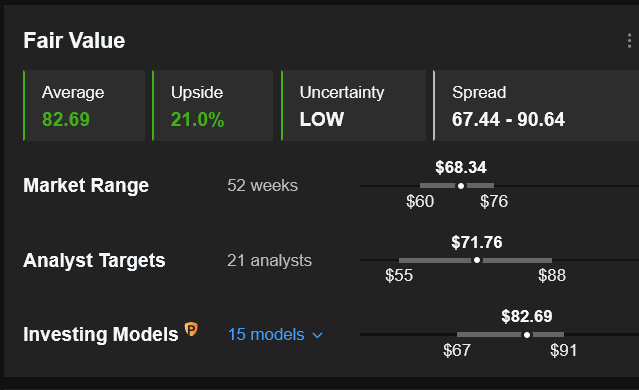

Tatsächlich liegt der durchschnittliche Fair Value für die Aktien laut einer Reihe von Bewertungsmodellen auf InvestingPro bei 82,69 USD, was eine potenzielle Steigerung von 21 % gegenüber dem aktuellen Marktwert zeigt.

3. AT&T

- Performance seit Jahresbeginn: +4,7 %

- Marktkapitalisierung: 139,2 Mrd. USD

AT&T (NYSE:T), das weltweit größte Telekommunikationsunternehmen und der führende Anbieter von Mobiltelefondiensten in den USA, hat in den letzten 12 Monaten drastische Maßnahmen ergriffen, um nach einem schwierigen Übergang zu seinen Wurzeln im Kommunikationsbereich zurückzukehren.

Der im texanischen Dallas ansässige Blue-Chip, der letztes Jahr sein DirecTV-Satellitenfernsehgeschäft abgekoppelt hat, trennte sich im April von seiner Warner Media-Unterhaltungseinheit und fusionierte sie mit Discovery zur Gründung eines neuen börsennotierten Unternehmens, Warner Bros. Discovery (NASDAQ:WBD).

Unter neuer Leitung konzentriert sich AT&T nun erneut auf die US-Märkte für drahtlose und Heim-Breitbanddienste und bietet eine Vielzahl von drahtlosen 5G- und Glasfaser-Breitbanddienste an.

Die AT&T-Aktien sind seit Jahresbeginn um etwa 5 % gestiegen. Letzte Nacht schlossen sie bei 19,45 USD. Damit waren sie nicht weit von ihrem jüngsten 10-Monats-Hoch bei 21,53 USD entfernt. Auf dem aktuellen Kursniveau hat der Telekommunikationsriese eine Marktkapitalisierung von 139,2 Mrd. USD.

Trotz der Kürzung seiner Dividendenausschüttung nach der Überarbeitung seines Medien- und Telekommunikationsportfolios gehört AT&T immer noch zu den zehn Aktien mit der höchsten Rendite im S&P 500.

Der Mobilfunkanbieter bietet derzeit eine vierteljährliche Dividende von 0,2775 USD je Aktie, was eine jährliche Auszahlung von 1,11 USD je Aktie bei einer Rendite von 5,67 % bedeutet. Das ist mehr als das Dreifache der implizierten Rendite für den S&P 500, die derzeit 1,55 % beträgt.

Darüber hinaus ist die Aktie von AT&T mit einem KGV von 8,2 im Vergleich zu anderen namhaften Telekommunikationsunternehmen wie Verizon (NYSE:VZ) und T-Mobile US (NASDAQ:TMUS) günstig zu haben, die KGVs von 9,7 bzw. 55,7 aufweisen.

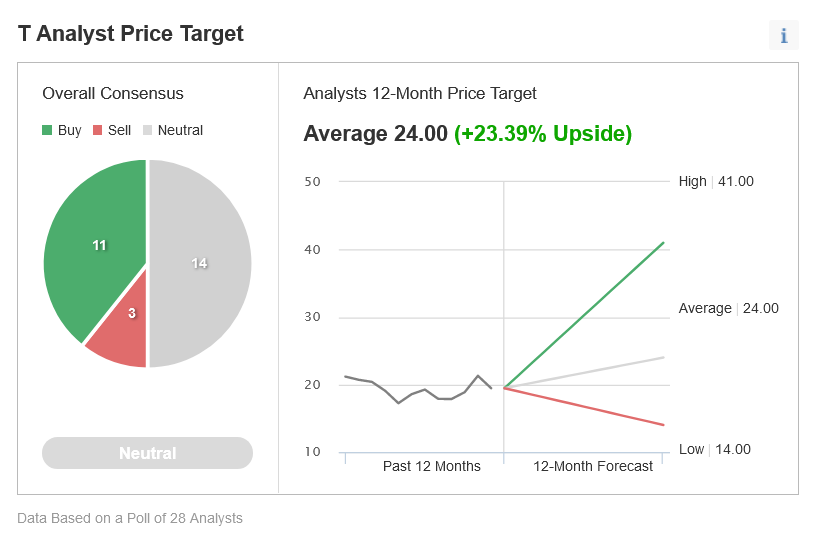

Tatsächlich bewerten 11 von 28 von Investing.com befragten Analysten die AT&T-Aktie mit "Buy", 14 halten sie für haltenswert. Nur drei von 28 raten zum Verkauf.

Das durchschnittliche Kursziel der Experten liegt bei etwa 24,00 USD, was einem Ertragspotenzial von etwa 23 % gegenüber dem derzeitigen Kursniveau in den nächsten 12 Monaten entspricht.

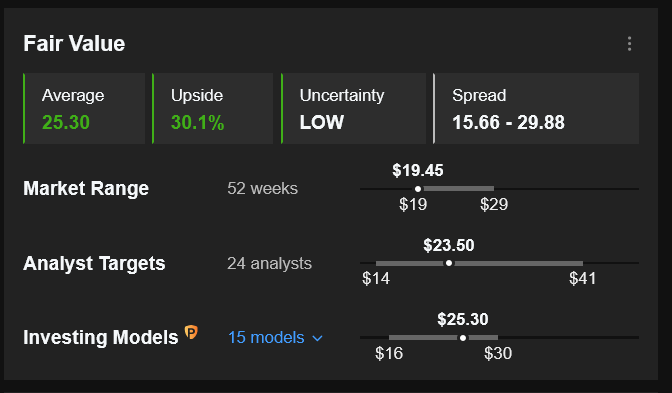

In ähnlicher Weise deuten die quantitativen Modelle in InvestingPro+ auf einen Zuwachs von etwa 30 % gegenüber dem aktuellen Kursniveau in den nächsten 12 Monaten hin, wodurch die Aktien ihrem Fair Value von 25,30 USD näher kommen würden.

***

Sie sind auf der Suche nach Ihrer nächsten spannenden Investment-Idee? Mit InvestingPro haben Sie den Überblick über 135.000 Aktien und können hier die weltweit wachstumsstärksten Unternehmen oder besonders unterbewertete Aktien mit professionellen Daten, Tools und Analysen identifizieren. Mehr erfahren