Trotz einer dovishen Notenbanksitzung, kam die Erholung des Goldpreises über der wichtigen Unterstützung bei 1.800 US-Dollar im letzten Monat zum Erliegen. Auf der letzten Notenbanksitzung hatte FED-Chef Powell eine Straffung der Geldpolitik noch vom Arbeitsmarkt abhängig gemacht und gleichzeitig betont, dass selbst stark steigende Konsumentenpreise kein Hinderungsgrund mehr seien. Dies waren für den Goldpreis sehr bullische Aussagen, insbesondere da kürzlich auch die EZB eine Zinsanhebung auf frühestens 2024 weit in die Zukunft geschoben hatte. Trotz dieser unverändert lockeren Geldpolitik über die nächsten Jahre hinweg, achten kurzfristig agierende Spekulanten und Investoren aktuell nur darauf wann die US-Notenbank eine mögliche Drosselung der Anleihenkäufe (Tapering) bekanntgeben wird, obwohl diese nur vielleicht in frühestens 18 Monaten kommen könnte.

FED-Chef Richard Clarida berichtigte vergangene Woche überraschend die Aussagen Powells und stellte eine mögliche Zinsanhebung bereits Ende 2022 in Aussicht. Auch Robert Kaplan, Chef der Notenbank von Dallas, plädierte für eine raschere Drosselung der Anleihenkäufe. Der US-Dollar sprang auf diese Aussagen hin nach oben, während der Goldpreis wieder unter die Räder kam. Obwohl es weiterhin ganz sicher ist, dass sich die Anleihenkäufe in den nächsten Jahren fortsetzen werden, reagieren die Märkte auf die Ankündigung einer ersten möglichen kleinen Zinsanhebung in 2023, als würde die Notenbank die Anleihenkäufe einstellen und die Zinsen auf ein normales, der Inflation entsprechendes Marktniveau anheben. (Dies läge aktuell bei etwa 8% bis 10%.) Dies macht sie eben nicht und man erzeugt weiterhin Geld aus dem Nichts, weshalb der US-Dollar, sowie der Euro, in den nächsten Jahren weiter abwerten und der Goldpreis diametral gegensätzlich weiter ansteigen werden. Daher handelt es sich bei der aktuellen Preiskorrektur, nach dem historisch starken Anstieg von 2019/2020, nur um eine temporäre Korrektur, die sich bereits ihrem Ende zuneigt.

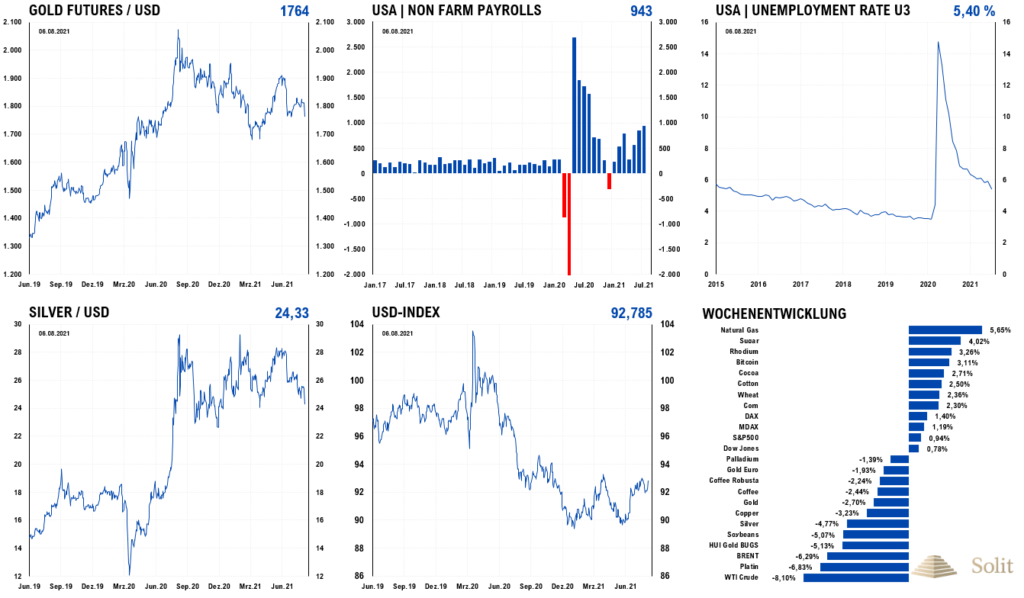

Der ADP-Arbeitsmarktbericht enttäuschte vergangene Woche die Märkte mit nur 330 Tsd. neuen Stellen, da 695 Tsd. erwartet wurden. Daraufhin versuchte der Goldpreis noch einmal einen bullischen Ausbruch und stieg bis auf 1.830 US-Dollar an, bevor FED-Chef Clarida verbal intervenierte und der Goldpreis zurück an die Unterstützung bei 1.800 US-Dollar fiel. Die staatlichen Arbeitsmarktdaten, die am Freitagnachmittag veröffentlicht wurden, fielen hingegen fiel besser aus und übertrafen die vorherigen Erwartungen der Analysten deutlich. Mit 943 Tsd. neuen Stellen außerhalb der Landwirtschaft wurde der Marktkonsens um 73 Tsd. übertroffen, womit der Markt wieder auf die baldige Ankündigung einer Zinsanhebung und eines Taperings spekulierte. Der Goldpreis fiel daraufhin am Freitagnachmittag unter die Unterstützung von 1.800 US-Dollar, erzeugte damit ein starkes Verkaufssignal und ging mit einem Minus von 40 US-Dollar ins Wochenende.

Die hawkishen Aussagen der FED in Kombination mit den sehr guten Arbeitsmarktdaten nach einer Schwäche des Goldpreises, die einen Monat angedauert hatte, sowie das kurzfristige Verkaufssignal, das am Freitag erzeugt wurde, waren das Rezept für einen Flash-Crash zum heutigen Handelsstart.

Im dünnen frühen Montagshandel kam es ab 00.40 Uhr zu massiven Verkäufen durch die kaskadenartige Auslösung von Stop-Loss Orders, während potenzielle Käufer noch fest schliefen, wodurch der Goldpreis auf 1.677 US-Dollar um fast 100 US-Dollar unter den Freitagsschlusskurs von 1.761 US-Dollar gehämmert wurde. In den folgenden drei Handelsstunden wurde der Großteil der Verluste jedoch bereits wieder wettgemacht.

Bereits in den letzten beiden COT-Reporten konnten wir einen deutlichen Anstieg der Shortposition der BIG 4 sehen, was wir bereits als mutmaßliche Preisdrückung identifiziert hatten. Damit erklärten sich auch die gescheiterten Versuche der Bullen oberhalb des Widerstands bei 1.800 US-Dollar der letzten Wochen. Wir analysieren diese Daten immer sofort nach Veröffentlichung des neuesten COT-Reports freitags um 21:30 Uhr und erstellen noch vor Handelsschluss eine Analyse dazu. Oftmals geben diese uns wichtige Informationen und so konnten wir unseren Kunden am Freitag vor Handelsschluss noch einmal die Bestätigung geben, dass der Goldpreis weiterfallen dürfte und das Signal weiterhin short ist.

Beim Gold gab es deutlich sichtbare Preisdrückungen in den beiden Vorwochen, während der Silberpreis schwach war und hier nicht manipuliert wurde. Im Gegenteil hatten die BIG4 den Preis durch den Abbau nackter Shorts sogar gestützt. Das Setup für einen Preiseinbruch wurde im Vorfeld bereits geschaffen, wogegen der Einbruch in der letzten Nacht eine Folge von kaskadenartig ausgeführten Stop-Loss-Orders war. Die Manipulatoren dürften sich in diesem Einbruch bereits wieder über die abgefischten Verkauforders eingedeckt haben, was wir im nächsten Report am kommenden Freitag sehen dürften.

Das Sentiment ist nach diesem neuerlichen Einbruch angeschlagen und wird langsam bärisch, wobei Katalysatoren fehlen, die kurzfristig neue Käufer in den Markt ziehen könnten. Erst eine Preiserholung über die Unterstützung bzw. den Schlusskurs vom Freitag bei 1.760 US-Dollar wird eine Entspannung am Goldmarkt bringen. Es ist gut möglich, dass die Spekulanten das Tief des Flash-Crashs erst noch einmal anpeilen werden, bevor die Korrektur abgeschlossen ist. Dieser aktuelle Rücksetzer bot und bietet letzte günstige Kaufchancen, da das fundamentale geldpolitische Umfeld für Gold weiterhin extrem bullisch ist und der Goldpreis in den nächsten Jahren weiter zulegen dürfte. Der Goldpreis befindet sich aktuell in der letzten Phase der Korrektur, die mit einer Kapitulation der Spekulanten enden wird. Im Pessimismus der Baisse wird die Hausse geboren!

PHYSISCHES ANGEBOT UND NACHFRAGE IM ZWEITEN QUARTAL 2021

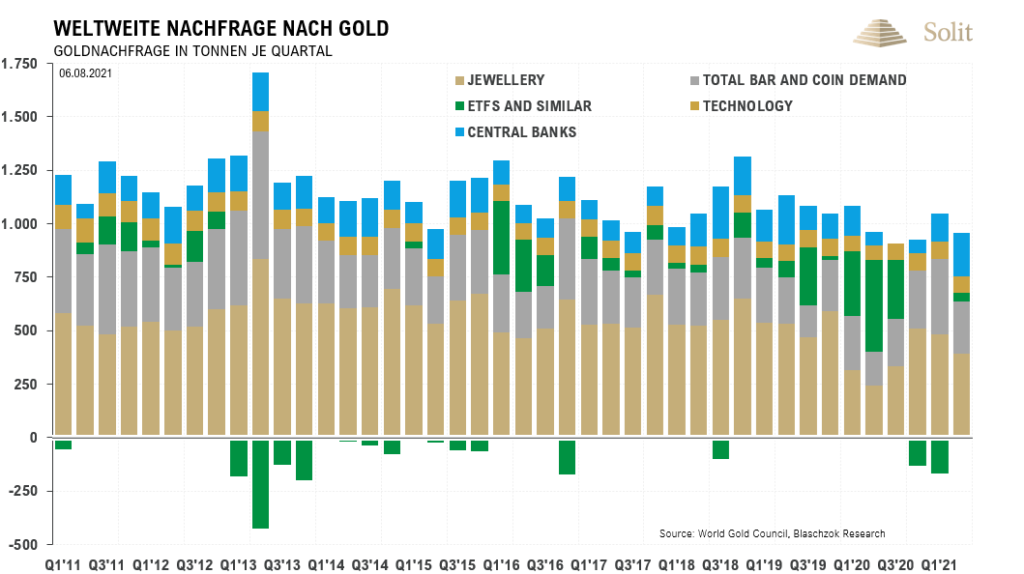

Das World Gold Council hat seinen neuesten Quartalsbericht veröffentlicht und folgend finden Sie eine kurze Zusammenfassung. Die weltweite Goldnachfrage fiel im zweiten Quartal um ein Prozent auf 955,1 Tonnen. Dies entspricht fast dem Niveau des entsprechenden Vorjahresquartals. Die Nachfrage im ersten Halbjahr lag bei nur 1.833,1 Tonnen, was einem Rückgang von 10 % gegenüber dem Vorjahr entspricht.

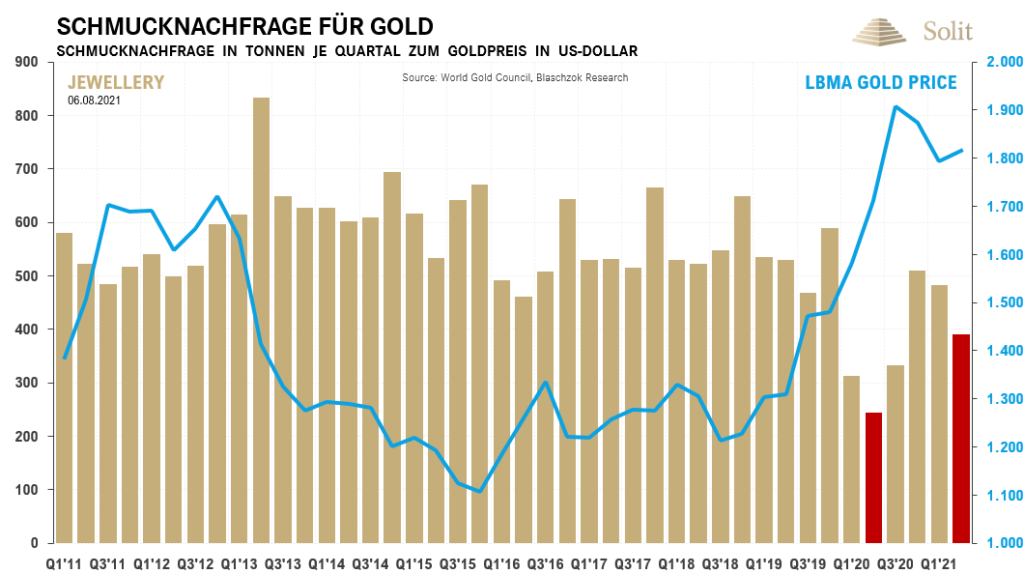

Die Schmucknachfrage stieg auf 390 Tonnen an und erholte sich weiter von der Lockdown-bedingten Schwäche im vergangenen Jahr. Dennoch liegt diese deutlich unter dem typischen Niveau vor der Pandemie. Die Nachfrage für das erste Halbjahr lag mit 873 Tonnen unter dem Durchschnitt der Jahre 2015 bis 2019. Die indische Nachfrage lag mit 55 Tonnen zwar etwas über dem Rekordtief des zweiten Quartals 2020, doch noch immer 65% niedriger als in den entsprechenden Vorjahresquartalen. Indien hat aktuell mit der zweiten Maßnahmenwelle in Form neuer Lockdowns zu kämpfen, weshalb viele ihre Reserven verkaufen müssen, um sich über Wasser zu halten. Je länger diese Lockdowns stattfinden, desto länger wird auch die Erholung der Schmucknachfrage auf sich warten lassen.

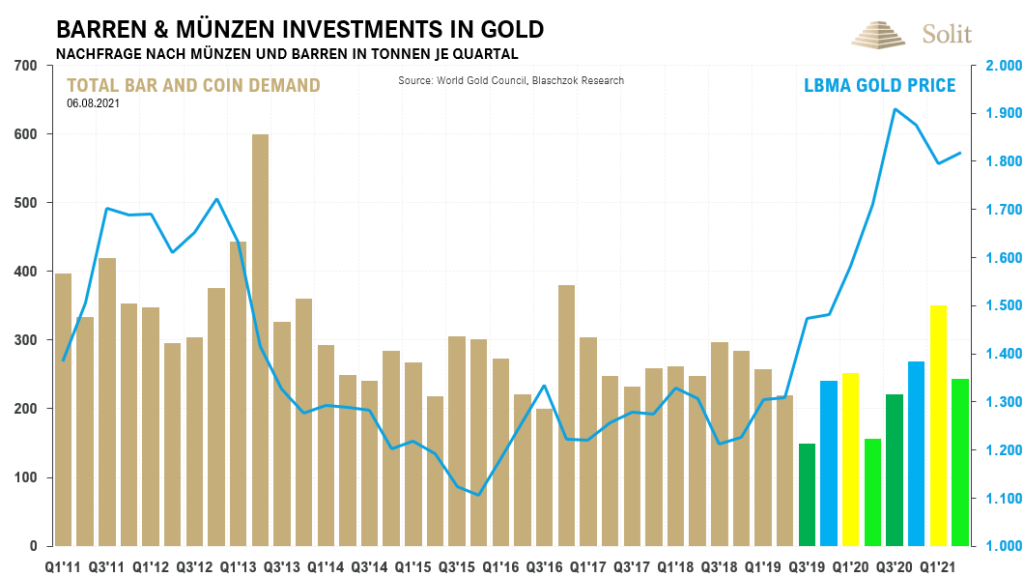

Die Investitionen in Barren und Münzen verzeichneten das vierte Quartal in Folge starke Zuwächse gegenüber dem Vorjahr. Im letzten Quartal wurden 243,8 Tonnen nachgefragt und im ersten Halbjahr rund 594 Tonnen, was der höchste Wert seit 2013 ist.

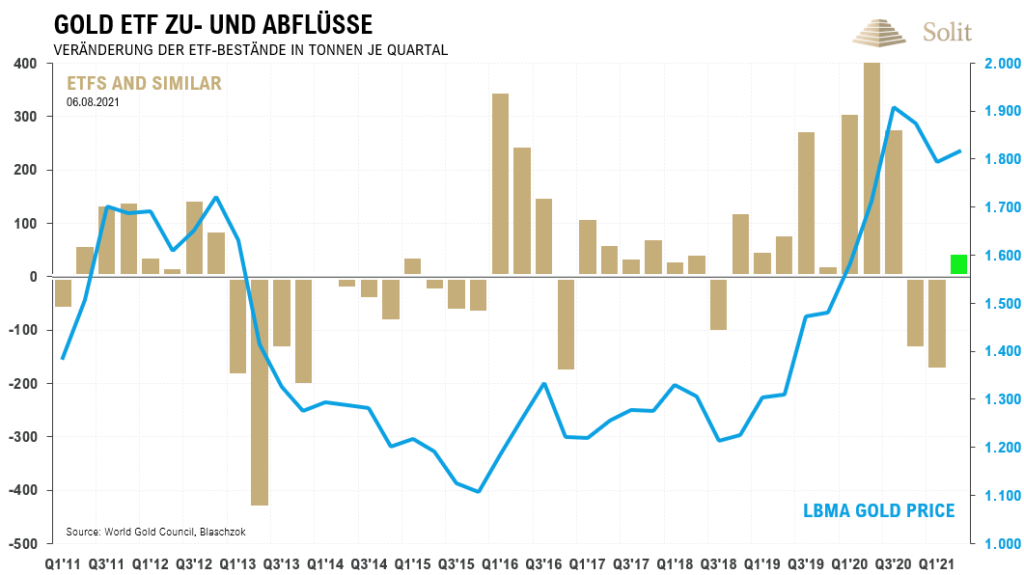

Mit Gold besicherte börsengehandelte Fonds erfuhren nur schwache Zuflüsse in Höhe von 40,7 Tonnen im zweiten Quartal. Dies ist nur ein kleiner Ausgleich zu den starken Abflüssen der beiden Vorquartale. Insgesamt war das letzte Halbjahr das erste seit 2014 mit Nettoabflüssen in Höhe von 129,3 Tonnen.

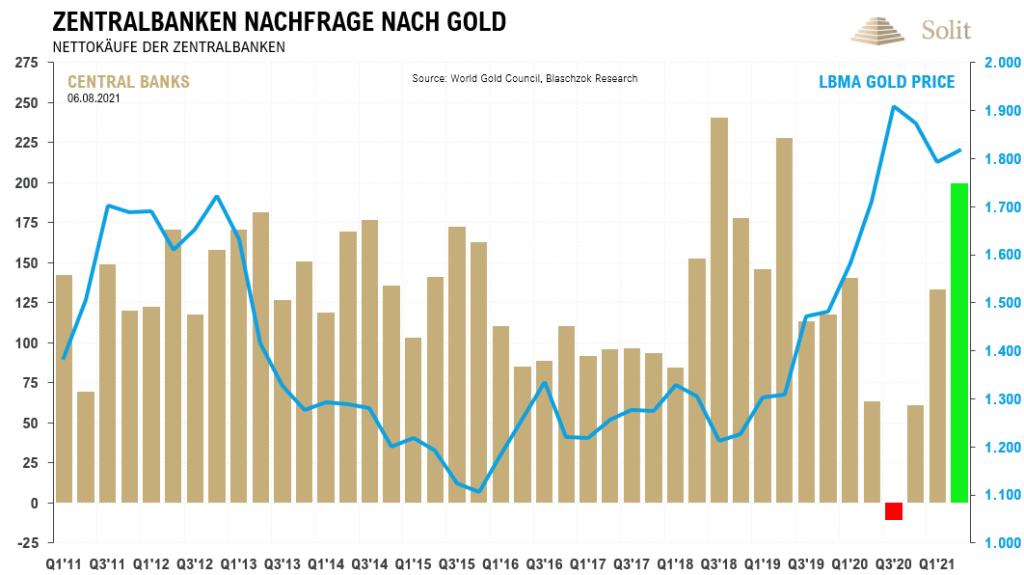

Die Käufe der Zentralbanken setzten sich im zweiten Quartal fort. Die weltweiten Goldreserven wuchsen um 199,9 Tonnen, womit sich die Nettokäufe im ersten Halbjahr auf 333,2 Tonnen erhöhten. Diese lagen im ersten Halbjahr 39% über dem Fünfjahresdurchschnitt und 29% über dem Zehnjahresdurchschnitt. Die stärksten Käufer im ersten Halbjahr waren Thailand mit 90,2 Tonnen, Ungarn (63 Tonnen), Türkei (13,5 Tonnen), Brasilien (53,7 Tonnen), Polen (3,1 Tonnen), Usbekistan (25,5 Tonnen), Indien (29 Tonnen), Kambodscha (5 Tonnen) und die Mongolei (1,8 Tonnen).

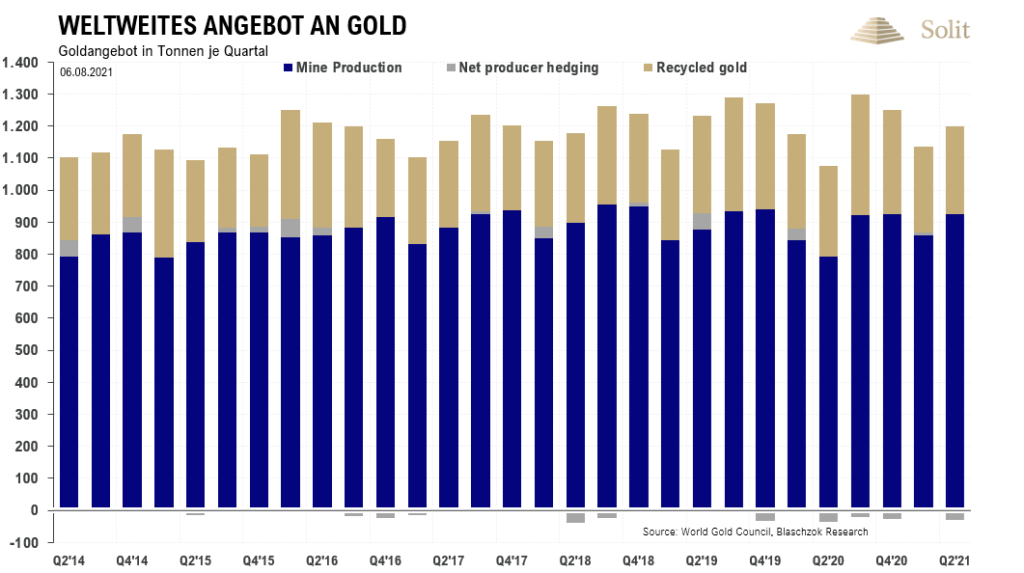

Das Gesamtangebot stieg im ersten Halbjahr um 4% auf 2.308 Tonnen, nachdem das erste Halbjahr 2020 aufgrund der Lockdowns sehr schwach war. Die Minenproduktion stieg im ersten Halbjahr um 9% auf 1.783 Tonnen, während das Recycling um 5% auf 546 Tonnen zurückging.

Im zweiten Quartal stieg das Gesamtangebot um 13% gegenüber dem Vorjahr, angeführt von einem Anstieg der Minenproduktion um 16% im Vergleich zum zweiten Quartal 2020, das am stärksten von den Produktionsausfällen durch die Lockdowns betroffen war.

Das Recycling, das durch die Lockdowns im Jahr 2020 besonders stark beeinträchtigt wurde, da man nirgends sein Gold verkaufen durfte, blieb im ersten Halbjahr inmitten einer weltweiten wirtschaftlichen Erholung schwach. Das Angebot an recyceltem Gold belief sich ersten Halbjahr auf nur 545,5 Tonnen, was 5 % weniger ist als im Vorjahr. Im zweiten Quartal sank das Goldrecycling im Jahresvergleich um 2% auf 276 Tonnen, obwohl der Goldpreis in US-Dollar im Jahresvergleich um 6 % gestiegen war. Normalerweise sieht man bei einem Anstieg des Goldpreises auch einen Anstieg des Recyclings.

Technische Analyse zu Palladium: Kurzfristige Korrektur – danach sehr gute Kaufchance

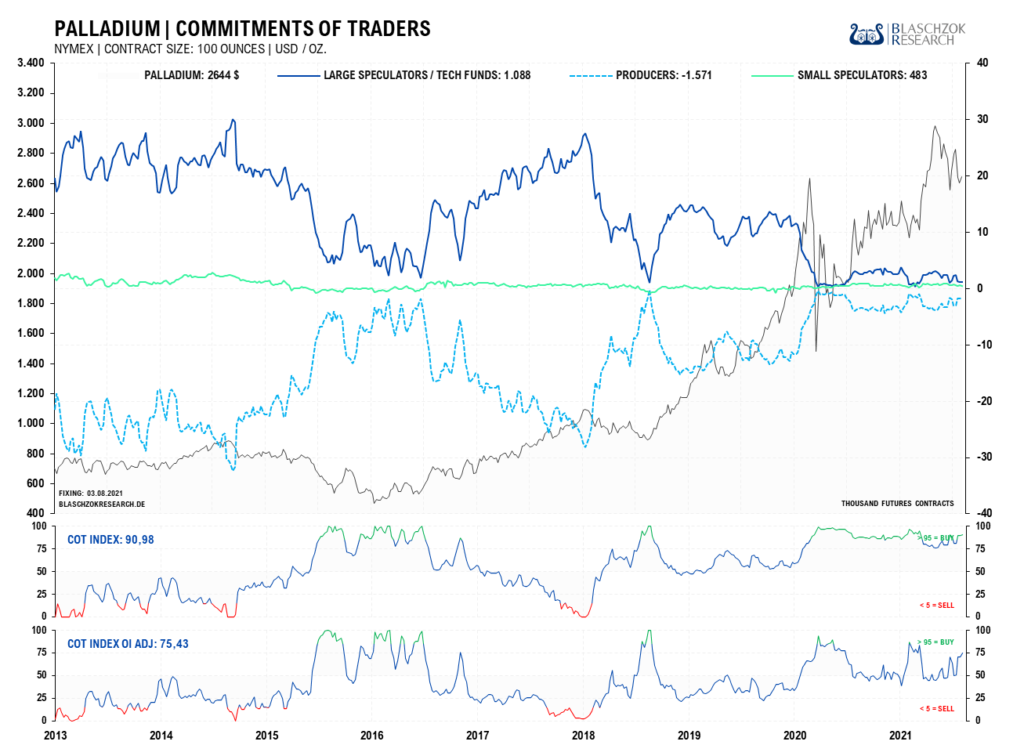

Terminmarkt: COT-Report vom 06.08.2021

Der Terminmarkt für Palladium zeigte in den vergangenen beiden Wochen neutral und zum Vormonat offenbart sich eine leichte Schwäche in den COT-Daten. Insgesamt ist der Markt aber stark und die Schwäche in den letzten Wochen dürfte auf die Korrelation mit dem fallenden Goldpreis zurückzuführen sein.

Insgesamt zeigen die COT-Daten, dass der physische Markt weiterhin eng ist und ein Defizit vorherrscht. Während der Goldpreis heute stark korrigierte und auch Platin in der letzten Woche stark einbrach, konnte hingegen der Palladiumpreis sein Preisniveau verteidigen.

Es ist anzunehmen, dass es nach dem starken Einbruch beim Gold wieder einen Rücksetzer geben wird, der von industriellen Verbrauchern jedoch sofort wieder gekauft werden dürfte. Die Daten sind im neutralen bis leicht bullischen Bereich, weshalb seitens der COT-Daten die Ampeln weiterhin auf grün stehen. Rücksetzer sind daher grundsätzlich als antizyklische Kaufchance zu sehen. Ein erneuter Rücksetzer auf 2.300 US-Dollar würde eine solche gute Chance bieten.

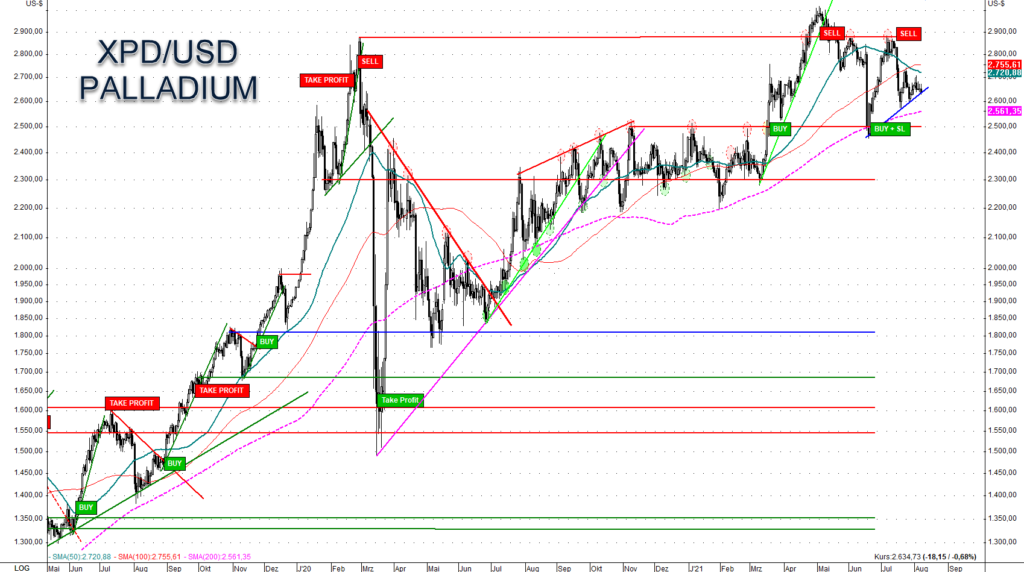

Dank der COT-Daten konnten wir seit März drei Trades im Palladium erfolgreich umsetzen. Zuletzt war der Preis auf 2.500 US-Dollar gefallen, wie wir es in der Analyse vor zwei Monaten bereits in Aussicht gestellt hatten. Dies bot die erhoffte antizyklische Kaufgelegenheit, die man mit einem sehr guten CRV (Chance-Risiko-Verhältnis) nutzen konnte. Am Widerstand bei 2.900 US-Dollar rieten wir wieder zur Gewinnmitnahme, da sich eine Fortsetzung der Korrektur am Edelmetallmarkt abzeichnete.

Trotz der teilweisen Entkopplung des Palladiumpreises von allen anderen Edelmetallen in den letzten Jahren, gibt es immer noch eine Korrelation, weshalb die Entwicklung des Palladiumpreises kurzfristig auch abhängig von der Entwicklung des Goldpreises ist.

Sollte der Goldpreis noch einmal auf 1.680 US-Dollar korrigieren, so wird Palladium womöglich auf 2.300 US-Dollar fallen, wo eine signifikante Unterstützung liegt. Dort sehen wir dann eine sehr gute Chance für antizyklische Käufe.

Aufgrund des Defizits in diesem Markt, ist mit guter Wahrscheinlichkeit mittelfristig bis Jahresende ein neues Allzeithoch zu erwarten.

Im kurzfristigen Chart sieht man noch einmal deutlich die einfachen technischen Signale, die bereits durch die COT-Daten und weiterer Indikatoren frühzeitig angekündigt wurden. Über dem Widerstand bei 2.850 US-Dollar ist es nur ein Katzensprung bis zu einem neuen Allzeithoch über 3.000 US-Dollar.

Aktuell sieht es nach dem heutigen Flash-Crash am Goldmarkt so aus, als würde der Palladiumpreis bärisch aus dem Dreieck ausbrechen. Ein erneuter Rücksetzer erst auf die Unterstützung bei 2.500 US-Dollar und danach an die Unterstützung bei 2.300 US-Dollar wäre die wahrscheinliche Folge, wenn Gold das Crashtief noch einmal testen sollte. Bei 2.300 US-Dollar sehen wir ein gutes antizyklisches Kaufniveau auf kurz- und mittelfristige Sicht.

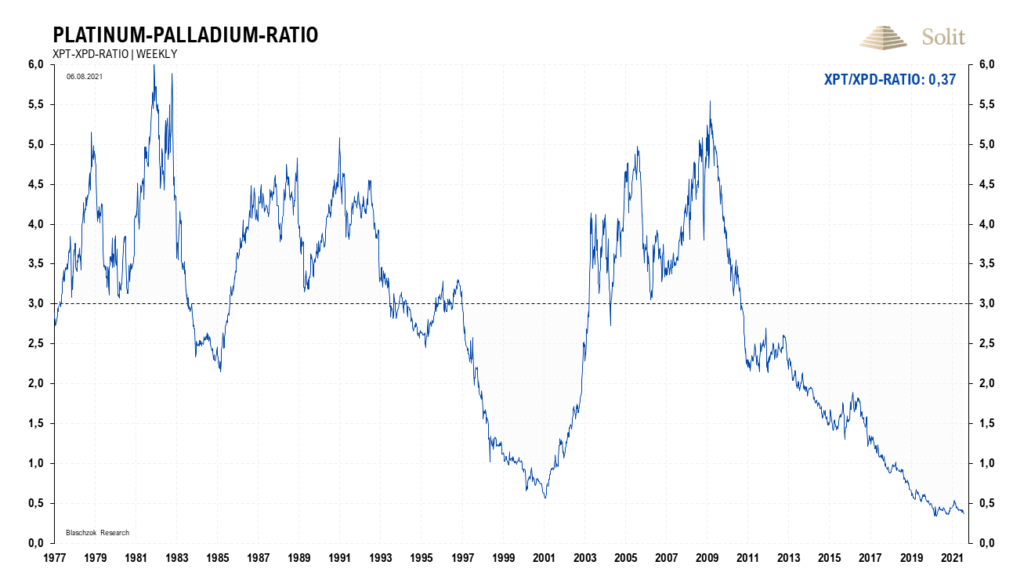

Langfristig gesehen ist Palladium sehr teuer zu Platin und es ist weiterhin mit einer zunehmenden Substitution in der Industrie zu rechnen. Gerade in einer Stagflation, in der die Margen der Unternehmen immer weiter sinken, dürfte sich dieser Trend weiter fortsetzen. Letztlich dürfte der Palladiummarkt irgendwann in ein Überangebot rutschen, während der Platinmarkt in ein Defizit übergehen sollte.

Platin könnte daher Palladium in den nächsten zehn Jahren outperformen und das Ratio beider Edelmetalle zu ihrem Mittelwert bei 3 zurückkehren. Dies würde bedeuten, dass das günstige Platin das teure Palladium um das Sechsfache outperformen würde, weshalb wir langfristig agierenden Investoren eher ein Investment in Platin empfehlen, da hier das Chance-Risiko-Verhältnis viel besser ist. Kurz- bis mittelfristig dürfte Palladium hingegen weiterhin das stärkere der beiden Edelmetalle bleiben.