Sehr verehrte Leserinnen und Leser,

erinnern Sie sich noch an Ihren ersten Crash oder Bärenmarkt, den Sie an der Börse erlebten? Vermutlich sind Sie – wie die meisten – einige Zeit vorher zur Börse gekommen. In dieser „guten Zeit“ haben Sie bestimmte Fähigkeiten erlernt und Erfahrungen verinnerlicht. Aber die waren plötzlich nichts mehr wert.

QT statt QE

So oder ähnlich ist es erfahrungsgemäß den meisten Tradern ergangen. Und in den vergangenen Jahren ist eine neue Generation von Börsianern herangewachsen, die nun dieses Schicksal ereilt. Aber auch einige gestandene Fondsmanager müssen sich umstellen. Dieser Umschwung ist auch an den neuen Vokabeln zu erkennen, die inzwischen in der Börsenberichterstattung die Runde machen.

Da können wir z.B. vom „Quantitative Tightening“ (QT) lesen. Seit der Finanzkrise haben wir das „Quantitativ Easing“ (QE) kennengelernt, eine ultralockere Geldpolitik, die über konventionelle Zinssenkungen hinausging, z.B. durch Anleihekäufe, die Wirtschaft und Märkte Liquidität zugeführt haben. Quantitative Tightening ist das genaue Gegenteil, also die Straffung der Geldpolitik über Zinserhöhungen hinaus. Im konkreten Fall bedeutet es, dass die Zentralbanken ihre Anleihebestände wieder verkaufen, um die übermäßige Liquidität aufzusaugen.

Jetzt macht die Fed wirklich Ernst

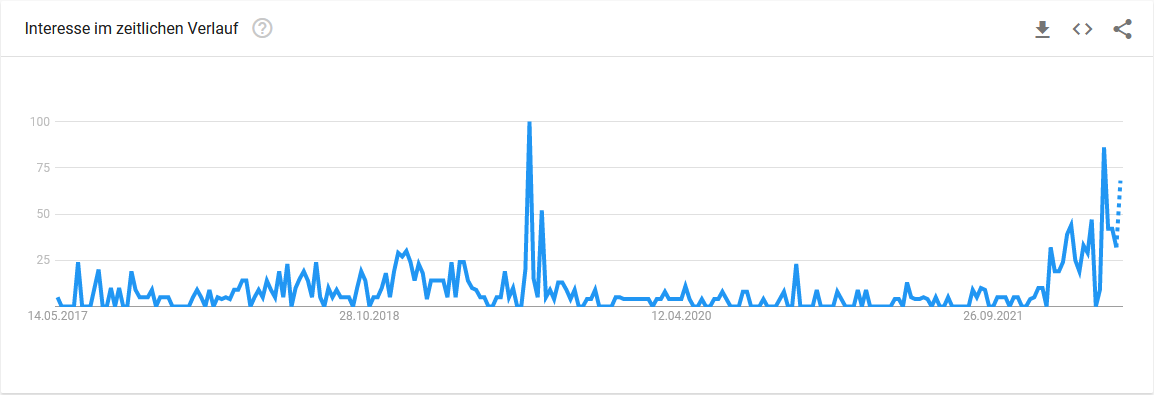

Es ist erstaunlich, dass dieser Begriff erst jetzt verstärkt die Runde macht, obwohl z.B. die Fed bereits 2018 einen ersten Versuch unternahm, durch Verkäufe von Anleihen ihre Bilanz zu reduzieren. Damals spielte dieser Begriff keine Rolle in der öffentlichen Diskussion – vermutlich deshalb, weil die Fed ihre Bilanz nur halbherzig reduzierte. Erst Mitte 2019 gab es eine intensivere, aber nur kurzzeitige Diskussion dazu, wie der Verlauf der Google-Suchanfragen zu diesem Thema zeigt.

Quelle: Google (NASDAQ:GOOGL) Trends

Spätestens seit Beginn dieses Jahres ist aber die Diskussion über das Quantitative Tightening endgültig entbrannt. Und inzwischen zeigt sich auch die Fed entschlossen, die Geldpolitik zu straffen. Die Inflation lässt ihr auch keine andere Wahl.

Feierlaune nach der Fed-Sitzung

Das hat Fed-Chef Powell auf seiner Pressekonferenz nach dem FOMC-Meeting in der vergangenen Woche nochmals bekräftigt. Zuvor hatte die Fed wie erwartet die Zinsen erneut angehoben – diesmal um einen halben Prozentpunkt.

Auch wenn die Medien ausgiebig darauf hingewiesen haben, dass dies die erste Zinserhöhung in dieser Größenordnung seit dem Jahr 2000 war, so blieb dieser Schritt doch ohne größere Wirkung auf die Märkte. Schließlich war er seit Langem angekündigt, von den Marktteilnehmern längst erwartet und daher eingepreist.

Dennoch gab es eine auffällige Reaktion an den Finanzmärkten im Nachgang der Fed-Sitzung:

Nach der Veröffentlichung des Statements am Mittwochabend (MESZ) – siehe linke graue Linie – gab es zunächst die üblichen volatilen Ausschläge in beide Richtungen. Erst mit Beginn der Pressekonferenz von Fed-Chef Powell (siehe zweite graue Linie) stiegen die Aktienkurse steil an.

„Triple-Schritte“ statt Trippelschritte?

Der Grund dafür: Powell antwortete auf die Frage eines Reporters, ob Zinsschritte von einem dreiviertel oder einem ganzen Prozentpunkt möglich sind nur: „Eine Erhöhung um 75 Basispunkte ist nichts, was der Ausschuss aktiv erwägt.“ Das wurde von den Medien so interpretiert, dass Powell derart starken Zinserhöhungen eine generelle Absage erteilt hat.

Doch Powells Aussage lässt jede Menge Hintertürchen offen. So könnte man gedanklich ein „jetzt noch nicht“ hinzufügen oder aber mutmaßen, dass die Fed-Mitglieder solche Schritte zwar noch nicht erwägen, aber immerhin darüber nachdenken. Eine kategorische Absage sieht anders aus.

Trotzdem sahen die Bullen darin ein Kaufsignal und trieben die Kurse nach oben. Der Grund dafür könnte gewesen sein, dass am vergangenen Freitag immerhin mehr als 35 % der Marktteilnehmer im Juni doch mit einem solchen „Triple-Schritt“, also einer Erhöhung um 0,75 Prozentpunkte gerechnet haben. Das wäre das Dreifache des üblichen Trippelschritts von 0,25 Prozentpunkten.

Zins- und Rezessionsängste kehren zurück, die Abwärtstrends bleiben

Aber die bullishe Stimmung verflog rasch. Schon im vorbörslichen Handel am Donnerstag begannen die Kurse, wieder abzubröckeln. Und mit Beginn der Sitzung (rote Linie) fielen sie genauso schnell, wie sie am Tag zuvor gestiegen sind.

Konkrete Gründe dafür gab es nicht – außer den üblichen: Kriegs-, Zins und Rezessionsängste. Vor allem letztere dürfte die Kurse in den USA gedrückt haben, denn falls Kriegsängste die Anleger bedrücken würden, hätten die europäischen Indizes stärker nachgeben müssen. Doch der schwächste Index ist derzeit der Nasdaq 100: Er fiel seit dem Zwischenhoch Ende März um satte 18 % und markierte schon mehrfach neue Jahrestiefs:

Er bleibt damit in seinem Abwärtstrend. Und offensichtlich hat er im April die nächste Abwärtswelle begonnen, was an den beiden Ausbruchskurslücken (schwarze Pfeile) frühzeitig erkennbar war. Die folgenden Konsolidierungen (gelbe Rechtecke) stellen offenbar nur kurze Pausen in diese Abwärtsbewegung dar, keine Umkehrpunkte. (Allerdings könnte es nun, an der Unterkante des roten Trends, eine Gegenbewegung – einen sogenannten Bounce – geben.)

Lieb gewordene Strategien funktionieren nicht mehr

Und damit müssen sich die Börsianer eine neue Vokabel einprägen. Statt „Buy the dip“ könnte es künftig heißen „Sell the bounce“ – also verkaufe in jeder Gegenbewegung. Das dürfte vor allem für viele Börsennovizen eine schwierige Umstellung sein. Sie konnten bisher mit „Buy the dip“ wenig falsch machen.

Umso schwieriger wird das Umgewöhnen sein. Und was dieses Umgewöhnen am meisten bremst, ist die Hoffnung. Die Hoffnung darauf, dass es wieder besser wird. Dass die alten, wohl vertrauten Verhältnisse wieder zurückkehren und die bisherige Strategie wieder funktioniert. Oder auch nur die Hoffnung auf einen besseren Ausstiegszeitpunkt.

Zeitenwende – auch an der Börse

Aber auch gestandene Fondsmanager und Investoren müssen sich umstellen. Denn auch ein seit Jahrzehnten gültiges Muster funktioniert nicht mehr: Anleihen sind kein stabilisierendes Element mehr im Portfolio, so wie es immer noch gepredigt wird. Die Anleiherenditen steigen mit der Inflation. Damit fallen die Kurse dieser Anleihen. Das klassische Mischfonds-Konzept – ein Verkaufsschlager der Finanzindustrie der vergangenen Jahre – versagt also in der aktuellen Marktlage.

Als Anleger müssen wir uns also nicht nur neue Vokabeln merken, sondern auch neue Strategien entwickeln. Offenbar hat auch an der Börse eine Zeitenwende begonnen.

Mit besten Grüßen

Ihr Torsten Ewert