Kolumne von Markus Blaschzok am 21. Januar 2020

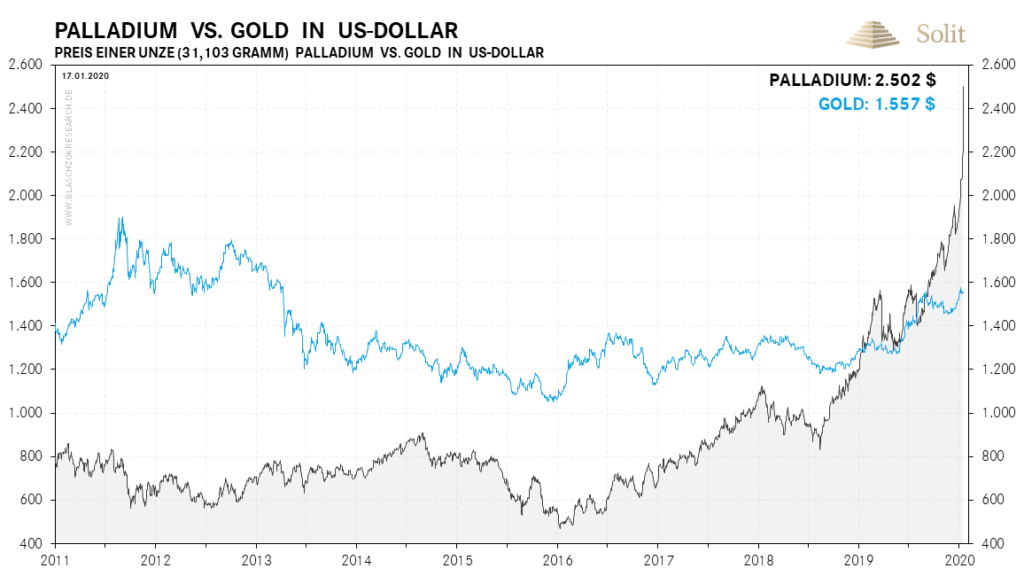

Der Palladiumpreis stieg vergangene Woche an einem einzigen Tag um 9,4% auf 2.530 $ je Feinunze. Dies war der stärkste prozentuale Anstieg des Edelmetalls seit 2001. Der Chart sieht zwar wie eine Blase aus und mag es womöglich auch langfristig sein, doch ist und bleibt der Hauptpreistreiber ein realer physischer Versorgungsengpass, der sich schon über die letzten Jahre aufgebaut hat. Zuletzt hatte sich die Situation noch verschärft, da die Produzenten in Südafrika zusätzlich mit einer unsicheren Stromversorgung und ständigen Black Outs zu kämpfen haben. Südafrika produziert rund 38% des weltweiten Angebots, doch fiel die Minenproduktion im November zum Vorjahr um 13,5%.

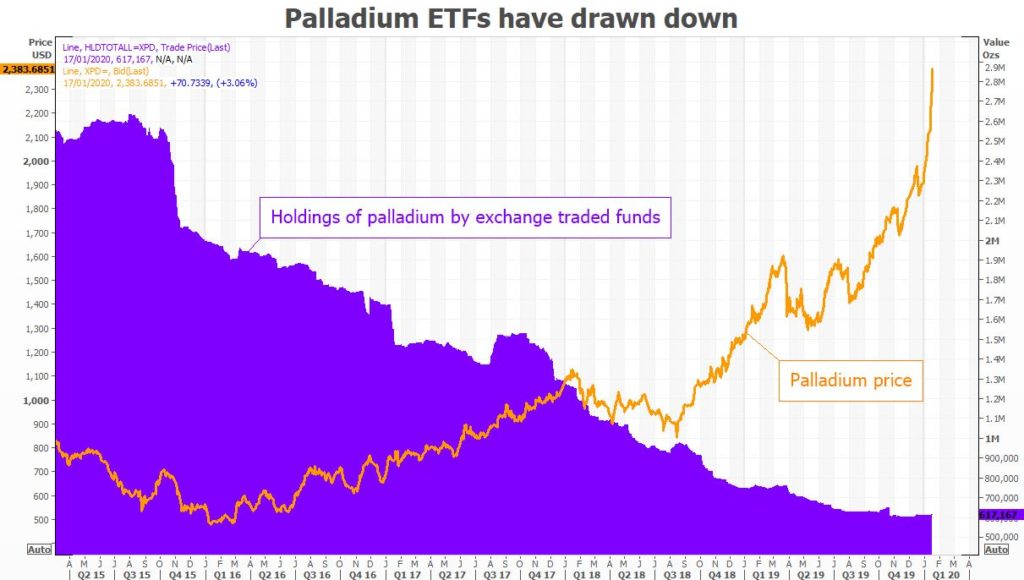

Gleichzeitig stieg die Nachfrage in der Automobilindustrie um 30% aufgrund höherer Umweltstandards, obwohl die absoluten PKW-Absatzzahlen rückläufig waren. Der starke Preisanstieg bei gleichbleibenden Kosten bescherte den Minen riesige Gewinne, weshalb sich die Aktie des Top-Produzenten „ Sibanye Gold (NYSE:SBGL)“ in den letzten 12 Monaten fast vervierfachte. Die Palladium ETF-Bestände hatten sich in den letzten fünf Jahren, im Zuge des Preisanstiegs, sukzessive geleert, da jene, die Palladium horteten, zunehmend Kasse gemacht und Gewinne eingestrichen hatten. Jetzt sind die ETF Bestände von 2,5 Millionen Unzen auf 600 Tsd. Unzen dahingeschmolzen und das Angebot versiegt, während neue spekulative Käufe in den ETFs getätigt werden, weshalb sich das Defizit am Markt aktuell weiter verschärft. Für 2020 und 2021 wird jeweils ein Defizit von 700 Tsd. Unzen erwartet und solange diese Situation anhält, kann der Preis auch noch deutlich höher ansteigen.

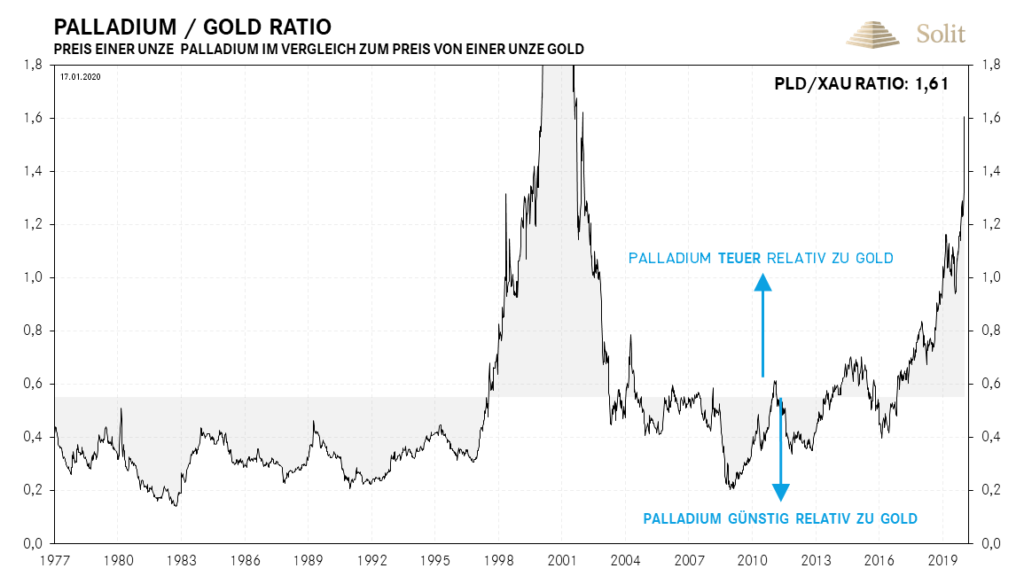

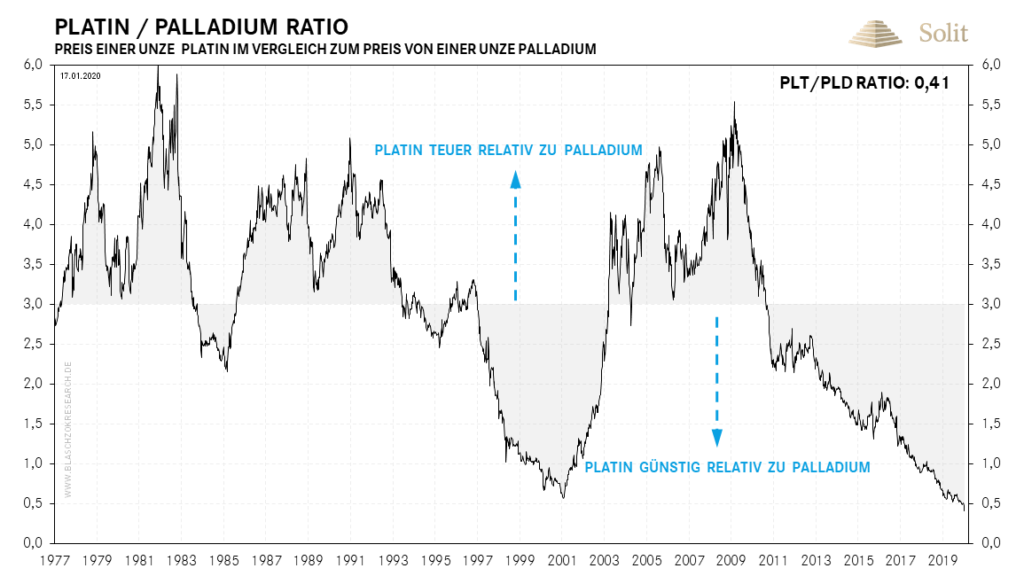

Die Industrie wird nach dem neuerlichen Preisanstieg versuchen Palladium noch schneller mit dem günstigeren Platin zu substituieren. Beide Edelmetalle haben ähnliche Eigenschaften, doch ist die Umstellung in der Produktion ein langwieriger Prozess, weshalb das fundamentale Defizit nicht so schnell von heute auf morgen verschwinden wird. Das Ratio von Platin zu Gold zeigt den aktuell historisch hohen Palladiumpreis, der zuvor nur einmal, während der Manie in der Dot.com Millenniumhausse, so hoch zum Gold war. Das Ratio zeigt aber auch, dass alles was steigt, auch irgendwann wieder fallen wird, was insbesondere für den Rohstoffsektor gilt. Palladium dürfte langfristig wieder günstiger als Gold zu haben sein und das Ratio auf Sicht der nächsten Jahre wieder zu seinem Durchschnitt bei 0,6 zurückkehren. Ein langfristiges Investment in Palladium macht daher keinen Sinn, während kurzfristig noch weitere Preisanstiege möglich sind.

Die Konjunktur dürfte vor den US-Wahlen noch einmal einen kreditinduzierten bzw. seitens der US-Notenbank liquiditätsinduzierten Schub erfahren, was die Nachfrage nach Automobilkatalysatoren auf hohem Niveau halten dürfte, auch wenn die Rezession den Automobilsektor längst getroffen hat. Sobald die Politik eine Rezession medial offen nach außen konstatiert und kommuniziert, wird die Automobilnachfrage schlagartig einbrechen und die Nachfrage nach Platin und insbesondere nach Palladium massiv zurückgehen. Das Defizit wird sich dann schnell in ein Überangebot wandeln und der Preis von Palladium kann dann schnell drastisch einbrechen, ebenso wie es in der Rezession 2008 bereits einmal geschah.

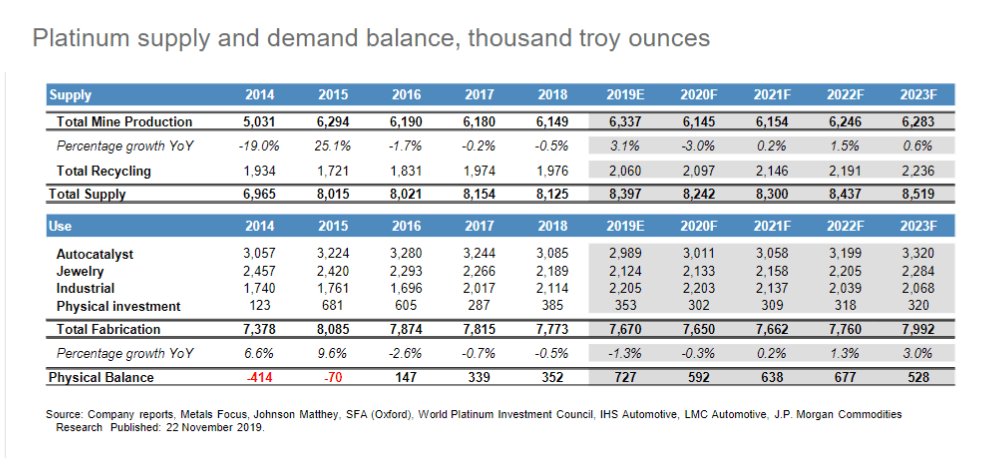

Diametral gegensätzlich zum engen Palladiummarkt herrscht am Platinmarkt seit vielen Jahren ein Überangebot. Die relative Schwäche von Platin zu Palladium seit 2011 legt die Vermutung nahe, dass das Überangebot hier schon seit 2012 vorhanden ist. Die ETF-Bestände stiegen hier in den letzten Jahren sukzessive auf aktuell 3,1 Mio. Unzen an, was die relative Schwäche von Platin bzw. das Überangebot in den letzten Jahren noch einmal verdeutlicht. In der folgenden Tabelle von JP Morgan Research sind die ETF-Bestände nicht berücksichtigt, die gerade im letzten Jahr um 900 Tsd. Unzen angestiegen sind.

Platin hat aufgrund seines historisch niedrigen Preises langfristig geringere Risiken bei statistisch gleichen oder höheren Chancen als Palladium, weshalb langfristig agierende Investoren besser auf das unterbewertete Platin setzen sollten. Auf Jahressicht erwarten wir noch keinen Höhenflug beim Platin. Die hohen ETF Bestände verhindern ähnliche starke Preisexplosionen wie beim Palladium auf absehbare Zeit.

68% der weltweiten Platinproduktion kommen jedoch aus Südafrika, das aufgrund des kommunistischen Apartheid-Regimes zunehmend instabil wird. Der langsame Zusammenbruch der Energieversorgung ist nur eine Folge dieser Politik. Sollte sich die wirtschaftliche und politische Situation weiter verschlimmern, so könnte die Minenproduktion in den kommenden Jahren deutlich abnehmen, und letztlich zu einem Defizit führen, was zu starken Preisanstiegen führen könnte. Es bietet sich daher an ein paar Unzen Platin zu dem aktuellen Spotpreis mit in ein langfristiges Edelmetalldepot legen und ein Jahrzehnt liegen zu lassen. Die Chancen stehen sehr gut, dass sich die Ratios von Platin zu Gold, Silber und Palladium wieder ihrem Durchschnitt annähern werden, was bedeuten würde, dass Platin besser performen würde, als alle anderen Edelmetalle.

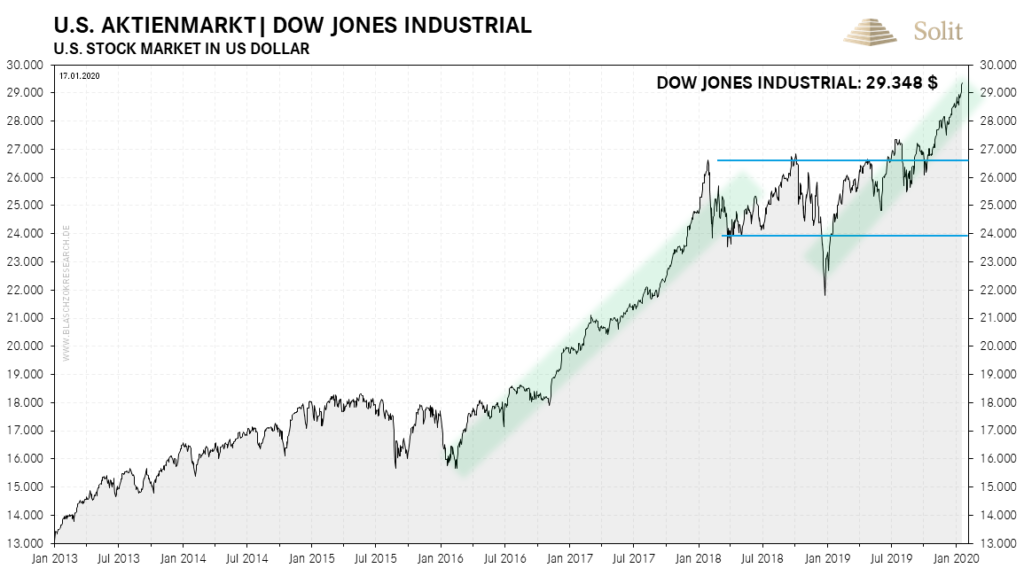

Nebst Palladium schwebt nicht nur der Goldpreis in luftigen Höhen, sondern auch der US-Aktienmarkt bricht aktuell einen Rekord nach dem anderen. Der Dow Jones stieg vergangene Handelswoche auf über 29.300 Punkte an und ist damit nur noch einen Katzensprung von der 30.000 Punkte Marke entfernt, die wahrscheinlich in den nächsten Wochen und Monaten erreicht werden wird. Steigende bzw. stagnierende Aktienmärkte gepaart mit einem steigenden Goldpreis sind der Normalzustand in einer Stagflation. Auf diesen Elefanten im Raum weise ich seit vielen Jahren, fast als einziger, unermüdlich hin und langsam dürfte es selbst dem letzten Crashpropheten dämmern, dass die Aktienmärkte durch die Liquiditätsschwemme der Notenbanken nominal nicht unbedingt einbrechen müssen.

Nachdem die FED 410 Milliarden am Repomarkt in Panik gekauft hat und damit ihre Bilanz von 3,76 Billionen auf 4,173 Billionen über 17 Wochen hinweg ausgeweitet hat, gab es in der letzten Woche eine leichte Reduzierung der Bilanz um 24 Milliarden Dollar. Die Aktienmärkte störte das jedoch nicht und sie steigen immer weiter an, während ein Short Squeeze nach dem anderen die am meisten leer verkauften US-Aktien, wie beispielsweise Tesla (NASDAQ:TSLA), ereilt. Dazu kommt noch die Angst etwas zu verpassen, die aktuell die Investoren in die Aktienmärkte treibt. Die Notenbanken versuchen den Aktienmarkt durch Inflation auf hohem Preisniveau zu halten, während man gleichzeitig die Bevölkerung über die wahre Höhe der Inflation täuscht, um so die Dämonen, die auf ein Ende des Kreditzyklus verursachen würden, fern zu halten.

Die Unterzeichnung einer ersten Phase eines Handelsdeals der USA mit China in der letzten Handelswoche, was medial extrem pompös verkauft wurde, gab dem Aktienmarkt einen nochmaligen Schub, obwohl die Einkaufsmanagerindizes massiv eingebrochen waren. Die Chinesen wollen nun wieder für 200 Mrd. Dollar Güter in den USA in den kommenden beiden Jahren kaufen, wogegen die USA die Strafzölle erst nach Unterzeichnung der zweiten Phase eines Handelsdeals fallen lassen wollen. Insgesamt malt die US-Regierung vor den US-Wahlen im November ein gutes Wirtschaftsbild, das mit der Realität nichts gemeinsam hat. Der Anstieg der Assetpreise gründet auf dem Tarn-QE-Programm der US-Notenbank, sowie dem jederzeit beherzten Eingreifen des Plunge Protection Teams. Ohne die US-Notenbank wäre die US-Wirtschaft längst in die offene Rezession abgeglitten. In diesem Umfeld ist jedoch Gold Trumpf, da es real stärker steigen wird in der Stagflation, während Ersparnisse weg inflationiert werden. Kaufen Sie daher weiter Gold, denn dieser Bullenmarkt befindet sich aktuell in seiner Anfangsphase!

Technische Analyse: Gold – Der Kampf der Bullen und Bären bei 1.550$ ist noch nicht entschieden

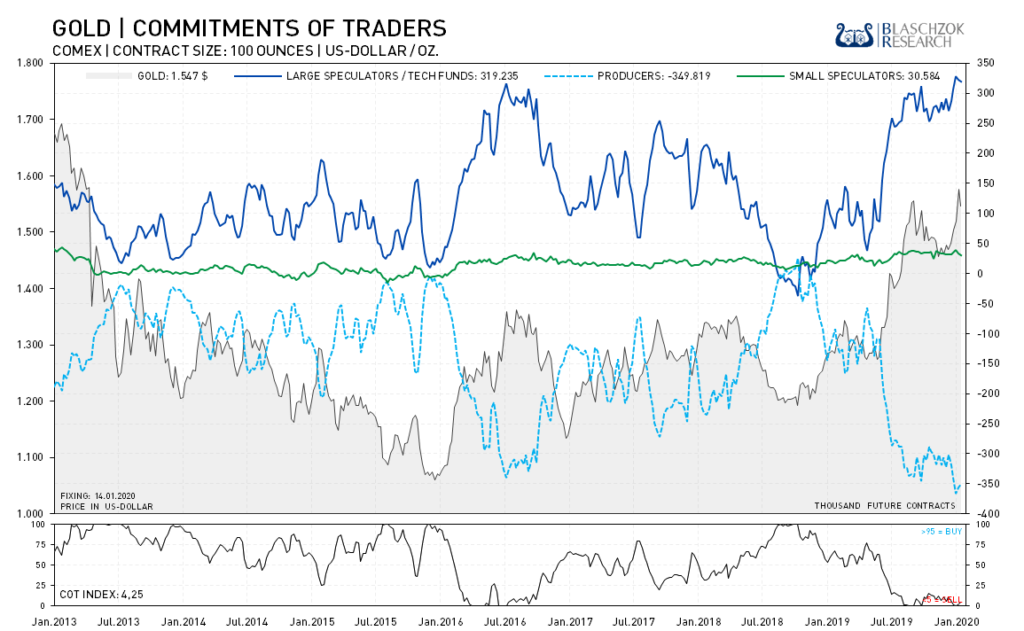

Terminmarkt: Relative Schwäche zur Vorwoche – Stärke gab es hingegen über die Feiertage

Der Preis fiel zum Stichtag des 14. Januar um 29$, während die Spekulanten mit netto 6,2 Tsd. Kontrakten auf einen fallenden Preis setzten. Das zeigt klare Schwäche in dieser Woche und belegt unsere Vermutung, wonach es sich bei der gigantischen relativen Stärke der Vorwochen um einen Neujahrseffekt handeln könnte. Daher werden wir womöglich auch in der kommenden Woche wieder relative Schwäche sehen, da es hier zu aufgeschobenen Vorwärtsverkäufen und physischen Verkäufen kommen dürfte.

Zum Vormonat zeigt sich hingegen immer noch enorme relative Stärke, da es starke physische Nachfrage in den zwei Urlaubswochen nach Weihnachten gab, während in dieser Zeit das Angebot schwach war. Die Daten der BIG4 zeigen, dass es keine Manipulation gab, sondern sogar Eindeckungen, was die Schwäche in der aktuellen Betrachtungswoche noch einmal unterstreicht.

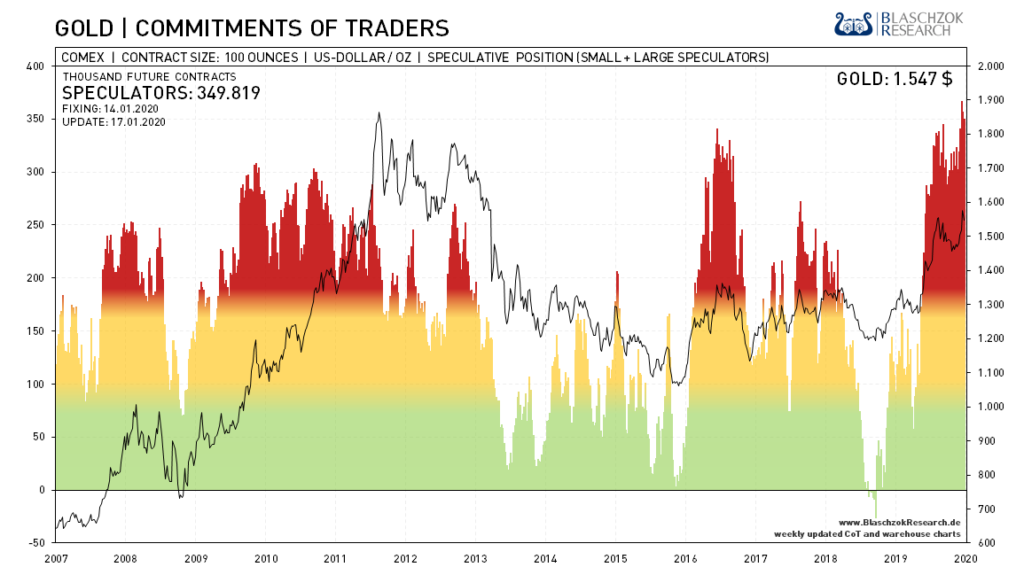

Die bullische Spekulation ist mit 349 Tsd. Kontrakten auf der Longseite weiterhin unverändert zu den Vorwochen und historisch einmalig hoch. Dies spricht grundsätzlich gegen einen mittelfristigen Preisanstieg, es sei denn, weitere exogene Faktoren oder ein einbrechender Aktienmarkt sorgen wieder für zunehmende physische und ETF- Investmentnachfrage.

Einfache Darstellung: Die rote Farbe zeigt, dass die Mehrheit der Spekulanten einen steigenden Goldpreis erwartet

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

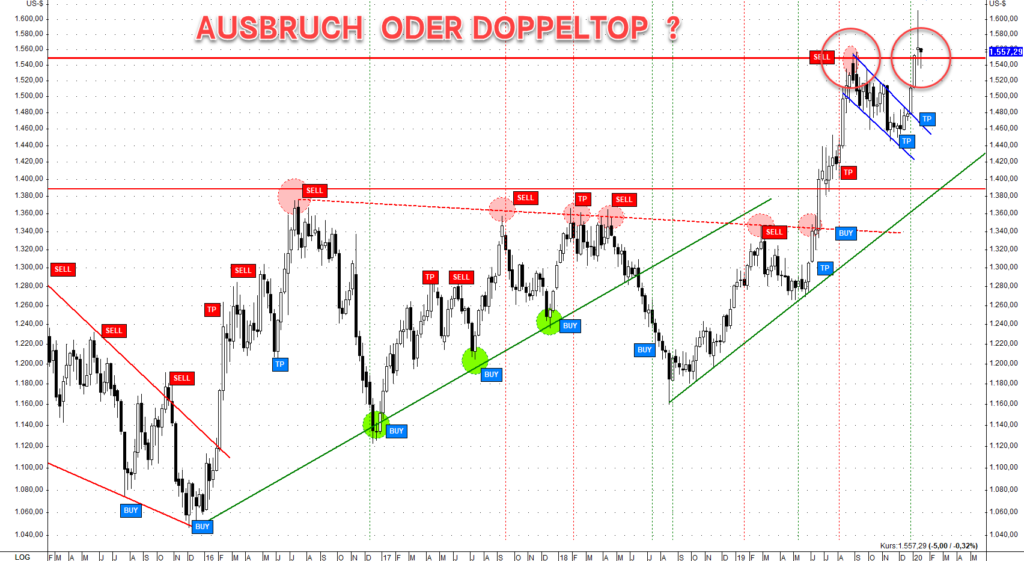

Der Langfristchart zeigt den dynamischen Preisanstieg des Goldpreises seit August 2018, als dieser im Tief bei 1.100$ gehandelt wurde. Nach der ersten Impulswelle scheiterte der Goldpreis an dem Widerstand bei 1.340$ und war im Begriff eine größere Korrektur im Umfeld steigender US-Zinsen einzuleiten. Nachdem die US-Notenbank Anfang 2019 jedoch die völlige Trendwende in der Geldpolitik bekanntgab und letztlich Zinssenkungen in Aussicht stellte, wussten smarte Investoren, dass dies der Start der neuen Goldhausse sein würde. Mein YouTube-Webinar von Februar 2019 lautete aus diesem Grund auch „Start der neuen Goldhausse“. Die smarten Investoren traten als Käufer auf, weshalb es letztlich auch im August 2019 zum dynamischen Ausbruch über den langjährigen Widerstand bei 1.350$ unter relativer Stärke kam. Der Handelskrieg mit den USA führte den Goldpreis letztlich bis an den Widerstand bei 1.550$. Seither korrigierte der Preis bis es über die Urlaubstage, zwischen Weihnachten und Neujahr, zu einem erneuten Ausbruch im dünnen Handel kam mit einem erneuten Anstieg an den Widerstand bei 1.550$.

Jetzt stellt sich die Frage, ob der Ausbruch aus der vermeintlichen Flaggen-Fortsetzungsformation eine neue dynamische Impulswelle mit starken Preisanstiegen nach sich ziehen wird oder ob der Anstieg kurzweiligen exogenen Faktoren geschuldet war und sich hier nun an dem Widerstand bei 1.550$ unter relativer Schwäche ein mittelfristiges Doppeltop ausbilden wird.

Der Tageschart zeigt noch einmal den Ausbruch des Goldpreises am Weihnachtsvorabend und den starken Preisanstieg über die umsatzschwachen Urlaubstage, der durch den Schlagabtausch zwischen den USA und dem Iran, mit der Furcht vor einem neuen Krieg, noch einmal deutlich verstärkt wurde. Der Iran-Konflikt hat sich seither ebenso schnell wieder in Luft aufgelöst, wie er aus dem Nichts auf der Bildfläche erschien. Der steigende Aktienmarkt, bessere Konjunkturaussichten und der Handelsdeal der USA mit China in einer ersten Phase sind Faktoren, die den Goldpreis eher tendenziell belasten dürften.

Daher ist der Goldpreis über 1.550$ long und wir halten keine spekulative Position. Fällt der Goldpreis hingegen zurück unter den Widerstand bei 1.550$, so wäre dies kurzfristig bärisch, denn es bestünde die Gefahr, dass sich hier ein sogenanntes Doppeltop im Chart ausbilden könnte. Dies wäre ein starkes Signal für die Spekulanten, die eine historisch hohe Netto-Longposition am Terminmarkt halten, was einem weiteren Preisanstieg mittelfristig im Wege stehen dürfte und zur Glattstellung spekulativer Positionen führen könnte. Die Folge wäre eine Preiskorrektur im Umfeld einer relativ starken Konjunktur und eines steigenden Aktienmarktes im Wahljahr. Deshalb versuchen wir unter 1.550$ physische Positionen über den Terminmarkt abzusichern und uns zusätzlich spekulativ zu engagieren, solange sich der Preis unter der Marke von 1.550$ halten wird.

Der Kurzfristchart zeigt noch einmal beeindruckend, wie dynamisch der Preisanstieg über die umsatzschwachen Feiertage war. Letztlich war es der plötzlich aus dem Nichts erschienene Iran-Konflikt, der zu diesem gewaltigen und kurzweiligen Ausflug über den Widerstand bei 1.550$ führte. Der Anstieg wurde sofort zurückgeführt, nachdem klar wurde, dass sich die Situation zwischen den USA und dem Iran deutlich entspannt hatte.

Noch hält sich der Preis über bzw. um die Marke von 1.550$ – kann sich dieser darüber halten, so wäre dies ein deutliches Zeichen von starker physischer Nachfrage. Fällt der Preis hingegen zurück unter den Widerstand bei 1.550$, so könnte eine Korrektur über die kommenden Wochen und Monate den Preis unter dieser Marke halten. Spekulanten achten sehr auf solche Doppeltops und verkaufen diese, wenn immer es ihnen möglich ist, weshalb auch eine Bereinigung der historisch hohen spekulativen Netto-Longposition am Terminmarkt folgen könnte in den kommenden Monaten.

Es bleibt daher spannend und wir achten aktuell mit Argusaugen darauf, ob die Bullen oder die Bären die Schlacht um die Frontlinie bei 1.550$ gewinnen werden. Der Sieger entscheidet über die Entwicklung des Goldpreises in den kommenden Monaten bis zum Sommer.