Dass Pasofino Gold Limited aus Toronto für sein Projekt „Dugbe“ eine sogenannte „vorläufige wirtschaftliche Machbarkeitsstudie“ („preliminaryeconomic assessment”, kurz: PEA) in Auftrag gegeben hatte, war bereits seit längerer Zeit ein Thema. Jetzt liegt die Untersuchung endlich vor und bescheinigt – wie erwartet – dem Goldabbau in Süd-Liberia ausgesprochen attraktive Kernattribute. Sowohl die angesetzten wirtschaftlichen Kennzahlen als auch die Rahmenbedingungen von „Dugbe“ können sich sehen lassen.

Leitender Berater für die PEA war die südafrikanische Niederlassung des australischen Unternehmens DRA Global, einem Spezialisten für diversifiziertes globales Engineering, Projektabwicklung und Betriebsmanagement. Unterstützt wurde die Studie ferner von SRK Consulting Ltd (UK) und Epoch Resources (Pty) Ltd. Die Studie wurde konform zum National Instrument 43-101 erstellt.

Geschäftsführung sieht Machbarkeitsstudie („FS“) entgegen

Pasofino-Geschäftsführer Ian Stalker zeigte sich in einem Statement sehr zufrieden mit den Ergebnissen der PEA-Studie. Sie unterstreiche das Potenzial des Projektes, einen erheblichen Mehrwert für alle Interessengruppen bereitzustellen.

Die beratenden Ingenieure und das Management von Pasofino Gold, so Stalker weiter, haben damit die Grundlage für eine derzeit in Ausarbeitung befindliche Machbarkeitsstudie („feasibility study“) von hoher Qualität geschaffen in die auch die Ergebnisse der jüngsten Ausscher- und Auffüll-Explorationsbohrungen einbezogen werden. Man freue sich auf den Abschluss dieser Machbarkeitsstudie, die die Basis für den Beginn der für 2023 anvisierten Aufbauphase bilden soll.

Aussichtsreiche Lagerstätten auf „Dugbe“

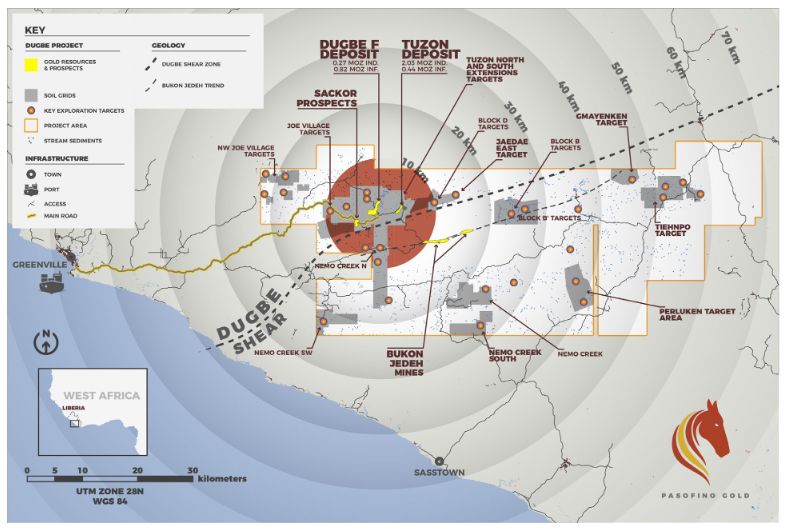

Das Goldprojekt „Dugbe“ umfasst die beiden bekannten Lagerstätten „Dugbe F“ und „Tuzon“. Ein Großteil des insgesamt 2.599 Quadratkilometer großen Areals ist prospektiv. Das beweisen die Ergebnisse der Explorationsbohrungen, von denen Pasofino in den vergangenen Monaten berichten konnte. Im vergangenen Halbjahr wurden einige neue Bohrziele ausgemacht. Pasofino Gold Ltd. kann eine wirtschaftliche Beteiligung von 49 Prozent an diesem Projekt erwerben, vor der Ausgabe des übertragenen Zinsanteils von 10 Prozent an die Regierung von Liberia.

Starke Finanzkennzahlen

Die nun vorliegende PEA-Studie stellt attraktive monetäre Rahmendaten heraus. So bescheinigt sie dem Projekt etwa einen Nettobarwert („net present value“, NPV) von 825 Millionen USD (das entspricht 627 Millionen nach Steuern). Angesetzt wird dabei ein konservativer Goldpreis von 1.600 USD pro Unze. Bei einem Goldpreis von 1.800 USD pro Unze würde sich der NPV-Wert auf 1.153 Millionen USD (874 Millionen nach Steuern) erhöhen.

Der interne Zinsfuß („internal rate of return“, IRR) läge bei 34 Prozent (nach Steuern: 31 Prozent). Die kompletten Unterhaltungsgeldkosten („all-in-sustaining-cash“, AISC) betrügen 893 USD (beziehungsweise im höher angesetzten Goldpreis-Szenario 821 USD pro Unze).

Der Cashflow während der Lebensdauer der Mine würde sich auf 627 Millionen USD belaufen. Innerhalb von 2,9 Jahren nach Produktionsstart könnte eine schnelle Kapitalrückzahlung erfolgen. Benötigt würde vor der Produktion Entwicklungskapital von etwa 391 Millionen USD. Exploration und Studien haben Aufwärtspotenzial.

Minenlebensdauer und Produktionskapazitäten

Die Basisfallentwicklung im Rahmen der Studie gemäß verfügt das Projekt über bedeutendes Produktionspotenzial. Es könnte sogar Grundlage zur Bildung eines neuen „Gold-Gebiets“ sein. Über eine 14-jährige Minenlebensdauer gerechnet, könnte das Projekt aus 5 Mt Material jährlich insgesamt etwa 2,5 Moz Gold produzieren.

Einmal eingeschwungen, betrüge in diesem Szenario die jährliche Goldproduktion etwa 188 Koz, wobei im achten Betriebsjahr eine Produktionsspitze von 226 Koz erreicht werden könnte.

Vorteilhafte Kosten- und Abbauparameter

Bei „Dugbe“ handelt es sich um ein einfaches Projekt mit Skaleneffekten. Das Abraumverhältnis betrüge während der Minenlebensdauer 4,5 zu eins; in den ersten vier Jahren sogar nur niedrige 2,8 zu eins. Von Vorteil ist, dass die oberen Schichten der Vererzung den gegebenen Erkenntnissen nach verhältnismäßig oberflächennah beginnen.

Auch die für „Dugbe“ kalkulierten Stromkosten sind mit 0,18 USD pro Kilowattstunde sehr niedrig, wobei es weitere Möglichkeiten für langfristige Einsparungen gibt, sofern alternative, erneuerbare Energiequellen genutzt werden.

Standortvorteile: Positive Einstellungen, günstige Logistik

Während der zehnjährigen Geschichte von „Dugbe“ konnte eine hervorragende Beziehung zur den örtlichen Gemeinden aufgebaut werden, von denen das Projekt große Unterstützung erfährt. Auch politisch hat das Goldprojekt durch die konstruktiven Beziehungen zur Regierung von Liberia starken Rückhalt.

Weitere Schlüsselattribute in der Vormachbarkeitsstudie sind die aus konstruktions- und bergbautechnischer Sicht günstige Logistik und Infrastruktur. So besteht ein Straßenanschluss an den nur 74 Kilometer entfernten Tiefwasserhafen von Greenville. Da die beiden Lagerstätten „Dugbe F“ und „Tuzon“ außerdem nur vier Kilometer voneinander entfernt liegen, können beide von einer zentralen Verarbeitungsanlage aus bedient werden.

Newsflow voraus

Für das dritte Quartal 2021 (Juli oder August) steht eine aktualisierte Schätzung der vorliegenden, historischen Mineralressource an. In dieses Update sollen die derzeit ermittelten Bohrergebnisse von „Dugbe F“ und „Tuzon“ einfließen, die die aktuellen Werte deutlich heraufsetzen sollten.

Auch die Metallurgie wird optimiert. Bei der Niederlassung des weltbekannten Prüf- und Zertifizierungsunternehmens ALS in Perth sind derzeit Untersuchungen zur Verbesserung der Gewinnungsprozesse im Gang.

Die ausführliche Zusammenfassung der PEA mit detaillierten Auswertungen, Tabellen und Schaubildern kann in der Originalmeldung nachgelesen werden