Die Berichtssaison zum 1. Quartal 2023 neigt sich dem Ende entgegen. Aus dem S&P 500 haben inzwischen mehr als 90 % der Unternehmen ihre Geschäftszahlen veröffentlicht. Und gegenüber dem Stand vom 26. April (siehe „S&P 500: Die Gewinnentwicklung passt weiterhin nicht zur Bewertung“) fallen die Zahlen insgesamt noch einmal besser aus.

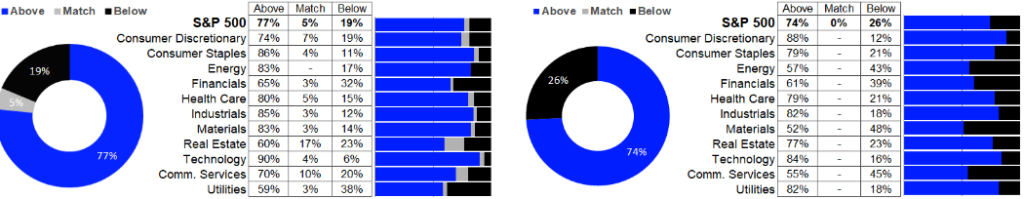

Denn nach aktuellem Stand konnten 74 % der Unternehmen die Erwartungen beim Umsatz schlagen, und zwar um durchschnittlich 3,5 %. Ende April waren es „nur“ 68 % bzw. 2,1 %. Beim Gewinn sieht die Bilanz etwas gemischter aus. Hier konnten 77 % der Unternehmen die Analystenprognosen übertreffen, Ende April waren es allerdings sogar 79 %.

(Quelle: Refinitiv)

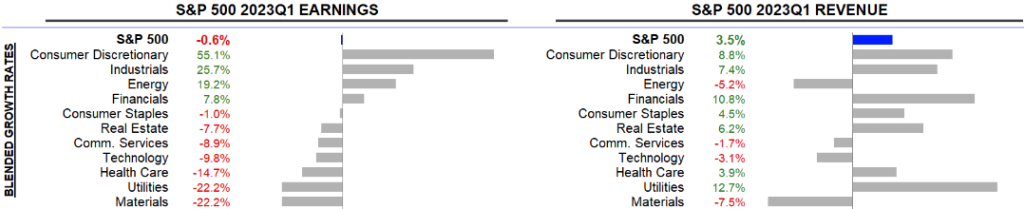

Dafür fällt der Gewinnrückgang mit aktuell nur noch -0,6 % gegenüber den -3,9 % von Ende April deutlich kleiner aus.

(Quelle: Refinitiv)

Man kann daher davon ausgehen, dass der Verlauf der Berichtssaison den Aktienmärkten geholfen hat, ihre erreichten Niveaus trotz einiger negativer Nachrichten (Probleme weiterer US-Banken, fehlende Einigung bei der Schuldenobergrenze der USA) zu halten.

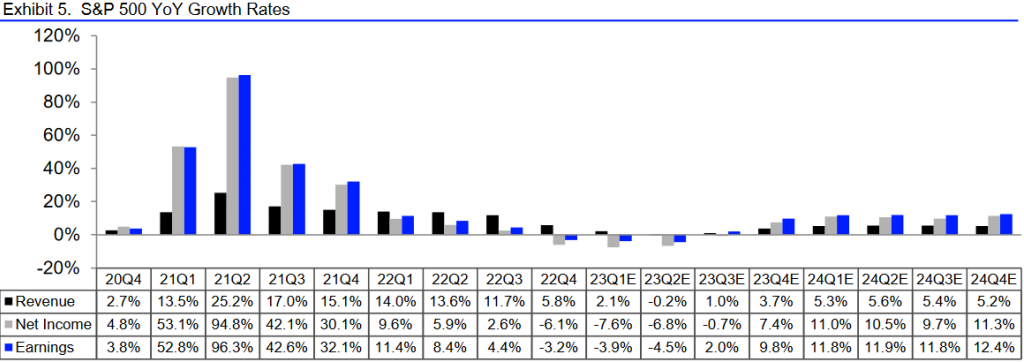

Problematisch war für die Anleger auch nicht, dass die Gewinnerwartungen bis einschließlich 1. Quartal 2024 erneut reduziert wurden. Werfen wir dazu noch einmal einen Blick auf die Grafik aus der Börse-Intern-Ausgabe vom 26. April:

(Quelle: Refinitiv)

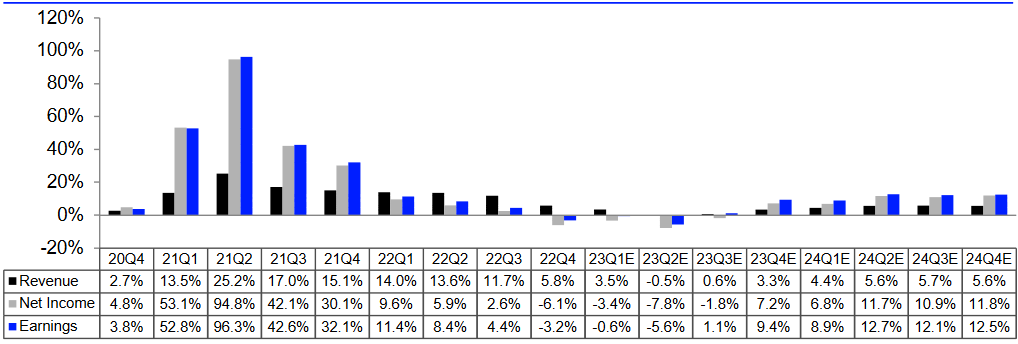

Und vergleichen wir diese mit den aktuellen Werten:

(Quelle: Refinitiv)

Der Grund für diese Gelassenheit könnte sein, dass die Erwartungen für die darauffolgenden 3 Quartale erhöht wurden. Doch da diese noch weit in der Zukunft liegen, steht dieses Argument auf etwas wackeligen Beinen – und somit auch die stabile Kursentwicklung an den Aktienmärkten.

Kunden heben weiterhin Geld von Bankkonten ab

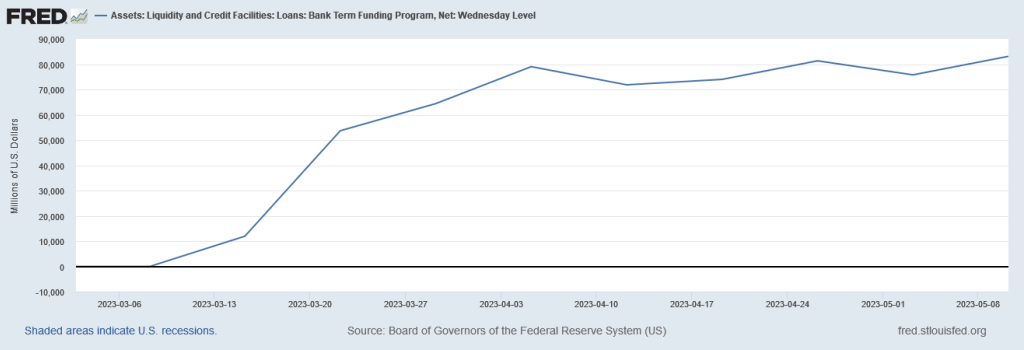

Zumal der Stress im US-Bankensystem noch nicht vorüber ist. Stattdessen erreichte das Volumen des „Bank Term Funding Program“ (BTFP) gerade erst einen neuen Höchststand.

Dieses Programm wurde im März ins Leben gerufen, als Banken Probleme bekamen, ausreichende Liquidität zu besorgen, um Geld-Abhebungen ihrer Einleger zu bedienen. Im Rahmen dieses Programms können Banken nun Anleihen bei der Notenbank hinterlegen, um diese zum Nennwert zu beleihen. Dadurch sind die Banken nicht mehr gezwungen, Wertpapiere zum Marktwert zu verkaufen, um sich die nötige Liquidität zu besorgen.

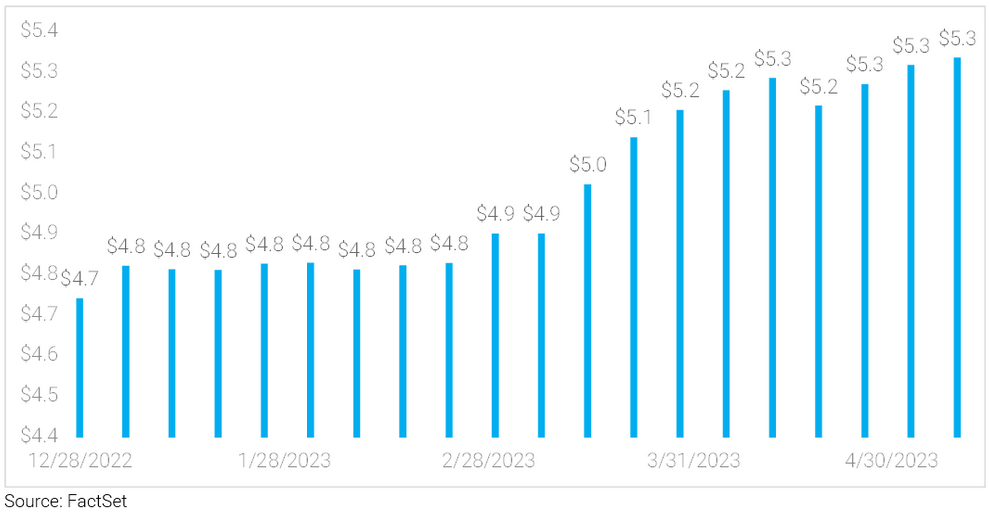

Denn das hatte zum Beispiel die Silicon Valley Bank (OTC:SIVBQ) in den Ruin getrieben.Banken benötigen die zusätzlichen liquiden Mittel des BTFP in zunehmendem Maße, weil Einleger ihr Geld vermehrt von Bankkonten abheben, um es in höher verzinste Geldmarktanlagen zu investieren. Dadurch erreichten Geldmarktvermögen jüngst ebenfalls einen neuen Höchststand. Laut Daten von FactSet sind seit dem 8. März insgesamt 434 Milliarden USD in den Geldmarkt geflossen.

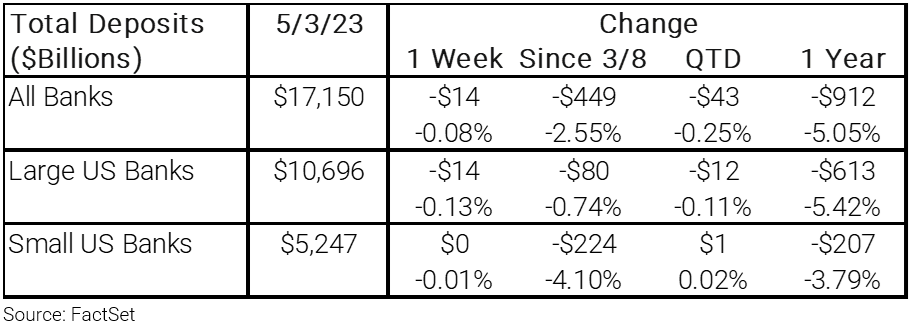

Ein Großteil dieses Geldes stammt von Bankkonten. Im Jahresvergleich sind die Gesamteinlagen der Banken um 912 Milliarden USD bzw. 5 % gesunken, wobei die Hälfte dieses Rückgangs seit dem 8. März zu verzeichnen ist. Das entspricht also ziemlich genau der Summe, die in den Geldmarkt gewandert ist.

Ob diese Entwicklung noch weitere Banken in die Knie zwingen wird, bleibt abzuwarten. Jedenfalls scheint noch Vorsicht geboten, auch wenn eine generelle Bankenkrise durch die Unterstützung der Notenbank derzeit unwahrscheinlich ist.

Die Vorsicht der Anleger hält sich in Grenzen

Diese Vorsicht kann man an den Aktienmärkten auch durchaus erkennen. Schließlich befinden sich die Indizes derzeit in Konsolidierungen. Allerdings hält sich die Vorsicht in Grenzen, da sich die Kurse in der Nähe ihrer erreichten Erholungshochs halten. Man traut sich also lediglich nicht stärker in den Markt, will aber auch keine größeren Verkäufe vornehmen, um den nächsten Kursanstieg nicht zu verpassen. So wirklich vorsichtig sind die Anleger also offenbar mehrheitlich nicht. Zumal der Nasdaq 100 sogar weiter nach oben tendiert, wenn auch zuletzt nur in sehr kleinen Schritten.

Geduldig auf den nächsten Kursimpuls warten

In dieser Marktphase bleibt einem eigentlich kaum etwas anderes übrig, als abzuwarten, für welche Richtung sich die Märkte als nächstes entscheiden. Es sei denn, man ist bereit, ein höheres Risiko einzugehen, um die derzeit relativ kleinen Kursschwankungen auszunutzen.

Ich stehe den Entwicklungen derzeit immer noch eher kritisch gegenüber. Zumal die Aufwärtsbewegung im Nasdaq 100 inzwischen auch eher wie ein Trendabschlussmuster aussieht. Am 5. April hatte ich zum Technologieindex geschrieben, dass ich keine neuen Long-Positionen mehr eingehen, sondern stattdessen vielleicht eher sogar einen spekulativen Short-Trade wagen würde. Damals stand der Index bei rund 13.000 Punkten, jetzt sind es rund 400 Punkte bzw. 3 % mehr. Ein Long-Trade hätte damit zwar noch einen kleinen Gewinn und ein Short-Trade einen leichten Verlust eingebracht, mit Blick auf die Charttechnik würde ich aber dennoch weiterhin Short-Trades bevorzugen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus