In der laufenden Berichtssaison zum 1. Quartal 2023 haben bislang rund ein Viertel der Unternehmen aus dem S&P 500 ihre Geschäftszahlen vorgelegt. Man kann daher bereits ein erstes Zwischenfazit ziehen. Und dieses fällt positiv aus. Denn wieder einmal kann ein Großteil der Unternehmen die Erwartungen schlagen. Diese waren zuvor allerdings auch kräftig nach unten geschraubt worden, so dass die Messlatte sehr niedrig hing.

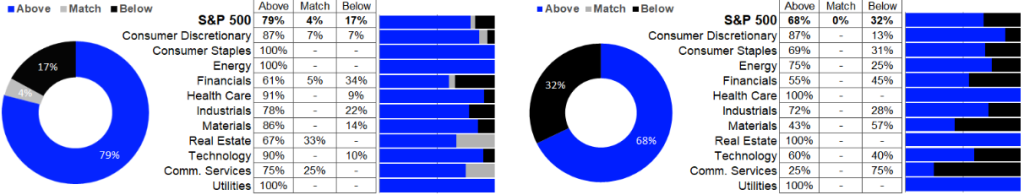

So sind es aktuell 68 % der Unternehmen, deren Umsatz oberhalb der Schätzungen liegt, beim Gewinn sind es sogar 79 %.

(Quelle: Refinitiv)

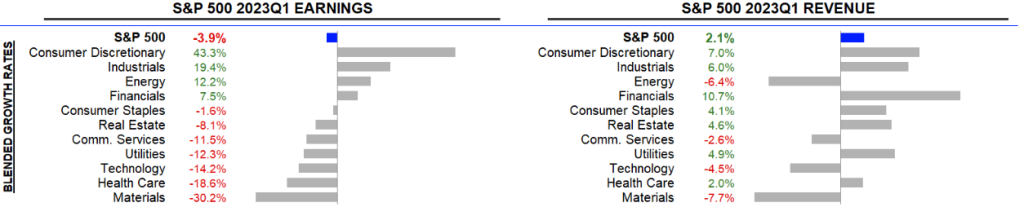

Wer nun allerdings glaubt, dass damit auch steigende Gewinne verbunden sind, der wird leider enttäuscht. Denn die Unternehmen konnten zwar ihre Umsätze um durchschnittlich +2,1 % steigern, die Gewinne sanken aber nach bisher vorliegenden Daten im Schnitt um -3,9 %.

(Quelle: Refinitiv)

Immerhin: Vor Beginn der Berichtssaison lagen die Erwartungen für die Gewinne noch bei nur -4,6 % (siehe Börse-Intern vom 29. März). Und so können also die über den Schätzungen liegenden Gewinne die Stärke der Aktienmärkte teilweise erklären.

Passt die Gewinnentwicklung zur Bewertung?

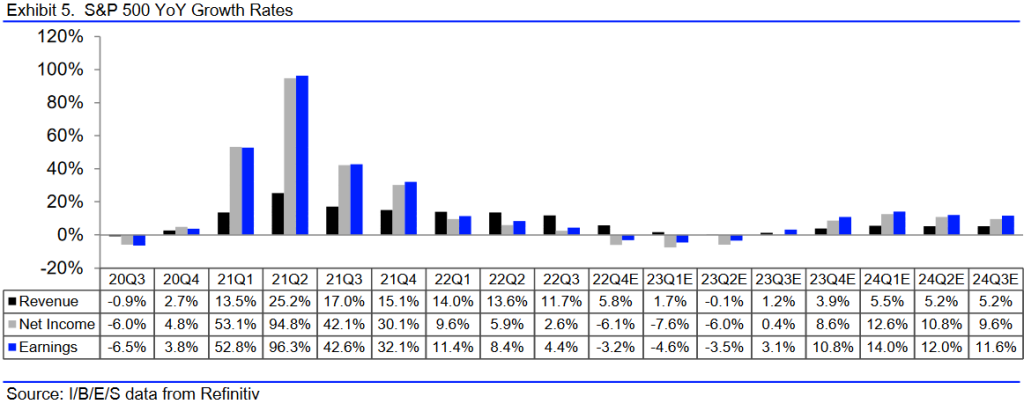

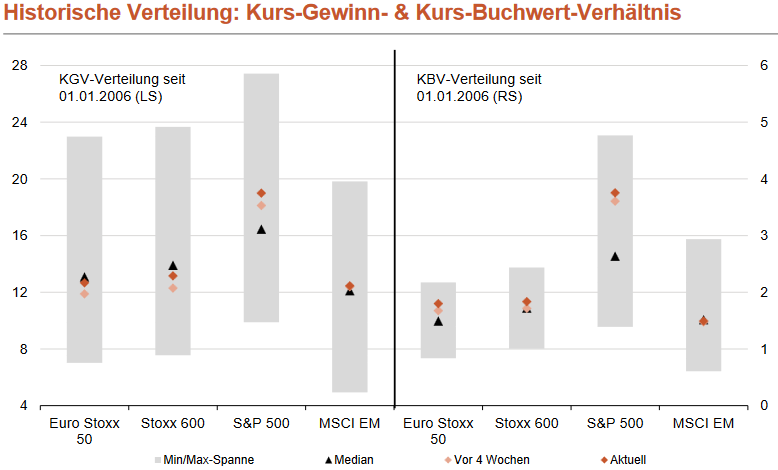

Ich frage mich allerdings nach wie vor, ob sinkende Gewinne das Bewertungsniveau rechtfertigen können, auf dem sich der S&P 500 befindet. Zumal die Analysten ihre Erwartungen für die kommenden Quartals-Bilanzen weiter gesenkt haben. Werfen wir dazu noch einmal einen Blick auf die Grafik aus der Börse-Intern-Ausgabe vom 29. März:

(Quelle: Refinitiv)

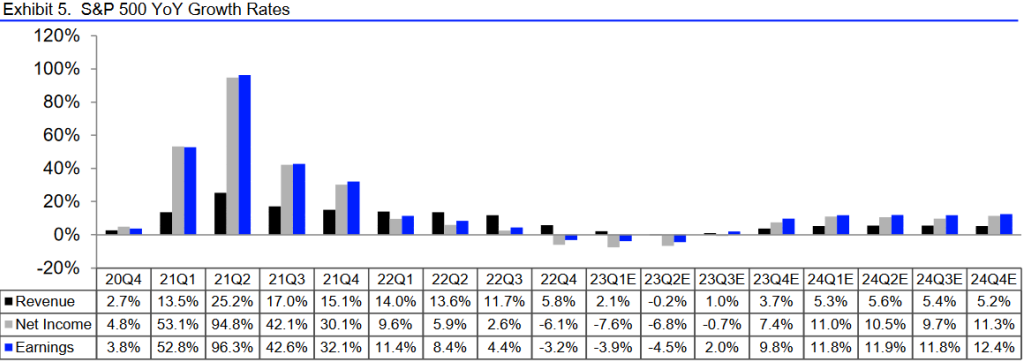

Und vergleichen wir diese nun mit den aktuellen Werten:

(Quelle: Refinitiv)

Bis einschließlich des 2. Quartals 2024 wurden die Gewinnerwartungen jeweils reduziert. Dabei sind Gewinnsteigerungen von rund 10 % und mehr ab dem 4. Quartal 2023 durchaus ordentlich, so es sie denn wie erwartet geben wird. Doch für das aktuelle Kurs-Gewinn-Verhältnis (KGV) des S&P 500 von stattlichen 19 müssten die Raten in meinen Augen noch höher ausfallen. Bei den aktuellen Marktgegebenheiten erscheint mir die fundamentale Bewertung der US-Aktien weiterhin zu hoch.

(Quelle: Berenberg Bank)

Das gleiche gilt für das Kurs-Buchwert-Verhältnis (KBV). In beiden Fällen schneiden andere Aktienmärkte wesentlich günstiger ab.

Die Notenbanken treten auf die Bremse

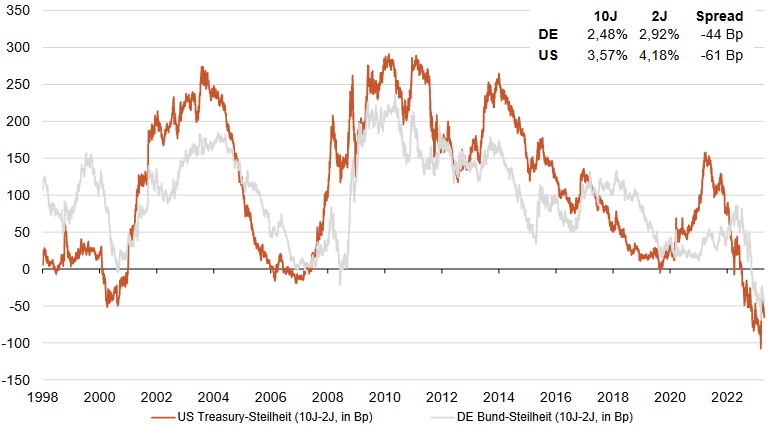

Und man darf dabei auch nicht vergessen, dass die Notenbanken die Leitzinsen massiv angehoben haben, um die Wirtschaft zu bremsen und damit die Inflation zu bekämpfen. Dabei ist der Zinsgipfel noch nicht erreicht. Und die Leitzinsen wirken erst zeitverzögert auf die Wirtschaft. Das Wachstum dürfte also zukünftig nicht sonderlich stark zu-, sondern womöglich sogar abnehmen, bis hin zu einer Rezession. Ich erinnere in diesem Zusammenhang an die inversen Zinsstrukturkurven, die gewöhnlich ein zuverlässiger Indikator für eine bevorstehende Rezession sind.

(Quelle: Berenberg Bank)

S&P 500 kommt nicht richtig vorwärts

Und so verwundert es schon ein wenig, dass es der S&P 500 bei seiner abc-Korrektur belassen hat, die kurzfristigen Abwärtstrendkanäle gebrochen wurden und das Februar-Hoch bei 4.195,44 Punkten angesteuert werden konnte. Denn damit zeigte der Index deutliche Stärke, die aus meiner Sicht eigentlich nicht gerechtfertigt ist.

Allerdings konnte der Index das Februar-Hoch nicht überwinden, ja nicht einmal vollständig erreichen. Stattdessen ist er aktuell wieder unter das Zwischenhoch vom September und die beiden Hochs vom Dezember zurückgefallen. Dabei wurde der dritte kurzfristige Aufwärtstrendkanal (grün im folgenden Chart) gebrochen.

Auf die vorherigen beiden Trendbrüche folgten jeweils Rücksetzer bis zur gelben Unterstützungszone. Und es würde mich nicht wundern, wenn der Index auch jetzt wieder bis auf dieses Niveau zurückkommt. Denn damit würde sich meine Erwartung erfüllen, wonach die Aktienindizes der USA „unterhalb ihrer Anfang des Jahres erreichten Hochs und eher in der Nähe ihrer jüngsten Korrekturtiefs“ eine Seitwärtstendenz ausbilden, so wie ich es zuletzt in der oben genannten Börse-Intern-Ausgabe vom 29. März und zuvor erstmals bereits am 30. November 2022 formuliert hatte. Am 29. März notierte der S&P 500 bei rund 4.000 Punkten, am 30. November ebenfalls, aktuell sind es 4.085 Zähler. Spätestens wenn der Index um 85 Pünktchen gefallen ist, kann man eindeutig wieder die prognostizierte Seitwärtsbewegung feststellen.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus