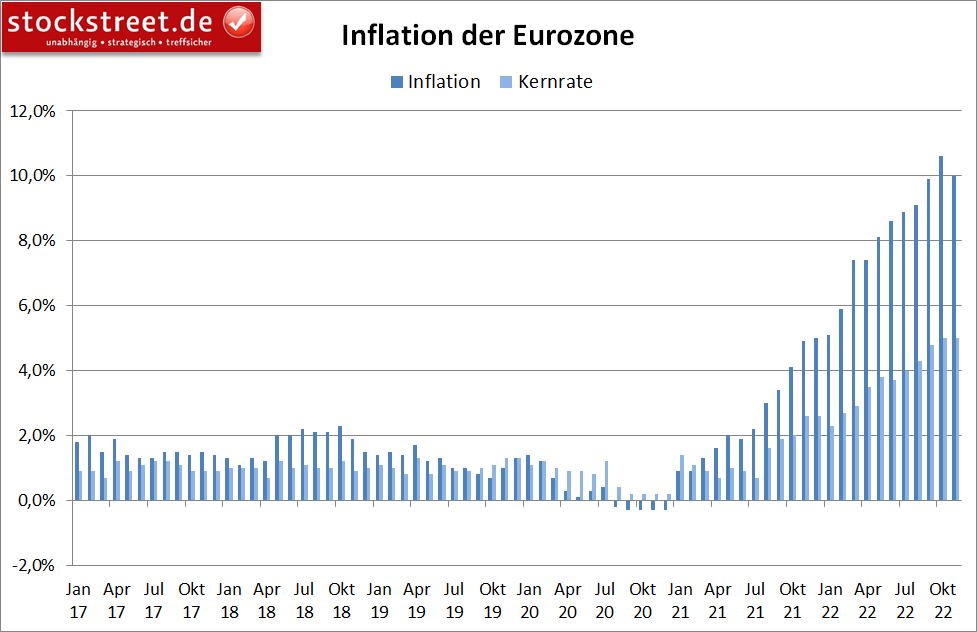

Die rückläufige Teuerungsrate in Deutschland war ein guter Indikator für die Inflationsdaten der Eurozone. Denn im November kletterten die Verbraucherpreise der Eurozone im Vergleich zum Vorjahr „nur noch“ um 10,0 %, wie Eurostat gestern anhand einer ersten Schätzung mitteilte. Volkswirte hatten mit 10,4 % gerechnet, nachdem die Inflation im Oktober mit 10,6 % noch ein neues Hoch erreicht hatte und erstmals seit der Einführung des Euro über die Marke von 10 % geklettert war.

Genau wie die Daten aus Deutschland, lagen also auch die für die Eurozone relativ deutlich unter den Erwartungen. Dennoch zeigten sich die Anleger auch hiervon völlig unbeeindruckt.

Kernrate verharrt auf hohem Niveau

Das mag daran liegen, dass die Kernrate – also die Inflation ohne die volatilen Preise für Energie und Nahrungsmittel – nicht nachgegeben hat, sondern unverändert auf dem Hoch von 5,0 % verharrte. Es dürfte aber auch daran liegen, dass die Inflationsdaten, wie bereits geschrieben, hinreichend diskutiert wurden (Stichwort: Gewöhnungseffekt). Inzwischen ist längst die mehrheitliche Markterwartung, dass wir das Hoch der Inflation erreicht haben und die Raten in den kommenden Monaten rückläufig sein werden.

Kontinuierliche Entspannung bei den Lieferketten

Dafür spricht auch, dass der Materialmangel immer mehr nachlässt. In der deutschen Industrie fiel er jüngst so gering aus wie seit etwa 1,5 Jahren nicht mehr. Wie das ifo-Institut heute mitteilte, berichteten im November noch 59,3 % der Unternehmen von Engpässen. Das ist der niedrigste Wert seit April 2021. Im Oktober hatten 63,8 % der Firmen über Knappheiten bei Vorprodukten geklagt.

Chinas Corona-Politik sorgt für Unsicherheiten

Die geringe Freude über diese Nachrichten kann aber auch daran liegen, dass sich die Anleger wieder verstärkt Sorgen über die steigenden Corona-Zahlen in China und die Null-Covid-Politik der chinesischen Regierung machen. Auch die aktuellen Proteste gegen diese Politik schaffen Unsicherheit. Und die Börsen mögen keine Unsicherheiten.

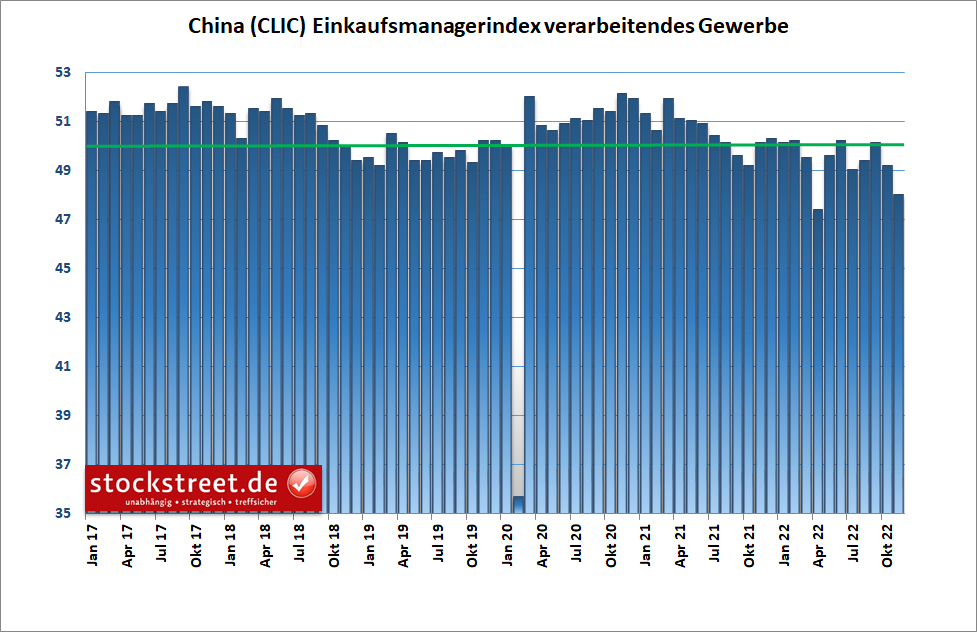

Gestern wurde gemeldet, dass die chinesischen Unternehmen deutlich pessimistischer geworden sind. Der offizielle Einkaufsmanagerindex (PMI) des National Bureau of Statistics of China für die Industrie der zweitgrößten Volkswirtschaft der Welt gab für November von 49,2 auf 48,0 Punkte nach. Das ist der zweitschwächste Wert seit dem Beginn der Corona-Pandemie.

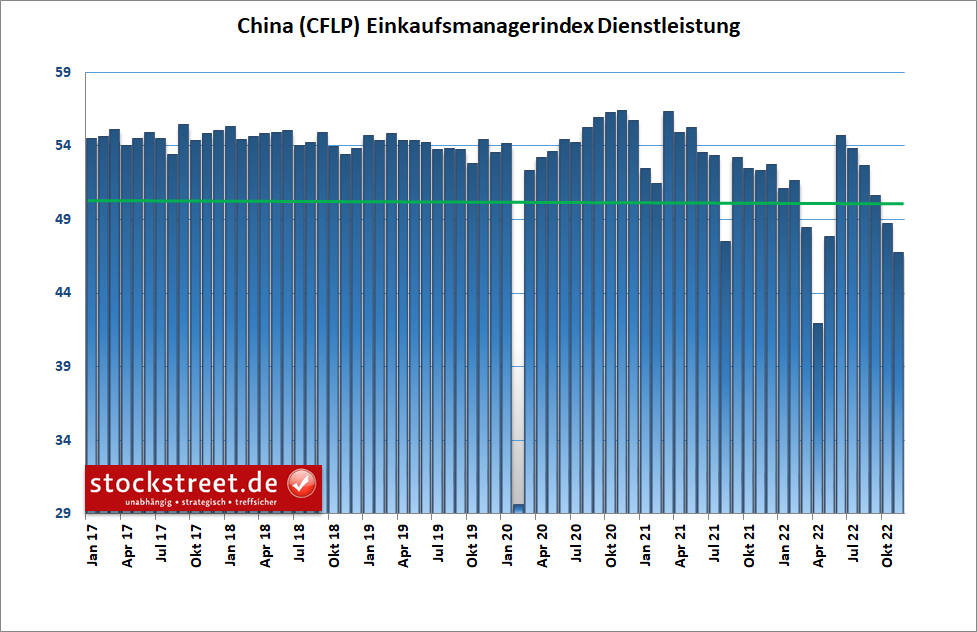

Das Pendant für den Dienstleistungsbereich fiel sogar von 48,7 auf 46,7 und verzeichnete damit den 5. Rückgang in Folge, ebenfalls auf das zweitniedrigste Niveau seit Anfang 2020.

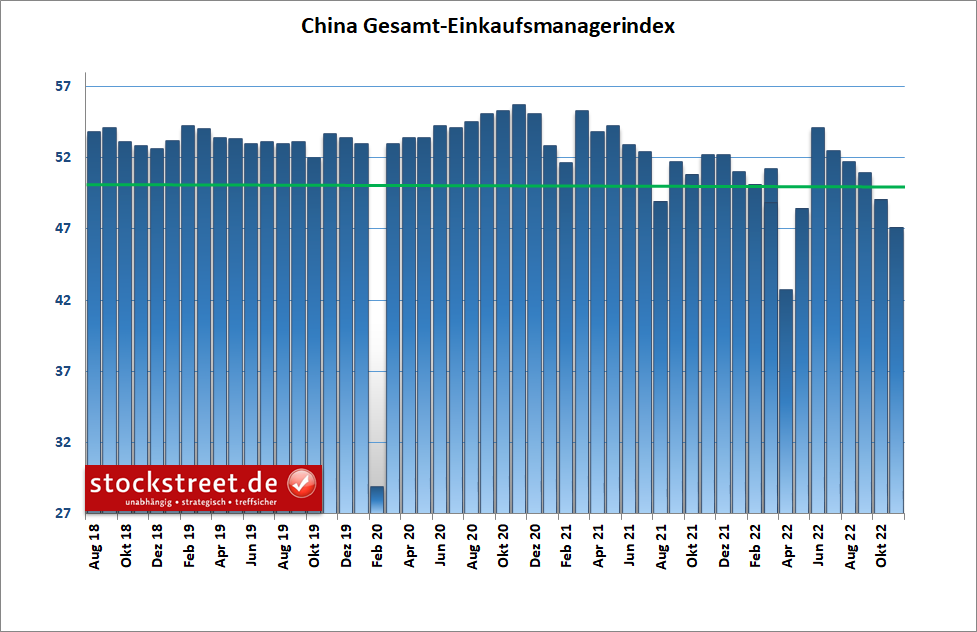

Der Gesamt-PMI rutschte dadurch von 49,0 auf 47,1 Punkte ab, ebenfalls mit dem 5. Rückgang in Folge und auf das zweitniedrigste Niveau seit Anfang 2020.

Die Frühindikatoren liegen damit allesamt nun sehr deutlich unterhalb der Schwelle von 50 Zählern, ab der Wachstum signalisiert wird.

IWF: Ein Drittel der Weltwirtschaft rutscht in eine Rezession

Vor diesem Hintergrund ist es nur allzu verständlich, dass der Internationale Währungsfonds (IWF) gestern auf Risiken für die chinesische Konjunktur hingewiesen hat. Bislang hat der IWF für China ein Wachstum von 3,2 % im laufenden Jahr vorausgesagt. Im kommenden Jahr sollen es 4,4 % sein. Doch möglicherweise müsse die Organisation ihre Prognosen nach unten korrigieren, erklärte IWF-Chefin Kristalina Georgieva vorgestern. Sie verwies dabei neben der Coronavirus-Pandemie auch auf die anhaltenden Schwierigkeiten auf dem Immobiliensektor. Dies ist ein Faktor, warum laut dem IWF voraussichtlich ein Drittel der Weltwirtschaft bis 2023 in eine Rezession abrutschen wird.

Doch nur eine Erholung im Bärenmarkt?

Angesichts solch trüber Aussichten muss man sich die Frage stellen, ob die jüngsten Erholungen an den Aktienmärkten nicht doch nur Rallys im Bärenmarkt sind. Ich kann die Skepsis von Torsten Ewert also durchaus teilen, die er am Montag formuliert hatte (siehe „Der Markt hört auf die Fed. Aber hört er auch richtig hin?“). Denn nach wie vor kann ich mir angesichts der Risiken, mit denen die Weltwirtschaft und somit auch die US-Wirtschaft noch zu kämpfen hat, einen Wechsel vom Bären- in einen neuen Bullenmarkt derzeit noch kaum vorstellen. Zumal die fundamentale Bewertung der US-Aktien immer noch nicht als günstig bezeichnet werden kann.

„Vielmehr hat der Bärenmarkt eine vorherige Übertreibung abgebaut und die Indizes auf ein normales Bewertungs- und Kursniveau zurückgeführt“, hieß es dazu in der Börse-Intern-Ausgabe vom 16. November. Und ich erwarte daher, dass die US-Indizes eine Weile auf diesem faireren Niveau bleiben werden, also deutlich unterhalb ihrer Anfang des Jahres erreichten Hochs und eher in der Nähe ihrer jüngsten Korrekturtiefs, wie es beim S&P 500 und insbesondere beim Nasdaq 100 (siehe folgender Chart) aktuell auch noch der Fall ist.

Seit der Chartanalyse vom 16. November hat sich der Nasdaq 100 nur im Bereich des 38,20er Retracements der dritten Korrekturwelle (blaue Linien) seitwärts bewegt. Damit sieht er weiterhin nicht sonderlich bullish aus. Das passt zu meiner zurückhaltenden Erwartung.

Auf den nächsten Kursimpuls kommt es an

Wie der überraschend starke Dow Jones in dieses Bild passt, ist mir noch nicht ganz klar. Aber solange sich die Aktienmärkte weiterhin im Dornröschenschlaf befinden, wird man abwarten müssen, für welche Richtung sich die Kurse nach dem Erwachen als nächstes entscheiden.

Denken Sie dabei bitte daran, was ich am Dienstag vergangener Woche geschrieben habe: Wenn man die aktuellen sehr engen Handelsspannen am Aktienmarkt zum Trading nutzen möchte, muss man ein höheres Risiko eingehen. Das kann zum Problem werden, wenn man sich von der volatilitätsarmen Marktphase einlullen lässt und es dann einen plötzlichen Kursimpuls in die falsche Richtung gibt.

Bislang haben wir es nach den Kurserholungen nur mit Konsolidierungen zu tun. Diese gelten als trendbestätigend. Man kann daher durchaus noch mit einer Fortsetzung der Erholung rechnen. Aber wenn die Konsolidierungen mehr Fahrt nach unten aufnehmen, sollte man sich vor allem im Dow Jones auch auf einen stärkeren Rücksetzer einstellen.

Ich wünsche Ihnen damit viel Erfolg an der Börse

Ihr

Sven Weisenhaus