Es gibt wenige Indikatoren, welche tatsächlich eine Rezession oder eine zukünftige wirtschaftliche Entwicklung glaubwürdig „vorhersagen“ können. Der Grund dafür liegt in der Nicht-Trivialität der Wirtschaft und Welt an sich. Statt einer „Trivialen Maschine“, welche einer statischen Umgebung zugrunde liegt, ist die Wirtschaft nämlich ein System, welches keine monokausalen Prozesse kennt.

Verändert man also einen Parameter des Systems, so entsteht ein neuer Zustand (Umgebung). Es gibt keinen Zusammenhang zwischen Input und Output, denn mit jeder Veränderung des Systems verändert sich die gesamte Dynamik. Dieses selbst lernende System beschreibt die Wirtschaft, in welcher neues Wissen und Innovationen zu einer komplett neuen Grundlage führen. Die stetigen Veränderungen machen es unmöglich, langfristige Prognosen zu treffen.

Quelle: Erfolgreich-Wissenschaftlich-Investieren (S. 35, 39), Dr. Andreas Beck

Schaut man auf Modellportfolios sowie Prognosen, so werden immer wieder historische Kennzahlen und Krisenperformances aufgegriffen. Diese Herangehensweise impliziert die Annahme, dass die Wirtschaft eine statische Maschine ist und demnach ein Unternehmen, das in der Vergangenheit krisenresilient gewesen ist, auch in der Zukunft bestehen wird. Die Wirtschaft ist hingegen dynamisch und wird laufend durch verschiedene externe und interne Faktoren verändert. Es ist also nicht möglich, die historische Rendite zu kaufen.

Junk Bonds als zuverlässiger Indikator

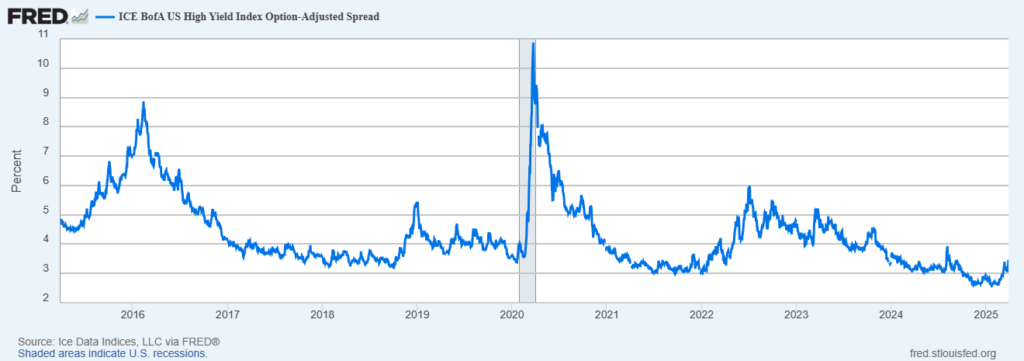

Nun, wo wir wissen, dass historische Kennzahlen vielleicht die vergangene Performance aufgreifen, nicht aber Aussagen über zukünftige Entwicklungen beinhalten, klingt es widersprüchlich, wenn ich behaupte es gäbe zuverlässige Anhaltspunkte. Gemeint sind die Risikoprämien für den Kauf der riskantesten Anleihen am Markt- die sogenannten Junk Bond Yields.

Dieser Renditeabstand zwischen US-Staatsanleihen und hochverzinslichen Unternehmensanleihen (Junk Bonds) erreichte am Donnerstag 4,42 Prozentpunkte, nachdem der Spread am Anfang der Woche noch bei 4,61 lag – der höchste Stand seit dem 18. Mai 2023 und ein Anstieg von 1,73 Prozentpunkten seit Jahresbeginn.

Quelle: Fred

Aber warum dienen diese Spreads als zuverlässiger Indikator?

Um diese Frage zu klären, müssen wir uns bewusst machen, dass die Renditen für die Anleger die Kapitalkosten für die Unternehmen darstellen. Wenn ein Unternehmen eine Anleihe ausgibt, zahlt es Zinsen an die Anleihegläubiger. Diese Zinsen sind für die Anleger die Rendite, während sie für das Unternehmen Kapitalkosten darstellen, da es das geliehene Geld nutzen muss. Ähnlich verhält es sich bei Aktien: Das Unternehmen erhält Kapital von Aktionären, die im Gegenzug Dividenden oder Kurssteigerungen erwarten. Diese Erträge sind die Rendite der Aktionäre und gleichzeitig die Kapitalkosten des Unternehmens, da es die Aktionäre für ihr bereitgestelltes Kapital entschädigen muss. Das bedeutet, dass der Aktienkurs, der an der Börse durch Handel entsteht, die Bedingungen widerspiegelt, zu denen ein Unternehmen neues Eigenkapital beschaffen kann. Es ist nicht etwa eine Kennzahl, zusammengesetzt aus Daten historischer Performances, sondern die gegenwärtige Finanzsituation des Unternehmens.

Unternehmen streben stets danach, ihre Kapitalkosten zu minimieren. Das bedeutet im Umkehrschluss, dass hohe Aktienkurse günstige Voraussetzungen für die Emission neuer Aktien schaffen, da das Unternehmen bei gleicher Kapitalaufnahme weniger Anteile ausgeben muss. Dadurch wird die Verwässerung bestehender Aktien minimiert. Umgekehrt wird bei niedrigen Aktienkursen oft die Ausgabe von Anleihen bevorzugt, da die Eigenkapitalfinanzierung unter solchen Bedingungen relativ kostenintensiv ist.

Was nun?

Nun fällt es uns vermutlich leichter, zu verstehen, was momentan passiert. Die Junk Bond Yields steigen. Das bedeutet, dass Investoren höhere Renditen für den Kauf risikobehafteter Unternehmensanleihen verlangen, insbesondere vor dem Hintergrund neuer Zölle, die Präsident Donald Trump verhängt hat sowie den Gegenmaßnahmen aus China. Die geopolitische Lage, insbesondere der Russland-Ukraine-Krieg, bleibt angespannt, während das Verbrauchervertrauen in den USA schwächelt, was das Risiko einer Rezession erhöht.

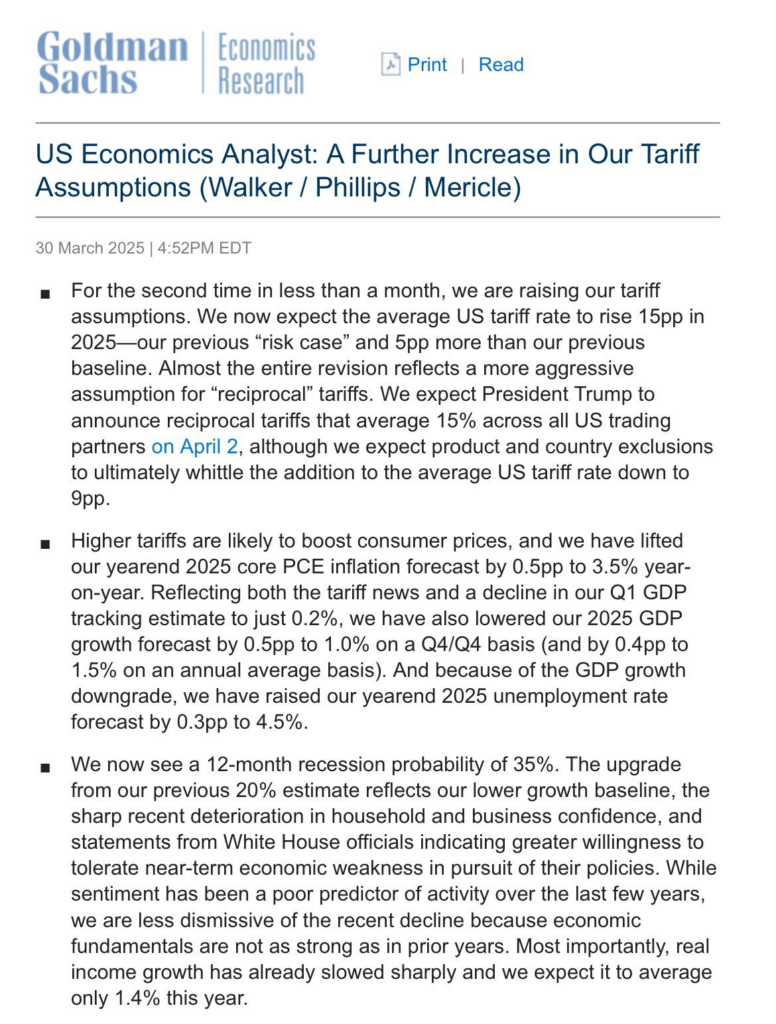

Nicht nur, dass Goldman Sachs (NYSE:GS) erst diese Woche die Rezessionswahrscheinlichkeit auf 35 % anhob. Auch, dass Goldman-Sachs-Stratege Lotfi Karoui merklich am 30. März erwartete, dass die Junk-Bond-Spreads bis zum dritten Quartal 2025 auf 4,4 Prozentpunkte steigen, ist besorgniserregend. Denn somit ist die Dynamik am Junk Bond-Markt bereits jetzt höher als erwartet.

Quelle: Goldman Sachs

Erst vor einer Woche notierte der SPDR Bloomberg High Yield Bond ETF seit Jahresbeginn lediglich -0,68 % im Minus.

Nur eine Woche später liegt der ETF aber trotz Aufschiebung der reziproken Zölle seit Jahresbeginn -3,51 % niedriger. Die Kapitalkosten steigen an und somit auch die Insolvenzwahrscheinlichkeit nicht liquider Unternehmen.

Wie geht es weiter?

Blickt man auf die Vergangenheit (in diesem Kontext ist die Dynamik der Spread-Anstiege aussagend), ist zu sehen, dass die aktuellen Spreads noch in keinen utopischen Terrains unterwegs sind. Sollte eine Rezession bevorstehen, ist es üblich, dass die Spreads mit einer extremen Dynamik nach oben schießen und die Anleihekurse drastisch einstürzen. Während der COVID-19-Krise erreichten die Spreads beispielsweise 10,87 Prozentpunkte.

Trotz der noch moderaten Spreads, sollten Anleger ihre Gewichtung in hochverzinslichen Anleihen überdenken, insbesondere in der risikoreichen CCC-Kategorie. Denn der jüngste Anstieg ist verbunden mit den bestehenden Risiken ein Funke, welcher schnell entfachen könnte. Die Tatsache, dass die Aufschiebung der reziproken Zölle nur geringe Rücksetzer bezüglich der Junk Bond Spreads ermöglichte und der Dollar systematisch unter Druck gerät, sollte Anleger dazu veranlassen, jetzt genau hinzuschauen. Die in den Erzeugerpreisen zur Kenntnis genommene sinkende Güternachfrage und der starke Preisabschwung könnte besonders finanziell risikoreiche Unternehmen treffen.

Auch besonders für Aktienanleger sind steigende Kreditspreads von Bedeutung. Der ehemalige Wells-Fargo-Analyst Jim Paulsen weist darauf hin, dass Aktienkurse und Kreditspreads meist eine inverse Korrelation aufweisen – wenn Spreads steigen, fallen Aktienkurse. Sollte sich dieser Trend fortsetzen, könnte der jüngste Rückgang am Aktienmarkt unabhängig von den politischen Risiken weiter an Fahrt gewinnen.

Diese Aktienstrategien könnten Ihr Portfolio beflügeln!

ProPicks KI erobert neue Märkte – jetzt auch in Deutschland! Bisher bekannt für ihre herausragenden Ergebnisse auf dem US-Aktienmarkt, liefert ProPicks KI von Investing.com jetzt smarte Aktienportfolios für Deutschland, Deutschland und andere internationale Märkte. Ob die USA, Europa oder spannende Schwellenländer: Unsere Strategien sind weltweit erfolgreich. Ein Beispiel? Die „Tech Stars“-Strategie hat 2024 den S&P 500 fast um das Doppelte geschlagen. Auch Alpha Germany Select begeistert: Mit einer Performance von +340 % und einem 10-jährigen Backtest überzeugt sie als eine zuverlässige Strategie für den deutschen Markt. Welches deutsche Unternehmen startet wohl als nächstes richtig durch?

ProPicks-KI freischalten