- Mit dem Inkrafttreten von Trumps neuen Zöllen fragen sich viele Anleger, welche Aktien jetzt profitieren könnten.

-

Während viele Unternehmen unter den neuen Handelsbedingungen leiden, gibt es auch Firmen, die gut aufgestellt sind – sie könnten den Druck nicht nur aushalten, sondern sogar gestärkt daraus hervorgehen.

-

Besonders interessant sind in diesem Umfeld Unternehmen mit lokalen Lieferketten, starker Preismacht und Produkten, auf die kaum jemand verzichten kann.

-

Sie suchen nach konkreten Ideen, wie Sie in dieser unruhigen Marktphase gezielt investieren können? Hier finden Sie Aktien, die von der KI von InvestingPro als mögliche Gewinner identifiziert wurden – einfach dem Link folgen.

Seit Mittwoch gelten die weitreichenden Zollmaßnahmen von Präsident Donald Trump – und Anleger reagieren darauf, indem sie ihre Portfolios neu ausrichten. Viele stellen sich auf eine längere Phase anhaltender Handelsspannungen ein.

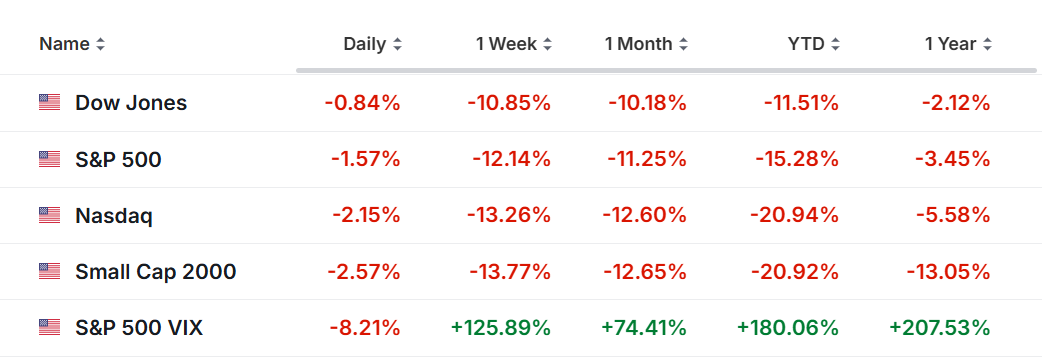

Die Märkte haben heftig auf die neuen Zölle reagiert: Die wichtigsten Indizes verzeichneten spürbare Rückgänge.

Quelle: Investing.com

Während sich die globalen Märkte noch auf die neuen Rahmenbedingungen einstellen, könnten einige Unternehmen in diesem Umfeld besonders gut aufgestellt sein – sie haben das Potenzial, nicht nur standzuhalten, sondern sogar zu profitieren.

Wir stellen Ihnen fünf Aktien vor, die in dieser neuen Handelsrealität Chancen bieten könnten.

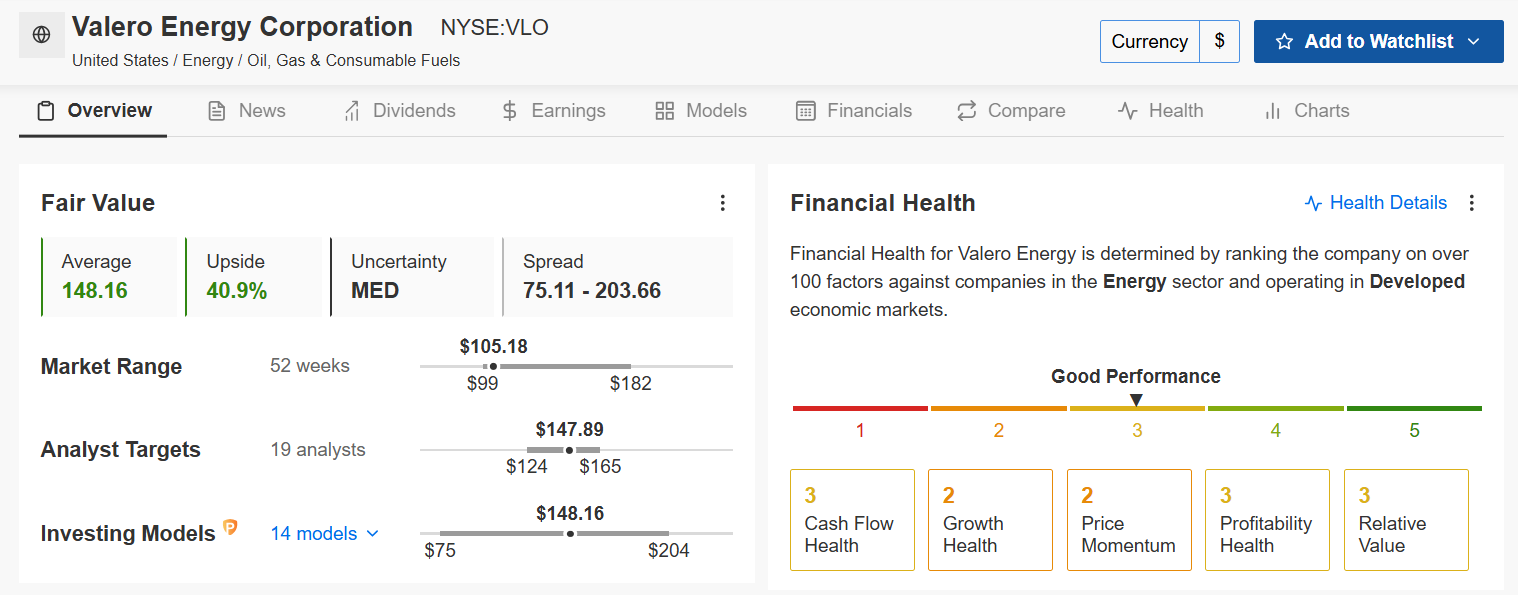

1. Valero Energy

- Fairer Wert: 148,16 USD (Aufwärtspotenzial +40,9 %)

- Qualitätscheck: GOOD (Score: 2,74)

- KGV: 12.3x

- Dividendenrendite: 4,30 %

Valero Energy (NYSE:VLO) ist einer der führenden Raffineriebetreiber sowie ein bedeutender Vermarkter von Transportkraftstoffen und petrochemischen Produkten. Das Unternehmen mit Sitz in San Antonio, Texas, betreibt insgesamt 15 Raffinerien in den USA, Kanada und dem Vereinigten Königreich – mit einer Gesamtkapazität von rund 3,2 Millionen Barrel pro Tag.

Angesichts der möglichen Auswirkungen von Trumps Zollpolitik auf die globalen Handelsströme dürfte Valero vergleichsweise gut aufgestellt sein: Das Unternehmen bezieht den Großteil seines Rohöls aus dem Inland oder aus Regionen ohne Zollbelastung – und ist damit weniger anfällig für mögliche Importzölle. Gleichzeitig könnten mögliche Störungen bei ausländischen Wettbewerbern Valeros Marktstellung weiter stärken – und die Rolle des Unternehmens in einer stärker auf nationale Energieversorgung ausgerichteten Strategie zusätzlich festigen.

Quelle: InvestingPro

Mit einer Finanzbewertung von 2,74 (GOOD) und einem Kurs-Gewinn-Verhältnis (KGV) von nur 12,3x erscheint Valero aktuell deutlich unterbewertet. Die Fair-Value-Schätzung liegt bei 148,16 USD, was auf ein potenzielles Kurspotenzial von 40,9 % hindeutet. Hinzu kommt eine Dividendenrendite von 4,3 %, die Valero besonders für defensive Anleger attraktiv macht – vor allem für jene, die in Zeiten potenzieller Handelsstörungen nach einer Kombination aus stabilen Erträgen und Aufwärtspotenzial suchen.

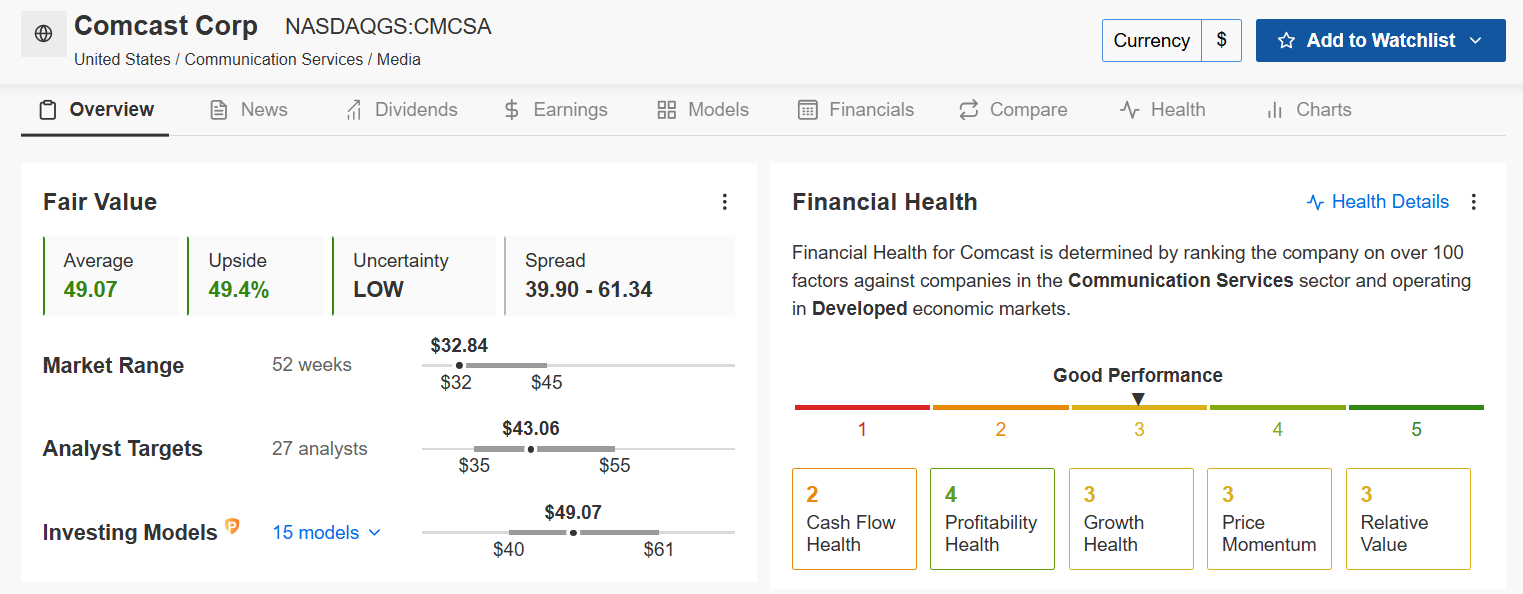

2. Comcast

- Fairer Wert: 49,97 USD (Aufwärtspotenzial +49,4 %)

- Qualitätscheck: GOOD (Score: 2,77)

- KGV: 7.9x

- Dividendenrendite: 4,02 %

Comcast (NASDAQ:CMCSA) ist ein global aufgestelltes Medien- und Technologieunternehmen, das vor allem durch seine Angebote im Kabelfernsehen, Breitband-Internet und Werbegeschäft bekannt ist. Darüber hinaus ist Comcast mit Marken wie NBCUniversal und Sky breit in der Medienlandschaft vertreten und zählt zu den größten Akteuren in den USA.

Als überwiegend inländisch orientierter Dienstleister ist Comcast vergleichsweise wenig anfällig für internationale Handelskonflikte – und damit weitgehend vor direkten Auswirkungen eines Handelskriegs geschützt. Die zentrale Rolle bei der Bereitstellung grundlegender Kommunikationsdienste verleiht dem Unternehmen zudem defensive Qualitäten, ähnlich wie sie auch bei Verizon (NYSE:VZ) oder AT&T Inc (NYSE:T) zu beobachten sind – deren Aktien zuletzt insbesondere in Phasen erhöhter Unsicherheit gefragt waren.

Quelle: InvestingPro

Mit einer Finanzbewertung von 2,77 (GOOD) und einem Kurs-Gewinn-Verhältnis (KGV) von lediglich 7,9x gilt Comcast aktuell als unterbewertet. Der geschätzte faire Wert liegt bei 49,07 USD, was ein realistisches Aufwärtspotenzial von 49,4 % nahelegt. Ergänzt wird das Profil durch eine Dividendenrendite von 4,02 % sowie eine starke Cashflow-Generierung – Eigenschaften, die insbesondere in wirtschaftlich turbulenten Zeiten Stabilität bieten.

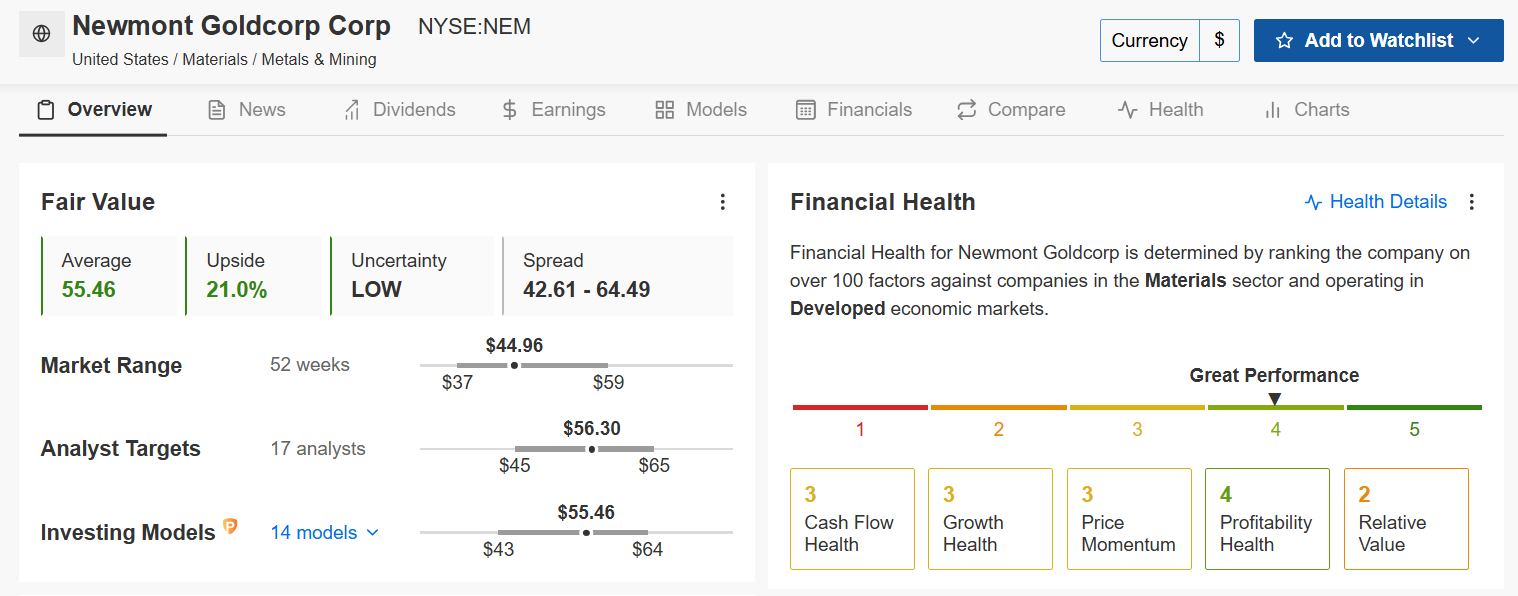

3. Newmont Gold

- Fairer Wert: 55,46 USD (Aufwärtspotenzial +23,4 %)

- Qualitätscheck: GREAT (Score: 3,21)

- KGV: 15.7x

- Dividendenrendite: 2,22 %

Newmont (NYSE:NEM) ist das weltweit größte Gold-Bergbauunternehmen. Es fördert nicht nur Gold, sondern auch Kupfer, Silber und andere Metalle aus Minen in Nordamerika, Südamerika, Australien und Afrika. Mit einer Jahresproduktion von über 6 Millionen Unzen Gold profitiert Newmont direkt vom Ruf des Edelmetalls als sicherer Hafen in Krisenzeiten.

Gerade in wirtschaftlich unsicheren Phasen – wie sie durch mögliche Folgen von Trumps Zöllen entstehen könnten – steigt der Goldpreis häufig an. Handelsstreitigkeiten, steigende Inflation und globale Marktverwerfungen könnten die Nachfrage nach Gold weiter antreiben – und damit auch Newmonts Position stärken. Ein zusätzlicher Vorteil: Dank starker US-Präsenz ist das Unternehmen weniger anfällig für zollbedingte Risiken. Die Größe und Rentabilität von Newmont machen den Konzern zu einem verlässlichen Akteur – gerade wenn sich geopolitische Spannungen verschärfen.

Quelle: InvestingPro

Mit einer Finanzbewertung von 3,21 (GREAT) und einer Fair-Value-Schätzung von 55,46 USD, was einem Aufwärtspotenzial von 23,4 % entspricht, kombiniert Newmont defensive Stabilität mit attraktivem Wachstumspotenzial. Besonders bemerkenswert: Die Dividendenrendite von 2,22 % – ein seltener Bonus im Goldminensektor – bietet Anlegern eine zusätzliche Einkommensquelle und macht das Unternehmen in wirtschaftlich turbulenten Zeiten besonders interessant.

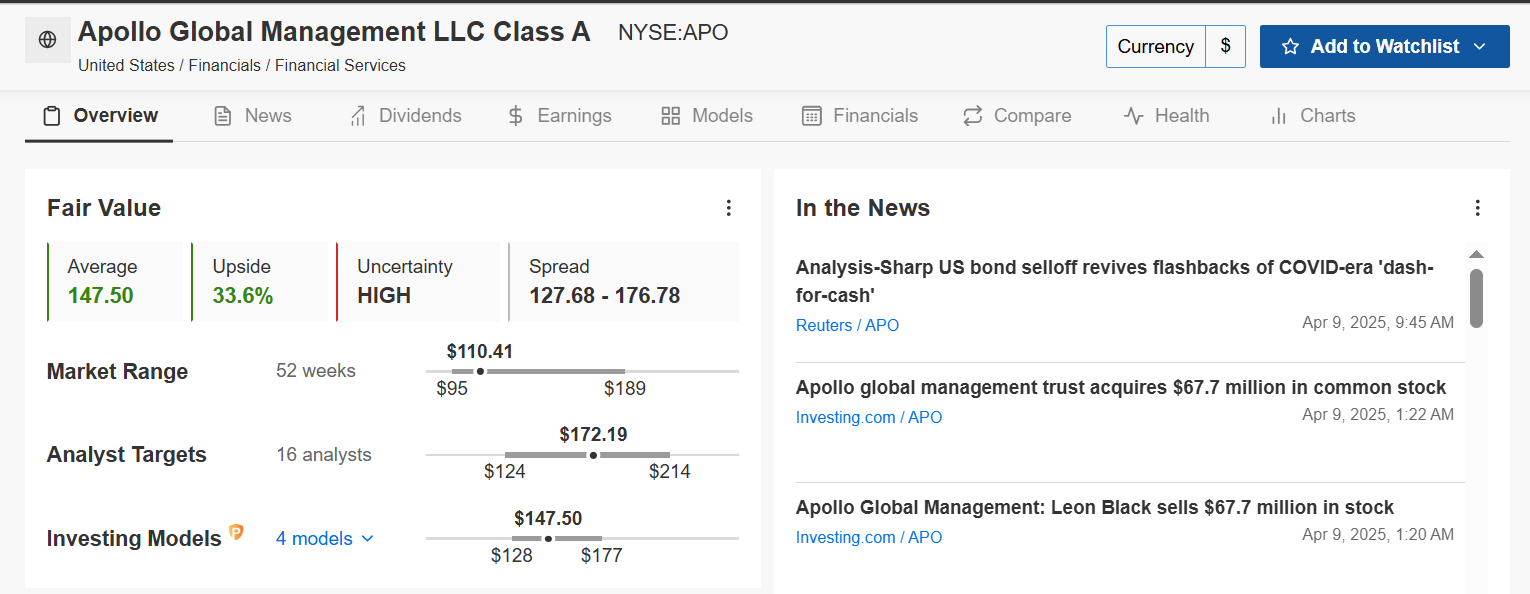

4. Apollo Global Management

- Fairer Wert: 147,50 USD (Aufwärtspotenzial +33,6 %)

- Qualitätscheck: NICHT VERFÜGBAR

- KGV: 14.8x

- Dividendenrendite: 1,68 %

Apollo Global Management (NYSE:APO) zählt zu den führenden alternativen Vermögensverwaltern weltweit. Das Unternehmen investiert in Private Equity, Kredite und Immobilien – mit besonderem Fokus auf notleidende Kredite, Infrastrukturprojekte und Unternehmenssanierungen. Gegründet wurde Apollo im Jahr 1990 von Leon Black. Heute verwaltet der Konzern ein beeindruckendes Vermögen von über 600 Milliarden US-Dollar.

Dank seines breit aufgestellten Portfolios und eines klaren Schwerpunkts auf opportunistischen Investments ist Apollo gut gerüstet, um mit den Herausforderungen eines möglichen Handelskriegs umzugehen. Gerade die Fähigkeit, Marktverwerfungen frühzeitig zu erkennen und gezielt zu nutzen, könnte sich als Vorteil erweisen, wenn Trumps Zollpolitik die internationalen Handels- und Kapitalströme neu sortiert.

Quelle: InvestingPro

Mit einem aktuellen Kurs-Gewinn-Verhältnis von 14,8x und einer Fair-Value-Schätzung von 147,50 USD bietet Apollo ein attraktives Aufwärtspotenzial von 33,6 %. Auch wenn aktuell kein Financial Health Score vorliegt, spricht die starke Erfolgsbilanz des Unternehmens in volatilen Marktphasen für sich. Für Anleger, die in einem von Handelsspannungen geprägten Umfeld auf robuste Strategien setzen wollen, könnte Apollo eine interessante Wahl sein.

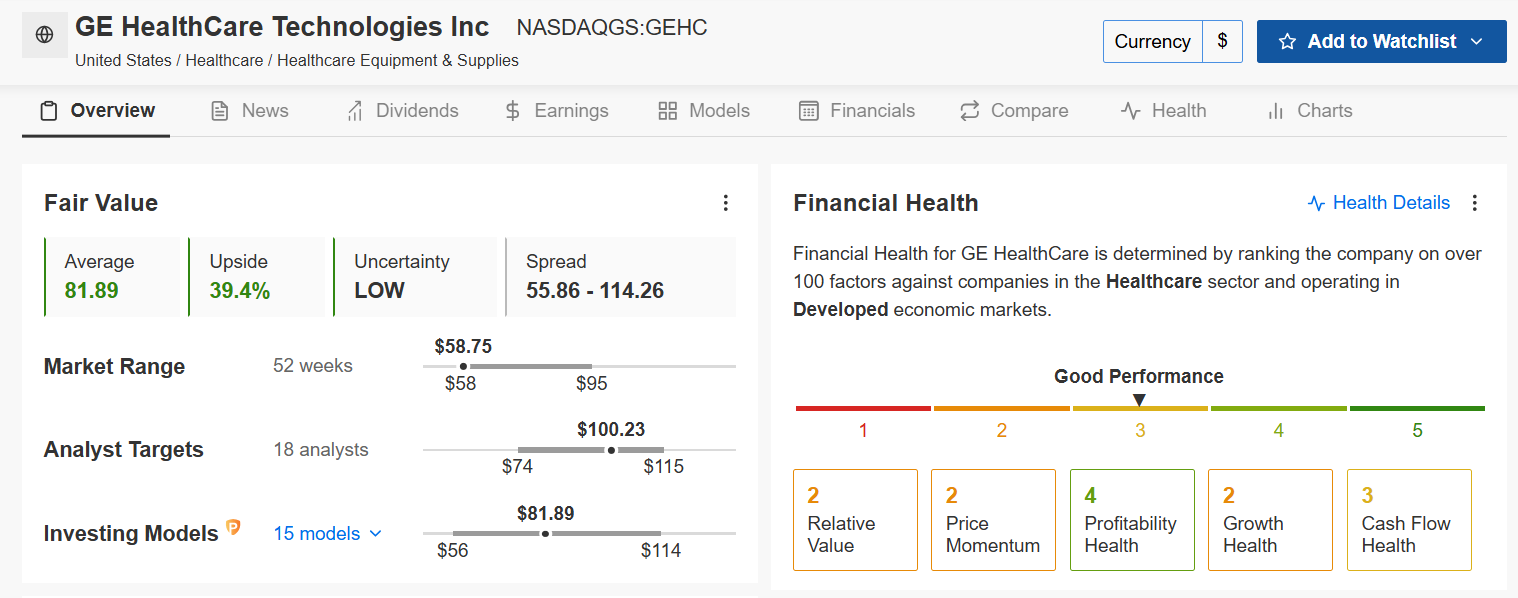

5. GE Healthcare Technologies

- Fairer Wert: 81,89 USD (Aufwärtspotenzial +39,4 %)

- Qualitätscheck: GOOD (Score: 2,78)

- KGV: 19.7x

- Dividendenrendite: 0,2 %

GE HealthCare Technologies (NASDAQ:GEHC) ist ein weltweit tätiger Anbieter von medizinischer Bildgebung, Diagnostiklösungen und IT-Systemen für den Einsatz in Krankenhäusern und Kliniken. Zum Produktportfolio gehören unter anderem MRT-Geräte, Ultraschallsysteme und Patientenüberwachungstechnologie. Das Unternehmen wurde 2023 aus General Electric (NYSE:GE) ausgegliedert und erzielt heute Milliardenerlöse – mit einer starken Basis in den USA, ergänzt durch globale Aktivitäten.

Auch wenn Zölle die Kosten für importierte Komponenten theoretisch erhöhen könnten, wirkt die breite inländische Produktionsbasis dem größtenteils entgegen. Zudem zählt das Gesundheitswesen zu den weniger konjunkturabhängigen Sektoren – die Nachfrage nach den lebenswichtigen Geräten bleibt selbst bei wirtschaftlichen Turbulenzen stabil. Die Kombination aus solidem Wachstumspotenzial und defensivem Charakter macht GE HealthCare zu einem attraktiven Kandidaten, wenn neue Zölle in Kraft treten.

Quelle: InvestingPro

Mit einer Finanzbewertung von 2,78 (GOOD) und einem Kurs-Gewinn-Verhältnis (KGV) von 19,7x gilt das Unternehmen derzeit als unterbewertet. Die Fair-Value-Schätzung liegt bei 81,89 USD, was auf ein Aufwärtspotenzial von 39,4 % hindeutet.

Fazit

Diese fünf Unternehmen vereinen mehrere Eigenschaften, die sie in einem Umfeld mit neuen Zöllen zu interessanten Anlageoptionen machen: Sie erzielen einen Großteil ihrer Umsätze im Inland, verfügen über eine solide finanzielle Basis, sind attraktiv bewertet und ihre Geschäftsmodelle könnten entweder von Handelsstörungen profitieren – oder ihnen zumindest standhalten.

Natürlich ist keine Investition frei von Risiken – das gilt umso mehr in wirtschaftlich unsicheren Zeiten. Dennoch bieten diese Aktien spannende Chancen für Anleger, die ihr Portfolio defensiver aufstellen möchten, ohne auf Aufwärtspotenzial zu verzichten.

Mit InvestingPro bleiben Sie immer auf dem Laufenden über aktuelle Markttrends und deren Bedeutung für Ihre Investmententscheidungen. Egal, ob Sie gerade erst einsteigen oder bereits über fundierte Handelserfahrung verfügen – die innovativen und benutzerfreundlichen Tools von InvestingPro helfen Ihnen dabei, Chancen zu erkennen und Risiken in einem herausfordernden Marktumfeld effektiv zu managen.

-

ProPicks KI: KI-basierte Auswahl von Gewinneraktien – mit nachweislicher Erfolgsbilanz

-

InvestingPro Fair Value: Schnell erkennen, ob eine Aktie unter- oder überbewertet ist

-

Fortgeschrittener Aktien-Screener: Finden Sie mit erprobten Filtern und Kriterien die aussichtsreichsten Titel

-

Top-Ideen: Einblicke in die Portfolios von Investmentgrößen wie Warren Buffett, Ray Dalio, Michael Burry und George Soros

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den {{0| ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF Shortpositionen auf den S&P 500 und den Nasdaq 100. Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.