- Die Rallye an der Wall Street ist angesichts der überraschenden Herabstufung der US-Bonität ins Stocken geraten

- Das Aktienscreening von InvestingPro ist ideal, um inmitten der Marktvolatilität gute Aktien anhand objektiver Kriterien ausfindig zu machen

- Für diese 20 Top-Aktien aus dem S&P 500 prognostizieren die Modelle von InvestingPro hohe Renditen

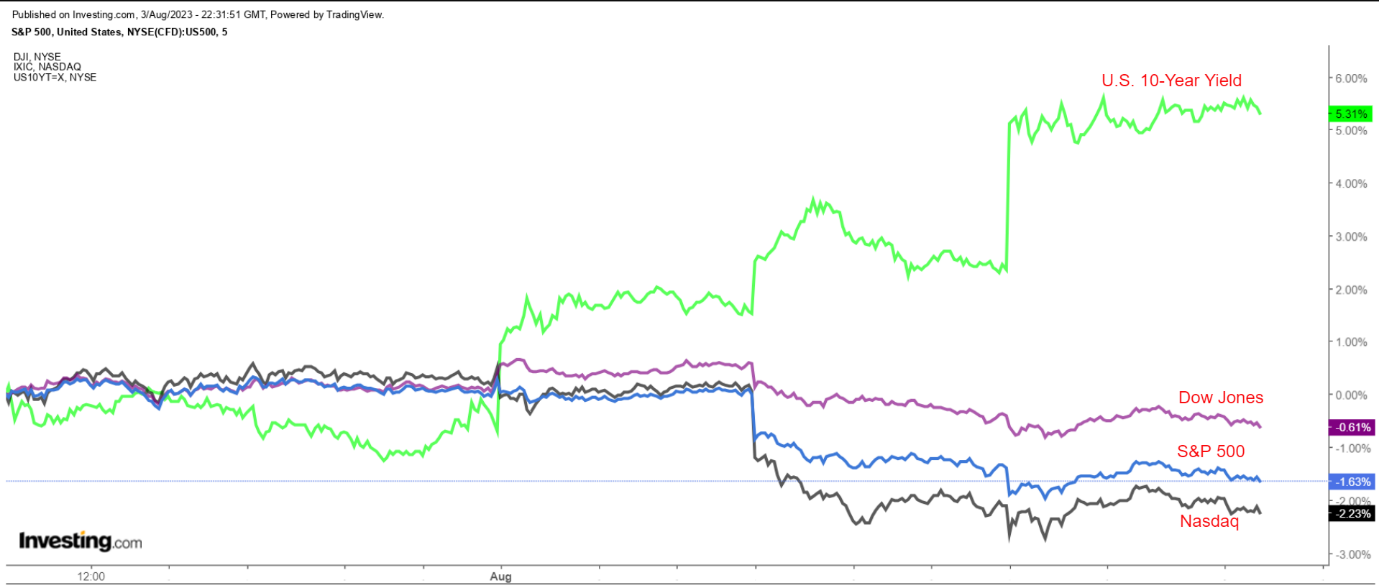

Die seit Jahresbeginn anhaltende Rallye an der Wall Street hat erste Anzeichen von Instabilität gezeigt, als Fitch Ratings das höchste US-Kreditrating herabstufte. Diese Entscheidung erwies sich als ernsthafter Stimmungskiller für den Markt.

Am Dienstag senkte Fitch Ratings den Ausblick für das langfristige Kreditrating der USA von "AAA" auf "AA+". Diese Herabstufung wurde damit begründet, dass in den nächsten drei Jahren eine Verschlechterung der Haushaltslage erwartet wird, begleitet von einer zunehmenden Staatsverschuldung. Dies markiert nach Standard & Poor's im Jahr 2011 die zweite große Ratingagentur, die den Vereinigten Staaten das begehrte Triple-A-Rating für Staatsschulden entzogen hat.

Die unmittelbare Reaktion der Händler auf die Nachricht bestand darin, Aktien zu verkaufen und sich in die relative Sicherheit von US-Staatsanleihen zu flüchten.

Die Rendite für 10-jähriger US-Staatsanleihen erreichte am Donnerstag mit 4,198 % ein neues Neunmonatshoch, und auch die Verzinsung 30-jähriger US-Bonds kletterte mit über 4,30 % auf den höchsten Stand seit neun Monaten.

Dieser jüngste Renditeanstieg löste eine heftige Verkaufswelle an der Wall Street aus. Der S&P 500 erlitt seine erste dreitägige Verlustserie seit Monaten. Am Mittwoch verlor der Leitindex mehr als 1 %, was den größten prozentualen Tagesverlust seit dem 25. April darstellte.

Gleichzeitig erlitt der Nasdaq Composite den stärksten Tagesrückgang seit Februar. Hier wurden Technologieaktien, die den Markt in diesem Jahr bislang anführten, bei hohem Handelsvolumen verkauft.

Insgesamt wirkt sich eine höhere Rendite für 10-jährige Staatsanleihen tendenziell negativ auf die Aktienbewertungen aus, besonders bei Wachstumswerten. Diese Entwicklung könnte den Wert ihrer langfristigen Cashflows mindern.

US-Inflationsdaten nächste Woche

Die Veröffentlichung des Inflationsberichts in den USA am Donnerstag, den 10. August, könnte in der kommenden Woche weitere Unsicherheit und Volatilität mit sich bringen.

Ökonomen erwarten, dass der jährliche Verbraucherpreisindex im Juli auf 2,8 % zurückfällt, nachdem er im Juni noch bei 3,0 % gelegen hatte.

Die jährliche Gesamtinflationsrate erreichte im vergangenen Sommer mit 9,1 % einen 40-Jahres-Höchststand und befindet sich seitdem auf einem stetigen Abwärtstrend. Die Preise steigen jedoch nach wie vor in einem Tempo, das deutlich über dem 2%-Ziel der Fed liegt.

Die Marktschätzungen für die Kernrate, die die volatileren Preise für Nahrungsmittel und Energie nicht berücksichtigt, belaufen sich auf 4,7 % im Jahresvergleich, nach 4,8 % im Juni.

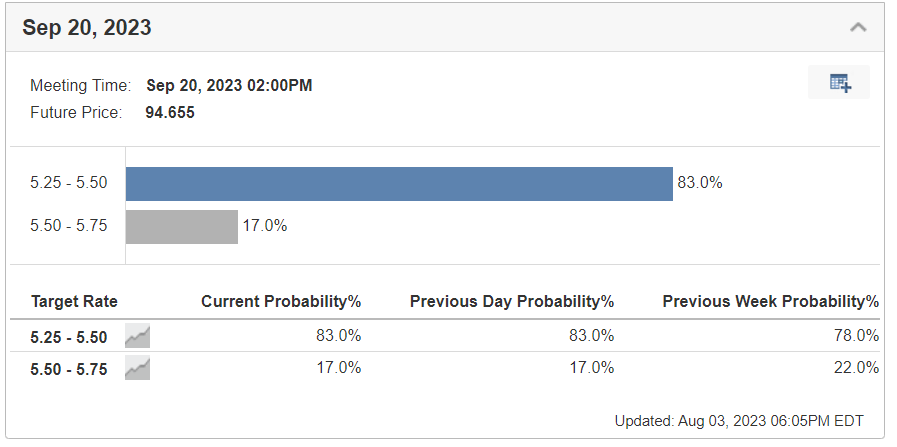

Die Wahrscheinlichkeit einer Zinserhöhung um einen Viertelpunkt bei der nächsten Federal Reserve-Sitzung am 20. September sank auf 17 %, im Vergleich zu 22 % vor einer Woche. Auch die Wahrscheinlichkeit einer Zinserhöhung im November verringerte sich von rund 35 % auf 30 %.

Quelle: Investing.com

Angesichts der weiter nachlassenden Inflation setzt der Markt darauf, dass die Fed das Ende ihres aktuellen Zinserhöhungszyklus, der im März 2022 begann, erreicht hat, auch wenn sich die US-Notenbank alle Optionen für einen weiteren Zinsschritt bis Ende des Jahres offen hält.

Bullen- vs. Bären-Stimmung

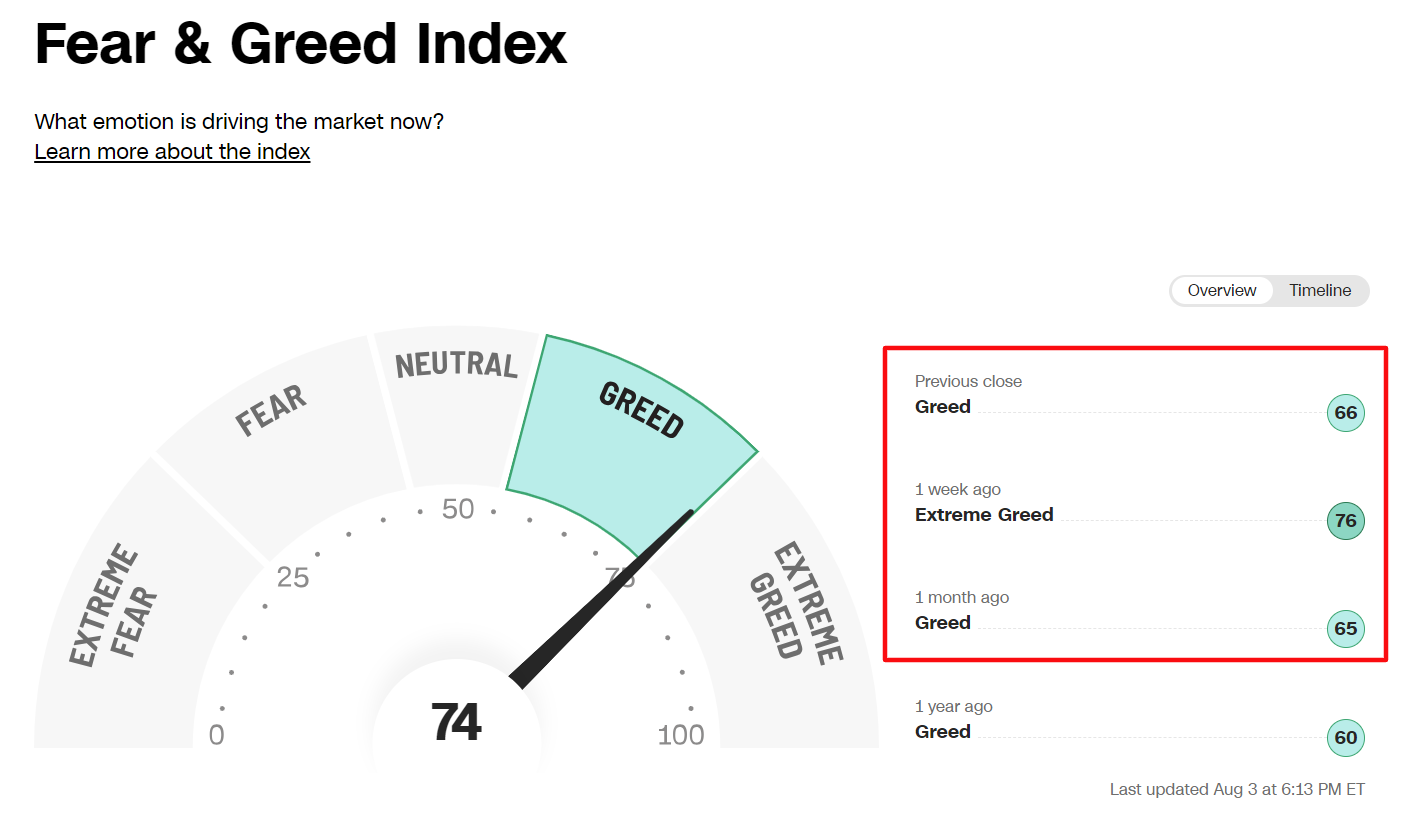

Die Gemütslage der Anleger rückt erneut in den Fokus, da die Frage nach der nachhaltigen Entwicklung der Märkte weiterhin im Raum steht. Ein überbordender Optimismus, bekannt als Hausse, kann als Vorbote für potenzielle Unsicherheiten dienen, da die Scharen von Käufern, die die Kurse beflügeln, allmählich versiegen könnten. Diese Signale werden oft als Kontraindikatoren genutzt, um eine bevorstehende Trendwende zu erkennen.

In dieser Hinsicht werfen zwei maßgebliche Indikatoren ein Licht auf den gegenwärtigen Zustand der Märkte, der von einer anhaltenden irrationalen Euphorie geprägt zu sein scheint.

Der CNN Fear and Greed Index, ein Barometer für die Anlegerstimmung, welcher sieben verschiedene Kennzahlen aggregiert, um die vorherrschenden "Emotionen" zwischen Angst und Gier aufzuzeigen, zeigt bereits seit über einem Monat eine Phase der "Gier" an. Interessanterweise erreichte diese Stimmung sogar den Grad der "extremen Gier" in den Handelssitzungen vor der jüngsten Herabstufung durch Fitch.

Quelle: CNN

Die aktuellste Umfrage der American Association of Individual Investors (AAII), ebenfalls ein viel beachteter Indikator für die Stimmungslage, unterstreicht den anhaltenden Optimismus der Privatanleger hinsichtlich des Aktienmarktes.

Laut der jüngsten Umfrage erwarten 49 % der amerikanischen Privatanleger, dass die Aktienkurse in den kommenden sechs Monaten steigen werden. Dies markiert bereits die neunte aufeinanderfolgende Woche, in der der Optimismus über dem historischen Durchschnitt von 37,5 % liegt.

Quelle: AAII

Nur 21,3 % der Privatanleger äußerten sich pessimistisch, womit ihr Anteil erstmals seit Juli 2021 neun Wochen in Folge unter 30 % liegt.

Weiterführend ergab die AAII-Umfrage, dass die Spanne zwischen Bullen und Bären darauf hinweist, dass die optimistisch positionierten Anleger überproportional stark vertreten sind, was zu einer einseitigen Situation führt. Dies macht Sicherungsstrategien für potenzielle Abwärtsrisiken attraktiv.

Was tun?

Es ist kein Geheimnis, dass wir in eine saisonal schwache Phase des Jahres für den Aktienmarkt eintreten. Daher wäre ein Rückschlag im August meiner Meinung nach nicht überraschend, und ich halte mich mit neuen Käufen im derzeitigen Umfeld zurück.

Mein Rat lautet, Gewinne mitzunehmen, insbesondere bei den bisherigen High Performern, die anfällig für Verluste sein könnten. Die jüngsten Marktsitzungen haben deutlich gemacht, dass eine Bewegung von wachstumsorientierten Technologieaktien zu defensiveren Marktsegmenten zu beobachten ist. Dies könnte auf eine risikoaverse Haltung der Anleger hinweisen, die vermehrt in Sektoren investieren, die als widerstandsfähiger gegenüber volatilen Marktschwankungen gelten.

Besonders bemerkenswert ist die robuste Performance defensiver Konsumgüteraktien. Unternehmen im Einzelhandel, insbesondere Discounter und Baumärkte, sowie Firmen aus dem Bereich Haushalts- und Körperpflegeprodukte zeigen Stabilität. Auch im Gesundheitssektor und bei einigen rohstoffbezogenen Unternehmen ist eine solide Kursentwicklung zu beobachten.

Trotz der derzeitigen Herausforderungen bin ich weiter optimistisch, dass mit einer möglichen Markterholung auch neue Investitionsmöglichkeiten in Top-Unternehmen einhergehen könnten. Es könnte aber einige Zeit dauern, bis sich diese Titel wieder ganz erholen.

Die besten Aktien für einen turbulenten August

Vor diesem Szenario habe ich mich mit dem Stock Screener-Tool von InvestingPro auf die Suche nach qualitativ hochwertigen Unternehmen mit soliden Fundamentaldaten, robusten Cashflows und einer nachweislichen Erfolgsbilanz bei kontinuierlichen Dividendenzahlungen begeben.

Mit einer solchen Strategie können Anleger diese unsicheren Zeiten erfolgreich navigieren und gleichzeitig unabhängig von den gesamtwirtschaftlichen Bedingungen von langfristigem Wachstum und stabilen Dividenden profitieren.

Um diejenigen Unternehmen zu ermitteln, die dieser Strategie entsprechen, habe ich die umfassenden Ressourcen von InvestingPro genutzt. Dabei habe ich Unternehmen ausgewählt, deren Gewinn- und Cashflow-Bewertung bei InvestingPro mindestens ein ‚A‘ oder ‚B‘ aufweist – ein Indikator für finanzielle Stabilität und langfristiges Potenzial.

Doch das allein reicht nicht aus. Um die Liste weiter einzugrenzen, habe ich mich auf Unternehmen konzentriert, die über die letzten zehn Jahre ein kontinuierliches Dividendenwachstum verzeichnen konnten. Dies ist ein starkes Zeichen für finanzielle Disziplin und langfristige Werthaltigkeit.

Der nächste Schritt bestand darin, Unternehmen auszuwählen, die gemäß der Fair Value-Bewertung von InvestingPro ein Ertragspotenzial von mindestens 10 % aufweisen. Dies zeigt nicht nur ein attraktives Potenzial, sondern auch eine angemessene Bewertung, die Raum für zukünftiges Wachstum lässt.

Nach strenger Anwendung dieser Kriterien blieben schließlich 26 Unternehmen aus dem Technologiesektor übrig. Diese Unternehmen zeichnen sich nicht nur durch ihre soliden Fundamentaldaten aus, sondern bieten auch eine vielversprechende Gelegenheit für langfristiges Wachstum in einem volatilen Marktumfeld.

Unter den identifizierten Unternehmen finden sich 20 herausragende S&P-Aktien, die laut den Modellen von InvestingPro in den kommenden Monaten eine wertvolle Bereicherung für das Portfolio darstellen könnten. In einem August, der zweifellos von Herausforderungen geprägt sein wird, könnten diese Unternehmen Anlegern einen soliden Anker bieten und die Möglichkeit, von den Chancen der turbulenten Märkte zu profitieren.

- UnitedHealth Group (NYSE:UNH): Kurspotenzial laut InvestingPro: +15,8 %

- Johnson & Johnson (NYSE:JNJ): Kurspotenzial laut InvestingPro: +11,7 %

- ExxonMobil (NYSE:XOM): Kurspotenzial laut InvestingPro: +12,5 %

- Chevron (NYSE:CVX): Kurspotenzial laut InvestingPro: +18,6 %

- Cisco (NASDAQ:CSCO): Kurspotenzial laut InvestingPro: +23,9 %

- Pfizer (NYSE:PFE): Kurspotenzial laut InvestingPro: +37,7 %

- United Parcel Service (NYSE:UPS): Kurspotenzial laut InvestingPro: +23,4 %

- Amgen (NASDAQ:AMGN): Kurspotenzial laut InvestingPro: +21,6 %

- Elevance Health (NYSE:ELV): Kurspotenzial laut InvestingPro: +29,7 %

- Emerson Electric (NYSE:EMR): Kurspotenzial laut InvestingPro: +18,6 %

- Aflac (NYSE:AFL): Kurspotenzial laut InvestingPro: +11,1 %

- Ameriprise Financial (NYSE:AMP): Kurspotenzial laut InvestingPro: +7,4 %

- Discover Financial Services (NYSE:DFS): Kurspotenzial laut InvestingPro: +17,7 %

- Cardinal Health (NYSE:CAH): Kurspotenzial laut InvestingPro: +30,5 %

- Albemarle (NYSE:ALB): Kurspotenzial laut InvestingPro: +48,8 %

- Hormel Foods (NYSE:HRL): Kurspotenzial laut InvestingPro: +14,8 %

- Hartford Financial (NYSE:HIG) Services: Kurspotenzial laut InvestingPro: +11,2 %

- Regions Financial (NYSE:RF): Kurspotenzial laut InvestingPro: +20,3 %

- Steel Dynamics (NASDAQ:STLD): Kurspotenzial laut InvestingPro: +15,4 %

- Snap-on (NYSE:SNA): Kurspotenzial laut InvestingPro: +15,3 %

***

Sie haben jetzt die einmalige Chance, im InvestingPro Sommer-Sale für eine begrenzte Zeit von unglaublichen Rabatten auf unsere Abonnementpläne zu profitieren:

- Monatlich: Sparen Sie 20 % und sichern Sie sich die Flexibilität, auf monatlicher Basis zu investieren.

- Jährlich: Sparen Sie unglaubliche 50 % und sichern Sie Ihre finanzielle Zukunft mit einem ganzen Jahr InvestingPro zu einem wahrhaft unschlagbaren Preis.

- Zwei Jahre (Webspezial): Sparen Sie unschlagbare 52 % und maximieren Sie Ihre Rendite mit unserem exklusiven Webangebot.

Lassen Sie sich diese zeitlich begrenzte Gelegenheit nicht entgehen, mit der Sie Zugang zu modernsten Tools, Echtzeit-Marktanalysen und Expertenwissen erhalten. Abonnieren Sie noch heute InvestingPro und maximieren Sie Ihr Investitionspotenzial. Beeilen Sie sich, der Sommer-Sale ist bald vorbei!

Offenlegung: Ich richte mein Portfolio aus Einzelaktien und börsengehandelten Fonds regelmäßig neu aus und stütze mich dabei auf eine fortlaufende Risikobewertung sowohl des makroökonomischen Umfelds als auch der finanziellen Lage der Unternehmen. Derzeit bin ich über den SPDR Dow ETF (DIA) in den Dow Jones Industrial investiert. Ich halte auch Long-Positionen im Energy Select Sector SPDR ETF (NYSE:XLE) und im Health Care Select Sector SPDR ETF (NYSE:XLV). Ich habe auch eine Position im ProShares UltraShort 20+ Year Treasury ETF (NYSE:TBT). Die in diesem Artikel geäußerten Ansichten sind ausschließlich die des Autors und sollten nicht als Anlageberatung verstanden werden.